老三板重整赛道重大不确定性

首先当代的股东把心放肚子里,之前重整方案已经经过法院裁定,基本只会按照重整方案执行。

目前正在走的是,将债权人,战投按比例分配的股权转到相应账户 (预计国庆节后完成)。

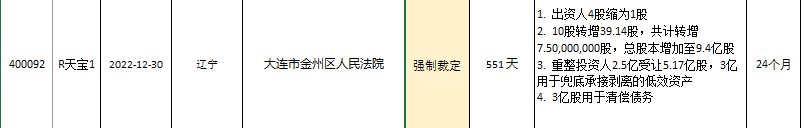

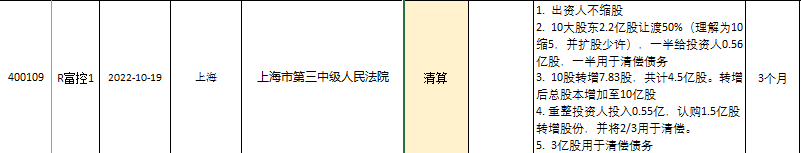

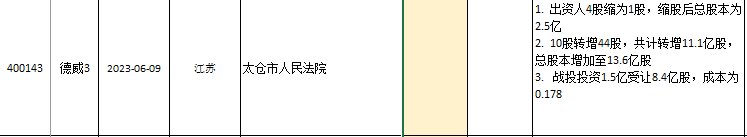

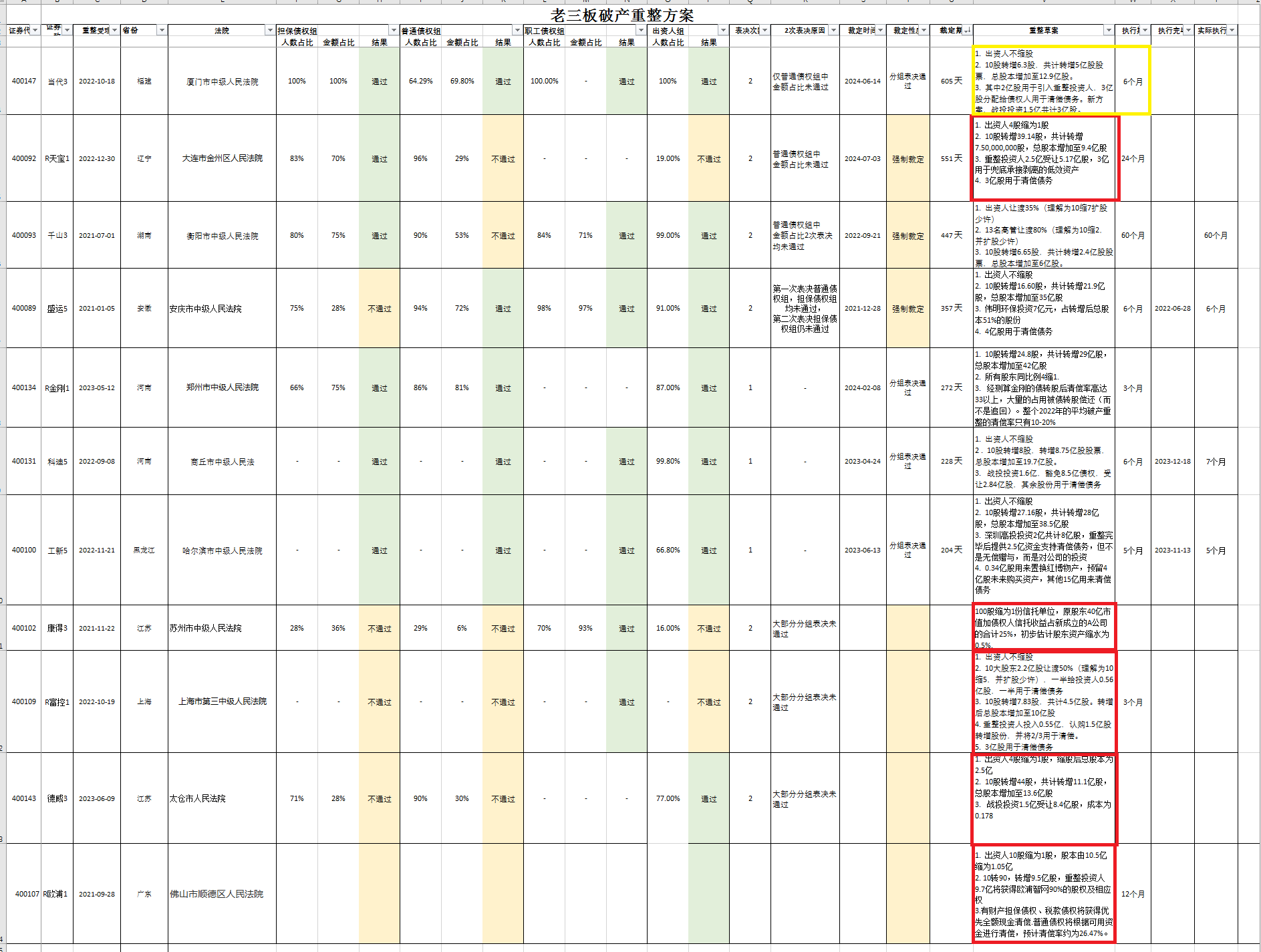

采样了11家(上图)老三板重整方案,缩股成为一个主旋律,其次就是大比例转增,这两种手段严重的破坏了出资人(持股股东)的利益,而且这一方案的决定,是由管理人,债权人,战投来决定的。出资人所参与的重整标的,除了分析赛道营收,其他的一切包括出资人(持股股东)的命运,完完全全是被别人掌握的。

另外一件事,关于金融机构债权人投票规则是没有行文但已经在高院发生改变的,即金融机构债权人(银行等)为了撇清利害关系,大部分是不愿意投票的,即金融机构债权人认为债务人是否破产清算或者破产重整对于金融机构债权人决策者来说,是无所谓的,是没有任何好处或坏处的,所以决策者出现大部分是不愿意投票的也就不奇怪了。 而2023年及以前部分地区大部分法院对于金融机构债权的不表决,默认为同意。但是高院现在对于这件事的判定会是(有报道债权人不服重整草案的不表决为同意及不服法院的强制裁定判决),分组表决有三种类型,同意,不同意,不表决判定为不同意。 这也是当代3的重整花了大量时间在金融机构债权人身上的原因,相信其他债务人也会一样遇到金融机构债权人不愿表决,加大重整的难度和障碍。同时法院对于强制裁定会更加的谨慎,因为多方利益的平衡本身就是难事,大比例缩股和大比例转增,超高的清偿率,所以弱势群体(出资人)在平衡中被牺牲也在所难免,而这些对弱势的盘剥,却是监管默认首肯的!

再加上平均300-400天的重整裁定时间+普遍6-12个月的执行期,从重整裁定到复牌,最少要接近2年的一个停牌时间,这2年里无论是行业市场或国内大坏境,都有太多不可控的因素,这些都是不确定性。至于上市,那也至少要等大A上千家垃圾退市了之后才有希望。