先剖析一下宁科生物今年因为哪些原因导致被ST.

1、今年4月初,因为控股子公司中科新材停产,导致戴帽ST。

2、4月底,2023年年报中:

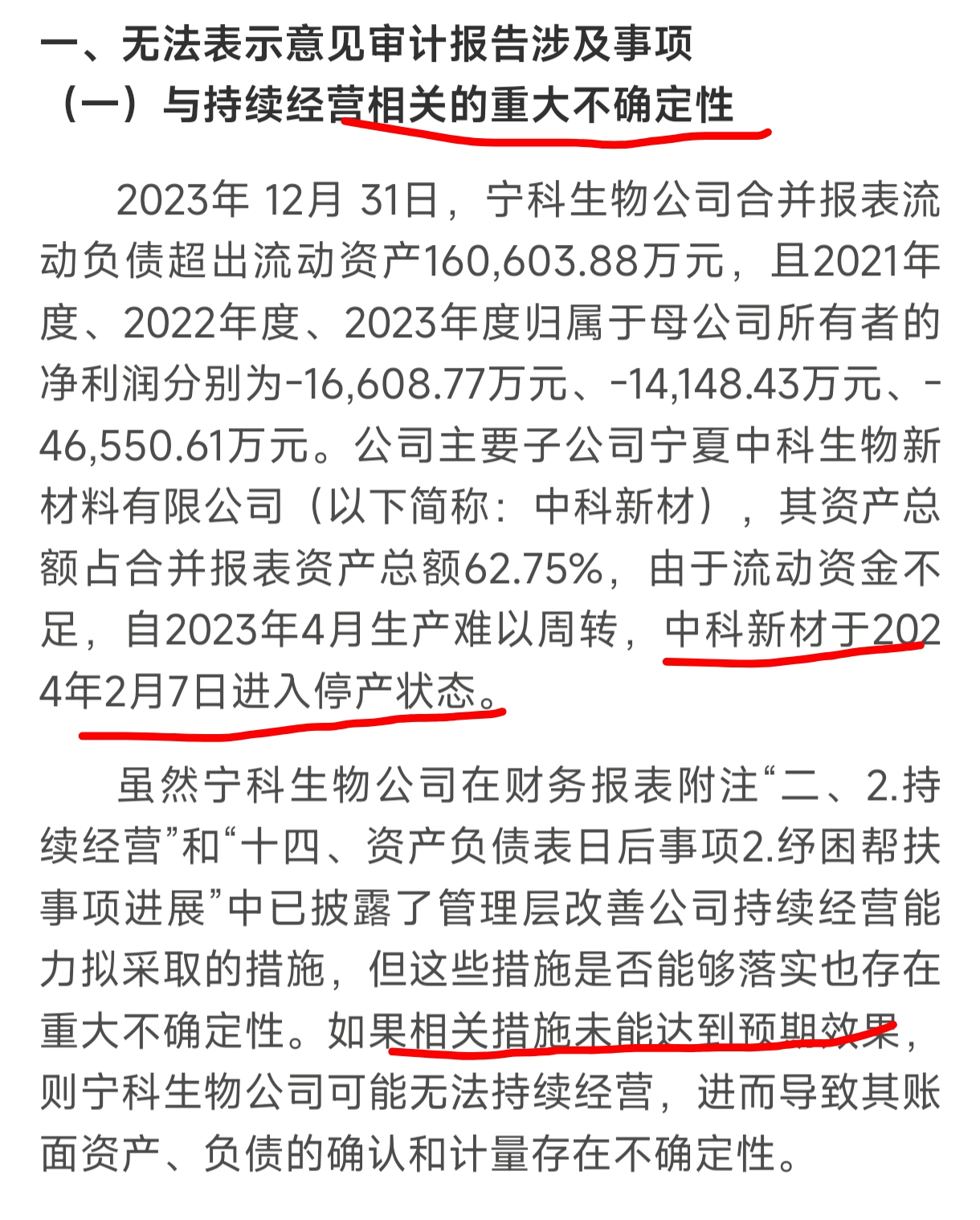

(1)连续三年为负,且因为子公司停产导致持续经营存在不确定性,而叠加ST.

(2)被审计出具无法表示意见,导致戴*ST。

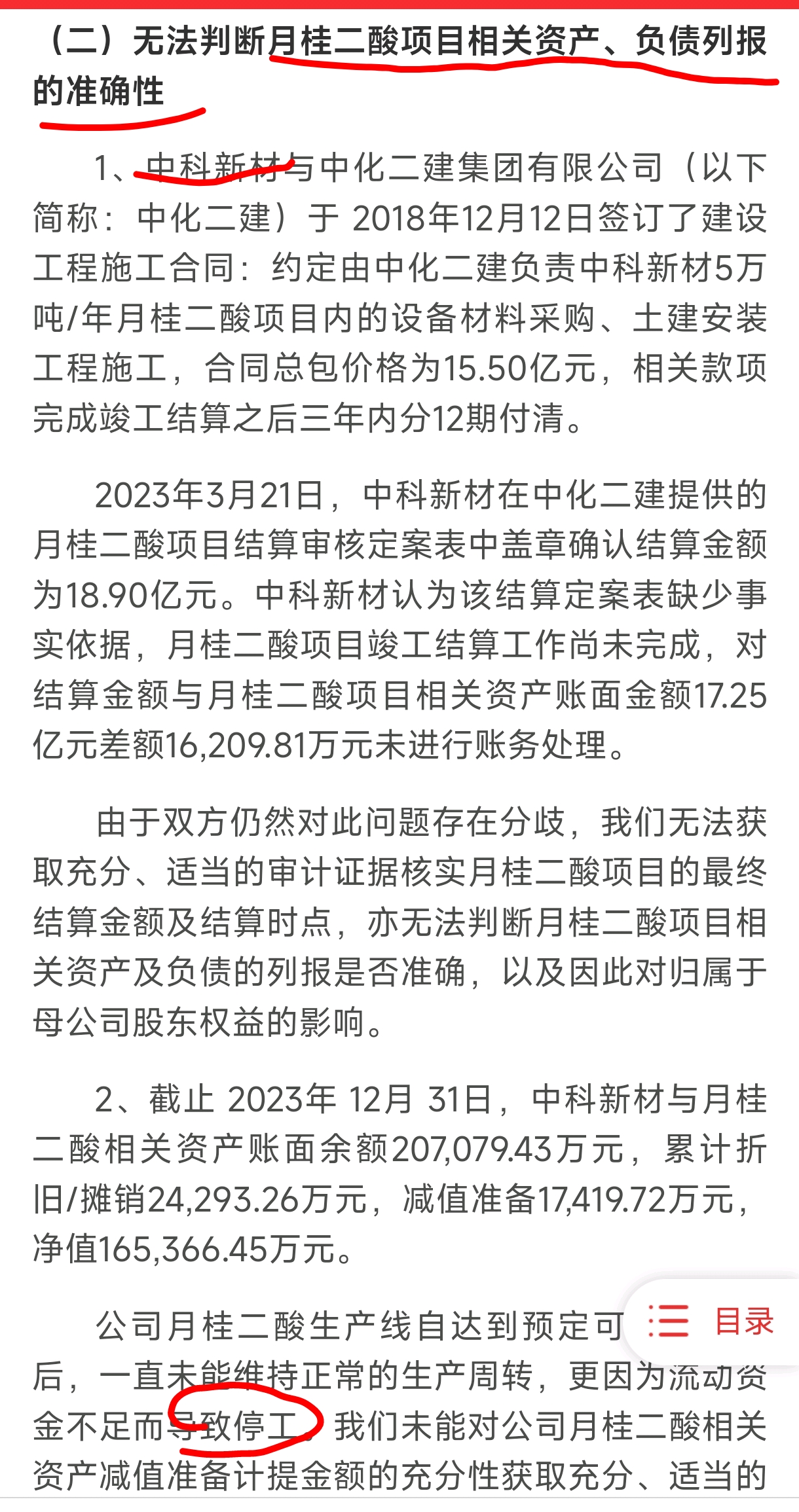

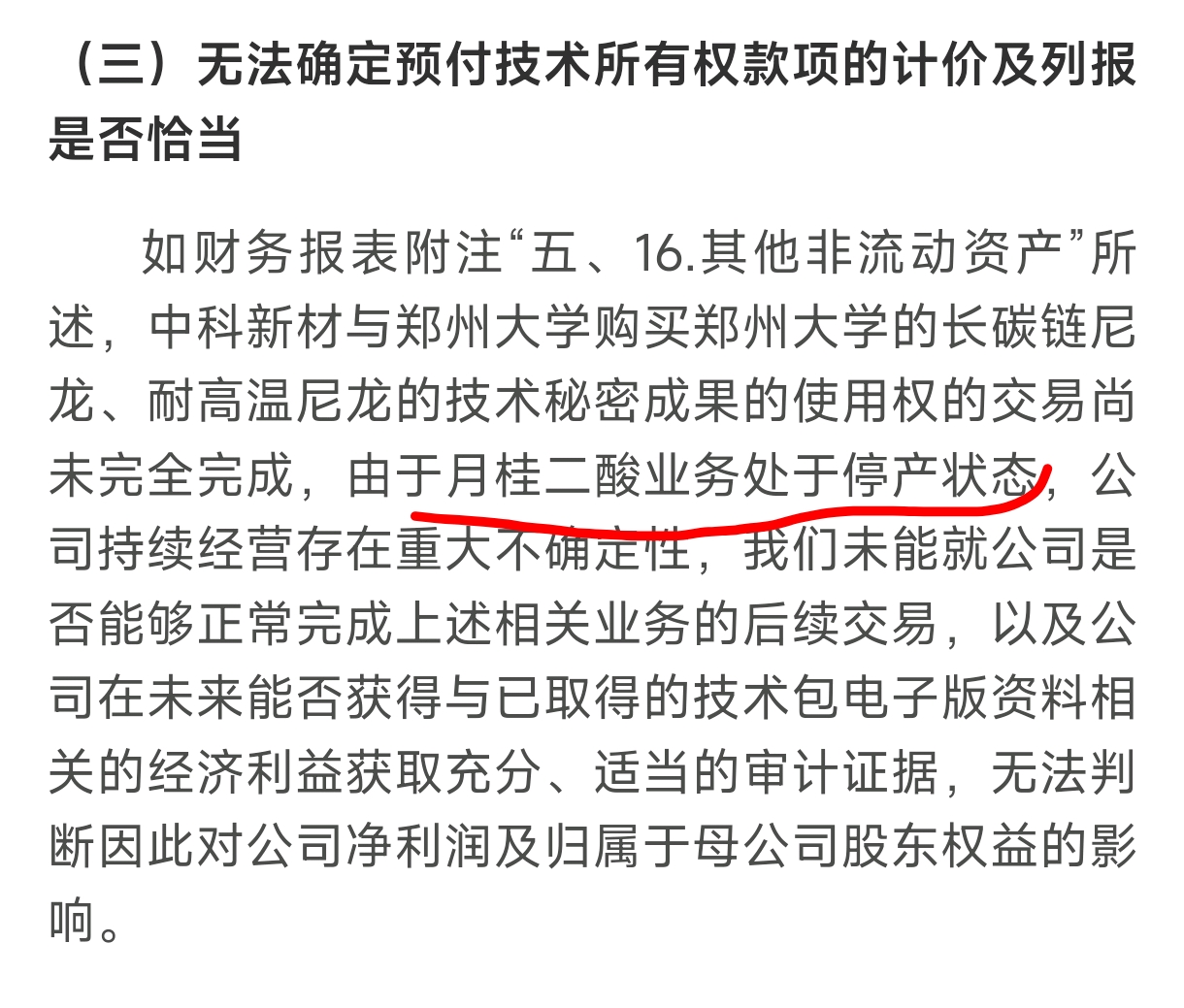

而无法表示意见里的三条原因全部也和中科新材停产有关!

分别如下:

综上,虽然宁科现在戴了两个ST帽子和一个*ST,咋一看问题很多的样子,但核心原因都是子公司中科新材停产导致,反过来思考,如果中科新材全面复产,导致2023年ST的所有问题是不是也就消除了?!

而按照新规,今年如果营收达不到3亿,也会有退市风险,从历年数据看,宁科生物宁外一家子公司华辉环保稳定营收在2.4亿附近,营收当面,也还需要中科新材复产支撑!

所以说对于现在的宁科,复产重要性大于重整。

因为对于退市风险消除,重整主要解决净资产问题,而目前宁科净资产负得并不多,除了重整,还可以通过债务豁免(当地zf、银行就是大债权人、资产赠送(投资人支持)等方式解决。

而年报里无法表示意见里的三个问题和营收达标,都只能通过复产解决,没有替代方案。

中科新材目前复产进度如何?

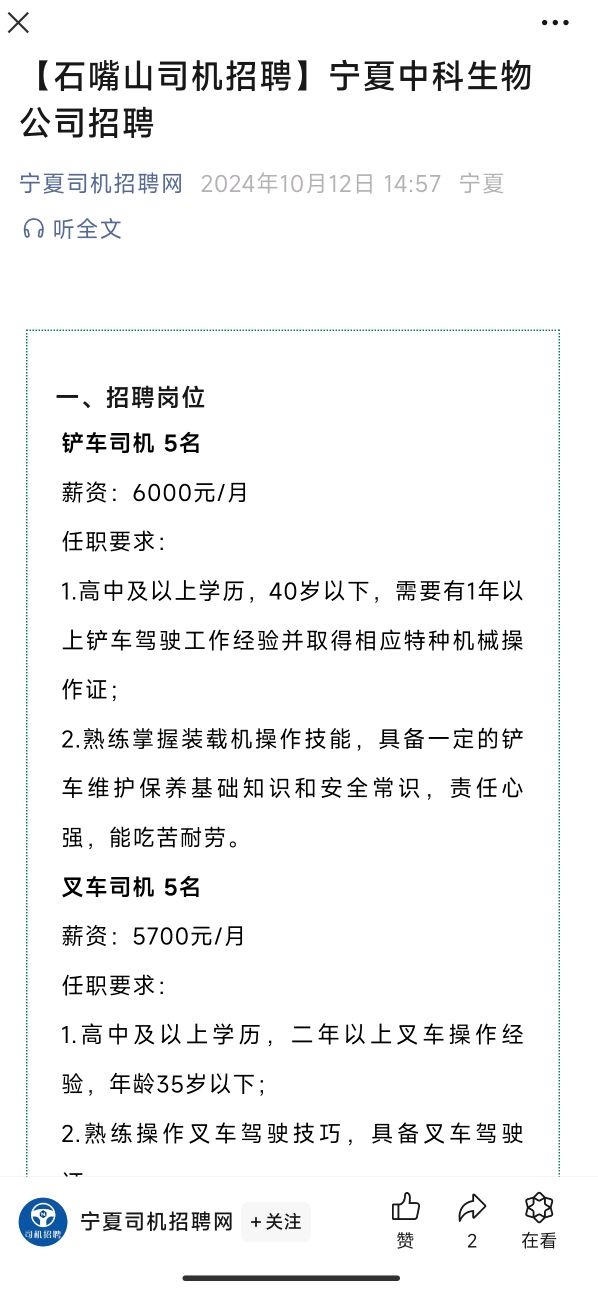

从目前多条信息链看,中科新材近期复产预期已经很明确了,就看公开的信息,9月底开始线下线上大量招人,招聘信息明确了扩产需要!昨天开始boss上已经只剩两个岗位,说明其他岗位已经招满,用来上下货原料和成品的叉车和铲车还在持续招聘,进一步说明现场工厂生产量很大。

无论管理人还是大股东,对于解决退市风险的急迫性是很清楚的。

中科新材二元酸复产,有两层重大意义:

一是上面说的能解决2023年导致ST的事项,为摘帽扫清障碍。

二是行业地位提升,市场估值变化!二元酸提量复产,证明宁科的技术没有问题,行业疑虑打消,年产6万吨的产能,对标$凯赛生物(SH688065)$ 10万吨产能,目前一个10来亿市值,一个300亿市值,宁科市值将有修复预期!

关于重整,不是说重整不重要,重整引入投资人,能给公司化债和解决净资产问题,但相对目前时间节点来看,宁科生物复产更迫切。

退一步说,就算今年重整完不成,可以明年,前面提过,解决净资产不是只有重整一个方法,大股东、当地zf和投资人比我们更清楚,不管协议怎么谈判,也得是在公司不退市的情况的前提下。

况且,宁科目前的重整进度并没有不及预期,看今年同批次申请重整的,还没有一家拿到路条并且出重整方案的。(有树是2月就开始申请)

去年大部分重整股都是在十一月中下旬正式受理重整,12月初出重整方案,12月底完成重整,宁科的重整进度并没有不及预期。

如果最终节点重整进行来不及,在极端的情况下,宁科也和$*ST景峰(SZ000908)$ 预期一样,今年还能通过债务豁免或者资产赠送等方式解决净资产问题。

目前的时间点,对于宁科生物,更应该关注的还是二元酸复产情况,复产一旦确定,将解决ST戴帽问题和提升公司估值!

(本文仅作为个人投资笔记,不作为投资建议,欢迎相同观点的老铁讨论,观点不同的请绕道,勿评论!)