文/瑞财经 孙肃博

再过一周,深圳市健元医药科技有限公司(以下称“健元医药”)将前往泰国曼谷,参加2024泰国化妆品原料展。

10月25日,健元医药在公司公众号发布了拟参展资讯,向全球买家发出了邀约。

而与此同时,健元医药的股东深圳市星银医药有限公司(以下称“星银医药”)、深圳市星银投资集团有限公司(以下称“星银投资”)正筹划将其各自持有的公司78.5458%、13.6287%股权卖给四川双马(000935.SZ)。

2016年11月,IDG资本合伙人林栋梁成为了四川双马新的实控人。此后,四川双马的主营业务除了水泥生产制造,还增加了投资管理和私募股权投资基金管理。

值得一提的是,此次通过收购健元医药进军多肽赛道,四川双马将以自有资金及银行并购贷款进行支付,而并购贷款的质押物正或是此次收购的健元医药92.17%的股权。

01

用收购股权做贷款抵押

具体来看四川双马的收购公告,此次其收购健元医药具体价格为15.96亿元。其中,以自有资金支付的金额不低于6.38亿元,以银行并购贷款支付的金额不超过9.58亿元。

根据公告,四川双马在与交易对方星银医药、星银投资签署股权转让协议后,将分别向渤海银行、招商银行、民生银行、兴业银行等金融机构申请并购贷款,而担保方式包括但不限于以交易标的健元医药92.1745%股权作为质押。

也就是说,四川双马的此次收购,六成资金是要靠“借”的,而且抵押物还是此次收购的标的股权。

四川双马还表示,并购贷款的还款来源为标的及公司经营活动产生的现金流。公司目前经营活动现金流良好,财务状况稳健,本次收购预计不会对公司的正常生产经营活动造成影响。

瑞财经注意到,四川双马加杠杆收购的健元医药,是一家多肽产品的自主研发、生产、销售与定制研发生产相结合的生物医药企业,公司收入以多肽类原料药业务为主。

根据公告,健元医药的多肽类原料药产品主要包括司美格鲁肽、替尔泊肽、利拉鲁肽、地加瑞克和缩宫素等20多个品种,其中司美格鲁肽、替尔泊肽等5个品种已完成了美国FDA DMF备案。

当下,多肽赛道正处于风口。据全球头部咨询公司Frost&Sullivan预测,全球多肽类药物市场规模已由2018年的607亿美元增长至2023年的895亿美元,并有望增长到2028年的1890亿美元。其中,中国多肽类药物市场规模将从2023年的597亿元增长至2028年的1360亿元。

而据四川双马预测,未来将有更多多肽创新药物获批上市,进一步推动市场的扩容和行业的繁荣。随着研发技术的不断进步和市场需求的持续增长,处于快速发展期的多肽行业有望成为生物医药领域的重要支柱。同时,随着企业对医药外包服务渗透率的不断提升,将为以多肽原料药及CDMO业务为核心的企业带来高速的增长机遇。

四川双马在公告中表示,公司将通过本次收购,实现对现有业务的突破,收购后会利用目标公司成熟的管理团队、研发团队及销售团队,发挥自身的管理优势,实现目标公司业务不断发展壮大,扩展在生物医药行业的布局,形成新的业务模式和盈利模式。

值得注意的是,此次交易对于四川双马来说,还有额外收获。根据四川双马与交易对方星银医药、星银集团的约定,自此次交易的交割日起的三年内,四川双马有权通过健元医药以零对价购买星银药业的5项拟转让制剂的上市许可及其相关的技术。

据了解,星银医药成立于1994年,是一家集科、工、贸为一体的综合性医药集团企业。九十年代初,引进了德国原产纯植物药迈之灵片,后自主研发生产了星瑞克、葛根汤合剂、复方磷酸可待因口服溶液等产品。

02

健元医药化债6.08亿

根据公告,交易完成后,四川双马将持有健元医药92.1745%的股权,健元医药将成为其合并报表范围内的控股子公司。而健元医药剩余7.8255%股权分别由星银投资持有3%,由健元医药总经理姚志勇持有4.8255%。

瑞财经注意到,四川双马在公告中表示,根据公司的战略规划,公司将迅速对健元医药的董事会进行重组,向其委派董事、高级管理人员,参与其经营管理,为其制定清晰的长期目标和发展方向。不过,健元医药的总经理职位将继续由姚志勇担任。

据瑞财经了解,姚志勇已担任健元医药总经理多年,一直从事多肽类药物的管理和研发工作,为多肽行业的领军人物。

事实上,姚志勇不仅是健元医药的总经理,还是健元医药的初始股东。天眼查显示,2009年9月4日,姚志勇、蔡军、张健存三人共同成立了健元医药,而星银投资和星银医药则分别是在2012年和2016年首次持有的健元医药股份。

根据公告,星银投资由刘庭福、刘铠豪、刘星彤分别持股70%、15%、15%。星银医药则分别由星银投资、刘庭福、深圳前海同心咨询管理企业(有限合伙)(以下称“同心咨询”)、深圳前海六合咨询管理企业(有限合伙)(以下称“六合咨询”)持股76.67%、12.83%、7%、3.5%。其中,前海咨询由刘庭福、刘铠豪各持股90%、10%,六合咨询由刘庭福、苏盈莹各持股90%、10%。

虽然公告中并未披露刘庭福与刘铠豪、刘星彤以及苏盈莹是否有关联关系,但可以看出的是,刘庭福是星银投资和星银医药的实控人。

公开资料显示,刘庭福1947年出生在江苏泰兴河失镇,今年已77岁高龄。从他的个人经历来看,其21岁便开始从事医药行业,1994年创业成立了星银医药,可以说是业内第一批吃螃蟹的人。

近年来,星银医药围绕大健康产业做文章,多肽一直是公司业务的重头戏。但其却选择出售健元医药,背后目的引人深思。

根据公告,经审计的合并口径下,健元医药2023年及2024年上半年的营业收入分别为3.2亿元和2.16亿元,净利润分别为1.41亿元和6232.88万元。据未经审计数据,2023年及2024年上半年,健元医药经营活动产生的现金流量净额分别为8879.39万元和6704.37万元。

瑞财经发现,在收购之前,健元医药已主动化债6.08亿。

公告显示,截至2024年6月30日时,健元医药及其子公司湖北健翔生物制药有限公司、深圳市健翔生物制药有限公司(三家公司以下合称“公司集团”)共欠星银医药6.08亿元巨款。其中,借款本金4.56亿元,未偿还利息1.52亿元。

但在公告中,星银医药同意豁免了公司集团自2024年7月1日起至偿还之日产生的应付利息,以及自借款到期日起至偿还之日期间产生的违约金。

据了解,健元医药、湖北健翔、深圳健翔原分别为星银医药及星银集团控制的三家生产或经营多肽类产品的企业,除健元医药持有湖北健翔15%股权外,相互之间不存在其他持股关系。

为顺利推进本次收购,三家公司于2024年10月期间进行了股权重组,股权重组完成后,湖北健翔及深圳健翔成为了健元医药的全资子公司。

而在股权重组的同时,星银医药曾以6.08亿元向健元医药新增了一笔注资,用于等额清偿公司集团对星银医药的借款及利息。紧随其后,深圳健元也分别向深圳健翔及湖北健翔进行了注资。

截至2023年12月31日,健元医药的负债总额为7.33亿元,净资产为-0.62亿元。截至今年6月30日,深圳健元负债总额仅有1.42亿元,净资产为6.09亿元。

03

林栋梁“相马”

1998年10月,四川双马新都水泥制造有限公司(以下称“双马集团”)、成都市建材总公司、四川矿山机器厂等单位共同成立了四川双马。成立次年,四川双马登陆了深交所。彼时,四川双马由绵阳市国资委实控,公司主营水泥等建材制造业务。

2004年,由于水泥生产工艺落后加之市场环境改变,四川双马业绩亏损严重。在此背景下,四川双马开始进行国企改制。2007年,四川双马的实控人变更为了法国水泥巨头拉法基集团旗下的拉法基中国。

变更实控人后,四川双马的主营业务仍围绕水泥等建材业务,但拉法基集团除了四川双马外,在国内还拥有其他的水泥资产及业务。因此,四川双马长期面临着同业竞争的问题。

2015年,拉法基集团与瑞士豪瑞公司合并为了拉法基豪瑞,但由于豪瑞公司彼时在国内控制一家上市公司华新水泥(600801.SH),这导致合并后拉法基豪瑞的同业竞争问题愈发突出。

2016年1月,拉法基瑞安提出修改此前“视四川双马为其在中国大陆从事水泥业务的唯一上市平台”,表示可能面临两个上市平台在一定期限内共存的局面,但这一议案最终遭到了公司中小股东否决。

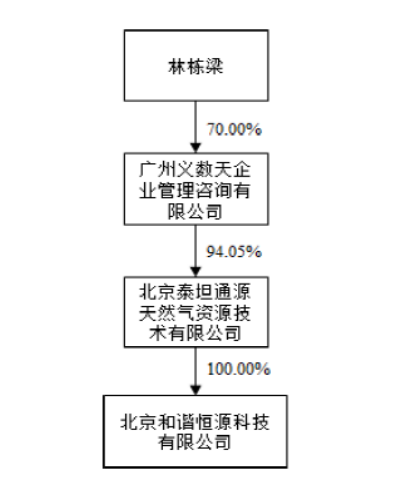

2016年8月,拉法基瑞安决定出让四川双马的控制权。彼时,北京和谐恒源科技有限公司(以下称“和谐恒源”)、天津赛克环企业管理中心(有限合伙)(以下称“赛克环”)以31.43亿元的价格受让了四川双马50.93%股权。

2016年11月,上述股权转让完成了过户。自此,四川双马的控股股东变更为了和谐恒源。而赛克环与和谐恒源互为一致行动人,两者合计持有四川双马50.93%的股权。

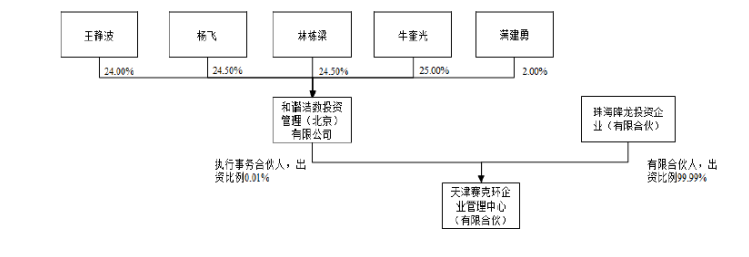

站在赛克环与和谐恒源背后的人是谁呢?根据四川双马此前发布的公告,和谐恒源的实际控制人为林栋梁。此外,林栋梁还是赛克环有限合伙人珠海降龙投资企业(有限合伙)(以下称“珠海降龙”,出资比例为99.99%)的执行事务合伙人,也是赛克环执行事务合伙人和谐浩数投资管理(北京)有限公司(以下称“和谐浩数”,出资比例0.01%)的共同实控人之一。

公开资料显示,林栋梁为IDG资本的合伙人,自1995年以来,其负责过IT领域内的多种投资项目,业绩显著。1992至1993年,他曾就职于纽约花旗银行。

入主四川双马后,林栋梁开始策划公司战略和业务转型。2018年2月,四川双马以22.39亿元的价格出售了旗下都江堰拉法基75%股权及江油拉豪100%股权,也就是公司的大部分水泥资产。与此同时,四川双马开始拓展私募股权投资管理业务。

截至2024年6月30日,四川双马旗下有一家私募股权投资基金管理公司西藏锦合以及三支在管私募股权投资基金和谐锦豫、和谐锦弘及、谐绿色产业基金,在管基金规模近280亿元,主要利用市场化的股权投资管理运营模式,发现、投资、培育和赋能优质资产,投资方向包括但不限于互联网、大健康、先进制造、跨境电商、新能源、消费和服务等。

从业绩表现上看,四川双马的转型似乎对公司收入的增长帮助并不大,但却给公司带来了更多的利润。

2016年-2023年,四川双马的营收分别为22.38亿元、27.48亿元、19.4亿元、18.1亿元、14.73亿元、12.24亿元、12.2亿元、12.19亿元,增长率分别为13.34%、22.79%、-29.42%、-6.66%、-18.65%、-16.9%、-0.34%、-0.02%。

同期,四川双马的扣非归母净利分别为3345.72万元、1.68亿元、6.72亿元、6.78亿元、6.15亿元、9.75亿元、6.11亿元、9.39亿元,增至率分别为129.56%、403.52%、298.92%、0.88%、-9.35%、58.67%、-37.31%、53.65%。

瑞财经注意到,2016年-2023年,四川双马来自水泥行业的收入占比分别为100%、97.16%、80.56%、78.85%、77.31%、76.03%、77.61%、61.81%,毛利率分别为16.98%、19.56%、34.29%、33.75%、31.1%、32.71%、25.69%、20.39%。

同期,四川双马来自私募股权投资管理业务的收入占比分别为0、2.6%、19.02%、20.7%、22.62%、23.97%、22.39%、38.19%,毛利率分别为0、100%、100%、100%、98.65%、98.49%、99.94%。

可以看到,虽然四川双马出售了一定的水泥资产,但公司目前主要的营收还是依靠水泥业务。而私募股权投资管理业务获得的营收占比虽不足一半,却有高达100%的毛利,当然会给公司带来更多利润。

此外,自2019年起,四川双马还增加了骨料产品。销售骨料比销售水泥产品,带给四川双马的毛利更高。2019年-2023年,该产品的收入占比分别为4.7%、10.84%、17.82%、17.88%、14.6%,毛利率分别为62.12%、61.47%、57.35%、48.11%、40.72%。

截止今年上半年末,四川双马在手货币资金3.46亿元,同比下降49.95%;营收同比减少了14.08%至4.82亿元,扣非归母净利同比下滑了78.51%至9508.35万元。

(来源:预审IPO的财富号 2024-10-31 21:25) [点击查看原文]