大规模的股票回购往往出现在市场估值较低、公司现金流充裕的时期。此时,上市公司通过回购自家股票,一方面可以提升每股收益,另一方面也是对公司未来发展信心的表现。

近期,沪指低迷并退守3000点,但A股市场却呈现出前所未有的“回购潮”。数据显示,今年已有超1500家上市公司实施回购,合计回购金额达954.97亿元,创历史同期新高,已超过2023年A股市场全年的914.15亿元。

“回购潮”与“市场底”存在一定正相关

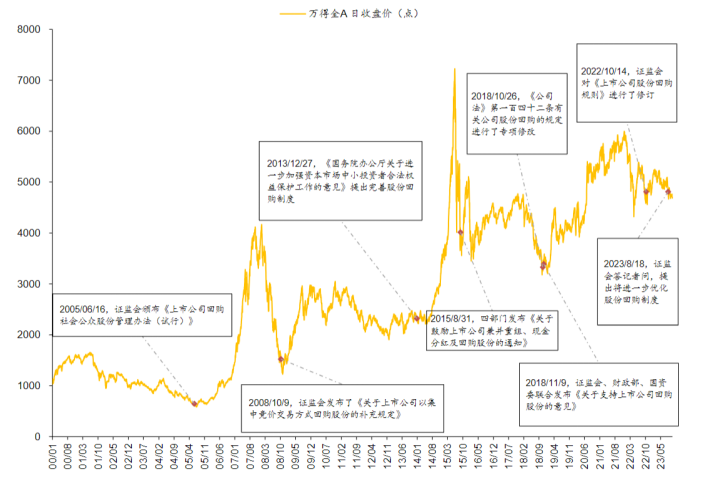

从政策端看,回购政策的重大修订与完善大多出现在历史大底附近,其本质是弱市环境下支持政策的一环,对于底部具有一定的指示意义。

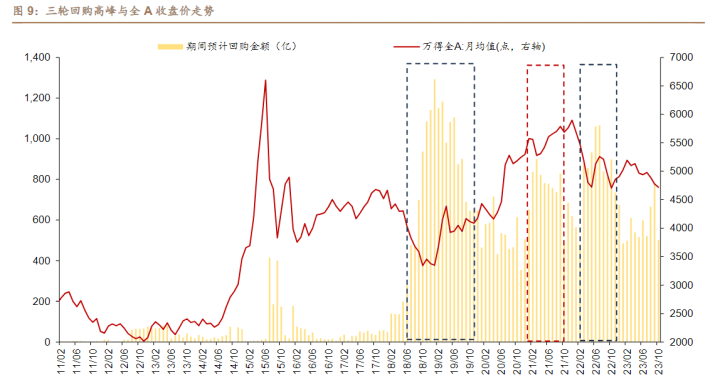

复盘前三次较大的“回购潮”发现,上市公司集中宣布回购均发生在市场调整或整体估值下行的阶段,与大盘点位或估值的阶段性底部均相距不远。

1)第一轮“回购潮”(2018/10-2019/09):第一轮“回购潮”的各月预计回购金额总计12425亿,占18年10月底全A非金融板块自由流通市值的9%左右。从月度极值上看,19年1月的预计回购金额达到阶段峰值1293亿,而市场也于当月开始走出底部。

2)第二轮“回购潮”(2021/02-2021/10):这一阶段的“回购潮”持续了较长时间,第二轮“回购潮”的各月预计回购金额总计6930亿,占21年2月底全A非金融板块自由流通市值的2%左右。从月度极值上看,2021年3月的预计回购金额达到阶段峰值900亿,而全A的估值拐点则出现在5月中旬。

3)第三轮“回购潮”(2022/04-2022/11):在指数与估值双双震荡回落的2022年,第三轮“回购潮”的各月预计回购金额总计7201亿,占22年4月底全A非金融板块自由流通市值的3%左右。从月度极值上看,2022年7月的预计回购金额达到阶段峰值1067亿,市场则在10月底逐步摆脱“W”型走势的第二个底部。

对于A股市场而言,回购金额的新高无疑是一个积极的信号,它可能预示着市场底部的形成。兴业证券今年以来,A股市场回购的“规模之大、力度之猛”属实超出了往年的水平。在众多实施回购的上市公司中,不乏一些行业龙头和优质企业,特别是药明康德、顺丰控股、东方财富等多家上市公司推出注销式回购,这无疑给市场带来了积极的信号。 从行业角度来看,今年以来实施回购的公司中,有多家上市公司回购金额超过9亿元, 这些公司大多分布在医药、新能源、物流等具有较高的成长性和市场前景,且具有较强的抗风险能力的行业。

分析师称:在“新国九条”推动资本市场高质量发展、监管层持续强调股东回报的背景下,投资者可以适时提升对于回购的关注度。

“新国九条”过后,炒小不如买大

回顾过去,由于市场存在较为严重的炒小、炒差的投机行为,因此小盘股相较于大盘股表现出明显的超额收益 。但由于小盘股在基本面方面存在天然的劣势以及参差不齐的属性,其投机行为带来的超额收益也存在较大的波动性。从下图可以看到,自2010年以来,国证2000指数虽然长期跑赢沪深300指数,但其超额收益波动率明显更大。

今年4月中旬,《关于加强监管防范风险推动资本市场高质量发展的若干意见》(新“国九条”)发布,观察市场表现,小盘股相较于大盘股的下跌更为明显。尤其是对比2024年初,小盘股下跌之后迅速反弹,此次小盘股下跌后反弹趋势和迹象均有明显减弱。

当前,最新A股估值分位数、沪深300风险溢价以及股债收益差均与历次市场底部较为接近。展望后市,海外方面,尽管美联储6月议息会议按兵不动,并表示截至目前数据并未给美联储更大的信心来调整货币政策立场,但不加息是市场一致预期,利率也终需下降;国内股市,公募新发基金仍处于低位,融资余额在1.5万亿元左右震荡,ETF净申购和北向资金流入的持续性不强,总体上A股微观资金面边际转弱,两市成交额回落至年内低位,A股呈现存量博弈特征。

总的来说,A股优胜劣汰加快,投资也向更价值迈出关键一步,在国内增长预期企稳、资本市场改革强化股东回报等背景下,大盘风格有望持续占优。

相关产品:

1)大盘平衡风格:A50ETF(159601)及其场外联接基金 (A:014530;C:014531)

互联互通机制:紧密跟踪的MSCI中国A50互联互通指数基于MSCI中国A股指数(母指数)构建而成,其母指数包含了在上海和深圳交易所上市的中国A股大盘和中盘股票,且可通过北向交易互联互通。

超大盘风格突出:包含A股各行各业的龙头企业,在行业内的头部地位足够明显,行业业绩长期表现稳定优异,成为A股的“核心资产”。前十大重仓股分别为贵州茅台、紫金矿业、工业富联、宁德时代、万华化学、立讯精密、长江电力、招商银行、比亚迪和迈瑞医疗,合计权重48.89%。

行业分布均衡:前五大权重行业分别为银行、电子、食品饮料、电力设备和医药生物,价值和成长行业均有覆盖,风格较为均衡,提高新能源和医药等板块占比,能较好关注中国未来产业发展趋势。

具备红利属性:公司属性为央国企的合计权重占比约为55%,最新股息率约为4.22%,兼具超大市值与红利属性。

2)大盘成长风格:创业板100ETF华夏(159957)及其联接基金(A类:006248;C类:006249)

高成长高弹性:个股集中度较高,按个股来看,第一大权重股宁德时代占比约19%;按申万一级行业分布来看,电力设备、医药生物和电子前三大行业占比约60%。

估值性价比高:目前创业板指数市盈率(PE-TTM)仅为27.06倍,近十年百分位为1.96%,比近十年98.04%的时间更低,估值性价比凸显。

$华夏MSCI中国A50互联互通ETF发起式联接A(OTCFUND|014530)$

$华夏MSCI中国A50互联互通ETF发起式联接C(OTCFUND|014531)$

$华夏创业板ETF联接A(OTCFUND|006248)$

$华夏创业板ETF联接C(OTCFUND|006249)$