一、今年以来金价走势复盘

今年以来,金价一路高歌猛进,3月以来持续创出历史新高后,近期开启震荡回调,简单复盘年初以来金价走势大致可以分为如下阶段:

(1)1-2月震荡,3月初步上涨并突破历史新高:2023年12月FOMC会议上,联储释放了2024年将降息的信号,宽松交易继续推进,但受制于1-2月美国经济数据超预期强势,因此年初金价走势承压,而2月底美国各类经济数据稍有放缓后(尽管仍然强势),金价回暖,并在3月初顺利突破历史新高,技术面释放积极信号,并开始快速上涨。

(2)4月上涨行情延续:3月FOMC会议联储鸽派进一步推动金价行情延续,且4月初伊朗-以色列地缘冲突激化、亚洲资金流入等因素带动金价进一步上涨至接近2400美元/盎司左右。但随着4月中旬伊以问题淡化以及部分获利盘止盈兑现,金价回调。

(3)5月先涨后跌:5月初开始美国PMI、非农均低于预期,CPI顺利下行缓解了市场的再通胀焦虑,叠加FOMC会议鹰派程度不及预期,5月中上旬金价重启上涨,但由于前期金价回调时间偏短,因此金价在前高位置再度回落,5月下旬在2300美元/盎司左右位置持续横盘震荡。

(4)6月金价延续震荡局面:6月7日受到中国央行5月黄金储备暂停增长以及美国5月非农大超预期两大利空因素叠加影响,金价当日大幅下跌,而后迎来美国5月CPI数据低于预期的利好,但同时FOMC会议点阵图和鲍威尔新闻发布会又相对偏鹰,因此金价仍然处于震荡阶段中。图表1:2024年上半年金价走势复盘

数据来源:Wind、东北证券。

二、今年金价为何超预期强势?

从过往经验看,本轮金价上涨似乎有些“违背”宏观直觉,与实际利率、其他大类资产走势时常有所不符。例如在4月,由于非农、通胀等数据均超预期,4月降息预期整体降温,从相关大类资产走势来看,美债利率从4.2%上行至4.5%,美股则承压下行,比特币价格震荡下行,而金价仍然逆势上行。从整体上涨幅度来看,金价从2月中旬至今已上涨约20%,从金价历史上看,也属于不俗的涨幅。

图表2:金价上涨与其他大类资产走势时常有所不符,尤其是4月

数据来源:Wind、东北证券。

首先中东局势恶化的避险情绪有所升温,推动金价持续上涨。4月1日伊朗驻叙利亚领事馆遭到以色列空袭,造成7人遇难多人伤亡;4月上旬美媒频繁预警伊朗对以色列报复性袭击的可能性,因此4月上旬市场对中东局势恶化的避险情绪有所升温,推动金价持续上涨,同样地,油价也表现较为强势。不过随着伊以问题后续逐渐淡化,地缘买盘也逐渐弱化。

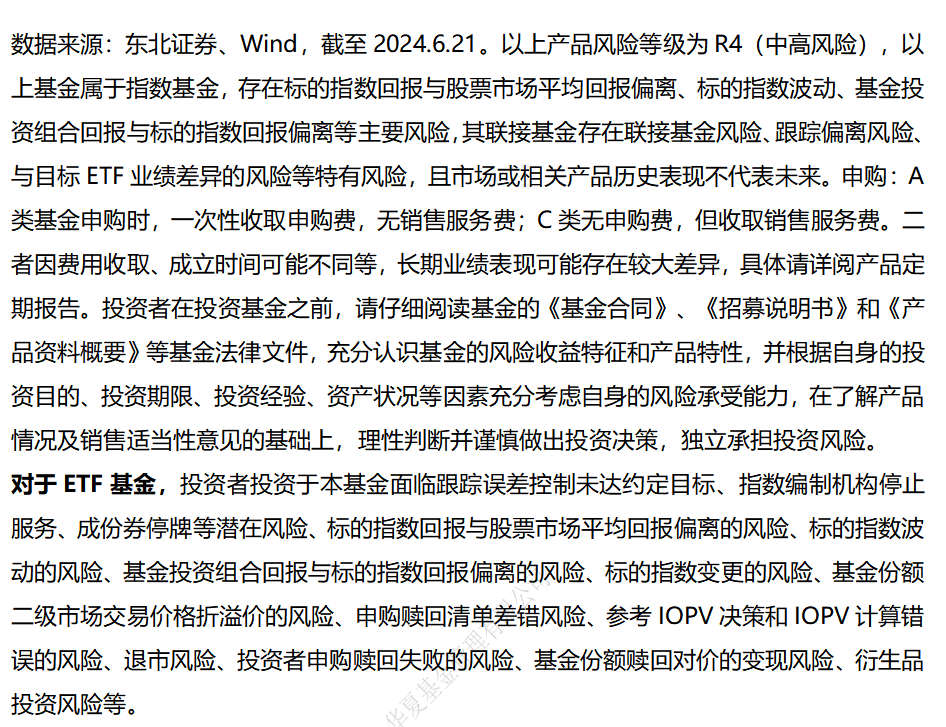

另一方面金价超预期上涨或也受资金面的影响,尤其是中国资金的参与度提升。从海外资金的态度来看,3月做多动力较强,但4月相对乏力。一方面,COMEX投机净多头在2024年3月初一次性快速上升,从14.2万张上升到20.2万张,但后续4月净多头仓位基本保持稳定在20万张左右,即意味着海外做多的动能有限。

图表3:Comex非商业净多头持仓3月初快速上行,4月持平

数据来源:Wind、东北证券。

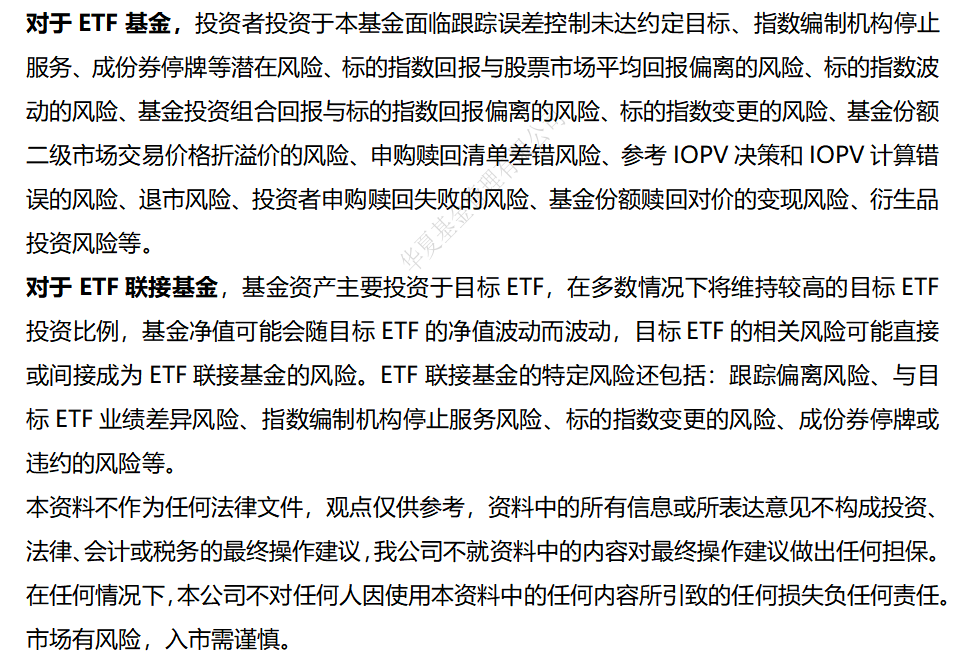

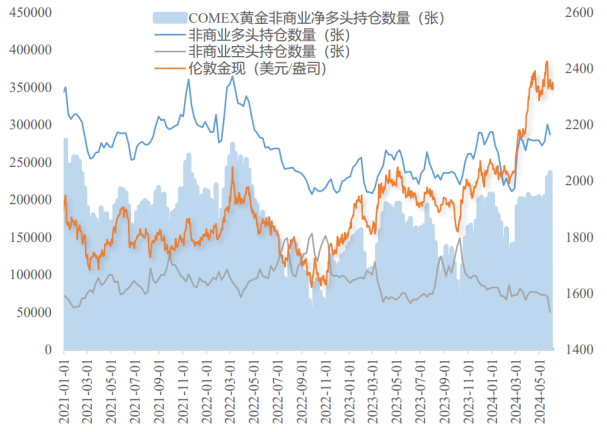

与此同时,中国资金的参与度明显提升。目前全球主流的黄金交易市场主要是伦敦金市场(LBMA市场)、COMEX期货交易市场、以及国内的沪金市场。LBMA市场是第一大市场,日均成交额在800亿美元左右,3-5月提升至900-1000亿美元,Comex是第二大市场,过往日均成交额约400-500亿美元左右,3月一次性提升至720亿美元,而后4-5月回落至660亿;沪金市场是第三大市场,以往成交额只有100亿美元左右,而在3/4月连续放大至200/400亿美元(且需要考虑到沪金每日交易时间要短于外盘),在全球黄金交易市场中的影响力明显提升,或构成金价波动中的很大一部分来源。

图表4:沪金市场3、4月日均成交量快速放大

数据来源:Wind、东北证券。

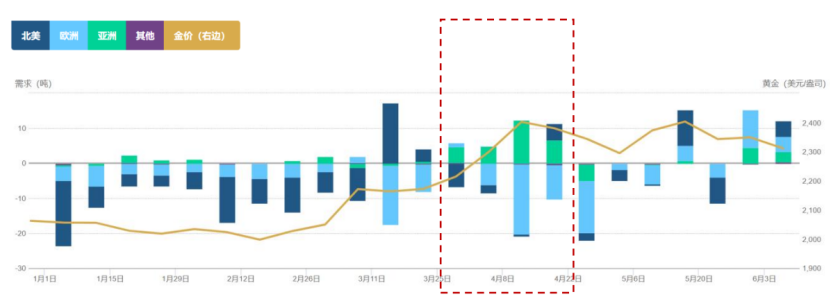

另外从ETF流入情况也可以看出4月亚洲黄金ETF明显流入(绿色柱体),而相反地欧美黄金ETF则是在流出(蓝色柱体)。

图表5:4月亚洲黄金ETF流入,欧美为流出

数据来源:Wind、东北证券。

因此,降息预期升温、海外资金做多是金价3月初步上涨的推动力,但后续地缘局势恶化以及尤其中国资金参与度提升可能是金价4月超预期上涨并保持强势的重要线索之一。

三、央行购金对金价到底有多大影响?

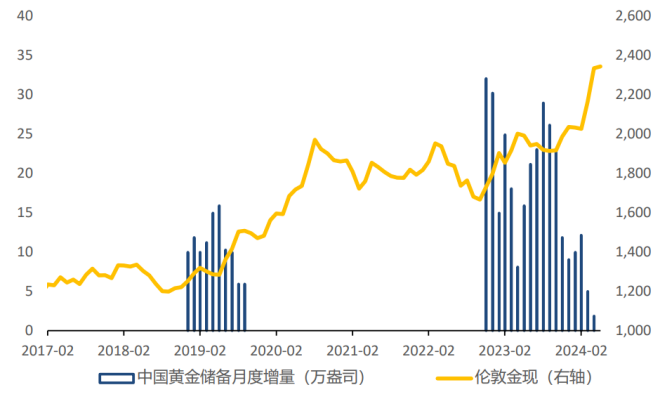

在去美元化背景下,美元外储占比下降,央行延续购金提升黄金外储规模,对于金价支撑较强。但短期看央行购金对金价上涨可能没有那么充分的解释力。首先从中国央行官方披露的黄金储备变动规模来看,2023Q4开始,央行购金量已经边际有所放缓,2024年3/4月则继续边际减少至5.0/1.9万盎司,和金价变动并不同向,对短期3-4月金价上涨解释力有限(反而更像是金价的高低会影响央行的短期购金节奏)。再从IMF口径统计的全球黄金储备月度增量看,3-4月也没有出现异常的放大。

图表6:中国央行3、4月购金已经在边际放缓

数据来源:Wind、东北证券。

那么央行购金短期对金价一种更可能的影响方式在于:由于央行购金为黄金投资提供了强有力的背书,随着金价突破新高,央行购金行为持续发酵,也吸引了大量资金跟随入场,成为国内资金做多的关键驱动要素。因此,当6月7日中国央行宣布5月黄金储备未进一步提升时,金价快速大跌,反映的就是部分“跟着央行买黄金”的投机资金离场。

四、如何看待后续央行购金行为?

首先,预计中国央行未购金更可能是暂缓,而非中止。从本质上看,在当前逆全球化和地缘紧张的世界中,官方储备的多元化趋势不可逆,而目前中国3.5万亿官方储备中仅约5%为黄金储备,在全球整体排名中相对靠后,剩余大部分仍属于美元资产,因此未来看央行购金仍有较大扩张空间。假如后续金价再有一定回调,或能够在高位维持,央行有望入场恢复购买。

图表7:中国黄金储备占官方储备比例只有约5%,在全球排名相对靠后

数据来源:Wind、东北证券。

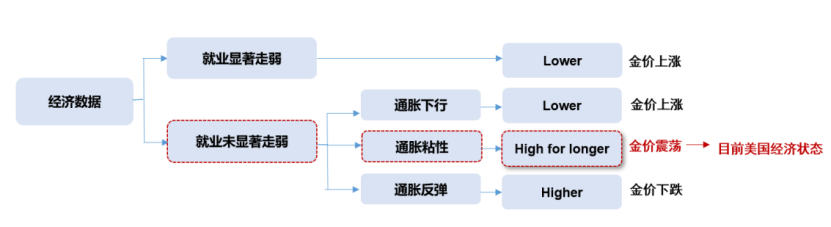

其次,金价短期可能会回归于更纯粹的降息博弈。中国央行暂缓购金或一定程度上弱化国内盘面的活跃度,短期看,金价可能回归更纯粹的降息博弈。而在目前,美联储对待降息的态度谨慎,而当未来降息的确定性逐渐显现时,海外资金的买盘预计将重新成为下一阶段金价的关键驱动力,有望带动金价突破前高。

目前美国经济的状况表现为就业缓慢放缓+通胀粘性,而在通胀风险和就业风险相对平衡的状况下,目前联储的整体态度是high for longer,即在预备降息的同时,耐心等待更多数据验证。对于美联储而言,降息需要的条件有两个:1)一是劳动力市场显著放缓;2)二是通胀保持下行趋势,直到给予联储充足的信心。从目前情形来看,劳动力显著放缓目前相对较难达到,更可能的是随着通胀下行,联储态度逐渐软化。

图表8:不同的经济情形对应不同的金价走势推演

数据来源:Wind、东北证券。

因此在去美元化背景下,央行延续购金提升黄金外储规模,对于金价支撑较强。展望后续,积极关注美联储的降息进程,如果美国劳动力市场降温以及通胀的回落,紧缩交易松动,降息预期升温将推升金价,叠加信用货币贬值以及全球地缘局势不确定性的影响,金价有望迎来长牛;而在金价上涨时,黄金股业绩具备更大弹性。

建议关注黄金ETF华夏(518850)及其联接指数(008701/008702)、黄金股ETF(159562)及其联接指数(021074/021075)以及有色金属ETF基金(516650)及其联接指数(016707/016708/021534)的投资机会,其中黄金股弹性更大,值得重点关注。

相关产品:

1、黄金ETF华夏(518850)及其联接基金(008701/008702):黄金ETF华夏为商品基金,投资于国内黄金市场,基金净值会随着国内黄金现货价格波动而产生波动,从而承担黄金价格波动风险。黄金是一类特殊的资产,具有金融属性、货币属性和商品属性三方面属性,一直被认为具有一定的抗通胀属性。商品的长期回报率与传统的股票、债券等投资工具的回报率相关性较小,可作为资产配置工具,有效优化客户资产组合的风险收益结构。

2、黄金股ETF(159562)及其联接指数(021074/021075),跟踪中证沪深港黄金产业股票指数(指数代码:931238,简称:SSH黄金股票),该指数从内地与香港市场中,选取50只市值较大且业务涉及黄金采掘、冶炼、销售的上市公司证券作为指数样本,以反映内地与香港市场中黄金产业上市公司证券的整体表现。

3、有色金属ETF基金(516650)及其联接指数(016707/016708/021534),跟踪中证细分有色金属产业主题指数(指数代码:000811,指数简称:细分有色)反映沪深两市细分有色产业公司股票的整体走势,该指数从有色金属及采矿等细分产业中挑选规模较大、流动性较好的公司股票组成样本股。指数成份股行业特征鲜明,细分领域分布均衡,覆盖了有色金属行业主要细分领域,主要集中在申万二级行业中的工业金属(50.6%)、小金属(17.6%)、贵金属(14.4%)和能源金属(11.8%)。

$华夏黄金ETF联接A(OTCFUND|008701)$

$华夏黄金ETF联接C(OTCFUND|008702)$

$华夏中证沪深港黄金产业股票ETF发起式联接A(OTCFUND|021074)$

$华夏中证沪深港黄金产业股票ETF发起式联接C(OTCFUND|021075)$

$华夏中证细分有色金属产业主题ETF发起式联接A(OTCFUND|016707)$

$华夏中证细分有色金属产业主题ETF发起式联接C(OTCFUND|016708)$

$华夏中证细分有色金属产业主题ETF发起式联接D(OTCFUND|021534)$