摘 要

1、Windows大批量蓝屏侧面验证了自主可控的重要性,操作系统等产业受到情绪催化。2024年有望成为信创招投标高峰期。后续或可持续关注订单落地和业绩兑现情况,以及$国泰中证全指软件ETF联接C(OTCFUND|012637)$和$国泰国证信息技术创新主题ETF发起联接C(OTCFUND|020279)$的投资机会。

2、6月光模块出金额41.20亿元,同比+92%,环比+0.54%。海外云厂商不断加码投入,利好算力相关产业链业绩兑现。为满足产能需求,应对关税风险,国内光模块厂商积极在海外扩产。海外AI芯片投产增加或将带动高速光模块需求,或可考虑逢低布局$国泰中证全指通信设备ETF联接C(OTCFUND|007818)$。

3、截至7月中旬,已有31个省市制订出详细的医疗设备更新方案,赋能医疗水平的提升。前期受情绪及政策超预期等影响,医药板块持续下跌。从业绩预告看,多数公司符合预期,部分公司超预期,体现出医药板块较强的业绩韧性。展望下半年,行业大环境因素有望逐步改善,长期国内医药行业需求有望保持稳健增长。感兴趣的小伙伴或可持续关注$国泰中证生物医药ETF联接C(OTCFUND|006757)$、$国泰中证沪港深创新药产业ETF发起联接C(OTCFUND|014118)$和$国泰中证医疗ETF联接C(OTCFUND|012635)$。

4、今年以来,我国大模型产业持续发展,进而带动算力需求持续提升。据IDC数据,今年二季度全球智能手机、PC出货量均同比增长。下半年半导体行业将进入传统旺季,随着下游消费电子新机发布,下半年全产业链需求端或将迎来逐季改善。打造完全自主可控的供应链将为我国人工智能产业的稳步发展奠定坚实的基础。或可关注$国泰CES半导体芯片行业ETF联接C(OTCFUND|008282)$、$国泰中证半导体材料设备主题ETF发起联接C(OTCFUND|019633)$、$国泰中证全指集成电路ETF发起联接C(OTCFUND|020227)$的投资机会。

正 文

一、大盘分析

昨日市场全天弱势震荡,截至收盘,上证指数跌0.61%报2964.22点。A股全天成交6614.4亿元,环比略减。行业板块方面,计算机、军工、医药领涨,石油石化、食品饮料、银行领跌。

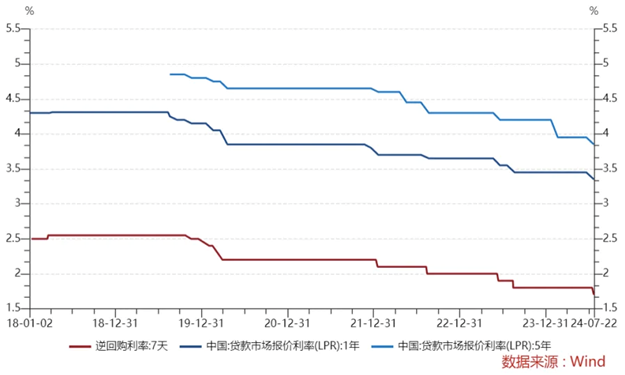

昨日早上盘前央行发布公开市场业务公告,宣布即日起,公开市场7天期逆回购操作调整为固定利率、数量招标,同时将操作利率由此前的1.80%调整为1.70%。

公开市场招标方式包括价格招标和数量招标,前者的中标价格由供需双方博弈确定,有不确定性,而后者的价格是给定的。

将招标方式调整为固定利率、数量招标,实际上是在强化7天期逆回购利率的政策属性。随后1年期和5年期以上LPR均同步下降10个基点,分别降至3.35%和3.85%。

二季度国内GDP同比增长4.7%,较一季度有所放缓,特别是内需不足的问题较为突出。本次降息反映货币政策发力稳增长的态度,后续或可期待更多支持政策落地。

二、软件板块

上周五某海外软件巨头公司旗下部分应用和服务在世界各地出现无法访问等的问题,是全球范围内影响较大的系统性IT事故。事件起因初步判断为某安全软件公司的软件更新引起的微软系统故障。

目前估计该更新影响了850万台Windows设备。Windows大批量蓝屏侧面验证了自主可控的重要性,操作系统等产业受到情绪催化。

在政策高度支持下,自主可控、国家安全成为科技产业的核心方向之一,需求侧、供给侧共同推动下信创行业迎来重要拐点。国内软硬件自主可控有望成为重要主线。

国资委2022年79号文要求,预计2027年央国企完成100%信创替代,目前距离2027年不到三年时间,政策推动信创产业的需求增长是大趋势。2024年有望成为信创招投标高峰期。后续或可持续关注订单落地和业绩兑现情况,以及国泰中证全指软件ETF联接C(012637)、国泰国证信息技术创新主题ETF发起联接C(020279)的投资机会。

三、通信板块

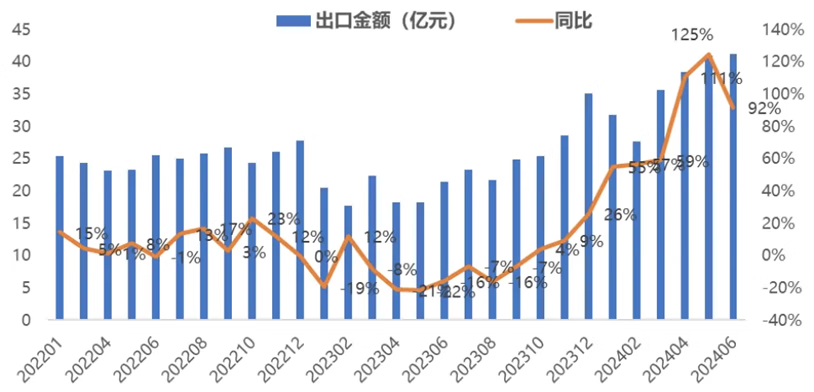

7月20号海关最新数据出炉,6月光模块出口金额41.20亿元,同比+92%,环比+0.54%。海外云厂商不断加码投入,利好算力相关产业链业绩兑现。某海外云厂商计划在未来15年投资新的数据中心,投资规模超过1500亿美元;其余各大云厂商纷纷提高资本开支以持续增加算力投入。

来源:海关总署

某海外科技巨头2024年一季度资本开支120亿美元,预计全年季度资本支出将保持或高于这一水平,维持在AI基础设施方面的领先地位;另一海外软件巨头全年资本开支将逐季增长以应对数据中心建设成本,支持其AI服务。

除此之外,为满足产能需求,应对关税风险,国内光模块厂商积极在海外扩产。国内某公司已在泰国和中国台湾布局新产能,目前泰国一二期已经投产;另一通信公司加速推动海外新加坡总部平台和泰国生产基地的建设,泰国工厂部分车间已经投入使用。

此前经济日报7月15日报道,某美股芯片巨头为满足客户需求,向我国台湾某半导体公司追加4nm芯片订单,Blackwell平台GPU芯片投片量增加25%,海外AI芯片投产增加将带动高速光模块需求,或可考虑逢低布局国泰中证通信ETF联接C(007818)。

四、医药板块

医药板块昨日普涨,近两周以来反弹幅度较为明显。

消息面上,7月5日,国务院常务会议审议通过《全链条支持创新药发展实施方案》。会议指出,要全链条强化政策保障,优化审评审批和医疗机构考核机制,合力助推创新药突破发展,要调动各方面科技创新资源,强化新药创制基础研究,夯实我国创新药发展根基。

7月19日国务院常务会议,再次明确指出大规模设备更新和消费品以旧换新牵引性带动性强,要加大政策支持力度、更好释放内需潜力,并将统筹安排超长期特别国债资金进一步推动方案实施进程。截至7月中旬,已有31个省市制订出详细的医疗设备更新方案,大力推进地区内医疗机构建设和设施设备升级换代,赋能医疗水平的提升。

前期因为整体宏观市场情绪以及部分医疗政策超预期影响,医药板块持续下跌,近期医药出现底部企稳反弹迹象。近几周业绩预告陆续落地,多数公司符合预期,部分公司超预期,体现出医药板块较强的业绩韧性。

展望下半年,行业大环境因素有望逐步改善,结合医保结算周期、业绩恢复、机构持仓处于低位等因素,板块短期或将边际向好。长期来看,随着人口老龄化程度的提升,国产替代的逐步深入,国内医药行业需求有望保持稳健增长。感兴趣的小伙伴或可持续关注国泰中证生物医药ETF联接C(006757)、国泰中证沪港深创新药产业ETF联接C(014118)、国泰中证医疗ETF联接C(012635)。

五、芯片板块

消息面上,据海外媒体“The Information”报道,GPT发布公司正在与某芯片设计巨头接洽,共同探讨研发全新的AI芯片。据半导体研究机构TechInsights数据显示,2023年全球数据中心GPU总出货量达到385万颗,其中英伟达以98%的市场份额稳居第一。GPT发布公司希望通过自研芯片确保供应链安全,这与我国打造自主可控的产业链供应链的思路不谋而合。

据《北京市人工智能行业大模型创新应用白皮书(2023年)》显示,截至2023年10月,我国10亿参数规模以上的大模型厂商及高校院所共计254家。今年以来,我国大模型产业持续发展,进而带动算力需求持续提升。

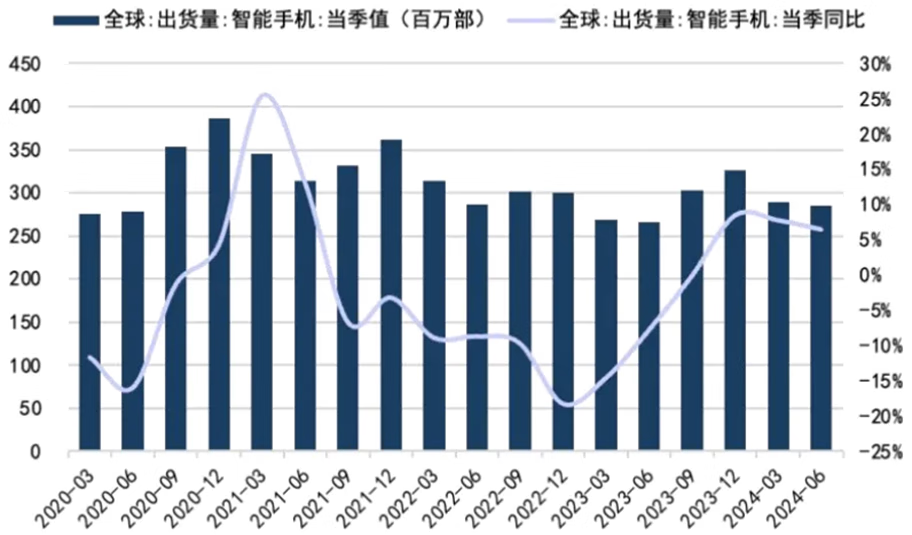

从基本面看,上周IDC发布全球消费电子出货数据,今年二季度全球智能手机、PC出货量分别同比增长6.5%、3.0%。其中智能手机出货量已连续三个季度同比正增长,行业处于复苏过程中。下半年半导体行业将进入传统旺季,随着下游消费电子新机发布,下半年全产业链需求端或将迎来逐季改善,景气度有望持续提升。

来源:Wind,IDC,国信证券经济研究所

今年以来AI大模型的技术突破较为迅速,在响应速度、语音交互情感理解、性能降本增效上都有较大突破,有望推动新一轮的产业升级。在算力需求持续景气的当下,打造完全自主可控的供应链将为我国人工智能产业的稳步发展奠定坚实的基础。或可关注国泰CES半导体芯片行业ETF联接C(008282)、国泰中证半导体材料设备主题ETF发起联接C(019633)、国泰中证全指集成电路ETF发起联接C(020227)的投资机会。

#降息!7月LPR报价出炉##红利全线受挫 倒车接人?##资产配置计划#

国泰中证全指软件ETF联接C成立于2021.6.24,自成立以来-2024上半年净值增长率/业绩基准(%):1.78/-5.66,-21.63/-23.37,-1.32/-2.10,-25.61/-26.88。业绩比较基准:中证全指软件指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰国证信息技术创新主题ETF发起联接C成立于2023年12月13日。自成立以来-2024上半年的净值增长率/业绩基准(%):-9.96/-10.45。业绩比较基准:国证信息技术创新主题指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证全指通信设备ETF联接C基金成立于2019.09.03。2019-2024上半年净值增长率/业绩基准(%)为0.63/10.48,1.32/-5.66,6.74/5.45,-25.43/-26.49,25.35/23.24,13.46/12.79。业绩比较基准:中证全指通信设备指数收益率*95%+银行活期存款利率(税后)*5%,数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证生物医药ETF联接C成立于2019.04.16,国泰中证生物医药ETF联接C基金2019-2024上半年净值增长率/业绩基准(%):18.08/7.99,53.72/51.79,-15.21/-14.06,-22.77/-23.97,-5.36/-6.31,-24.01/-24.68。业绩比较基准:中证生物医药指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证沪港深创新药产业ETF联接C基金成立于2021.11.22。自成立以来-2024上半年净值增长率/业绩比较基准(%):-6.51/-7.43,-19.32/-21.10,-12.70/-13.83,-26.77/-27.50。业绩比较基准:中证沪港深创新药产业指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。本基金投资港股通标的股票,将面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

国泰中证医疗ETF联接C基金成立于2021.06.23。国泰中证医疗ETF联接C自成立以来-2024上半年净值增长/业绩比较基准(%):-19.02/-25.28,-22.83/-23.82,-21.88/-23.11,-22.96/-23.47。业绩比较基准为:中证医疗指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰CES半导体芯片行业ETF联接C成立于2019.11.22。国泰CES半导体芯片行业ETF联接C2020-2024上半年净值增长率/业绩基准(%)为49.94/48.55,26.46/27.95,-36.35/-37.06,-2.88/-3.66,-10.14/-10.12。业绩比较基准:中华交易服务半导体芯片行业指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证半导体材料设备主题ETF联接C成立于2023.09.26,自成立以来-2024上半年净值增长率/业绩基准(%):-13.74/-14.21。业绩比较基准:中证半导体材料设备主题指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证全指集成电路ETF发起联接基金成立于2023.12.07。自成立以来-2024上半年净值增长率/业绩基准(%):-13.45/-12.72。业绩比较基准:中证全指集成电路指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。