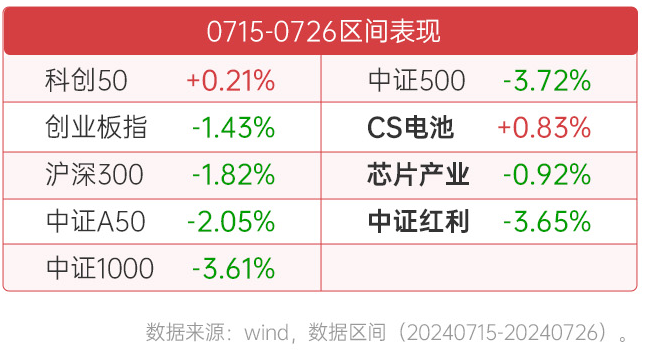

区间表现

政策环境

1、《中共中央关于进一步全面深化改革、推进中国式现代化的规定》

7月15日至18日,第二十届三中全会在北京举行,会议审议通过了《中共中央关于进一步全面深化改革、推进中国式现代化的决定》。会议锚定2035年基本实现社会主义现代化目标,部署未来五年重大改革举措。

2、 降息

7月22日,7天逆回购利率、1年期LPR、5年期及以上LPR均下降10BP; 7月25日MLF非对称降息20BP。本轮降息有助于降低实体融资成本,释放了政策有意加码稳增长的信号、有助于提振信心。

3、 《关于加力支持大规模设备更新和消费品以旧换新的若干措施》

7月25日,国家发改委、财政部印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》,统筹安排3000亿左右超长期特别国债加力支持大规模设备更新和消费品以旧换新。从本次发布措施看,中央财政承担比例有所上升,且有具体执行细则,预计对经济的托底效果会比较好。补贴涉及的行业包括船舶制造、农用机械、家电、汽车和环保等。

经济观察

美国二季度GDP

美国2024年二季度实际GDP年化季环比2.8%(前值1.4%),高于市场预期。一、二季度美国名义GDP同比分别为5.4%、5.8%,低于去年的6.3%,但仍处于相对偏高位。总体看,二季度经济仍具有韧性,陷入衰退可能性较小。数据公布后,市场仍维持 9月概降息,且降息更偏向于预防式降息而非衰退式降息。

市场回顾与展望

七月下半月,市场先扬后抑,整体小幅下跌。风格上,成长、大盘相对占优。行业上,国防军工、非银行金融、电力设备及新能源收益较高;轻工制造、通信、有色金属表现不佳。

市场在月中召开重要会议期间,表现相对坚韧;上周未能延续上涨势头,再度调整,大盘股、权重股跌幅相对更大。从五月中至今,A股基本处于下跌状态,归根结底是二季度经济表现出内生动力不强、有效需求不足的问题仍未得到有效解决。同时,前期货币政策在多目标体系下主要还是更倾向于稳定利率水平、稳定汇率。海外方面,近期美国大选、美股下跌、大宗商品回调、均对权益市场形成扰动,也导致资源股、TMT调整。当然,我们认为,市场或由于缺乏信心,目前在过度反应上述影响。

站在当下,市场再次回到相对低位。但从宏观、政策、估值等角度看,向下空间有限。短期看,市场仍是存量博弈局面,建议多看、少动。操作前先观察对市场产生影响的因素有哪些边际变化。例如:近期,我们能留意到央行降息、财政出“设备更新、以旧换新”政策等,均释放出对稳增长信号,打开政策预期,同时也可能预示后续政策重心朝稳增长倾斜。政策催化下,对大盘股或涉及的具体板块更为有利。其次,从美国二季度经济数据看,陷入衰退概率较低,市场或从交易衰退转为交易基本面韧性。红利前期调整幅度较大,后续企稳值得期待。如从中长期视角出发,建议配置相对稳定的资产,如具备安全边际的高质量、高现金流的龙头股、红利股。

定投中证红利

定投红利资产仍在进行中,千里之行始于足下。

相关基金:$大成中证红利指数A(OTCFUND|090010)$ $大成中证红利指数C(OTCFUND|007801)$ $大成中证电池主题指数发起A(OTCFUND|015997)$ $大成中证电池主题指数发起C(OTCFUND|015998)$ $大成中证芯片产业指数发起式A(OTCFUND|020853)$ $大成中证芯片产业指数发起式C(OTCFUND|020854)$

风险提示:基金有风险,投资须谨慎。基金管理人承诺依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,根据自身风险承受能力购买基金。