摘 要

1、昨日$国泰中证半导体材料设备主题ETF发起联接C(OTCFUND|019633)$、$国泰CES半导体芯片行业ETF联接C(OTCFUND|008282)$、$国泰中证全指集成电路ETF发起联接C(OTCFUND|020227)$上涨。当前,全球半导体市场表现强劲,销售额连续多月同比增长,中国和美洲地区贡献了主要增幅。基金持仓方面,24Q2基金持续超配于半导体行业,但持仓集中度有所下降。政策方面,消费品以旧换新有望加速AIPC渗透率提升,利好半导体芯片行业。

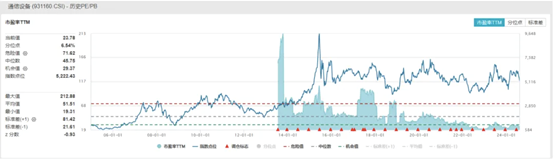

2、AI产业链出现分化,昨日$国泰中证全指通信设备ETF联接C(OTCFUND|007818)$回调。前日美股及AI板块先涨后跌,周一全球股市抛售带来的恐慌余波犹在,但海外云厂商在AI方向的资本开支料将持续增长,“卖铲子”的国内光模块企业景气度有望延续。当前中证全指通信设备指数的市盈率(TTM)为23.78x,位于上市以来6.54%分位,投资的安全边际较高,或可关注国泰中证通信ETF联接C(007818)。

3、昨日,养殖板块整荡走高。从基本面来看,猪肉价格的持续走高是推升养殖板块走强的因素之一。受益于猪价的企稳回升,上市猪企的业绩也出现了底部反转的迹象。龙头企业的业绩改善也使得养殖板块受到了市场资金的关注和青睐,或可关注$国泰中证畜牧养殖ETF联接C(OTCFUND|012725)$回调。前日美股及AI板块先涨后跌,周一全球股市抛售带来的恐慌余波犹在,但海外云厂商在AI方向的资本开支料将持续增长,“卖铲子”的国内光模块企业景气度有望延续。当前中证全指通信设备指数的市盈率(TTM)为23.78x,位于上市以来6.54%分位,投资的安全边际较高,或可关注国泰中证通信ETF联接C(007818)。

4、地产板块昨日也表现不俗。消息层面上,民企溢价拿地叠加国资下场收购存量房彰显市场信心,有望引领行业预期修复。综合来看,不同所有制的市场主体接连下注,或预示着房地产行业拐点的到来,或可关注$国泰中证基建ETF发起联接C(OTCFUND|016837)$回调。前日美股及AI板块先涨后跌,周一全球股市抛售带来的恐慌余波犹在,但海外云厂商在AI方向的资本开支料将持续增长,“卖铲子”的国内光模块企业景气度有望延续。当前中证全指通信设备指数的市盈率(TTM)为23.78x,位于上市以来6.54%分位,投资的安全边际较高,或可关注国泰中证通信ETF联接C(007818)。

正 文

一、大盘分析

昨日市场全天震荡调整,沪指偏强,创业板指盘中再创调整新低。总体上个股跌多涨少,全市场超2,700只个股下跌。沪深两市昨日成交额6199亿,较上个交易日放量279亿。截至昨日收盘,沪指涨0.00%,深成指跌0.04%,创业板指跌0.54%。

二、芯片板块

昨日芯片板块上涨。

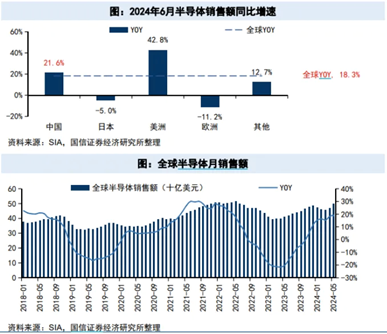

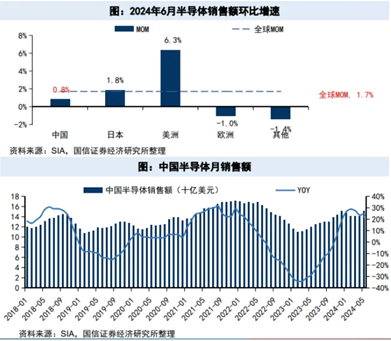

当前,全球半导体市场表现强劲,销售额连续多月同比增长,中国和美洲地区贡献了主要增幅。近日,全球知名半导体行业协会SIA表示,2024年二季度全球半导体行业销售额累计达1,499亿美元,环比增长6.5%,同比增长18.3%;其中6月销售额499.8亿美元,环比增长1.7%,同比增长18.3%,为连续第8个月同比增长。SIA总裁兼首席执行官John Neuffer表示,2024年第二季度全球半导体市场保持强劲,自2023年第四季度以来首次出现季度销售额增长。

分地区来看,今年6月中国和美洲地区销售额同比增速分别为+21.6%、+42.8%,高于全球平均增速;日本、欧洲和其他地区同比增速分别为5.0%、-11.2%、+12.7%,低于全球平均增速。24Q2中国的半导体销售额为453亿美元,占全球的30.2%。

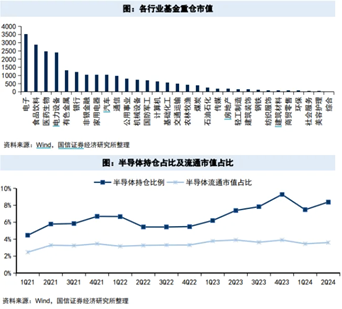

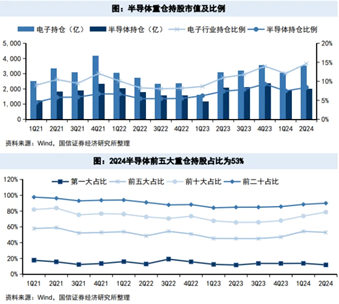

基金持仓方面,24Q2基金持续超配于半导体行业,但持仓集中度有所下降。据某券商统计,24Q2基金持有半导体公司市值2,022亿元,持股比例为8.4%,环比提升0.9pct;相比于半导体行业的流通市值3.6%超配了4.8pct。集中度方面,前五大重仓股占比较上一季度下降1.3pct,第一大重仓股环比降1.9pct。

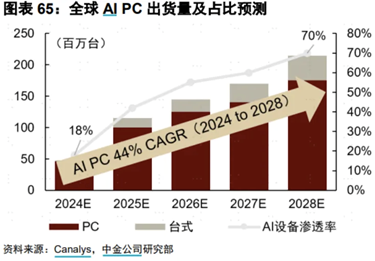

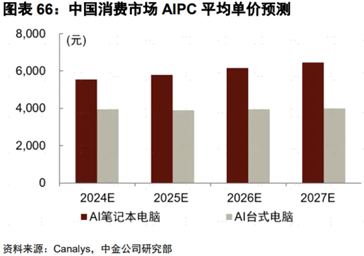

政策方面,消费品以旧换新有望加速AIPC渗透率提升,利好半导体芯片行业。某券商分析师认为,发改委、财政部印发的《关于加力支持大规模设备更新和消费品以旧换新的若干措施》中,包含对个人消费者购买2级及以上能效或水效标准的电脑等8类家电产品给予以旧换新补贴(产品售价的15%),将有望提高消费者的换机需求,加速AIPC渗透率的提升。此前,据Canalys预测,全球兼容AI的PC有望在25年渗透率达到42%,27年AIPC将占到PC出货量的60%。而在今年上半年,海内外多个电脑厂商均陆续推出了AIPC产品。

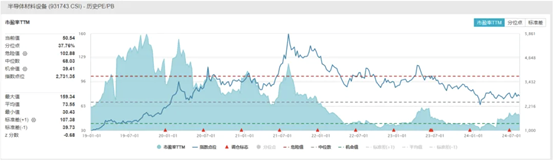

估值方面,中证半导体材料设备主题指数、中华交易服务半导体芯片行业指数、中证全指集成电路指数的市盈率(TTM)分别为50.54x、82.31x、114.94x,位于上市以来37.76%、58.91%和60.87%分位。感兴趣的投资者或可关注国泰中证半导体材料设备主题ETF发起联接C(019633)、国泰CES半导体芯片行业ETF联接C(008282)、国泰中证全指集成电路ETF发起联接C(020227)未来的投资机会。

来源:wind,中证半导体材料设备主题指数市盈率(TTM)

三、通信板块

AI产业链出现分化,通信板块回调。

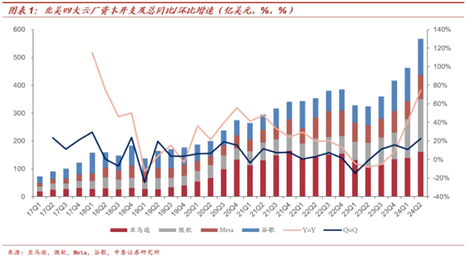

前日美股及AI板块先涨后跌,周一全球股市抛售带来的恐慌余波犹在,但海外云厂商在AI方向的资本开支料将持续增长,“卖铲子”的国内光模块企业景气度有望延续。

当地时间前日,美股高开低走,标普500开盘涨超1%,但最终收跌0.77%;某AI巨头开盘涨超3%,最终收跌5.12%,股价跌至两位数(98.91美元)。彭博社认为,这反映了投资者在周一全球股市抛售后风险偏好的下降。此外,某服务器生产商前日发布业绩,季度营收53亿美元,大涨143%,并预测下一季度营收将上涨207%。不过,由于公司EPS不及预期(实际6.25美元 v. 预期8.12美元),股价应声下跌超20%。这一方面反映了AI军备竞赛的成本高昂,另一方面也反映了市场对AI领域投入回报比的担忧。A股相关行业的调整也可能来自于对此类担忧的资产映射。

不过,结合此前海外头部云厂商发布的Q2财报和对下半年资本开支的指引,有理由相信对AI的大幅投资仍在进行时。其中,某美股科技巨头的Q2资本开支190亿美元,大幅超出预期150亿美元,云计算和AI基础设施投资持续增加,预计未来保持环比增长。

政策方面,前日工信部发布《关于创新信息通信行业管理 优化营商环境的意见》,指出要加快修订《电信业务分类目录》,推动业务分类及界定更好满足新技术新业务发展需要;加快制定新技术新业务创新发展配套支持政策,鼓励企业进一步深化在5G、人工智能、量子信息等新兴领域的技术创新和产业应用。

估值方面,当前中证全指通信设备指数的市盈率(TTM)为23.78x,位于上市以来6.54%分位,投资的安全边际较高。感兴趣的投资者或可关注国泰中证通信ETF联接C(007818)未来的投资机会。

来源:wind

四、养殖板块

昨日,养殖板块整荡走高。

从基本面来看,猪肉价格的持续走高是推升养殖板块走强的因素之一。据钢联数据,截至8月2日,商品猪出栏均价19.86元/kg,周环比上涨3.87%,商品猪价格再创年内新高。除行业产能去化的中长期逻辑外,短期雨水较多影响出栏和外调速度对近期猪价也形成一定支撑。

受益于猪价的企稳回升,上市猪企的业绩也出现了底部反转的迹象。上市猪企的龙头公司也纷纷发布了二季度财报或业绩预告,均为扭亏为盈。

龙头企业的业绩改善也使得养殖板块受到了市场资金的关注和青睐,或可关注国泰中证畜牧养殖ETF联接C(012725)。

五、基建板块

消息层面上,民企溢价拿地叠加国资下场收购存量房彰显市场信心,有望引领行业预期修复。8月7日,某民企以48.05亿元的价格斩获上海徐汇地块,楼面价13.1万元/平方米,溢价率30%,成为全国单价最贵“地王”。此外,8月7日,深圳市某公司发布关于收购商品房用作保障性住房的征集通告。通告称,为积极构建“保障+市场”住房供应体系,遵循“市场化、法治化”和双方自愿原则,该公司所属企业拟开展收购商品房用作保障性住房工作。

综合来看,不同所有制的市场主体接连下注,或预示着房地产行业拐点的到来,或可关注国泰中证基建ETF联接C(016837)。

#净利约417亿元!茅台上半年成绩单出炉##纳指大涨近3% 但斌又“赌”赢了?##全球股市反弹 当前是入场好时机吗?#

国泰中证半导体材料设备主题ETF联接C成立于2023.09.26,自成立以来-2024上半年净值增长率/业绩基准(%):-13.74/-14.21。业绩比较基准:中证半导体材料设备主题指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰CES半导体芯片行业ETF联接C成立于2019.11.22。国泰CES半导体芯片行业ETF联接C2019-2024上半年净值增长率/业绩基准(%)为3.94/13.76,49.94/48.55,26.46/27.95,-36.35/-37.06,-2.88/-3.66,-10.14/-10.12。 业绩比较基准:中华交易服务半导体芯片行业指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证全指集成电路ETF发起联接基金成立于2023.12.07。自成立以来-2024上半年净值增长率/业绩基准(%):-13.45/-12.72。业绩比较基准:中证全指集成电路指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证全指通信设备ETF联接C基金成立于2019.09.03。2019-2024上半年净值增长率/业绩基准(%)为0.63/10.48,1.32/-5.66,6.74/5.45,-25.43/-26.49,25.35/23.24,13.46/12.79。业绩比较基准:中证全指通信设备指数收益率*95%+银行活期存款利率(税后)*5%,数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证畜牧养殖ETF联接C基金成立于2021.07.02,国泰中证畜牧养殖ETF联接C自成立以来-2024上半年净值增长/业绩比较基准(%)为7.30/5.53,-11.55/-12.39,-13.81/-14.53,-13.20/-13.50。业绩比较基准:中证畜牧养殖指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。梁杏自2021年7月2日起管理本基金。

国泰中证基建ETF联接C基金成立于2022年10月12日。自成立以来-2024上半年度净值增长率/业绩比较基准(%):1.37/5.63,-1.87/-4.46,10.08/9.66。数据来源:基金定期报告。业绩比较基准为:中证基建指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。