摘 要

1、当前基本面上,金价触及历史高位,短期市场交易层面的波动可能放大,可能依然有回调风险;中期美联储大方向上维持宽松+经济滚动式交替下行对金价构成的利好趋势不变,加上地缘政治风险持续存在,特朗普目前的加征关税、降低利率等政策主张对金价中期构成一定利好,或可持续关注、考虑逢低布局$国泰黄金ETF联接A(OTCFUND|000218)$。

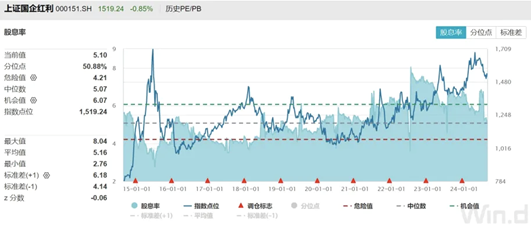

2、红利风格出现技术性回调一方面是A股年报派息日集中在5月中旬至7月中旬,在持仓浮盈较大且派息兑现的情况下,容易出现止盈。另一方面,中报季市场对于银行、煤炭等相对顺周期板块基本面存在担忧,而7月中下旬衰退交易发酵,资源品价格下跌同样对于相关板块基本面预期造成冲击。随着7月金融、经济数据披露,市场对于未来政策落地期待强化,有望促进宏观经济企稳。目前红利仍有较好的配置价值,国内无风险利率中期来看依然易下难上。或可继续关注国泰上证国有企业红利ETF发起联接C(021702)的投资机会。

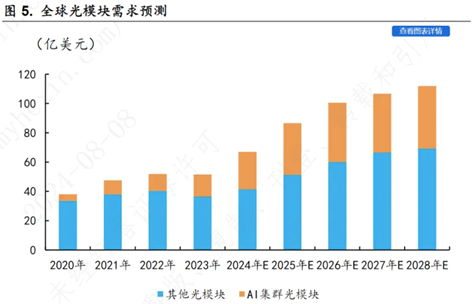

3、在国产替代浪潮的推动下,国内厂商加速布局算力芯片全产业链。国家出台多项产业政策,为相关方向上的企业提供良好的政策环境。LightCounting预计用于AI集群的以太网光模块在2024年将翻一番以上,并一直延续到2025年-2026年,因此未来三年内光模块市场的增长依然有较强的动力。目前AI应用逐步爆发,龙头公司业绩高增已持续验证产业趋势,感兴趣的投资者或可关注$国泰中证全指通信设备ETF联接C(OTCFUND|007818)$的布局机会。

正 文

一、大盘分析

昨日A股缩量整理,上证指数收跌0.35%,深证成指跌0.28%,创业板指跌0.6%。两市总成交额5095亿元。从盘面上看,昨日固态电池概念股集体反弹,贵金属逆势飘红。下跌方面,昨日游戏股冲高回落,养殖、医药等板块表现不佳。

二、黄金板块

近期黄金价格持续上涨。

金价上涨主要受到降息预期大逻辑以及地缘政治风险带来的避险情绪的推动。一方面是美联储官员讲话表明9月利率会议降息在即,此前表态偏鸽。7月美国CPI同比回落值2.9%,核心CPI同比回落至3.2%,基本符合市场预期,核心通胀的放缓导致市场对美联储的降息预期略有下降。7月美国零售销售大幅反弹1%,远超预期和前值,细分行业多数录得增长,汽车消费反弹,不过由于居民实际收入承压,信贷环境仍然偏紧,后续消费动能仍会放缓,基本面走弱的趋势未改。

8月密歇根大学消费者信心指数低位小幅反弹,通胀预期稳定,哈里斯竞选美国总统后民主党人乐观情绪增加;另一方面,伊朗对以色列的潜在报复计划始终干扰市场叠加乌克兰进军俄罗斯本土,避险情绪再度推动金价上涨。

当前基本面上,金价触及历史高位,短期市场交易层面的波动可能放大,可能依然有回调风险。中期美联储大方向上维持宽松+经济滚动式交替下行对金价构成的利好趋势不变,加上地缘政治风险持续存在,特朗普目前的加征关税、降低利率等政策主张对金价中期构成一定利好。或可持续关注并考虑逢低布局国泰黄金ETF联接A(000218)。

三、红利板块

近期红利风格出现技术性回调,一方面是A股年报派息日集中在5月中旬至7月中旬,在持仓浮盈较大且派息兑现的情况下,容易出现止盈。另一方面,中报季市场对于银行、煤炭等相对顺周期板块基本面存在担忧,而7月中下旬衰退交易发酵,资源品价格下跌同样对于相关板块基本面预期造成冲击。

随着7月金融、经济数据披露,市场对于未来政策落地期待强化,有望促进宏观经济企稳。除了国务院第五次全体会议强调坚定不移完成全年经济社会发展目标任务,央行也表态会按照中央和国务院的要求,来进一步谋划新的增量政策。同时美国经济数据具备韧性,海外衰退交易的担忧也逐步缓解。

从增量资金的角度看,8月2日金融监管总局下发《关于健全人身保险产品定价机制的通知》,在保险行业内首次提出建立预定利率与市场利率挂钩的动态调整机制,这有助于减轻险资负债端的成本压力,对股息率绝对水平的要求也可能下降,容忍度或将上升。

目前红利仍有较好的配置价值,国内无风险利率中期来看依然易下难上,上证国有企业红利指数超5%的股息率仍有较高的性价比。目前指数0.76倍PB估值,位于历史44%分位,具备一定安全边际。

区别于市场上大多数红利产品,国泰上证国有企业红利ETF发起联接C(021702)的最大特色是“可月月分红”,在符合基金分红条件下可安排收益分配,每年最多分红12次。5月份上市以来已经连续四个月分红。或可继续关注$国泰上证国有企业红利ETF发起联接C(OTCFUND|021702)$的投资机会。

四、通信板块

消息面上,上周中国联通研究院、黑龙江联通与中兴通讯在哈尔滨太阳岛风景区完成5G-A低空安防通感基站规模组网试点。试点首次验证了复杂轨迹识别、多机型感知距离以及通感基站盲区检测等多项能力,这标志着基站通感技术已具备低空无人机检测能力。

此外,“2024海思全联接”大会将于9月9日召开,引发了市场对自研芯片的广泛关注。在国产替代浪潮的推动下,国内厂商加速布局算力芯片全产业链。

政策端,国家出台多项产业政策,为相关方向上的企业提供良好的政策环境。车路协同采用先进的无线通信和新一代互联网等技术,随着“车路云一体化”上层政策的明确,多地示范项目正密集立项。卫星通信在SpaceX的刺激下快速推进,我国“星链”进入加速阶段,多个低轨卫星星座计划已经启动,商业航天进展较快。

据相关企业最新财报,受人工智能高需求带动,美股光模块相关公司业绩超预期。A股相关企业上半年业绩表现同样突出,多个光模块龙头企业净利润平均增长率达220%。LightCounting预计用于AI集群的以太网光模块在2024年将翻一番以上,并一直延续到2025年-2026年,因此未来三年内光模块市场的增长依然有较强的动力。

来源:iFind,LightCounting,红塔证券

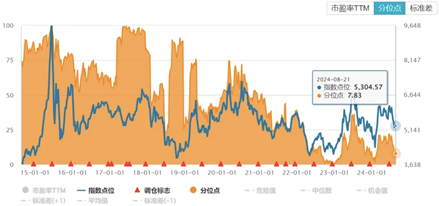

当前通信板块估值不高,中证全指通信设备指数市盈率处过去10年最低10%以下,向上修复空间较大。目前AI应用逐步爆发,龙头公司业绩高增已持续验证产业趋势,感兴趣的投资者或可关注国泰中证通信ETF联接C(007818)的布局机会。

来源:WIND

#美联储会议纪要公布 降息稳了?##《黑神话》破圈 游戏行业迎新机遇?##果链异动 消费电子再度崛起!#

国泰黄金ETF联接A基金成立于2016.04.13,2019-2024上半年净值增长/业绩比较基准(%):18.88/18.74,13.54/13.77,-4.87/-3.89,9.94/9.34,16.45/15.98,13.94/13.91。业绩比较基准:上海黄金交易所挂盘交易的Au99.99合约收益率*95%+银行活期存款收益率(税后)*5%,数据来源:基金定期报告。本基金主要投资对象为国泰黄金ETF,预期风险收益水平与黄金资产相似,不同于股票基金、混合基金、债券基金和货币市场基金。

国泰上证国有企业红利ETF发起联接C成立于2024年6月19日,业绩比较基准:上证国有企业红利指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证全指通信设备ETF联接C基金成立于2019.09.03。2019-2024上半年净值增长率/业绩基准(%)为0.63/10.48,1.32/-5.66,6.74/5.45,-25.43/-26.49,25.35/23.24,13.46/12.79。业绩比较基准:中证全指通信设备指数收益率*95%+银行活期存款利率(税后)*5%,数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。