一、 国内经济与流动性展望

1.1 经济:持续改善

展望四季度,我们预计中国经济持续改善,增量政策是关键。随着,9月政治局会议召开,央行超预期降准降息,增量政策落地提速,全年5%目标完成可能性增大。

出口预计继续支撑经济。当前海外需求总体平稳,美国部分经济指标回落,但整体呈现韧性,美联储降息50BP后市场衰退预期明显减弱,意味着我国出口动能有望维持。

政治局会议定调地产止跌回稳,中期内地产见底预期有所上升,后续政策力度值得期待。

预计四季度消费增速有所回升,主要得益于汽车家电以旧换新等政策推动。从电商平台和乘联会的数据可见,耐用品以旧换新政策正在产生积极效果,由于1500亿以旧换新的补贴,有效期是今年年底,预计短期效果较为明显。

图1 汽车以旧换新效果显现

基建方面,1-8月基建投资增速7.9%,四季度政府债发行提速,或能有效对冲土地财政缺口,基建增速有望保持。

制造业投资方面,1-8月制造业投资增速9.1%,增速相对较高,四季度有新质生产力和设备更新换代等政策支持,有望可以维持较高增长。

库存周期方面,有望维持。7月末,中国工业企业产成品存货增速为5.2%,经过连续补库,处于中等偏高位置。当前政策背景下,宏观预期正在转暖,部分下游的回补库存的意愿在增强,未来几个月时间供给格局好的品种或有涨价机遇。

整体来看,预计四季度经济有望持续改善。边际改善的主要是耐用品消费,汽车家电以旧换新效果开始显现,预计消费增速有所改善,出口动能继续维持,固定资产投资增速继续保持。未来的增量政策是GDP能否实现5%的关键,央行降准降息后增量财政政策可能性上升。

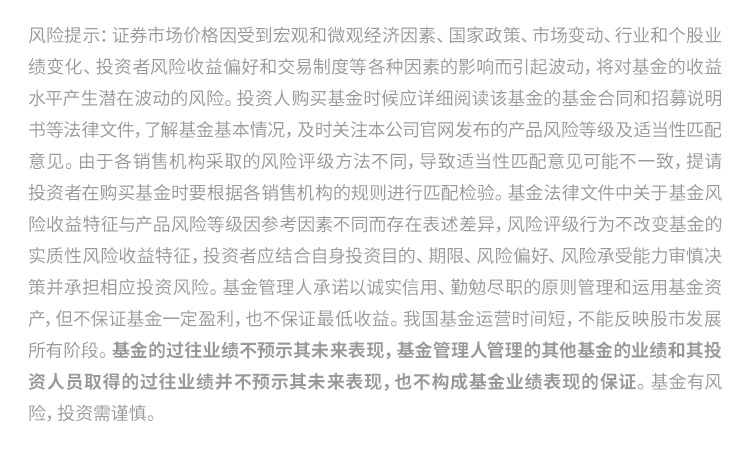

1.2 通胀:CPI和PPI温和增长

近期物价水平总体平稳。7月和8月CPI同比分别0.5%和0.6%,好于上半年0.1%的水平,CPI上行主要是食品价格带动。

展望四季度,物价或呈现前低后高趋势,随着四季度更多的增量政策出台,经济有望继续转强,物价或温和增长。

其中CPI方面,随着天气影响减退,前期主导CPI上涨的食品价格涨幅预计逐步趋缓,油价偏震荡,核心CPI趋于平稳,结合去年11月和12月的低基数效应,整体四季度CPI或在0.5%附近。从经济、货币和成本等维度来看,物价或以稳为主。

图2 CPI前景

PPI方面,或在当前位置企稳,能否走强,需要观察工业商品价格的变化趋势。

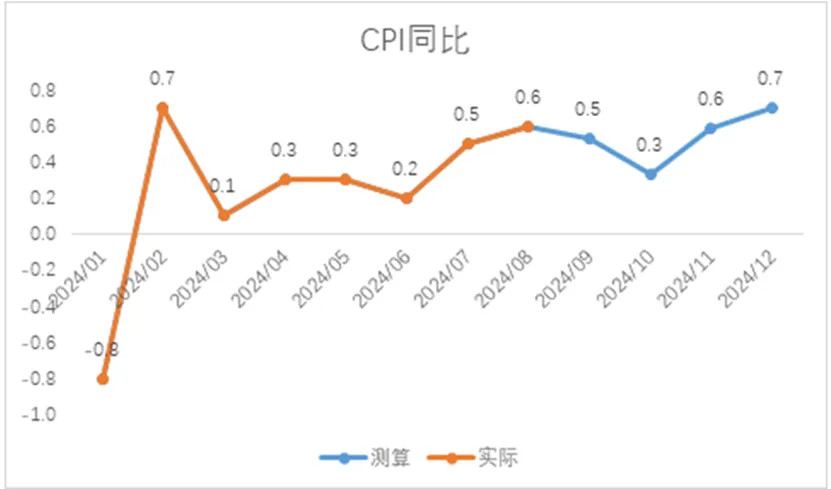

1.3 宏观政策:加强逆周期调节

9月底政治局会议罕见召开,传递了明显转向意图。表示,“会议提出当前经济运行出现一些新的情况和问题,要抓住重点、主动作为,有效落实存量政策,加力推出增量政策,进一步提高政策措施的针对性、有效性,努力完成全年经济社会发展目标任务。”

财政政策方面,政治局会议表示要发行使用好超长期特别国债和地方政府专项债,更好发挥政府投资带动作用。

图:“924”三部门政策组合拳&“926”政治局会议

货币政策方面,政治局会议表示要降低存款准备金率,实施有力度的降息,9月24日,央行超预期降准降息,幅度明显超出市场预期,增量政策落地速度加快,预计其他配套政策可能逐步落地。

图3 央行超预期降准降息

地产政策方面,会议要求,要促进房地产市场止跌回稳,对商品房建设要严控增量、优化存量、提高质量,加大“白名单”项目贷款投放力度,支持盘活存量闲置土地。要回应群众关切,调整住房限购政策,降低存量房贷利率,抓紧完善土地、财税、金融等政策,推动构建房地产发展新模式。我们预计中期地产见底可能性明显上升。

总体而言,当前政策态度明显转向积极,政治局会议罕见在9月召开,央行打响增量政策第一枪,未来增量财政政策可期。

1.4 流动性:合理充裕

三季度,银行间流动性合理充裕,7月央行超预期降息OMO利率10BP,带动银行间资金价格回落。

7、8月和9月1-23日,7天资金利率(DR007)的均值分别为1.83%,1.79%,1.79%,比二季度低10BP左右,和央行降息幅度大体相当。

预计四季度流动性维持合理充裕。9月24日,央行宣布降低存款准备金率和政策利率,超市场预期,有利于流动性维持合理充裕,资金利率中枢可能进一步下移。

二、 权益市场展望

2.1 大势研判:震荡向上

政策高度关注经济和资本市场,未来宏观预期有望显著改善,市场信心增强,A股有望迎来估值修复行情。四季度,市场期许有更多超预期的增量政策,尤其是财政政策的协同配合,整体情绪乐观向上,A股在完成估值修复之后,仍有望维持震荡偏强格局。同时,市场在经过一番演绎之后,或将逐渐趋于稳定,不同板块可能走出分化行情。

2.2 行业配置:关注三大主线

四季度我们建议重点关注:(1)高股息红利:“924”政策后这一板块的逻辑确定性增加,其中,能源是符合上述逻辑的最佳配置板块,同时,又是低库存、高产能利用率,如果未来有进一步增量政策出台,价格有望超预期上涨,具备极大的向上弹性。(2)有色等资源品:受益于国内需求预期的企稳+国央企市值考核,同时美联储9月超预期降息可能带来的全球工业品的补库周期,各种因素叠加有望带动有色板块上涨。(3)数字经济:主要在于板块景气度持续得到确认,板块共识性高,机构积极持仓,未来如果有进一步增量财政政策,数字经济相关方向有望获得财政支持而显著受益。

三、 债券市场展望

三季度以来,债市表现继续偏强,7月1日-9月23日间,10年国债利率下行16BP至2.04%,5年国债利率下行25BP至1.73%,3年国债利率下行30BP至1.5%,1年国债利率下行15BP至1.39%,30年国债利率下行29BP至2.14%,国开和信用债等利率也普遍下行,不过信用债利率下行幅度小于利率债。驱动三季度债市走强的因素,主要是基本面偏弱以及央行7月OMO降息。

“924”政策发布之后,宏观预期发生扭转,市场信心显著增强,权益市场大幅反弹,在经济预期提升和部分债券投资者转向权益投资的背景下,债券市场发生了显著调整。

四季度债市或以震荡为主。货币政策宽松和资产荒利好债市,但增发国债的可能性或对债市形成扰动。

从基本面来看,当前宏观环境下,利率上行风险有限,债市短期虽有震荡,但中长期仍是机会大于风险

从政策来看,整体积极,货币政策力度较大,有利于广谱利率维持低位。

从资金面和资产等来看,整体对债市有利。过去几年房地产下行,导致融资需求受阻,化债导致城投利率大幅下行,资产荒问题越来越明显。当前流动性充裕,普遍有欠配问题,尽管政府债发行提速,但并未有效缓解资产荒。

市场的一个潜在影响因素是四季度可能增发国债。当前经济无论从完成今年目标还是布局明年经济目标角度,都到了增量财政政策推出的临界点附近,参考去年情况,四季度增发国债的可能性上升,具体方式可能是新增国债额度,也可能是提前发行明年的额度,但规模有多大存在不确定性。同时,央行或会进行降准等配合国债发行,因此整体影响有限。

$万家新兴蓝筹灵活配置混合(OTCFUND|519196)$

$万家品质生活混合A(OTCFUND|519195)$

$万家品质生活混合C(OTCFUND|016600)$

$万家臻选混合(OTCFUND|005094)$

$万家双引擎灵活配置混合A(OTCFUND|519183)$

$万家精选混合A(OTCFUND|519185)$

$万家家享中短债D(OTCFUND|016787)$

$万家信用恒利债券D(OTCFUND|020798)$