感谢大家点进这篇文章~我是华宝油气基金经理杨洋。

本周美国大选结果即将落地,可以说是全球瞩目。当下很多小伙伴更想知道的是,大选结果落地后,对于美股市场会有什么影响?今天我就来跟大家说说对于油价的影响~

宏观层面上来说,随着美国大选的尘埃落地,无论是两党哪一方上台,我们认为可能都会对于当下某些依然偏弱的宏观指标带来提振。近一个月以来,美国的高频数据继续印证出虽然美国经济数据在降温,但依然保持韧性。最新公布的10月就业数据和ISM PMI数据,虽然是由于受到近期飓风和罢工的影响产生扰动而走弱,但进一步夯实了美联储11月和12月两次降息的预期。

而自在美联储9月开启降息周期之后,全球市场的风险偏好开始有所回暖。A股市场在九月下旬迎来大幅上涨,美股市场也从八月底的回撤中走出,继续保持上行趋势。目前来看,全球需求或都受益于这次美联储降息带来的流动性释放。全球原油需求的预期也将随着美国降息周期的开启,企稳回升。

微观层面,无论是美国的库欣原油库存,还是OECD的原油库存,都位于一个历史很低的位置。须知当下原油的低库存从历史上来看,对应布伦特油价为80USD/b以上。市场目前对于原油的定价偏悲观,已脱离历史基本面。

我们倾向于认为,随着11月份美国大选的落地,基本面因素对于原油的定价或将回归(美国政府在大选之前最不愿意看到的是油价上涨)。

从供给端来看,OPEC+推迟了原定的增产时间。11月3日,OPEC+决定,将220w桶/天自愿减产的恢复时间再次推迟至2025年。OPEC+联盟的关系依然牢固,联盟对于油价托底的决心或并无任何改变。

需求端来看,四季度开始,随着冬季取暖季的开启,能源需求也将进入旺季。全球气候将从今年四季度从el nino转向la nina。这加大了发生极寒天气的概率。叠加欧洲由欧罗斯供应的天然气将在明年初彻底被乌克兰切断,能源短缺风险加大。而中东的形势日益紧张,可能一触即发。我们认为,在美国大选结果公布到新总统上任这段青黄不接的时间段里,地缘风险的溢价可能会在原油的定价中逐步显现。

对于小伙伴们来说,希望大家能够多保持一点耐心。从操作上来说,逢回调布局可能是一个比较不错的操作方法。当然,由于原油是个高波动品种,大家还要注意风险控制,做好多元资产配置,分散投资,降低风险。

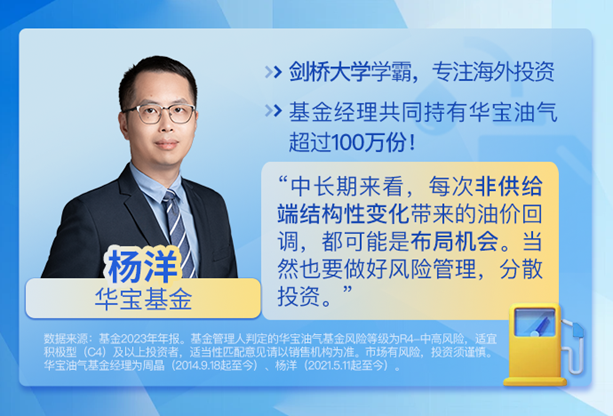

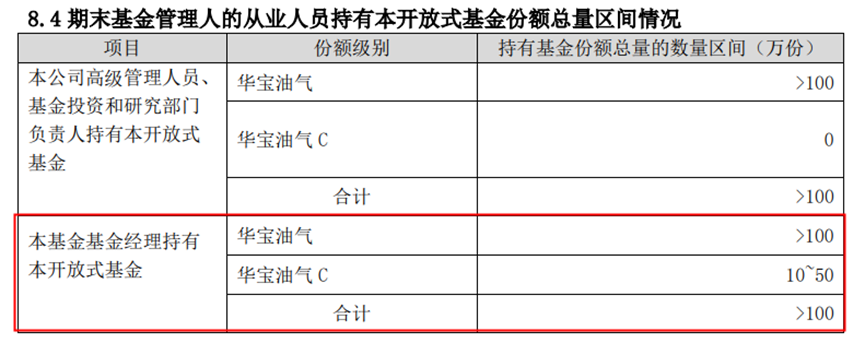

而作为华宝油气的基金经理,我们会与大家共进退!从今年中报中,大家也可以看到,我们基金经理共同持有$华宝标普油气上游股票人民币A(OTCFUND|162411)$$华宝标普油气上游股票人民币C(OTCFUND|007844)$的份额总量超过100万份,真正做到与大家利益共享、风险共担。

(数据来源:基金定期报告,截至2024.6.30。周晶自2014.9.18日起担任华宝油气基金经理;杨洋自2021.5.11起担任华宝油气基金经理。)

最后再次感谢大家对我的支持!想要第一时间收到新资讯的朋友们,不妨关注我的账号“华宝基金杨洋”,欢迎大家与我多多交流,希望大家都能掌握油气板块的“投资秘诀”,收获长期满意的回报!

观点更新时间:2024.11.6

相关基金:

【美股油气 弹性给力】$华宝标普油气上游股票人民币A(OTCFUND|162411)$ $华宝标普油气上游股票人民币C(OTCFUND|007844)$

注:需要特别提醒的是,近期市场波动可能较大,短期涨跌幅不预示未来表现,基金投资可能产生亏损。请投资者务必根据自身的资金状况和风险承受能力理性投资,高度注意仓位和风险管理。

数据来源:Wind、基金定期报告。

注:基金管理人判定的华宝油气风险等级为R4-中高风险,适宜积极型(C4)及以上投资者,适当性匹配意见请以销售机构为准。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。指数历史表现不代表基金产品业绩表现。

数据说明:华宝油气成立于2011.09.29,由周晶、杨洋担任基金经理。该基金跟踪标普石油天然气上游股票指数,业绩比较基准为标普石油天然气上游股票指数(全收益指数)。华宝油气A2019年-2023年度业绩分别为:-9.57%、-30.31%、59.92%、56.58%、3.73%,业绩基准(标普石油天然气上游股票指数(全收益指数)为:-7.65%、-40.68%、63.75%、59.18%、5.60%。(数据来源:基金定期报告。)

风险提示:境外市场基金除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,还面临汇率风险等境外证券市场投资所面临的特别投资风险。基金经理观点仅代表当时观点,今后可能发生改变,仅供参考,不构成任何投资建议或保证。

投资人应充分了解基金定投和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平摊投资成本的投资方式,但不能规避基金投资所固有的风险,不能保证投资者一定获得收益,也不是替代储蓄的等效理财方式。