#A500能成为行情扛旗者吗?# 美国已经开始降息了,我们的利率也处于下行趋势,在这样的大环境下,兼顾价值和成长的$博时中证A500指数A$ 必将大有所为,成为新时代的宽基王者。

我从来没有看到如此壮观的宽基指数发行场面,10月25日20只中证A500场外指数基金集体发售,当之无愧是2024年度的第一指数。

中证A500指数被称为“中国版标普500指数”,它的正版标普500是美国的长牛指数,和目前的主流宽基指数相比,它的优点还是蛮多的且听我一一道来。

第一,目前最全面的宽基指数。

中证A500指数,更像是代表核心资产的进攻指数。目前从资金面来看,市场环境已经从之前的缩量变成了增量市场。前期大盘核心品种没有怎么下跌,在924之后的反弹中也落后一些。随着后续市场活跃度保持,行情有望从大盘向中小盘扩散。

中证A500指数编制中,设置了总市值前1500名的门槛,主要原因有,一是更侧重于行业均衡,在市值上适度下沉。二是尽可能避免指数样本进一步下沉至中证2000,较好平衡了行业代表性与市值代表性。

从结果看,中证A500指数的500只成分股的市值分布相对均衡全面。既有20%总市值超过10000亿元的大市值个股,也有分别有各20%的市值在100~200亿、200~300亿。

第二,行业均衡更成长。

中证A500指数的编制方法,通过用自由流通市值选样,一是有助于纳入更多新兴行业公司。二是自由流通市值更贴近市场实际筹码分布情况,使用自由流通市值选样有助于提升指数可投资性。

从结果看,该指数已经下沉至三级行业龙头确保分布更均衡,一级与二级中证行业覆盖度均为100%,对中证三级行业覆盖度达到97.85%。行业均衡配置更加适合近年来A股行业轮动速率较快的特性。

具体看,金融业占比相比下降,中证A500指数申万一级行业分布与样本空间同样较为接近,指数非银金融与银行行业权重为6.19%和8.15%,较沪深300低5.17%和3.87%。新经济成长行业占比上调,代表未来经济方向的国防军工、医药生物则分别较沪深300提升1.28%和1.17%。

第三,强者恒强,均值回归。

市场竞争依然遵循强者恒强的定律,这是常识。小公司走出来的概率是有的,但是概率小,国内A股估值对小公司的溢价,导致多数时候小公司提供回报的性价比不高。

政策导向也鼓励做大做强,并鼓励加强上市公司回报、并且进一步加强投资者保护上市公司贷款回购股份也是对到大公司的股价的有利支持。

在编制规则中提到的ESG负面剔除规则和纳入互联互通,也是大市值或者行业龙头被纳入的概率更大。

与被动宽基指数对比,中证A500指数近年来盈利能力、成长性表现优于可比宽基指数,平均ROE、平均营收增速均略高于沪深300、中证800。截至2024年10月,中证A500指数的成分股平均ROE为10.36%,而同期沪深300和中证800的平均ROE分别为10.23%和9.79%。

从收益看,从2004年底以来,中证A500指数上涨365%,沪深300指数上涨294%,中证800上涨325%,前者的超额收益还是比较明显的。换算到年化来看的话,中证A500指数年化收益8.32%、沪深300指数年化7.38%、中证800指数年化7.8%。回撤基本都在70%左右,主要发生在2008年的牛市泡沫中。

与主动权益基金对比,从最近两年多的时间来看,其实整体公募基金,特别是主动基金这一块受到这个过去的拖累还是比较明显的,主要是存量基金的赎回而且指数规模增长的替代效应。

整体相对于宽基指数,它的超额收益下滑厉害。2023年以来,万得偏股混合型基金指数的累计收益大概是-9%,中证A500指数累计收益是1.1%。最大回撤方面,中证A500的最大回撤大概是-29%,万得偏股基金指数的最大回撤在33%。

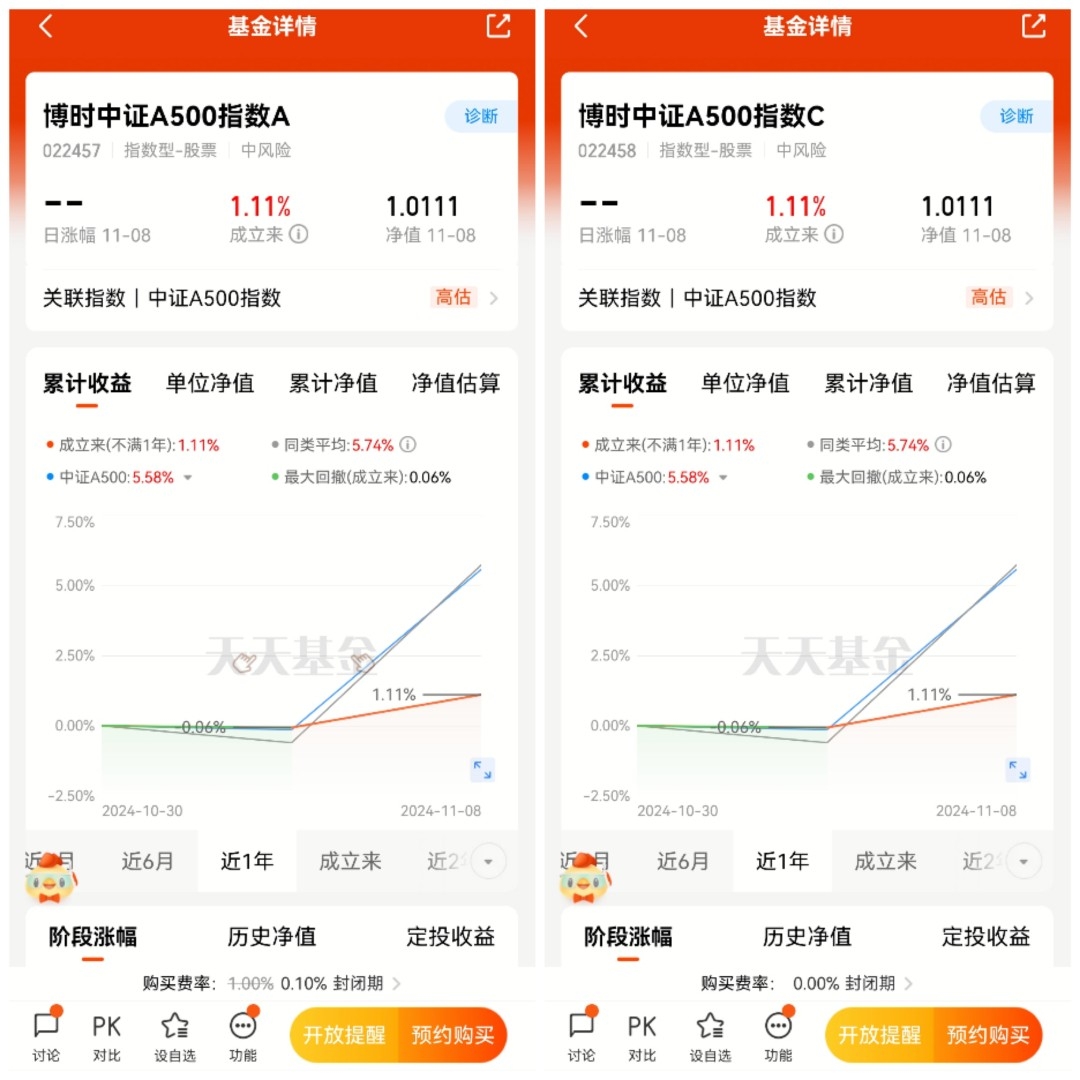

$博时中证A500指数C$ 通过被动的指数化投资管理,目标为紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化,力争实现与标的指数表现一致的长期回报。基金采取开放申购开放赎回的方式。

从产品本身的特点来看,博时中证A500指数C具有低费率、会分红、行业分布均衡等优势,天弘基金设置了更低费率和季度分红机制,管理费为0.15%/年+托管费为0.05%/年,为当前市场上股票ETF费率的最低水平。

我已经计划从下个月起将博时中证A500指数纳入定投标的,每个月2000块。@博时基金