新“国九条”后的首只核心宽基来了!

最近大A人气爆棚,9月底以来,在一系列超预期政策的推动下,A股市场一改颓势,上证指数在一个月内从2800点下方跳升至3300点大关。随后市场进入整理阶段,令投资者颇感迷茫,该如何选择什么方向进行投资呢?

这一次,我们将目光落在了ETF。与此前A股市场历史上的大级别行情不同,这一次市场能够迅速崛起,除了政策超预期及基本面临近拐点外,ETF也成为一种参与市场的重要工具,扮演越来越重要的作用。今年以来,大量资金借道ETF持续涌入A股。前三季度,股票型ETF吸金超9000亿元(数据来源:wind)。而在A股市场行情转好的转折点时,一只新锐宽基登场。9月23日,中证指数公司正式发布A500指数,成为新“国九条”发布之后的第一只核心宽基指数。

恰逢鹏华A500ETF(512023)等A500指数相关ETF正式上市,并迅速成为市场焦点,成为核心资产追逐的“新标杆”。那么,A500ETF为何会受到如此多资金的青睐?作为投资者,又是否应该搭乘这辆快车,分享权益市场红利呢?

A500:聚焦新质生产力,与政策共舞

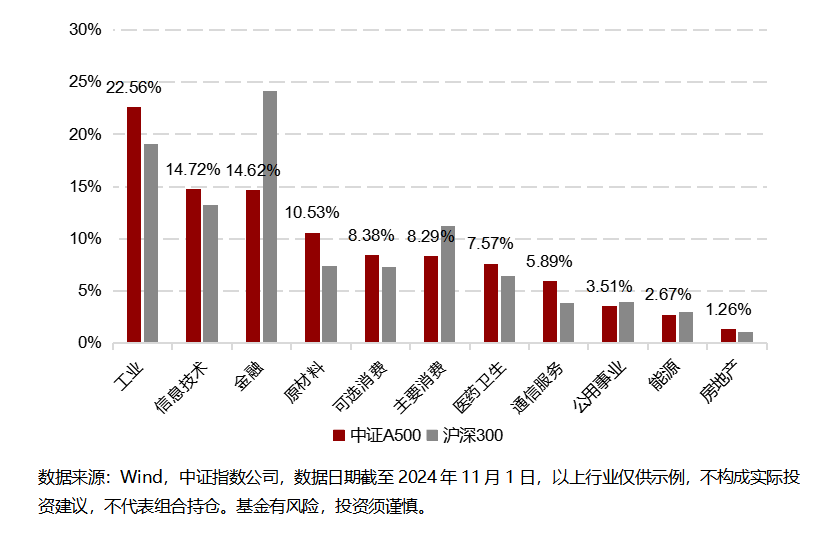

2024年,新质生产力被列为政府十大工作任务之首,在新科技产业趋势催化与政策双轮驱动下,新质生产力赛道,如电子、计算机、通信、机械、军工、医药、电力设备等行业或将有更加有益的表现,而这些正是A500指数的权重行业,产业趋势和政策共舞,A500指数将显著受益,具备长期投资价值。可以说,A500指数是一只面向未来的指数,相对于一些大金融板块含量更高的宽基,A500指数的配置就更显均衡,更能兼顾“核心资产”和“新质生产力”,也更符合未来经济发展大方向,有望受益于中国经济转型升级背景下的成长机遇。

主要宽基指数中证一级行业对比

如果我们将A500与“传统宽基巨头”沪深300指数相比,A500相比于沪深300来说,成长属性更浓:A500指数在电力设备、军工、医药、传媒、计算机、汽车、电子等行业的权重均高于沪深300,这些行业是高端制造、科技创新的代表性行业,体现了A股的成长性特征。如果我们再把A500与创业板指相比,A500又具有一定价值属性:A500指数在银行、食品饮料、公用事业、家电等行业的权重也远高于创业板指。总结来说,与沪深300指数、创业板指数的行业分布比较,A500指数在成长和价值风格“两手抓”,囊括A股核心资产。

这样分析下来,我们对A500的“宽基画像”就更加明确了,用一个词来形容,就是“均衡”,一方面业绩端提供更多“稳稳的幸福”,另一方面也控制了指数波动性,在A股核心资产的配置上更加均衡。从市值结构的角度,A500市值分布更倾向于大中盘股票,而沪深300指数则更集中于经典大盘股。这样的好处在于,A500会包含一些沪深300所忽略的细分赛道龙头,这些龙头企业虽然市值没有排名前列,但成长属性好,增长潜力大。

引入ESG理念,A500更符合全球投资者审美

相比于此前的传统宽基,A500指数引入ESG理念,且指数成分股均为沪深股通范围,更加符合全球投资者审美。当前全球ESG投资规模不断扩张,ESG投资理念逐渐成为全球投资者的共识。从外资对A股持股情况来看,ESG评级越高,外资(以沪深股通作为代表)持股比例中位数越高,而A500指数成分股中剔除C级及以下评级的公司,也有望成为全球投资者投资中国过程中更好的指数工具。

行业轮动不休,A500怎么投?

当前体量的市场很难走连续上涨的行情,更多呈现的是行业轮动,在这种频繁行业轮动背景下,追高行业基金的性价比相对较低,更加适合均衡分布的宽基,A500就是其中的佼佼者。

A500的特点也比较契合当前的行情。既能凭借持仓的蓝筹龙头稳住基本盘,不错过行情,也能凭借A500布局的各大细分科技龙头,获得较强的成长性。如果想把握后续A股行情,可以选择鹏华A500ETF(认购代码:512023,基金简称:A500ETF指数),产品年持有费率(管理费率+托管费率)仅0.2%,一键布局中国优质资产!

风险提示:本材料的信息均来源于公开资料及合法获得的相关内外部报告资料,不构成任何投资建议或对任何产品未来收益的任何保证,不代表对任何产品的投资策略、投资组合、投资回报及经营业绩等的任何承诺和预期。未来的投资可能会因外部经济状况变化(如利率、市场趋势和不同投资组合中的不同商业环境以及使用不同的投资策略)不同而产生较大差异。投资者不应以该材料取代其独立判断或仅根据该信息做出决策。请读者仅作参考,自行核实相关内容,市场有风险,投资须谨慎。

$鹏华中证500指数(LOF)C(OTCFUND|006938)$$鹏华创业板指数(LOF)C(OTCFUND|015673)$$鹏华中证1000指数增强A(OTCFUND|016785)$