11.8日以来,上涨被按下“暂停键”,板块与个股出现了明显分化,但市场人气依然高涨,连续18个交易日百股涨停,市场赚钱效应爆棚,吸引了大量场外资金入市,连续30个交易日成交破万亿,做多热情被全面点燃。

但从昨天开始,盘面出现了“降温”迹象,涨停板数量锐减,是10.18日以来涨停数量最少的一天,而炸板数量超100只,今天涨停板数量更是跌到百只以上,加上今天连续两日个股普跌,赛道亦出现明显分化。

这说明连续大涨之后多头追高意愿降低、部分资金有兑现利润意向, 加上官媒喊话“要慢牛、不要疯牛”,短线市场有调整压力。但A股星火燎原之势已成,促进股市走好的政策导向不变,牛市中期向好的大方向不变,短线调整是对上涨过快的修正,是筹码交换和夯实牛市基础的过程。

基于以上分析,黑马加3减4,攻中带防,以适应接下来的行情节奏。爱粉们可以把黑马的天天实盘组合“黑马稳稳盈”加自选,方便第一时间收阅调仓动态。

实盘操作及下步计划

加仓中证A50、中证A500、债基,减仓科创50、科创100、中证数据、精准医疗。

1、中证A500

中证A500成为史上最快突破千亿规模的宽基指数,吸金又吸睛,投资者之所以对它特别看好,主要因为它与传统的宽基指数相比有三大优势:

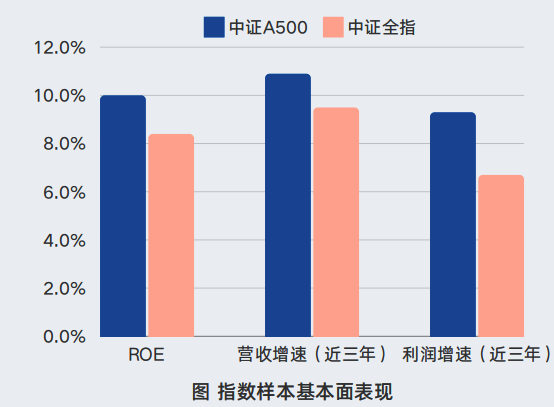

一是基本面更扎实,成长性更优秀。中证A500编制时引入可持续发展理念,把ESG评级C及以下的绩差股全部排除在外,保证指数成分股基本面更扎实、盈利能力更优秀。看几组数据大家不明白了:

1、以不到A股数量10%的占比,贡献了A股70%的利润,

2、70%的成分股近一年净资产收益率或营收增速位居同行业前30%。

3、2023年度平均净资产收益率10%,近三年平均营收增速11%,均优于市场平均水平。

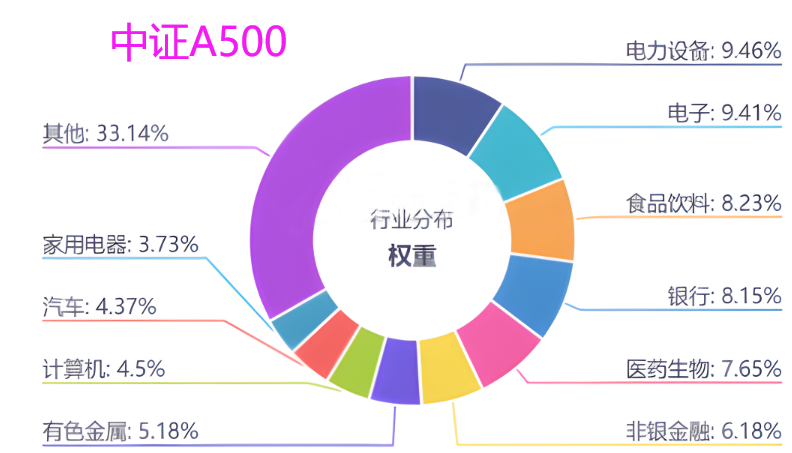

二是行业分布更均衡,龙头覆盖面更广泛。

中证A500覆盖35个中证二级行业,91个中证三级行业。大幅下调金融、消费占比,增加科技、新能源、医药生物等新兴战略产业和科技产业占比。既有茅台、中国平安、招商银行、东方财富、紫金矿业等价值蓝筹核心资产,又有宁德时代、立讯精密、中芯国际、恒瑞医药、比亚迪这类新质生产力代表性龙头,享受价值与成长的双重驱动,长期投资前景良好。

中证A500是目前所有宽基指数中行业龙头数量最多的,配置这个指数等于把A股极具成长性的优质龙头一网打尽,让500家好公司为我们打工赚钱。

三是互联互通,便于外资配置。中证500纳入大量互联互通标的,满足外资配置需要。在全球新一轮降息周期中,流动性将大为改善,外资配置中国核心资产的需求会显著提高,中证A500将中线受益。

正是因为这三大优势,2019年以来中证A500大幅跑赢上证50和沪深300。

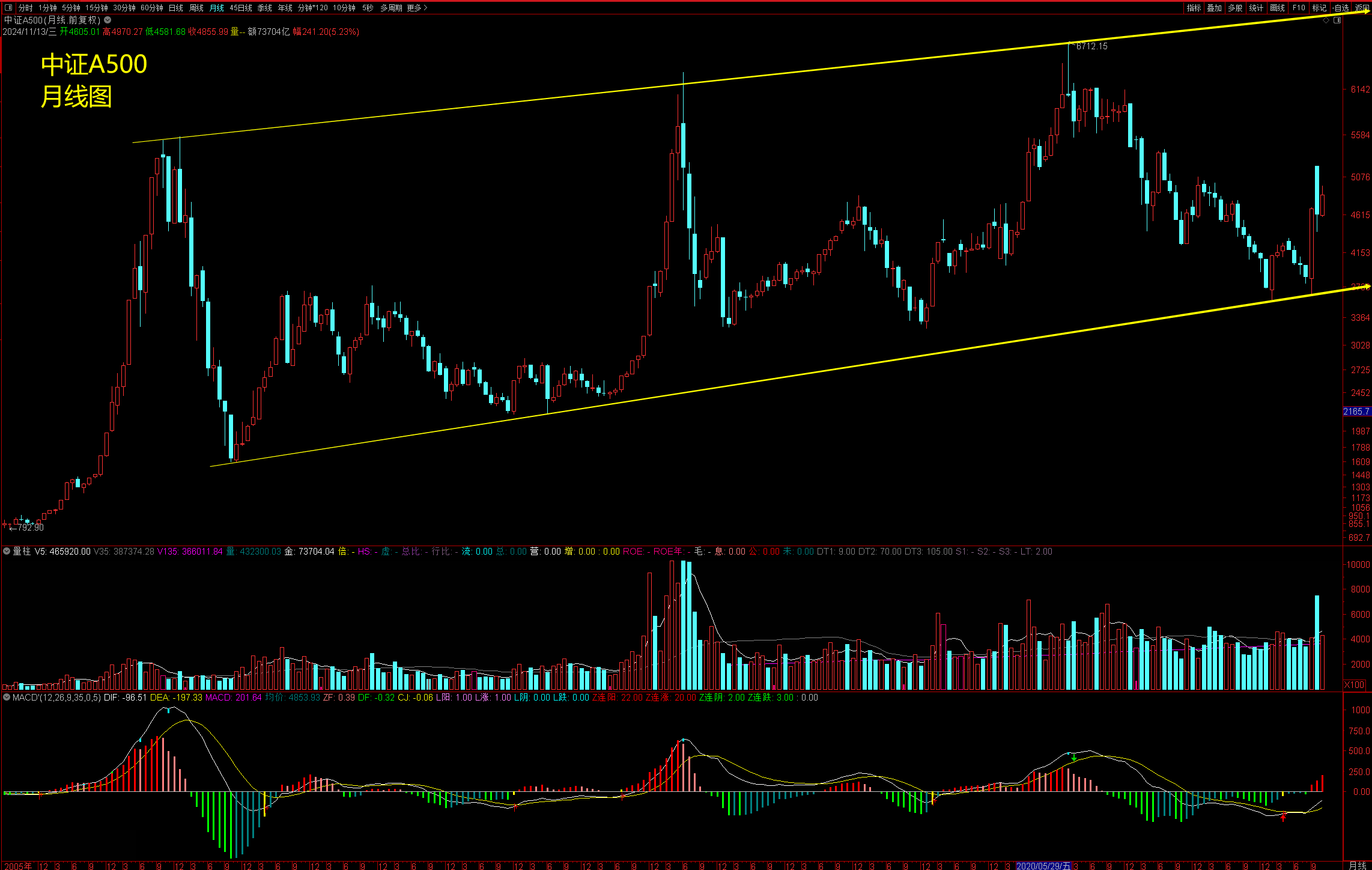

从月线走势来看,中证A500运行在一个长期的上行通道中,低点不断抬高、高点不断抬高,价值中枢随着时间而上移,这是典型的长牛特征。

如今回踩通道下轨而起涨,中线将再次奔向通道上轨,未来还有很大上行潜力,所以黑马最近多次加仓中证A500场内场外标的。

$汇添富中证A500指数C(OTCFUND|022470)$今天正式发售,这只产品同类中费率很优惠,管理费、托管费、销售服务费加一起仅0.4%,申购免费、持有满7天免赎回费,黑马先认购一笔,等上市后再加大投入。

同一基金通常分为A类和C类,这只产品也有A类:$汇添富中证A500指数A(OTCFUND|022469)$。从费率的角度讲,一般情况下C类更适合短线或波段,A类长线持有更实惠。

2、中证A50

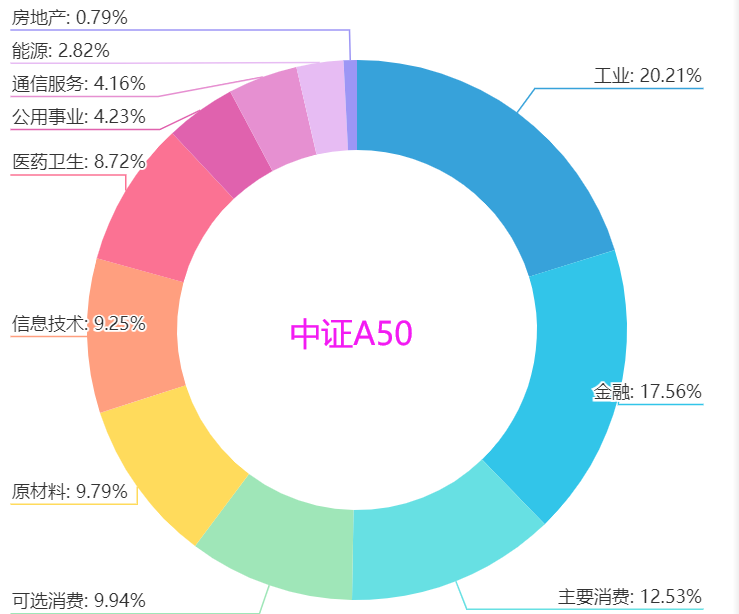

中证A50被市场普遍认为是“国运”指数,三大特质使它在众多指数中脱颖而出。

一是龙头特征更突出。上证50、沪深300、中证500等指数筛选成分股时按照市值和流动性选取,并不考虑入选公司的市场地位、行业代表性,不具备明确的龙头特征。

中证A50则由50只最具代表性的超级行业龙头组成,每个行业只纳入一只,避免同质化重复,只选行业中最优秀、最突出的那只。如白酒中只有茅台,家电中只有美的,汽车中只有比亚迪,芯片中只有中芯国际,银行中只有招行。

二是行业分布更均衡。

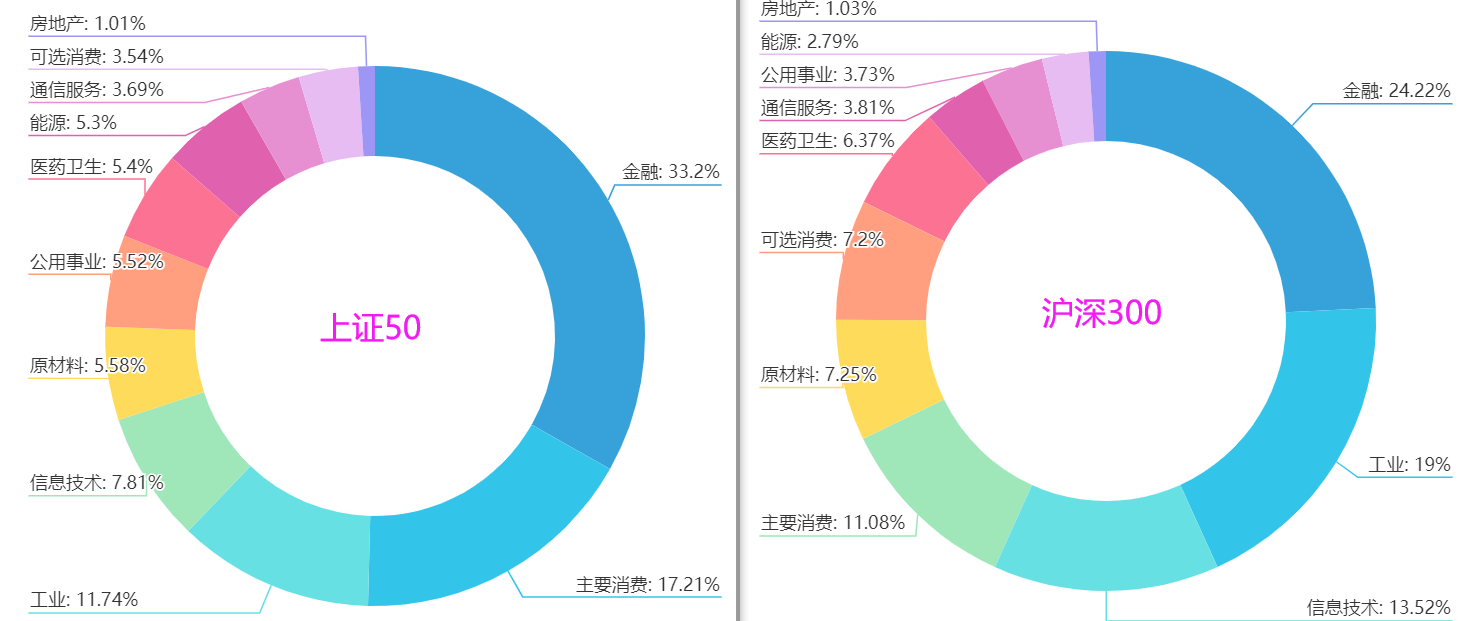

上证50、沪深300传统行业占比过大,且极不均衡。上证50金融占比33.2%,消费占比20.75%,两大行业占比超过50%;沪深300金融占比24.22%,消费占比17.28%,两大行业占比超41%。过于极端的行业分布使得指数对单一行业的风险暴露过大,尤其是受银行板块影响很大,而银行板块前期涨幅过大,拉低了指数性价比和未来空间;过重的传统行业占比又使得指数受经济周期影响较大。

中证A50大幅下调金融、消费传统行业占比,提高新产业、新经济占比,新质生产力代表性更强,更符合国家产业转型升级政策导向。

三是成长性更高。中证A50科技含量显著高于上证50和沪深300,纳入了中芯国际、比亚迪、宁德时代、万瑞医疗等高成长性科技龙头。高成长性使之更具想象空间,带来指数行情的高弹性。

从历史走势来看,中证A50确实明显强于上证50和沪深300,行业龙头的头部效应令指数更具进攻性。这点与美股“科技七姐妹”对纳斯达克的拉动作用是一样的,2023年对指数的收益贡献占比为67%。

A股已进入牛市周期,看好中证A50中线潜力,继续加仓持有的$平安中证A50ETF联接C(OTCFUND|021184)$。

这只产品同类中费率很低,申购0费用,持有满7天免赎回费,波段操作更灵活。

3、债基

市场短线波动加剧,配置些优质债基作“压舱石”对冲调整风险十分有必要。

$安信目标收益债券C(OTCFUND|750003)$是黑马10月底上车的长跑型牛债,不到一个月目前持有收益已有0.65%。

安信目标收益成立12年来年年正收益,近五年年化收益率高达5.18%,远超银行5年期定存利息。

这是一只混债产品,主投纯债+可转债,所以弹性比金融债、利率债大。可转债具有股票和债券的双重属性,牛市中很容易被正股的大涨带动,带来更高的收益率。

近3年、近2年、近1年、近6月等各个时段收益率大幅跑赢同类平均,市场排名非常靠前。

从盈利概率来看,历史上任意时点买入,持有满近3年、近2年盈利概率均高达100%。

综合来看,这是一只进可攻、退可守的优秀债基。市场短线还有震荡整理的需求,安信目标收益债基更能适应当下行情,黑马今天再加仓3000,视行情状况再择机加大投入。

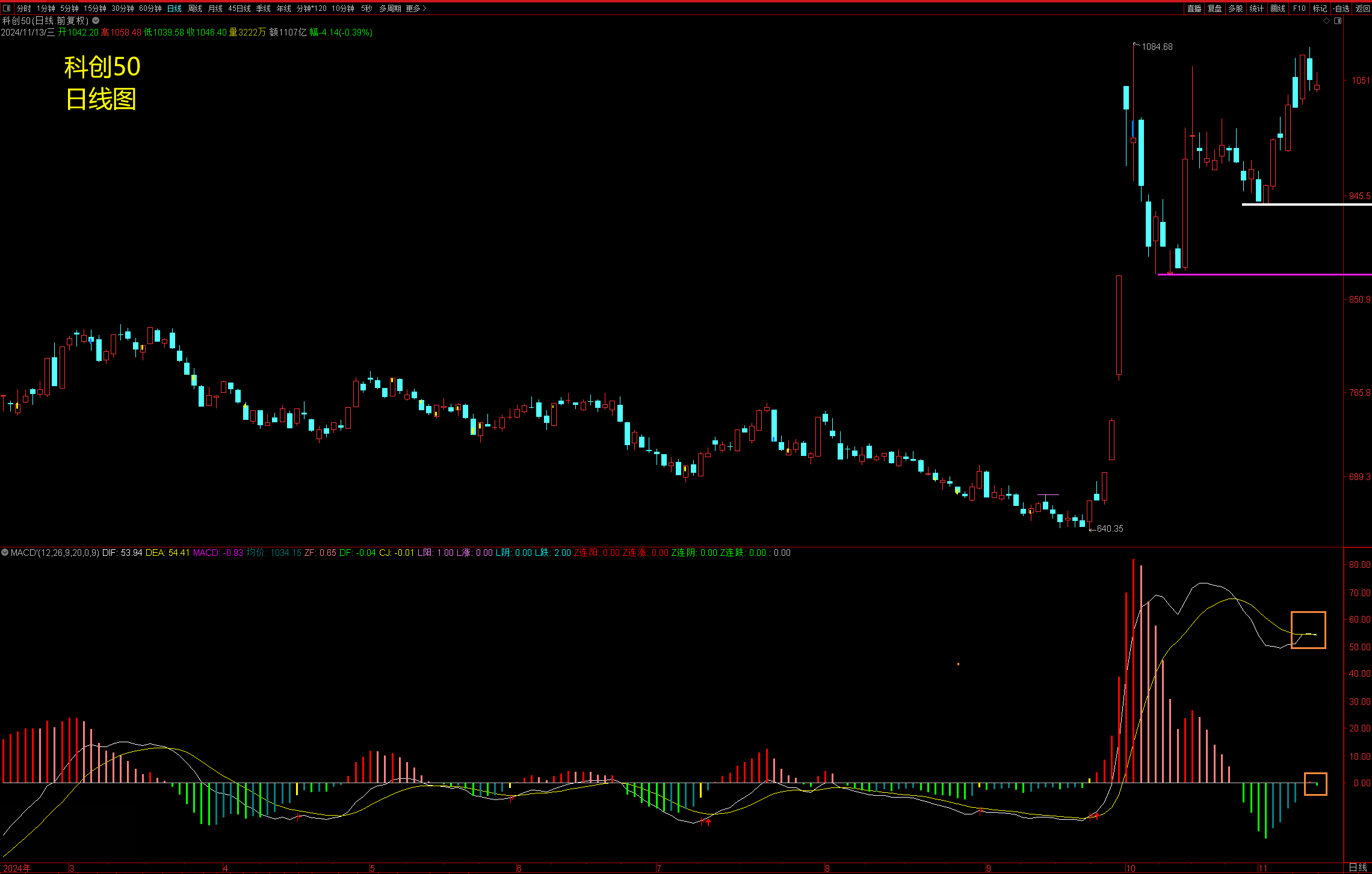

4、科创50

科创50日线上三次冲击压力位而不过,MACD刚刚金叉又死叉、最后一笔上涨几乎放不出红柱子来,形态技术上形成短线变盘信号。如果本周不能强势向上突破,而是来两根中大阴线,短线就有调整一笔的可能,回踩白线或紫线支撑。

考虑到市场情绪有所降温,大盘短线也有调整倾向,黑马先小幅减仓,等跌出差价后接回。科技赛道行情主线地位确立,中线行情还没有走完,加上上升趋势中高抛是有卖飞风险的,特别是主升浪中有时行情强得不像话,感觉要调整,可它就是不调整,所以这里黑马只是小幅减仓,底仓坚定持有。

科创100和科创50的操作逻辑是一样的,不再赘述。

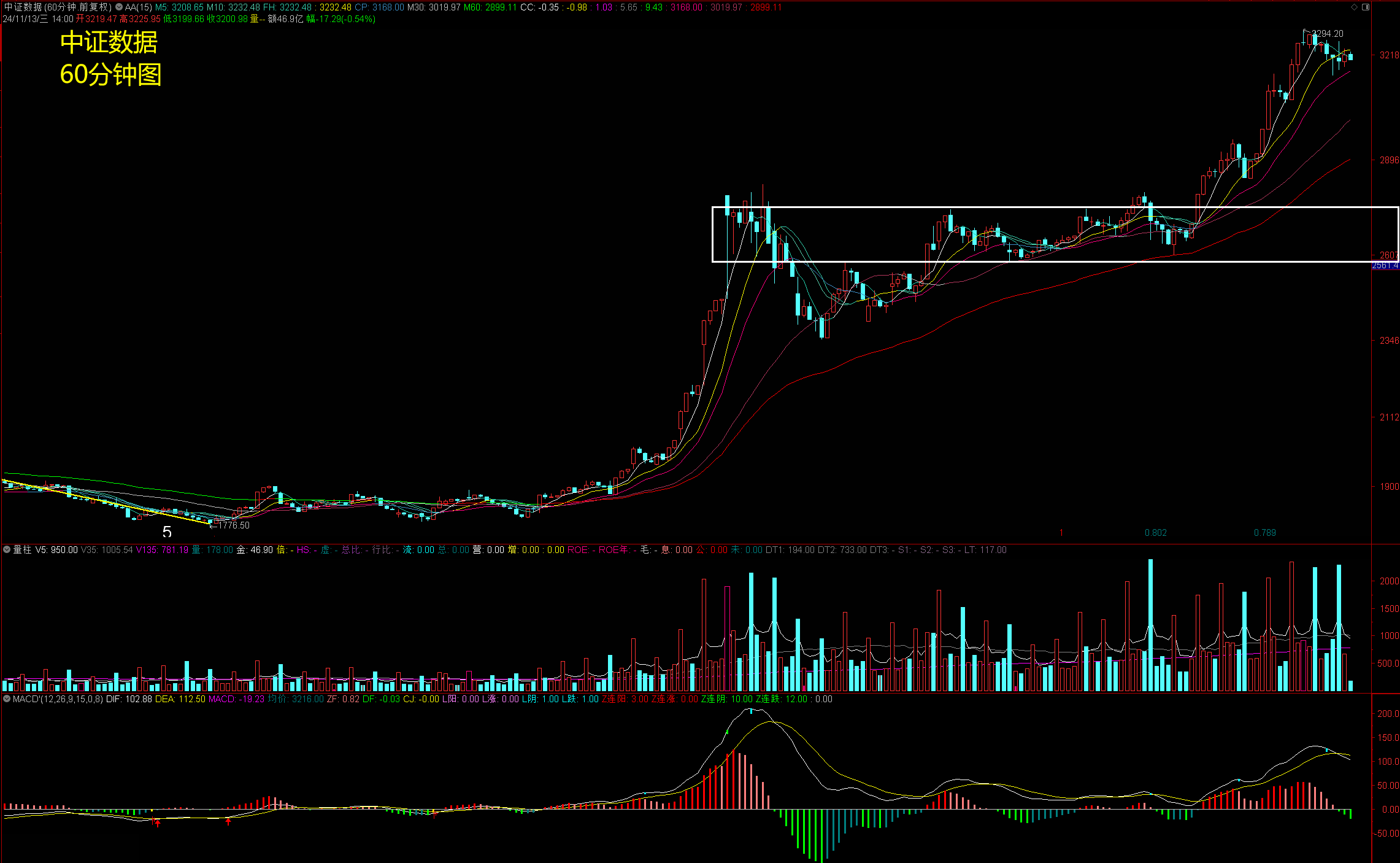

5、中证数据

中证数据60分钟上MACD初现顶背离,短线也有调整的可能,加上这波行情赚了不少,和科创50一样小幅减仓,底仓坚定持有。

如果这里展开调整,下步将考验下方白框区间的支撑,届时黑马再把高抛的筹码接回来。中线止盈目标是创历史新高,现在还没有到达目标,不能一抛了之。

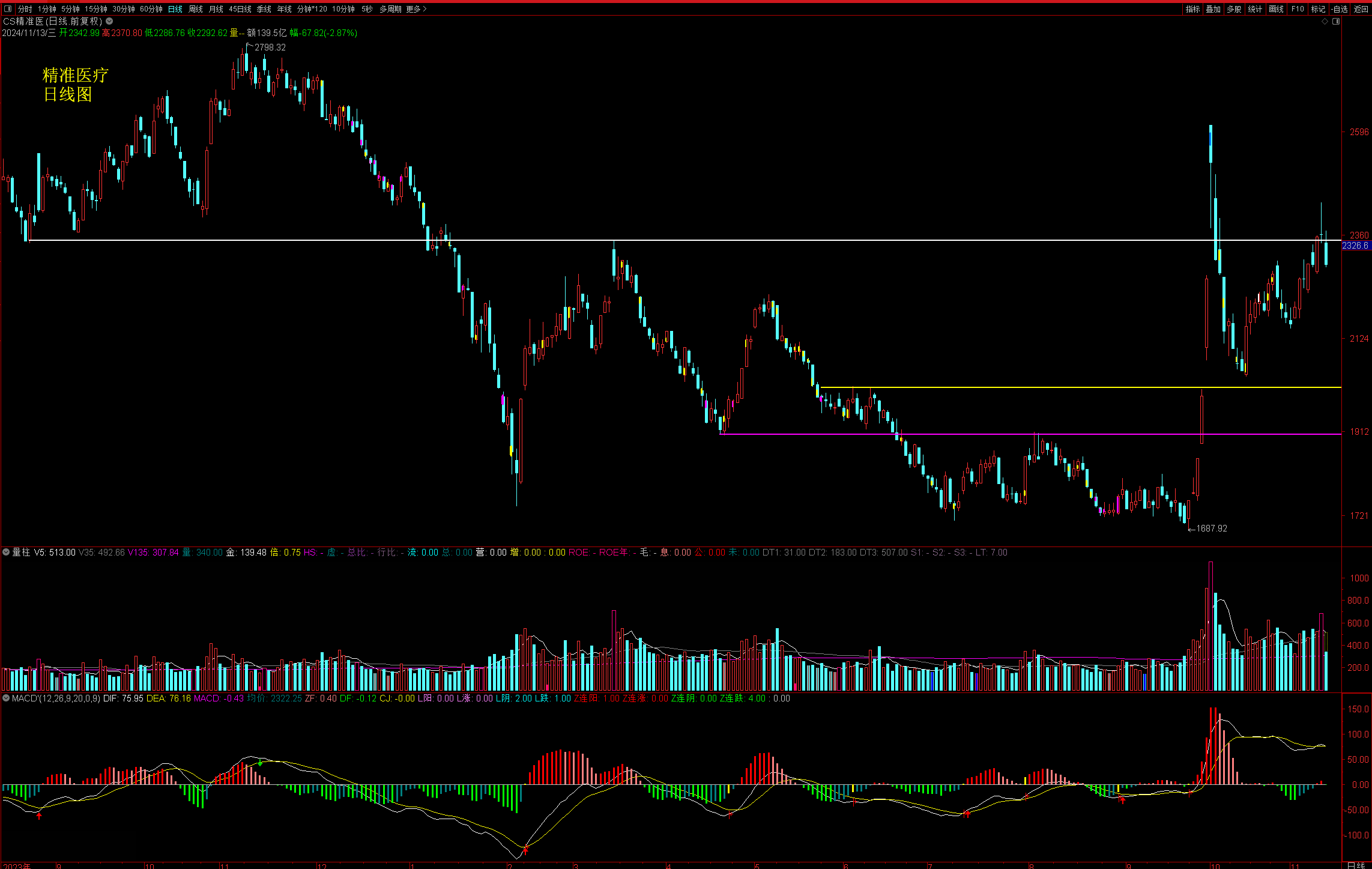

6、医疗

精准医疗冲到白线处的压力位遇阻,K线组合收出“黄昏之星”,是短线调整信号,前面回补的筹码已经涨出了不少差价今天先小减一部分,后面如果回调再接回。

特朗普胜选,双边贸易预期转差,精准医疗中含有多只CXO\CRO龙头,有被扰动的可能。加上医疗整体仓位占比过大,初步计划适度下调医疗,择机配置一些消费和化工,让持仓更加均衡。

这波行情中医疗比较滞涨,按照正常轮动节奏,后面会有补涨,所以今天的减仓不一定是完美操作,多头主力随时可能大力加仓而引爆行情,所以这里只是抛出低位补仓盈利的筹码,底仓一股不动。

画龙点睛:最近美元强势上涨, 人民币走弱,港股走弱,国际黄金走弱,全球市场在进行着“特朗普交易”,A股连番大涨之后继续强攻的可能不是特别大,有震荡洗盘夯实基础的需求,加上恒指和恒生科技走弱,黑马短线上适当防守,不考虑激进追涨。

调整初期多空双方分歧较大,任何一方都不会轻易投降,大盘指数以及部分板块与个股可能还会时不时来个新高或反拉,当越来越多的板块与个股在震荡中走弱、市场赚钱效应下降时,就会引发更多的资金加入到抛盘行列,而后形成真正意义上的波段调整。黑马习惯于左侧交易,喜欢防患于未然,入场时先到一步、退场时先走一步,这么做的好处是能躲过最大的风险、保护较多的利润,坏处是不会买在最低点和卖在最高点。爱粉们是什么样的操盘风格呢?可以一起交流探讨一下哦!

最后还请大家顺手点个赞,给个鼓励支持,万分感谢!

以上内容仅为个人观点,不具任何指导意义。提及个股基金仅为记录市场观点和实盘操作过程,为日后创作积累素材,不做任何推荐,请勿盲目跟进。基金过往业绩不代表未来,投资者应注意市场波动风险。投资有风险,入市需谨慎!

#定投日记##养基宝典##资产配置计划##围观牛人操作##晒晒我的神操作#

#A50、A500、A100,今年的新指数如何上车?# #打卡A股500强#