#美联储降息开启 哪些资产值得关注?#黄金作为零息资产,持有收益完全来自于金价上涨。近年来金价连创新高,黄金也成为了投资者关注的焦点。以上海金为例,其在2005年到2023年的年化回报为7.65%,跑赢了国内通胀,表明投资黄金或可以实现资产保值增值的目标。此外,考虑到黄金和其他大类资产的低相关性以及高流动性等特征,黄金具备良好的长期配置价值。从中长期角度看,如果金价回调其实仍是考虑加仓好机会。现在投资大逻辑、投资大环境都比较支持进行黄金投资,不用过于关注短期的价格波动。

北京时间2024年9月19日,美联储宣布降息50bp,这是美联储自2020年疫情以来的首次降息,同时意味着2022年3月开始的加息周期正式结束(2023年7月停止加息)。美联储主席鲍威尔表示,降息更多是考虑到美国就业市场的疲软,此后将根据美国经济的情况动态调整货币政策,美联储的关注重点也将从通胀目标逐步转向劳动力市场景气度。

黄金具有三重属性:商品、货币、金融。在今年三重属性共振的背景下,黄金价格持续走高,多家机构看好其继续上涨的空间。

商品属性:供不应求,供给有限支撑金价高企

据统计数据,截至2023年底,全球未开采黄金储量约5.9万吨,可供开采约16年。矿石开采品位下降以及其他支出增加导致开采成本不断上升,据标普统计,2023Q1全球主要黄金矿山平均总维持成本1289美元/盎司,成本端上升为金价上涨提供支撑。据世界黄金协。会统计,全球黄金需求总量同比增长4%至1258吨,创造了有该项统计以来最强劲的二季度需求 。二季度场外交易需求强劲,同比显著增长53%至329吨。

货币属性:抗通胀和“避险“功能得到突出体现

一般来说,黄金可以作为货币的锚,是我们家庭资产配置的重要部分。随着全球货币供应量的增加,黄金的价格中枢也随之上涨,具有“抗通胀“的作用。另外,当前全球地缘冲突频发,黄金的“避险“属性得到充分体现。

近几年,全球央行也加入了黄金储备的行列,根据2024年6月发布的央行黄金储备调查报告,2024年2月19日至4月30日期间、对70家央行的调查显示,29%的央行计划在未来12个月内增加黄金储备,这是自2018年以来的最高水平。

金融属性:美联储降息周期若开启,黄金有望迎来上升周期

黄金的抗通胀能力有目共睹。据世界黄金协会统计,自2000年至2022年,全球平均通胀率与黄金价格呈正相关,黄金价格年均复合增长率达6.2%,远超通胀率,彰显了其作为保值资产的独特魅力。历史数据显示,在历次金融危机中,黄金价格多呈逆市上扬趋势。以2008年全球金融危机为例,标普500指数全年跌幅达37%,而黄金价格却逆势上涨5.5%,展现出极强的避险属性。

此外得益于与其他资产的相关性较低,在投资组合中配置一定比例的黄金资产能够起到优化投资组合的作用。在外部不确定性加大的今天,黄金投资价值或日趋凸显。

从配置的角度来看,黄金其实是应该长期配置的,无非是比例问题。对于我们普通的投资者,资金的全球配置其实是比较难独立完成的,可以考虑长期配置5-10%的黄金和原油类资产,对于权益和债券市场可以形成一定的对冲和分散。

对于黄金我是长期看好的,因此不论从配置角度还是从控险角度来看,持有一些都是没问题的;但是如果已经上车黄金了,也建议大家控制好仓位,分散好风险。

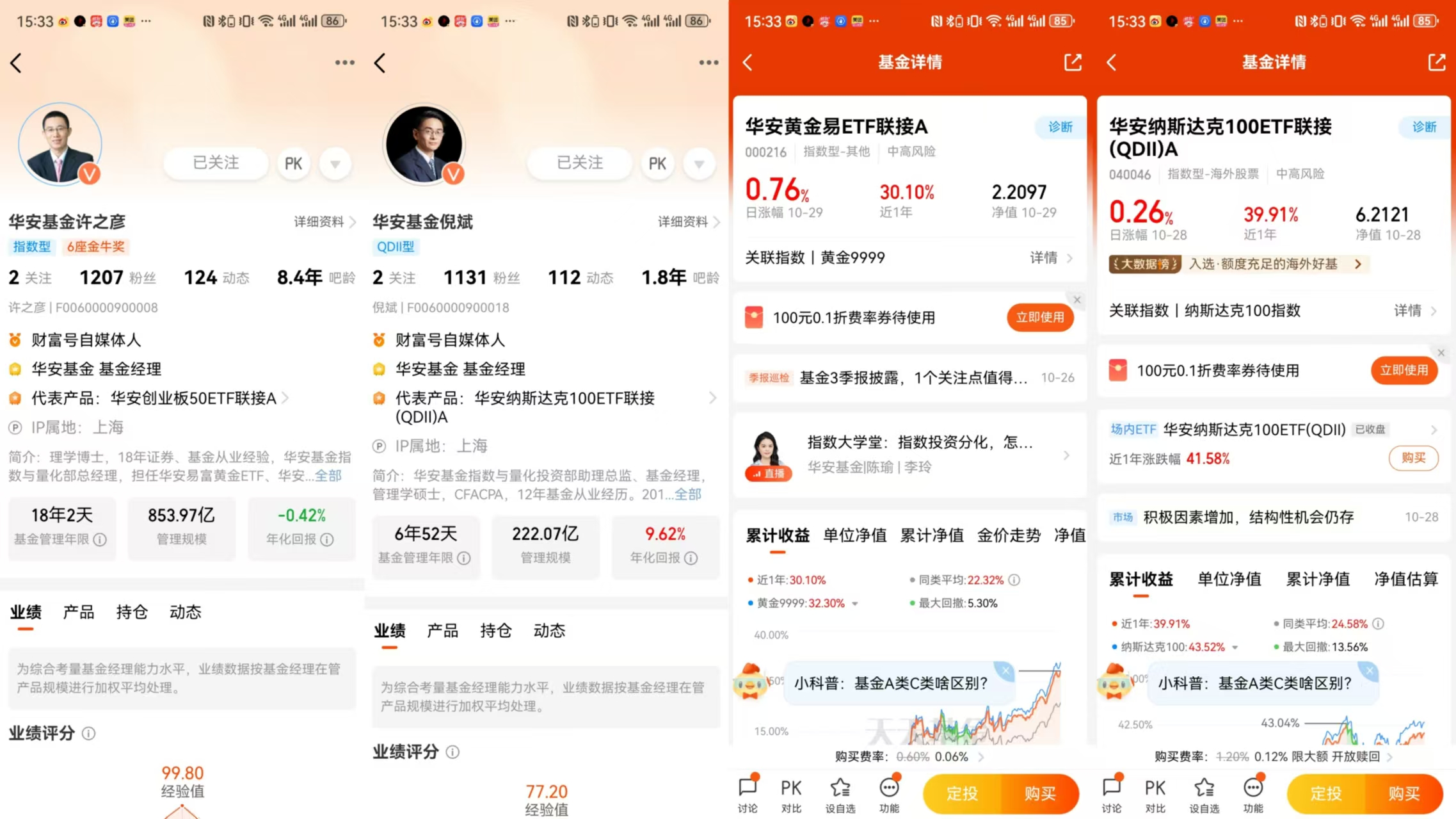

如果是出于投资的角度,可以考虑通过黄金ETF一键布局,或者是通过黄金ETF联接基金。因为黄金ETF跟踪的就是国内的现货合约,可以紧密跟踪到金价的涨跌。并且这类投资交易操作便捷,市场流动性较强,交易成本也比较低。$华安黄金易ETF联接A(OTCFUND|000216)$、$华安黄金易ETF联接C(OTCFUND|000217)$紧密跟踪黄金现货实盘合约AU99.99收益率。基金凭借专业管理、高效跟踪与灵活投资的特点,成为投资者参与黄金投资的优选工具之一。是投资黄金的理想工具。我们可以间接持有黄金资产,享受黄金价格上涨带来的收益,而无需亲自购买和保管实物黄金。将华安黄金易ETF联接作为投资组合的一部分,可以为投资者提供一种方便、低成本的黄金投资方式,并有助于降低投资组合的整体风险。

业绩方面看,华安黄金易ETF联接A成立以来长期回报排名亮眼。截至10月27日,过去一年、三年、成立以来博时黄金ETF联接A净值增长率分别为:29.37%、63.16%、118.26%。在过去一年、三年、成立以来总回报分别排名同类基金前列。除了收益率外,基金的风险控制能力也非常重要。华安黄金易ETF联接A近1年最大回撤仅5.30%,优于63%的同类基金,同时近3年净值修复天数仅20天,也是优于同类98%的基金,表现还是非常优秀的。

整体而言,黄金的货币属性主导了此轮金价长周期上行,金价呈现中枢不断抬升之势。未来虽然会出现调整,但长期依然值得关注。同时通过定投的方式淡化择时,同时分散投资组合的风险,相比一次性买入来说确实是更优的选择。@华安基金 @华安黄金许之彦