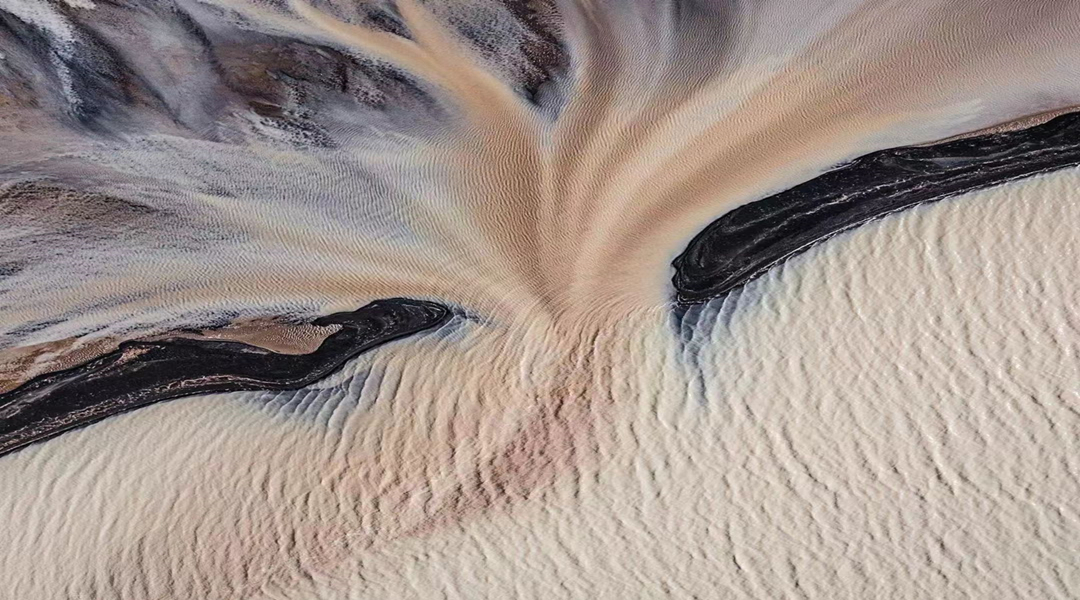

众所周知,自2021年初至今特别是近两年多来主动权益投资遇到了极大的挑战,不要说一些新基金了,很多曾经长期业绩不错的明星基金也遭遇到了光芒暗淡的尴尬境地,有些甚至还创出了比2018年更大的“历史最大回撤”。

但即便是在过去几年如此动荡的市场环境之下,依然有一批绩优基金继续保持着稳健的投资业绩:

比如上述红色点标注的就是这样风险收益性价比较高的基金:尽管在年化收益率维度上不是最高的,在区间最大回撤维度上也不是最低的,但是两者综合之后全市场能“出其右上者”寥寥。

这只基金叫做宝盈新价值混合A,基金经理是来自宝盈基金的杨思亮。

如果大家还有印象的话,我在上一期回答“如何才能获得15%的年化收益率”这个问题的时候曾经提到过市场上有一批正在冉冉升起的绩优中生代基金经理,这其中值得关注的正好有宝盈基金杨思亮。

有鉴于此,我们今天就来介绍下这位中生代稳健派基金经理。

一位具备宏观视角和绝对收益理念的价值成长(GARP)风格选手

照例先来看些综合自网络的基金经理公开信息。

从工作履历来看,杨思亮,中央财经大学国际金融硕士。2011年6月至2015年4月任职于大成基金,先后担任研究部研究员(主要负责研究电力、煤炭、公用事业和消费等行业)、专户投资部投资经理助理。2015年4月加入宝盈基金,先后担任研究部研究员、专户投资部投资经理助理、投资经理。2018年10月起开始管理公募基金,拥有12年证券从业经验和6年公募基金管理经验。

现任宝盈基金海外投资部总经理,以及宝盈品牌消费股票、宝盈品质甄选混合、宝盈消费主题混合、宝盈新价值混合、宝盈优势产业混合、宝盈增强收益债券A/B基金(共管)的基金经理。截至2024年3月31日,管理基金总规模为78.03亿元(数据来自基金定期报告)。

从投资理念上来看,他一方面强调要抓住时代的beta,清楚当前处于周期的什么位置;另一方面坚信买股票就是买公司,注重长期视角,希望找到比较容易实现价值积累的公司,以合理价格买入并长期持有,并由此形成了自上而下和自下而上相结合的投资框架。

具体到投资上,杨思亮首先会结合时代背景与宏观判断决定当前建仓风格的选择,同时在建仓环节还重视估值,倾向于以绝对收益视角做左侧逆向布局;

其次在组合构建方面强调行业分散,不all in某一个赛道,适度降低行业的相关性以规避部分非系统风险;

第三在个股层面相对集中,在衡量公司投资价值时比较重视企业质地、资本配置能力、国际能力、商业模式与企业文化,聚焦于能够持续贡献现金流的投资标的。

从投资风格的角度来看,我认为杨思亮是一位具备宏观视角和绝对收益理念的价值成长(GARP)风格选手。

在管权益产品业绩表现优秀,回撤控制良好

对基金经理有了一些基本了解之后,我们再来看下他管理基金的情况。

这里我以他管理时间最长的典型产品

$宝盈新价值混合A(OTCFUND|000574)$

为例来做些说明。

宝盈新价值混合A成立于2014年4月10日,杨思亮于2020年4月9日开始接手参与管理这只产品,并于2021年1月6日开始独立管理这只产品,至今已经超过4年。

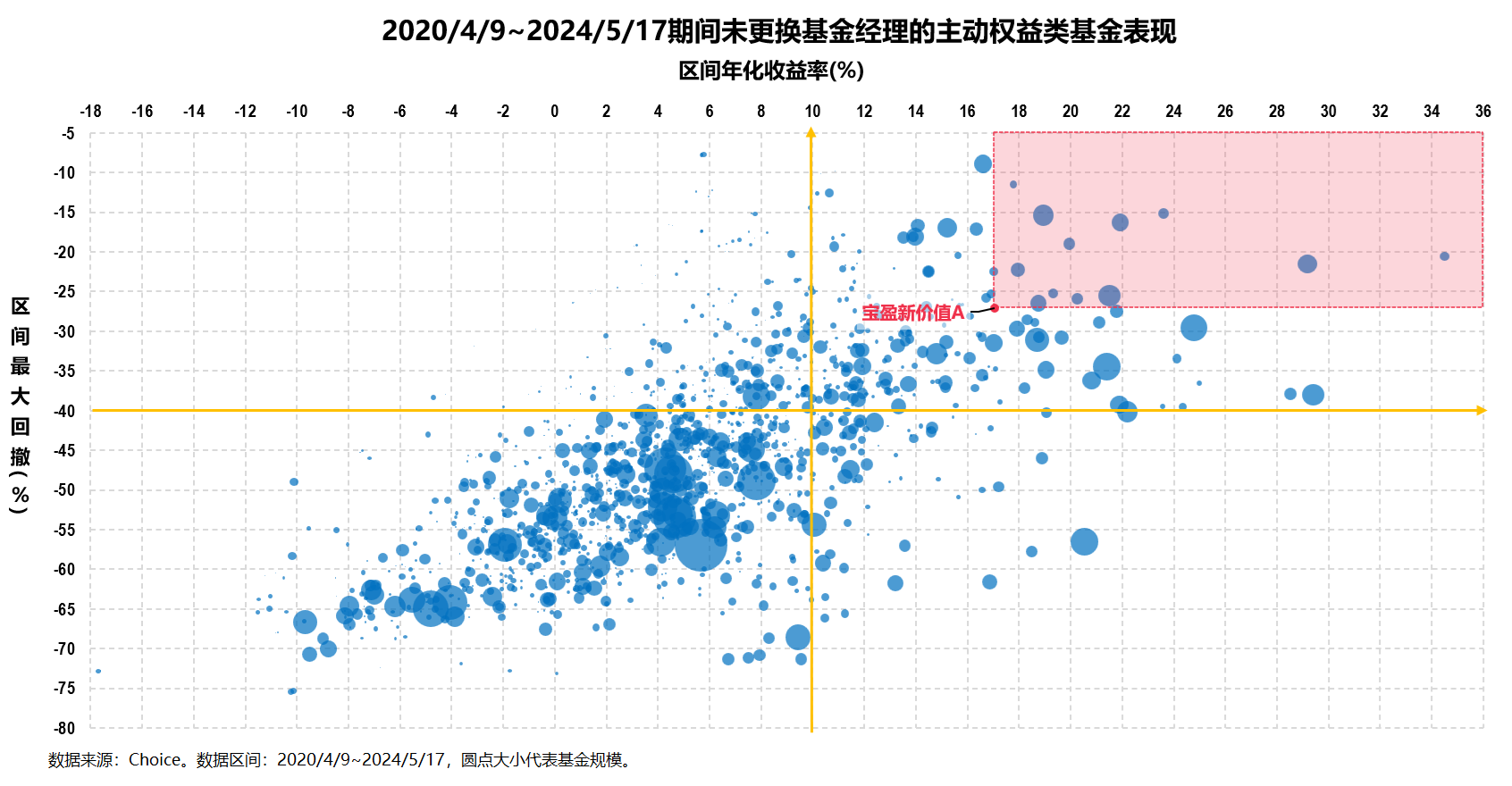

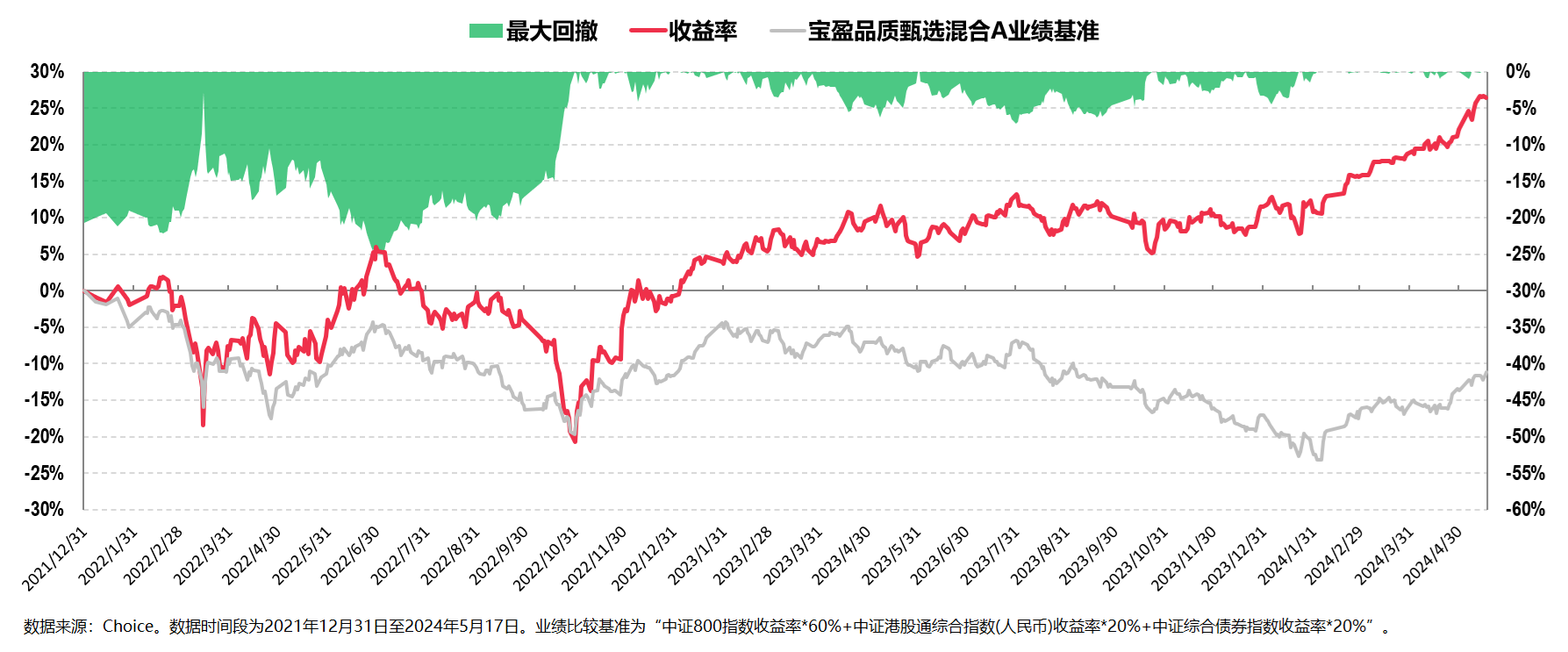

从收益率的角度,这只基金在杨思亮管理期间(2020年4月9日~2024年5月17日,下同)的总收益率为91.00%,折合年化收益率为17.05%。

从风险控制的角度,这只基金在杨思亮管理期间的区间最大回撤为27.11%,这个最大回撤发生于2021年。

我估计大家直接看上述两组数据不一定有感觉,所以这里我们换个角度再来看下:

作为一只全市场选股基金,宝盈新价值混合A主要对标沪深300指数(基金业绩比较基准为:沪深300指数收益率×65%+中债综合指数收益率×35%),杨思亮管理这只产品期间对沪深300的超额收益较为显著,同时回撤控制也非常优异。

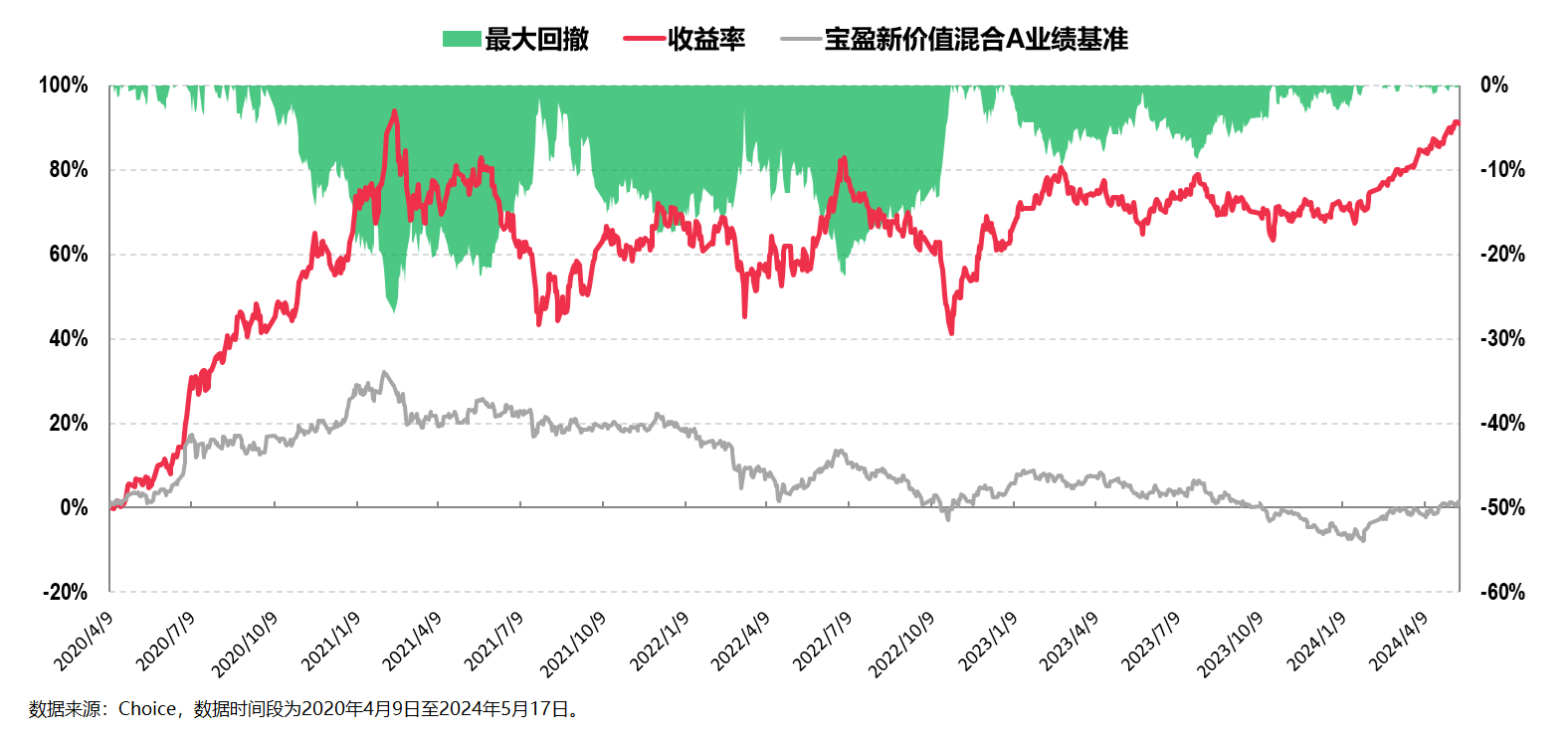

具体而言,杨思亮任职这只产品以来共经历了16个季度(2020年二季度-2024年一季度),其中14个季度相对沪深300获得超额收益,同时11个季度的回撤均低于沪深300。

而这也正是这只产品的最大特点和优点,攻防兼备,投资的收益风险性价比较高,不管市场牛熊都能较为稳健地获取对市场的超额收益。

这一点从其管理的另一只产品——

$宝盈品质甄选混合A(OTCFUND|013859)$

也能看出来:

宝盈品质甄选混合成立于2021年末,从上图中我们可以看到,其A类份额在刚刚过去的2023年的收益率为12.45%,而其最大回撤仅为7.12%。

这个我想不用我说大家就能看出其业绩表现优、抗跌能力强了吧,特别是在对比自己投资的时候。

杨思亮的投资之道:重视企业质地,逆向投资,三维度寻找差异化

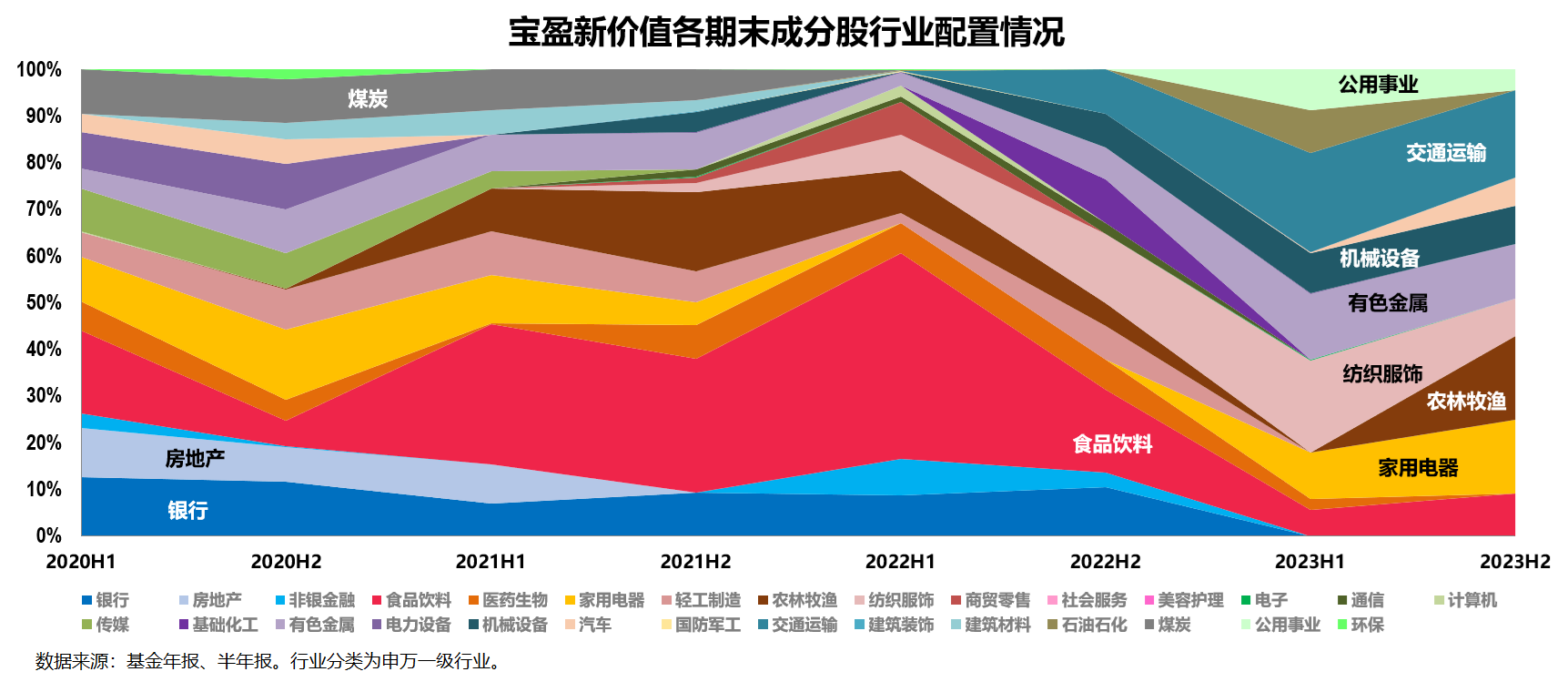

这部分我们继续以宝盈新价值混合A为例,基于其历史持仓数据来具体探究下杨思亮是如何做投资的。

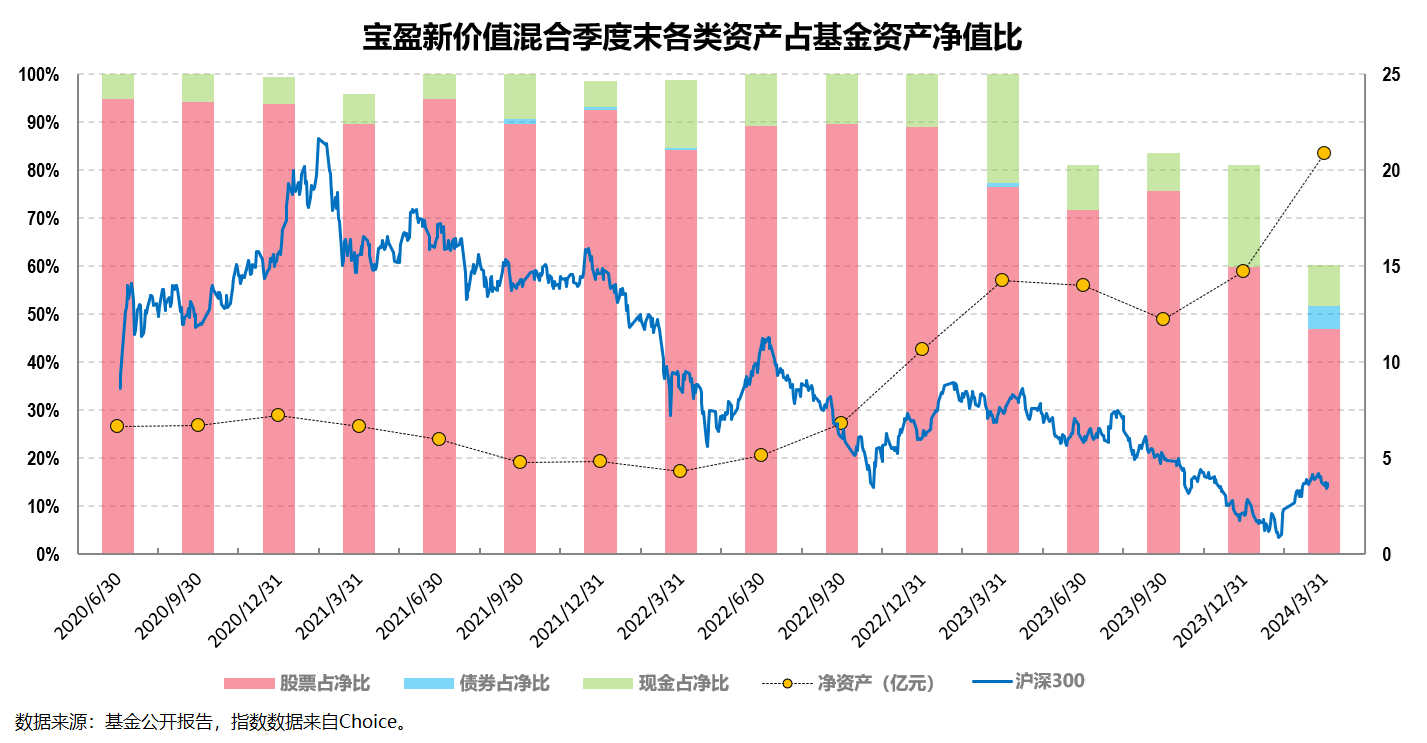

这个表格所包含的信息还是很多的:

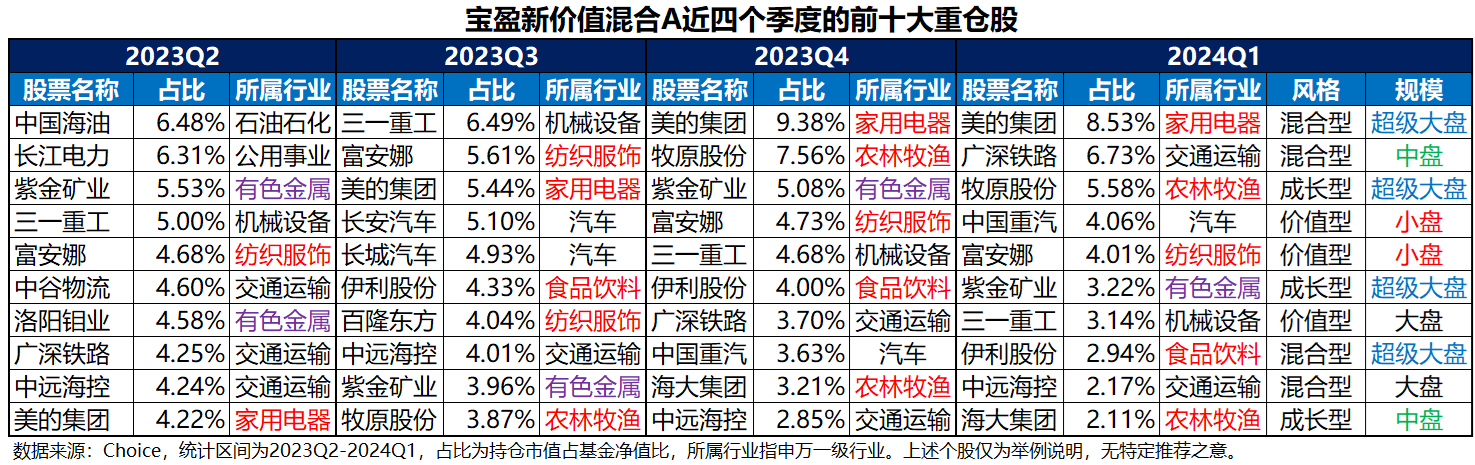

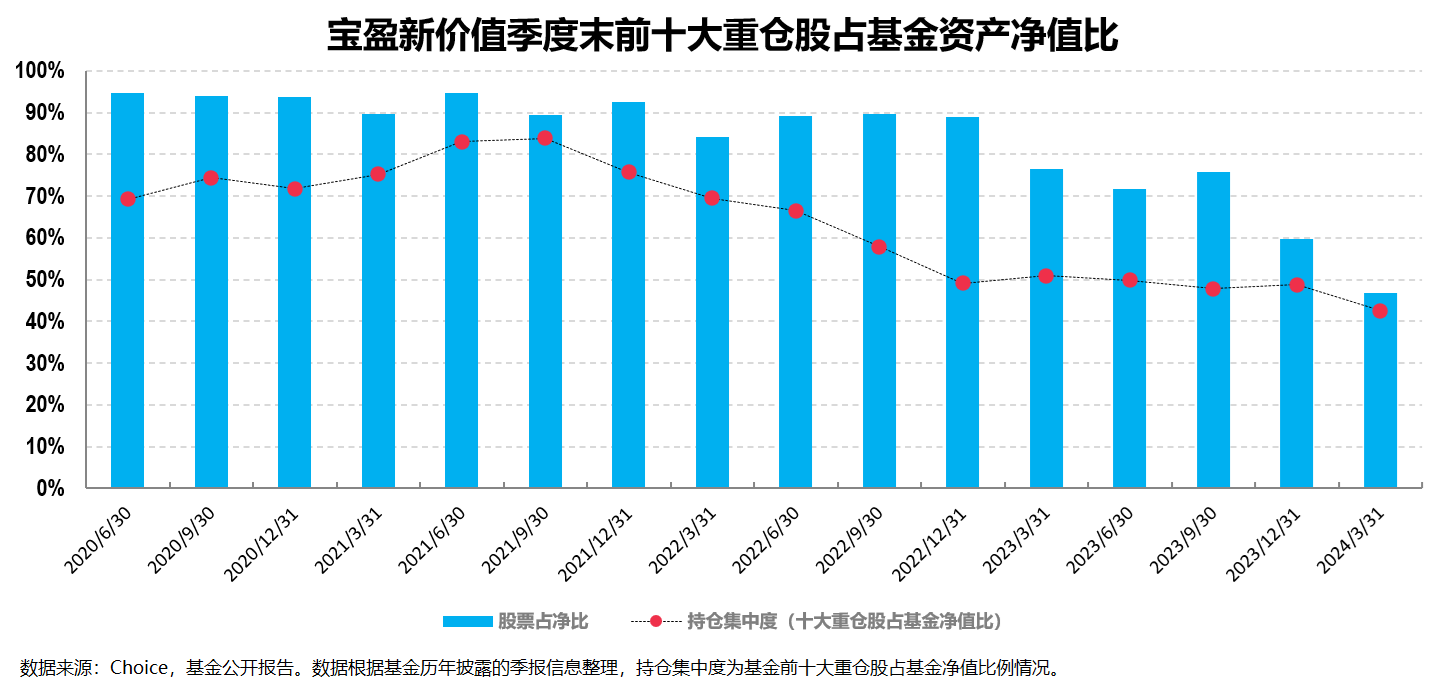

首先,从大类资产配置的角度来看,杨思亮在总体淡化仓位择时的基础上,也会灵活调整股票仓位以适应市场变化。

宝盈新价值混合是一只灵活配置混合型基金,基金合同规定其股票仓位比例为0%-95%。

在实际的投资运作中,我们可以看到在2020年二季末至2022年四季末期间,组合规模变动相对较小,组合的股票仓位平均保持在九成左右较高仓位。

而随着2023年以来产品规模的不断上升,杨思亮整体的投资选择非常谨慎,组合的股票仓位在2023年前三季度降至7-8成。

最新的2024年一季报更是在规模突破20亿元之后降至不到5成。

如此谨慎的操作也使得宝盈新价值混合在2024年年初至今的市场大幅动荡中不仅依然取得了较为稳定的业绩,同时更是保持着2023年以来的较小波动和回撤。

其次,组合在行业配置上较为分散和均衡,个股集中度较高。

从上面组合的历史行业配置图中我们可以看出:

一方面,组合的行业配置较为分散,历史上几乎涉及过绝大部分申万一级子行业。

不过从配置的具体行业来看,组合主要集中于大消费板块(食品饮料、家用电器、纺织服饰、农林牧渔等)、大金融板块(银行、地产、非银)和周期板块(有色金属、公用事业、交通运输、石油石化等),较少涉及制造板块和科技板块,这应该与基金经理早年的投研经历有关。

另一方面,组合在持仓板块间也会做一些显著的轮动调整。

如前所述,杨思亮对宏观经济运行逻辑有着深入的理解和认知,特别是在2023年,杨思亮基于对经济形势的整体判断,多次瞄准时机,调整行业持仓,收益显著。

2023年半年报,市场整体表现出对国内经济结构转型的迫切期望,组合减持以银行为代表的长久期资产,增持以交运为代表的具备持续现金流创造能力的资产;

2023年年报,基于对全球经济加息末期潜在风险的防御思路,组合减持以整车为代表的周期品,增持家电、铁路等低估值资产以及偏价值的养殖行业。

在行业均衡分散的基础上,他的持股则较为集中:

从上图中可以看出,其持仓集中度在2020年二季度到2022年二季度期间维持在较高水准,2022年三季度之后持仓集中度有所下降,但如果结合同样下降的股票仓位来看,组合的持股整体依然较为集中。

以最新的2024年一季报为例,虽然其持仓集中度仅有42.49%,但其股票仓位也就46.88%,前十大重仓占股票仓位的比例甚至能超过90%。

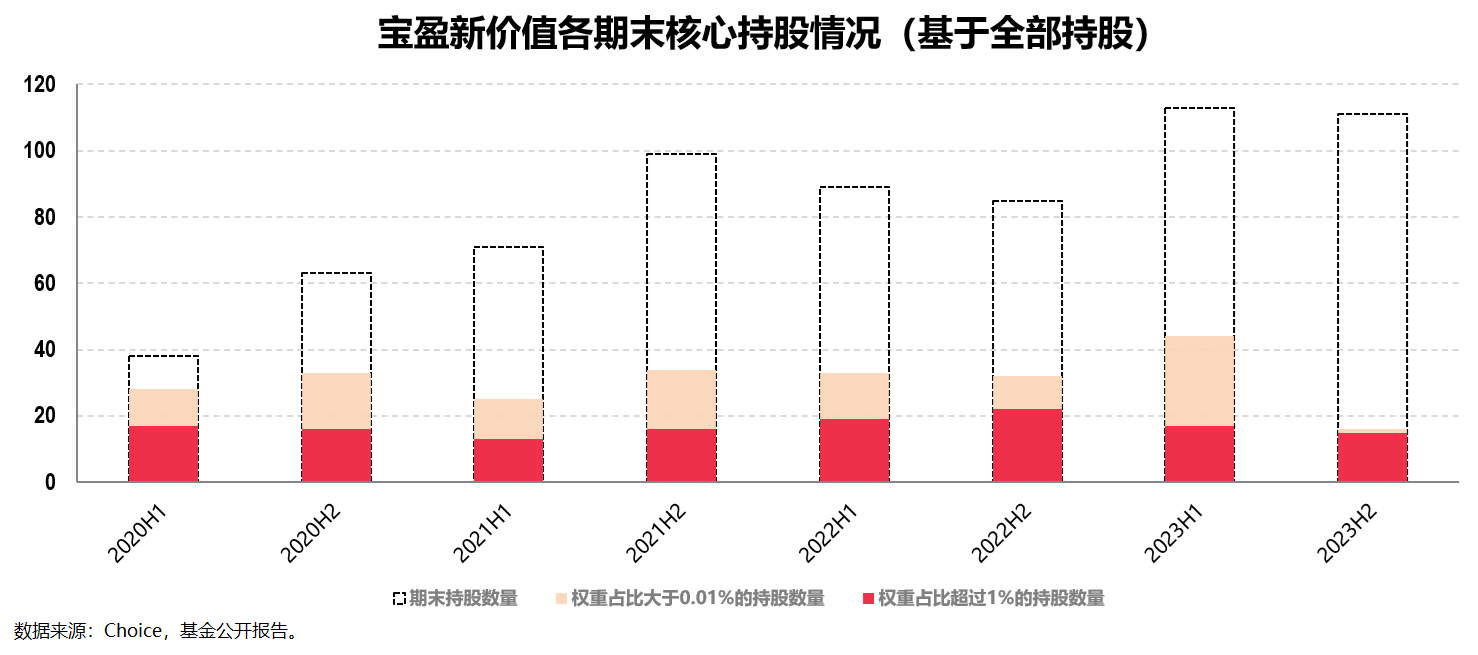

这一点从组合的核心持股数量(权重占比超过1%的持股数量)上也能看出来:

从上图中可以看出,尽管随着规模的增加组合的持股数量也有所增加,但组合的核心持股数量几乎没有大的变动,平均长期维持在16-17只左右。

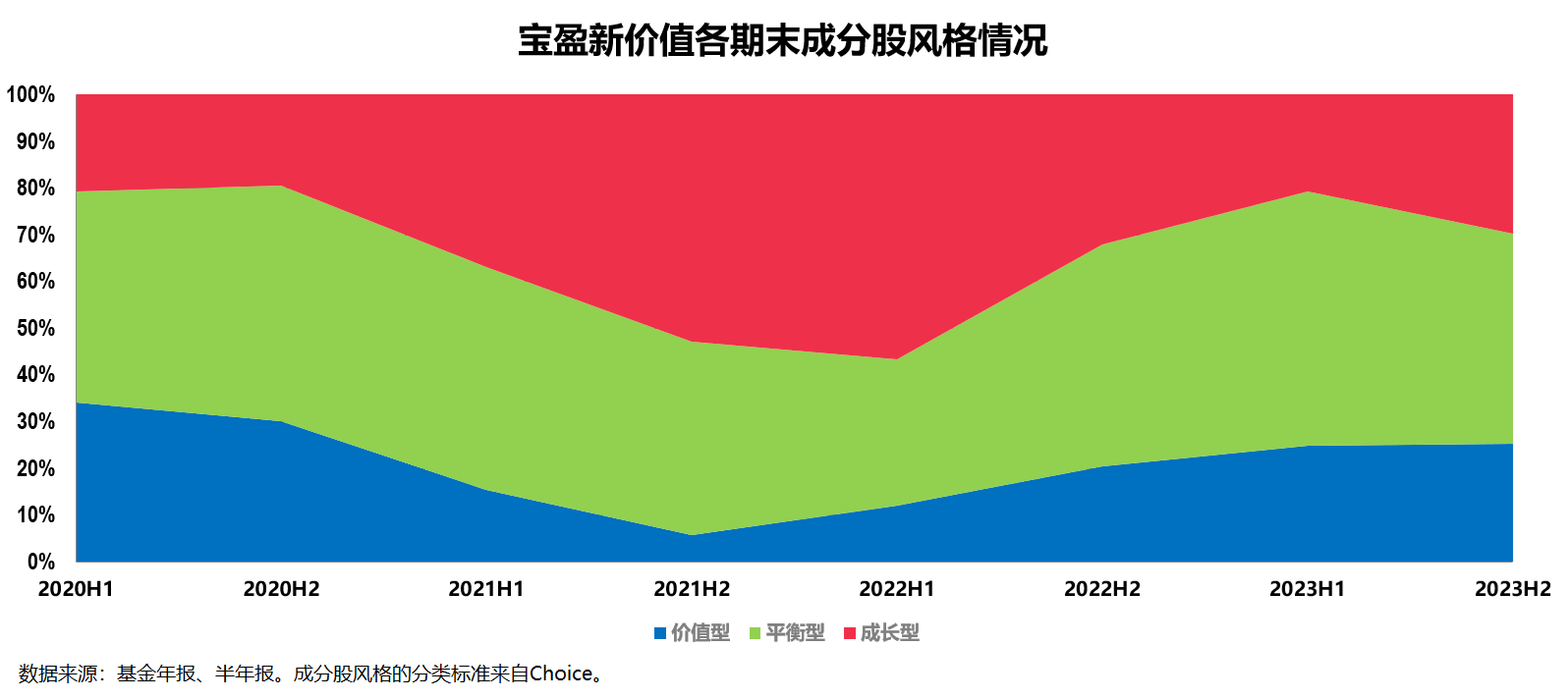

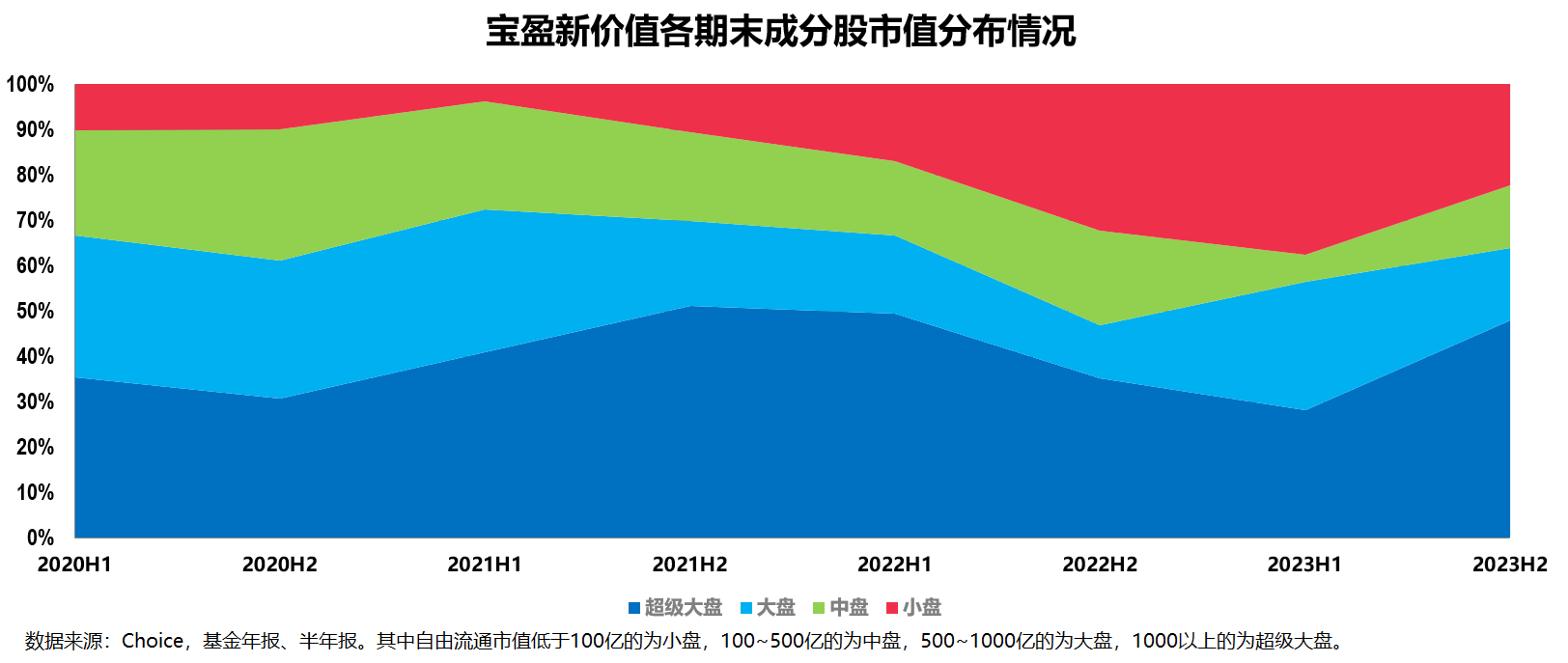

第三,组合整体风格均衡,市值规模上偏大盘,投资风格较为稳定。

如前文所述,杨思亮是一位具备宏观视角和绝对收益理念的价值成长(GARP)风格选手,因此组合整体所呈现出来的就是价值与成长相对均衡的风格。

从市值规模来看,历史持仓数据显示,组合的成分股大中小盘股均有涉及但整体上更偏大盘风格。

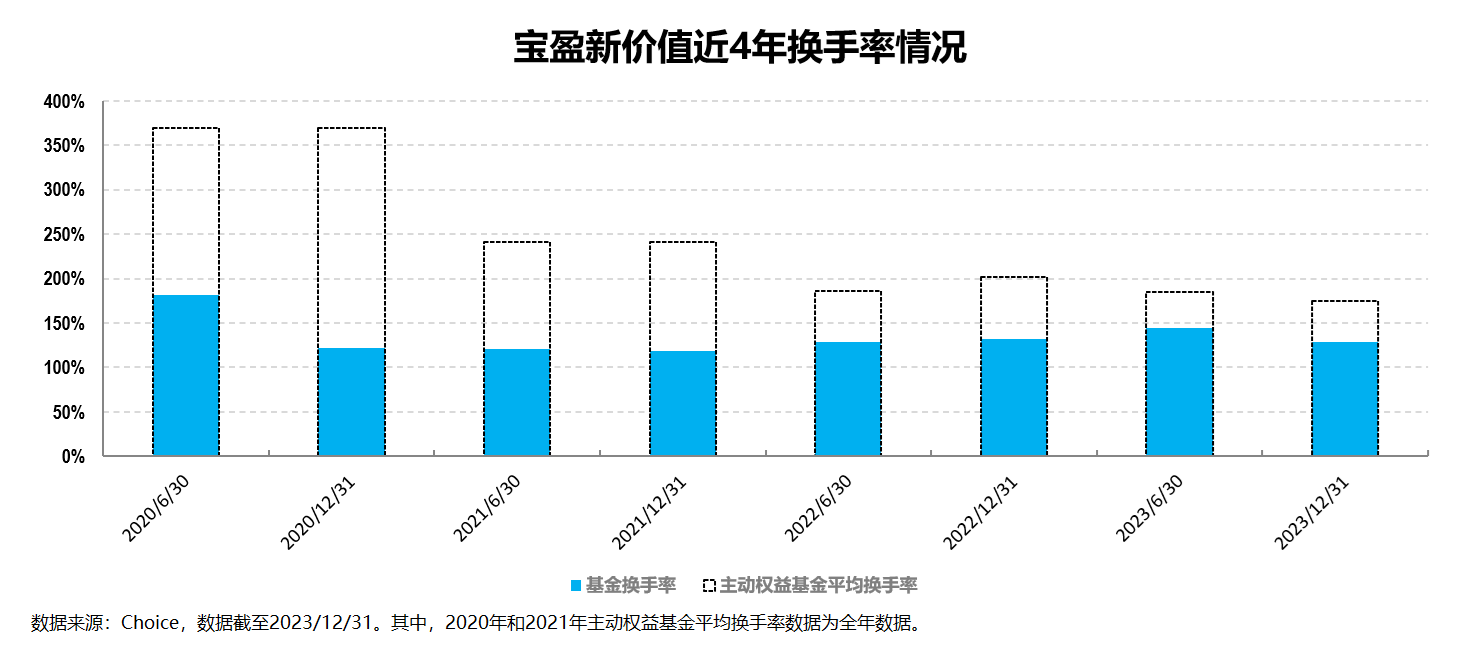

经历资本市场多轮周期洗礼之后,杨思亮的投资体系框架已然较为成熟,投资风格则日趋稳定,其组合重仓的个股都经过谨慎考量,一般不轻易换仓,具体则表现为组合的换手率长期低于市场平均:

投资风格广受机构青睐,也适合个人投资者长期持有

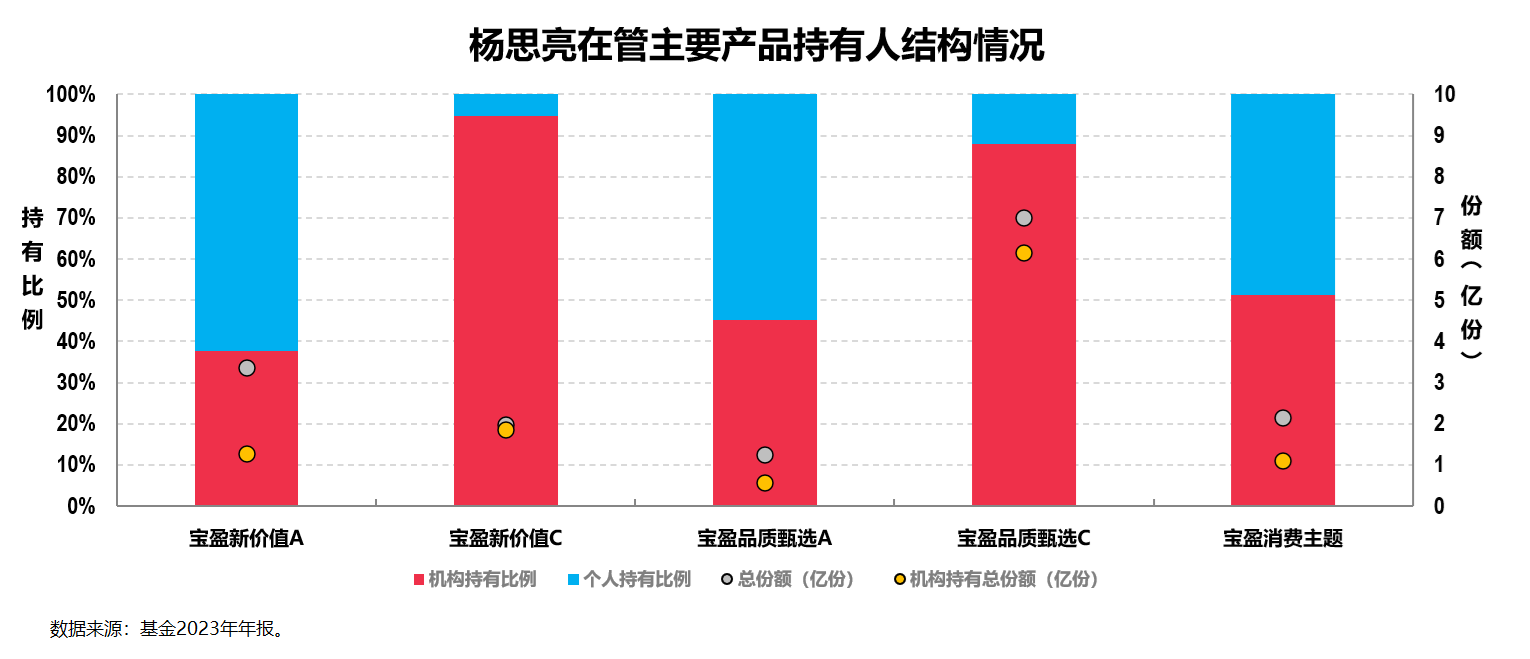

凭借长期出色且稳定的业绩,杨思亮管理的产品备受机构投资者的青睐:

上图是杨思亮在管主要产品的持有人结构情况。

从上图中可以看出,杨思亮在管主要产品几乎都得到了机构投资者大比例持有,基于2023年年报数据来看,机构持有其所有产品的总份额超过10亿份,由此可见机构对其的高度认可。

不仅如此,杨思亮较为均衡的投资风格也非常适合个人投资者,其在长期回报较为可观的基础上波动和回撤控制也都较好,整体投资体验较好,非常适合作为主动基金组合的成分基金来长期配置持有。

事实上,星球小伙伴都知道,我们早已将其管理的产品纳入我们的主动权益均衡组合作为重要成分基金。

讲到这里,必须要隆重介绍一下他将于近期发布的一只全新力作——宝盈价值成长混合(

$宝盈价值成长混合A(OTCFUND|017230)$

;C类017231)。

这只产品将继续秉持上述讲到的他的投资理念和投资策略框架,与上述宝盈新价值混合不同的地方在于:

首先,这是一只偏股混合型基金,股票仓位为60%-95%;

其次,这只产品可以投资港股(投资于港股通标的股票的比例不超过股票资产的50%),一方面投资范围更广,另一方面从估值角度来看,当前处于估值低位的港股更具优势和布局价值。

第三,考虑到新产品一般都有一段建仓期,如果有些小伙伴对后续市场涨跌持有一定疑虑的,那么选择新产品就有一次基金经理帮忙择时的机会。

讲到这里今天的文章就差不多可以结束了。