低估值、高股息的银行板块一直是稳健型投资者的最爱。

低估值、高股息的银行板块一直是稳健型投资者的最爱。

就在一个月前的10月11日,汇金公司公告称,增持工商银行、农业银行、中国银行、建设银行等四大行合计1.08亿股,增持金额约4.77亿元。

不少小伙伴开始欢欣鼓舞:国家队都出手啦,银行板块的大反攻行情就要来啦。

可理性丰满,现实比较骨感。

老司基发现,自汇金增持近1个月来,银行板块不仅没迎来久违的大涨行情,反而跌个没完,中证银行指数的区间跌幅超过4%,跑输同期上证指数和沪深300。今天盘中,银行指数还一度创下5363点的近1年新低。

拉长时间周期,从年度涨跌幅来看,2020-2023年,银行板块已经连跌4年(下图中黄色圆圈标注的位置)。其中,2020年下跌4.23%、2021年下跌4.41%、2022年下跌8.78%、2023年跌幅为5.58%(截至11月13日)。

中证银行指数发布以来年K线走势图

全员破净、估值低到尘埃的银行板块,缘何还跌跌不休?公募低配、汇金增持,连跌4年后,是否迎来布局良机?

全员破净、估值低到尘埃的银行板块,缘何还跌跌不休?公募低配、汇金增持,连跌4年后,是否迎来布局良机?

磨底或将持续

市场关于银行板块跌跌不休的原因,老司基梳理了一下,大概包括以下方面:

一是,地产压力共振。近期,部分头部房企信用风险事件发生,地产需求端尚处于观望情绪中,地产行业调整下区域平台债务风险偶有发生。作为区域发展的重要参与方,银行与地产、政府融资平台关联密切,市场担忧银行或承接部分风险,对银行利润、资产质量展望悲观。

2022年以来疫情扰动、地产行业结构调整下,区域平台债务风险偶有发生,兰州、遵义、昆明等热门区域事件进一步推升城投风险关注度。复盘期间银行板块走势,市场对城投资产质量与利率风险的担忧逐步成为压制银行估值的重要因子。

二是,息差收窄,业绩承压。2023年前三季度,上市银行营收同比增长-0.8%,其中,三季度同比增长-3.5%,降幅有所扩大。主要原因是受净息差收窄和手续费收入下滑共同拖累,息差收窄是主要影响因素。

数据显示,受LPR下调及存款定期化影响,前三季度,银行息差呈现逐季度下滑态势。另外,受资本市场拖累,理财、代理基金销售、托管收入等也均有不同程度下滑,对手续费及佣金收入带来拖累。

前三季度,上市银行归母净利润同比增长2.59%,其中,三季度同比增长0.94%。在营收负增长的背景下,净利润的逆势正增长大多来自拨备计提下降和费用节约,不具有可持续性。展望四季度,考虑到存量房贷利率于9月末调降,4季度银行息差大概率继续收窄,上市银行业绩仍难言见底。

三是,短期行情休整。今年1-10月,受益于中特估行情催化,以及市场对高股息板块的青睐,银行板块区间涨跌幅为-5.52%,小幅跑赢沪深300的-7.73%。由于这种超额收益缺乏业绩层面的支撑,不具有可持续性。另外,随着A股触底和风险偏好抬升,短期内高股息板块的吸引力下降,导致银行板块继续磨底。

现在能否抄底?

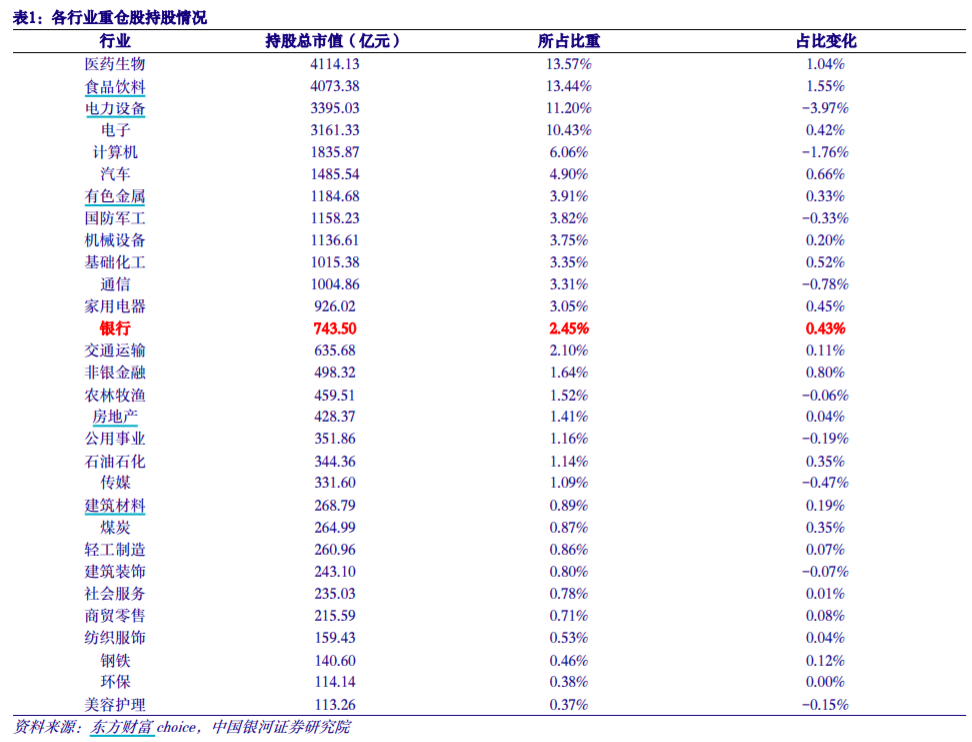

从公募基金配置来看,2023Q3基金对银行板块持仓依旧处于低配状态,但低配比例有所收窄。

银河证券研报数据显示,2023Q3基金对银行持仓总市值为743.5亿元,较 2023Q2增长11.76%,在申万一级行业中排名第 13;持仓占比为2.45%,较2023Q2提升0.43个百分点。

2011-2023Q3,基金对银行整体持仓占比均值为5.33%,中位数为5.1%,当前持仓占比处于2011年以来的偏低水平。2023Q3基金对银行整体持仓改善明显,国有行、股份行和城商行持仓比例不同程度增加。细分领域来看,城商行持仓占比高于历史均值和中值,国有行、股份行和农商行持仓占比低于或等于历史均值和中值。

券商研究机构指出,短期来看,疫情的扰动刚刚过去,经济环境的复苏短期仍承压,但经济复苏大方向是明朗的。银行作为典型的顺周期板块,其市场表现与经济周期紧密相关。相较于其他板块,银行板块几大优势明显:

券商研究机构指出,短期来看,疫情的扰动刚刚过去,经济环境的复苏短期仍承压,但经济复苏大方向是明朗的。银行作为典型的顺周期板块,其市场表现与经济周期紧密相关。相较于其他板块,银行板块几大优势明显:

一是,价值长期低估。截至目前,42家上市银行均处于破净状态,中证银行指数市净率(PB)仅为0.53倍,低于指数发布以来99%的时间区间。长期以来,资产质量担忧是压制银行股估值的核心因素,城投债和地产风险在政策护航下持续向好,市场对银行资产质量的担忧有望缓解。

二是,业绩波动较低。2022年上市银行整体ROE为11.19%,在31个申万一级行业中排名第5,远高于所有行业平均水平4.27%;2020-2022年中证银行指数ROE均在10%以上,表现稳健。

三是,稳定的高股息率。数据显示,2022年宣布分红的40家上市银行年度分红总额超5800亿元,再创历史新高;以9月底收盘价计算,40家上市银行股息率平均数达5.18%。在市场风格不定的背景下,配置银行股享受股息收益或相对稳定。

目前跟踪银行板块的主流指数为中证银行指数(399986),成份股囊括A股市场42只上市银行,近三成仓位布局低估值的工商银行、中国银行、邮储银行等国有大行,约七成仓位聚焦招商银行、兴业银行、西安银行等高成长优质股份行、城商行和农商行,是分享银行板块行情的高效投资工具。

跟踪该指数的基金数量为35只(A/C份额分开计算),跟踪总规模达256亿元。其中,华宝银行ETF(512800)和天弘银行ETF(515290)为场内双雄,规模均超40亿元,流动性较好;场外基金中,有7只产品规模超过6亿元,可作为场外定投优选。

老司基觉得,岁末年初一般是银行板块容易飙升的时间窗口,比如2012年12月至2013年1月,短短两个月时间,银行板块累计大涨42%;比如,2014年11月-12月,银行板块两个月飙涨53%。加之,当前市场仍对银行景气修复心存疑虑,存在银行板块价值重估的预期差,适合提前左侧布局。当然,配置仓位不宜过高,最稳妥方式还是定投上车。

老司基觉得,岁末年初一般是银行板块容易飙升的时间窗口,比如2012年12月至2013年1月,短短两个月时间,银行板块累计大涨42%;比如,2014年11月-12月,银行板块两个月飙涨53%。加之,当前市场仍对银行景气修复心存疑虑,存在银行板块价值重估的预期差,适合提前左侧布局。当然,配置仓位不宜过高,最稳妥方式还是定投上车。

#A股或将重演2019年初大反弹 你认可吗?#