#降息周期下,资产配置该怎么做?#伴随资产配置理念的不断普及,全球资产配置也日益受到关注。然而,光是想想开通境外投资账户,开展汇率换算等操作就“劝退”了不少投资者。而QDII作为一种让符合条件的境内金融机构可投资境外资本市场的机制,可以帮助普通投资者以较低门槛参与海外市场投资,原本“小众”的QDII基金正在快速发展。

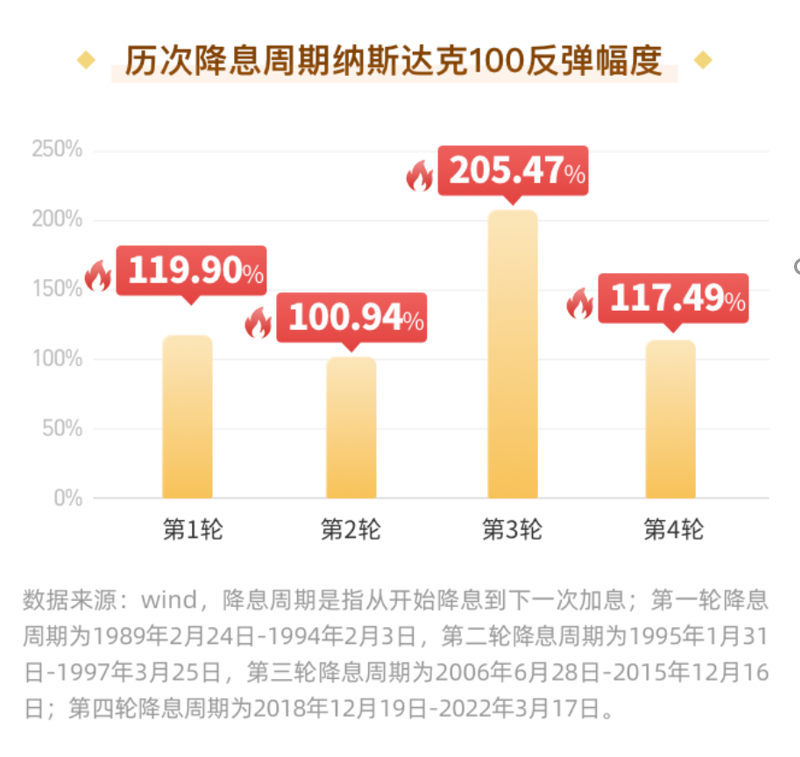

9月19日的凌晨,令市场“望眼欲穿”的美联储降息周期终于揭开了神秘面纱。首轮降息以“50 BP”的幅度略超预期,成为了盘面上的直接催化剂。值得一提的是,在过往的降息周期中,美股的确是受益更为显著的资产类别之一。

纳斯达克100指数是从纳斯达克市场中,剔除金融股后市值最大的100只股票,强调对科技类股票的投资。它最大的特点就是科技股为主,没有金融股,成分公司注重高内生性成长,而不是资产注入等外延式成长。

纳斯达克100指数——旨在衡量在纳斯达克上市的100家最大的非金融公司的表现。该指数可作为投资者观察除金融行业以外的美国市场表现的参考指标,其最大的特点就是以高成长性科技股为主。

从其成份股的行业分布可以看出,纳指100成份股主要涵盖了计算机、人工智能、芯片等科技领域龙头。其成分股前十大公司涵盖了:苹果、微软、谷歌、英伟达、特斯拉、脸书等行业头部企业。

其次,做投资是看好其未来的发展前景,那么纳指100的投资前景如何呢?

今年以来,纳指100等美股主要指数屡创新高。其主要受经济数据、美联储货币政策、上市公司业绩表现、市场情绪等多方面因素的综合影响。

(1)目前大家对美国经济的预期普遍较为乐观,美国经济有望实现“软着陆”;

(2)美国通胀温和回落,降息预期再升温,降息会进一步提升市场的风险偏好,有利于高成长成分股的上涨;

(3)美国一季度财报中,纳指100的主要持仓企业业绩良好,尤其是某AI巨头财报大超预期,生成式AI业务爆发。这也很大的提振了市场情绪,为投资者提供了很大信心。

综上,纳指100基本面背景仍然较好,上行机会大于下行风险。

过往历史来看,每一轮的时代主题,都给予了一轮至少3年时间跨度的投资周期。当前,无论是全球还是国内,对于时代主题和新质生产力的普遍共识是AI。2024年AI板块进入Alpha之年,长期持续看好AI产业的持续演绎。

此轮AI科技变革,开辟了人工智能的星辰大海,也带来了科技板块的“盛宴”。美股市场聚集了大量来自全世界的优秀科技公司,其中不少是算力、算法、芯片以及AI应用等领域的佼佼者。

展望未来,我认为科技巨头的阶段性回调并不影响AI未来广阔的发展前景。AI的发展是非常长期的事件,其作为新时代的“生产力”将有望从底层改变工作、生活的方方面面,各国也在积极投资、加速布局,短期的回调往往是一个比较好的上车时点。美股是一个基本面占主导的市场,囊括了全球科技巨头的纳斯达克100指数,有望率先实现AI应用落地+业绩兑现,是比较有基本面支撑的。

总体来看,纳斯达克上市的大型企业股价表现十分优异。总体来说,在长期利率走低+短期风险缓解+基本面逆势向上背景下,今年美股科技或仍将保持强劲的势头。感兴趣的小伙伴可以通过逢低布局或者定投等方式,把握美股科技布局机会。或可考虑借助科技类的美股QDII基金来布局。

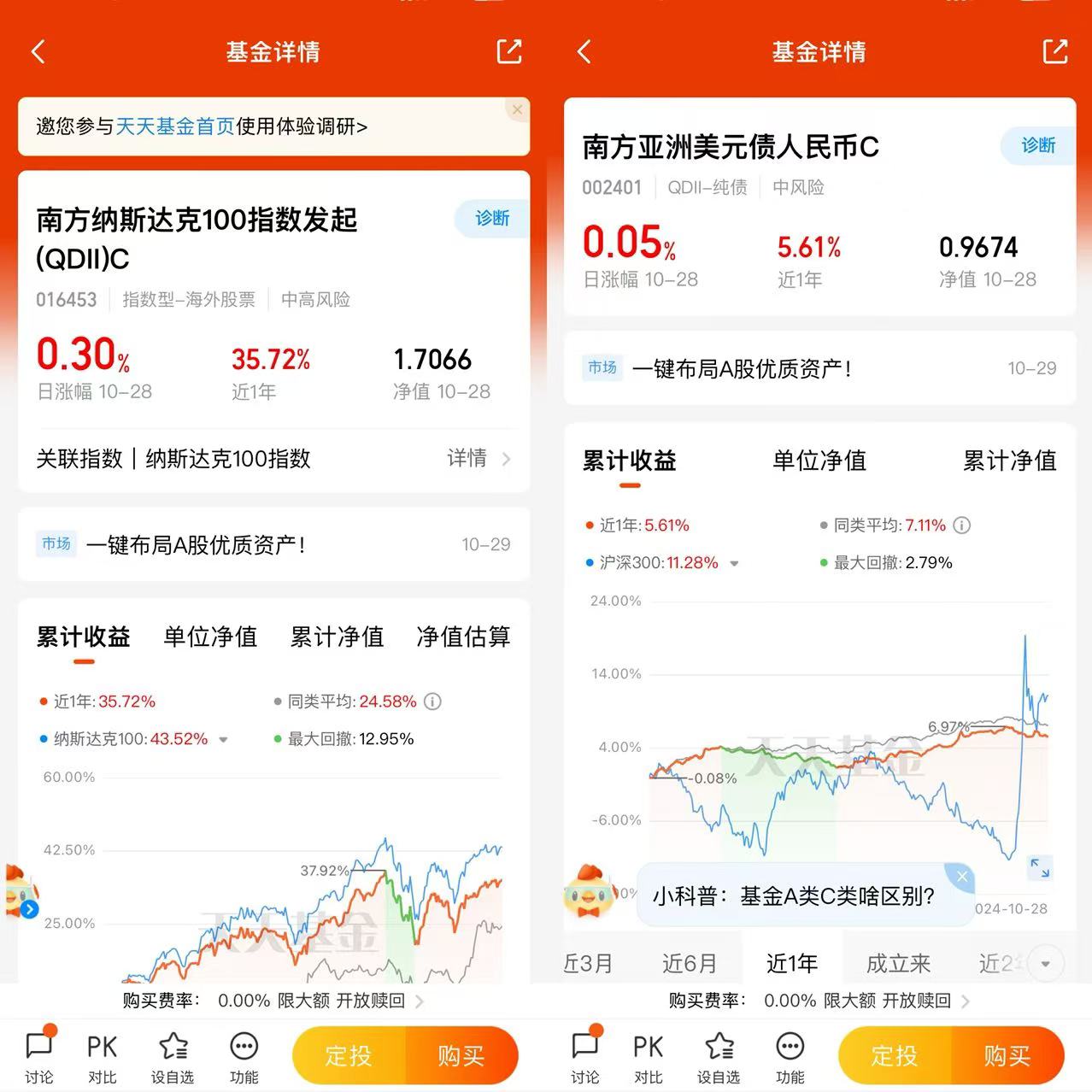

总的来说,纳指100指数可以说是美国科技股的代表,AI行情下值得关注。投资美股最好的方式,我认为是买指数基金。一方面,开通美股账户比较麻烦,门槛也比较高,还有外汇额度的限制。另一方面,买指数省心,轻松获得市场平均收益,没有选股的风险,而且买美股指数,大概率比自己选几只股票的长期收益要好。以南方纳斯达克100指数发起(QDII)C为例,该基金是一个紧密跟踪纳斯达克100指数收益率的基金产品,为投资者提供一个管理透明且成本较低的标的指数投资工具,积极分享AI大时代的红利。基金近1年获得了32.46%的收益回报,成立来更是拿下了70.68%的收益回报,表现也是优于同类多数基金表现,是我们布局美股科技的好工具。

感兴趣的朋友不妨通过指数基金,一键布局纳斯达克核心科技龙头。我认为海外资产是资产配置中很重要的一块“拼图”,如果大家中长期看好美股科技,当前比较好的操作方式是逢低买入,并中长期持有。市场的波动永远是难以避免的,但是只要主升浪还未结束,那么就可以考虑在每次股价波动的时候补仓,这样从长远来看,或许会在后续可能到来的主升浪中获得比较好的收益。@南方基金