又是熟悉的配方!近期市场持续缩量整理,整体表现偏弱,上证指数也再度失守3000点。A股当下到底在担忧什么?普通投资者在这种节点上怎么抉择才是正确的?

A股当下到底在担忧什么?

1. 地产政策的成效尚未显现,加之对小微盘股的忧虑,成为了拖累市场风险偏好的两大阻碍。地产链的回调主要源于信心不足,当政策利好频出,市场交易的是利好兑现的逻辑。而微盘股的调整则是受到了“僵尸空壳”、“害群之马”以及绩差公司快速出清等带来的情绪冲击。

2. 无论是从A股还是从港股维度看,上市公司盈利能力已经开始筑底,但需求的不足却压制了价格水平,进而抑制了市场对于盈利动能上涨的预期。在盈利筑底的趋势下,市场开始对相关行业的反转预期进行博弈。然而,由于盈利上行动能的不足,这种博弈更多体现为预期之下的震荡行情。

3. 当经济的复苏斜率相对平缓,导致投资者预期不定,市场交易便呈现出高度的“信息依赖性”。市场前期缺乏一个具有引导力的主线来“把控全局”,缺少了增量资金的涌入,自然也就削弱了整体的赚钱效应。(来源:国金宏观)

普通投资者应该怎么抉择?

实际上,称当下行情为3000点保卫战,不如说是对全市场估值高低的一种直观反映。

从历史数据来看,市场往往围绕着3000点的价值中枢来回波动。自2007年上证指数首次站上3000点至今,一共经历过50多次保卫战,但即便曲折反复,但是不管用时长短,大盘最终都能再次站稳,重新开启一轮上涨。

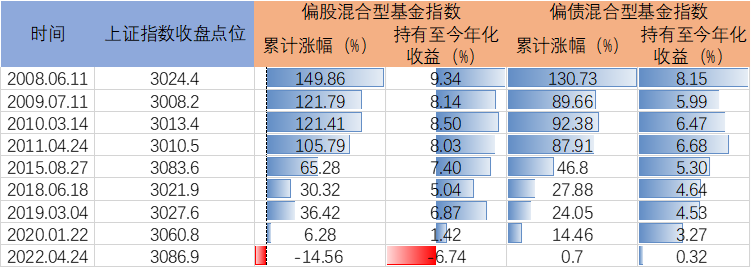

如果选取历史上3000点左右的位置分别买入偏股混合型基金指数以及偏债混合型基金指数,统计持有至今指数的收益情况可以发现,除却22年至今下修三年的“漫长的季节”中,偏股混合型基金指数表现欠佳外,其余年份两只基金指数的涨跌幅和年化收益都很可观,且时间跨度越长,表现相对更优。

此外,偏债混合基金指数也充分体现了债券稳定性与股票增长性结合的特点,穿越牛熊,其区间涨幅和年化收益都很“抗打”。

数据来源:Choice,数据截至2024.06.21,历史数据不预示未来

正如投资大师霍华德马克斯所说:“在所有人都相信某种东西有风险的时候,他们不愿购买的意愿通常会把价格降低到完全没有风险的地步。”

在当前这个充满变数的时刻,或更适合“多看少动”,能够持有部分筹码,又能拥有一定的流动资金,关注止跌、反转信号的出现,通过定投或分批买入确认趋势、加大胜率,同时能够以合理甚至被低估的价格持有优质资产,也许才是投资中最为深刻的智慧。

风险提示:本材料仅供参考,上述观点仅为当前观点,不代表对未来的预测,不构成任何投资建议,也不构成未来中信保诚基金旗下产品进行投资决策之必然依据。如因为发布日后的各种因素变化而不再准确或失效,中信保诚基金不承担更新义务。本材料并非意在提供金融信息服务或构成出售或购买任何证券或金融产品的要约邀请或宣传材料,亦非有关任何公司、证券或金融产品的投资意见或推荐建议。本材料中的信息均来源于已公开的资料,中信保诚基金对这些信息的准确性及完整性不做任何保证。若本材料转载第三方报告或资料,转载内容仅代表该第三方观点,不代表中信保诚基金立场。本材料可能含有非仅基于过往信息而提供之“前瞻性”信息,有关信息可能涵盖预计及预测,但并不保证任何作出之预测将会实现。读者需全权自行决定是否依赖本文件所提供的信息。本刊物版权归中信保诚基金所有,未获得事先书面授权,任何人不得对本刊物内容进行任何形式的发布、复制。如引用、刊发,需注明出处为“中信保诚基金”,且不得对本刊物中的任何内容进行有违原意的删节和修改。基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,投资人自行承担任何投资行为的风险与后果。基金过往业绩不代表未来,其他基金业绩不构成基金业绩表现的保证。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但基金不保证一定盈利,也不保证最低收益和本金安全。如果基金资产投资于科创板股票,会面临科创板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括但不限于市场风险、流动性风险、信用风险、集中度风险、系统性风险、政策风险等。投资前请认真阅读招募说明书、产品资料概要和基金合同等法律文件。基金有风险,投资需谨慎。