今年以来,A股市场波动较大,偏股基金指数跌幅接近10%。然而,市场上各板块表现可谓是“几家欢喜几家愁”。在低估值红利板块中,像银行、石油、石化、煤炭这些板块在上半年表现还算硬朗,而以家电为代表的出口导向型行业在7、8月份感受到较大压力,尤其是特朗普胜选概率较高期间,家电板块进入了快速下行的轨道。

从风格上看,高股息板块和价值指数表现相对不错,反观成长板块和小盘股指数跌幅较大,让不少投资者直呼“伤不起”。市场的分化和调整使整体态势更是较为明显,A股股票下跌中位数在25%到30%之间徘徊。

面对市场震荡,投资者们如何寻找结构性机会?我们将从A股权益资产和债券资产两方面进行深入分析,看看如何在波动中捕捉机遇。

估值修复进行时:挖掘A股权益资产新机会

我们在资产配置的时候,常常需要去计算权益市场的风险溢价,以判断市场是“贵”还是“便宜”。那么现在的A股市场到底是身价高企还是物超所值呢?相较于债券资产,从估值维度来看,我们认为当下A股的估值已经到了一个相对便宜的位置。

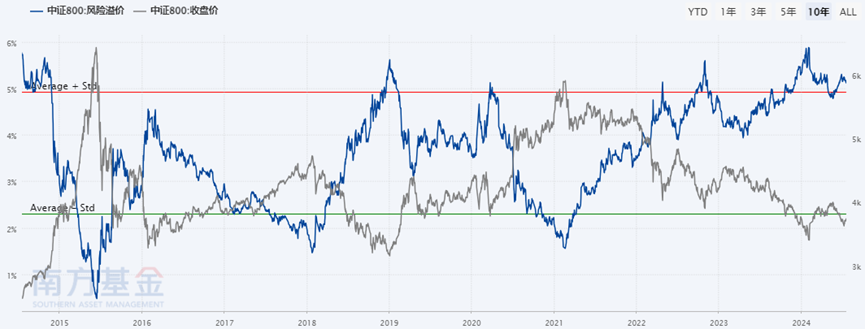

通过中证800指数的市盈率(PE)倒数减去十年期国债收益率,我们能得出中证800指数的风险溢价。根据历史数据,当这条曲线偏离过去十年的平均值一倍标准差以上,也就是突破红线时,市场通常被认为是非常便宜的阶段,也就是说,现在A股市场估值已经达到了一个非常吸引人的低位。

数据来源:Wind,南方基金

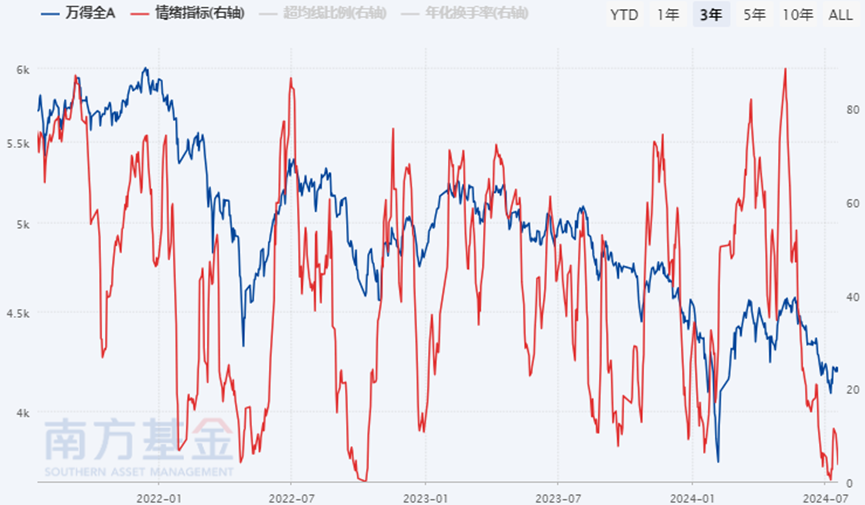

从情绪指标来看,相信不少投资者朋友也感受到了A股市场的“冷空气”。交易量的数据也印证了这一点——市场活跃度比较低,交易量跌破了5000亿。这种低迷的情绪往往意味着市场处于估值修复的起点,短期内可能正在经历估值修复的过程。基于这些观察,我们对当前A股市场的配置价值持相对乐观的态度,尤其是在司南股债平衡策略中,我们也因此基于估值面和情绪面的考虑,增加了权益仓位的配置。

数据来源:Wind,南方基金

当然,明显的市场分化也是当前不可忽视的现象,这让不少投资者在大盘股与小盘股、价值股与成长股之间难以抉择。我们倾向于认为,大盘价值跑赢小盘成长的概率较大。中小盘股票中长期存在的压力依然存在,比如公募基金的高配置、强监管的影响和盈利压力等等。相比之下,大盘价值股在经营稳定性上具备一定的优势。

此外,ETF已经成为市场的中流砥柱,特别是沪深300等大市值公司的增量明显。在价值和成长的选择上,自2021年底以来,价值风格已持续跑赢成长风格,短期内这种趋势可能仍会持续。因此,我们建议采取均衡偏价值的策略,同时也可以考虑适度将部分价值股向成长股进行再平衡。

数据来源:Wind,南方基金

在具体板块投资中,寻找“反脆弱性”是关键,即那些在波动中表现得相对稳健的板块,比如近年来表现突出的红利板块。今年上半年,所有高股息组合相对全A均跑出超额收益,经历了两年的热胀后,可能面临一些挑战,比如:1)估值整体抬升性价比下降,当前已鲜见6%以上高股息资产2)企业持续高分红的后劲不足,分红率下降。3)周期影响下企业盈利质量下滑,导致股息率下滑。

在今年红利质量表现大幅领先于传统红利的情况下,我们建议投资者关注长期具备分红潜力的标的,尤其是那些自由现金流占营收比较高、未分配利润持续增长、分红意愿较强的公司。红利投资机会依然存在,但投资者需要对红利进行积极区分,关注分红的稳定性和持续性。对于那些涨幅较大的红利标的,我们建议投资者适当规避,转而关注那些稳定经营、能够持续分红的板块和标的。考虑关注质量红利板块,如必选消费品、公共事业、港股红利和大金融等,这些板块在当前市场环境下或具有较好的投资价值。

在当前经济结构转型过程中,以往的高速增长可能难以为继,投资者或许需要调整预期,将目光转向那些被低估的板块,比如呈现出稳定且有序增长的公共事业板块。水电、核电、交运、铁路、公路等央国企龙头企业经营稳健,竞争格局稳定,是当前值得深入研究和投资挖掘的方向。

国央企同样是我们认为具有投资价值的方向。一方面,这些企业具有明显的红利特性;另一方面,它们在国民经济中的地位更为重要,市值占比仍有较大提升空间。中央深改组第四次会议明确提出,国有企业,特别是中央管理的企业,关系到国家安全和国民经济命脉,是国民经济的重要支柱。

在上游资源品方面,如黄金、铜和铝等,当前存在两大主要因素值得关注。一方面,由于美债的过度发行,实物资产的长期配置价值得到了更多关注;另一方面,在“逆全球化”的背景下,全球产业链的重构趋势日益明确,同时中美制造业周期处于底部,再加上AI、电力与新能源等新需求的增长,共同为上游资源品带来潜在的上涨空间。在这种情况下,供给受限的资源品如铜和铝具备较高的投资性价比。然而,投资者仍需警惕美债利率维持高位可能对需求产生的影响,以及铜矿复产进度带来的潜在风险。

债市风云再起:如何在震荡中把握收益?

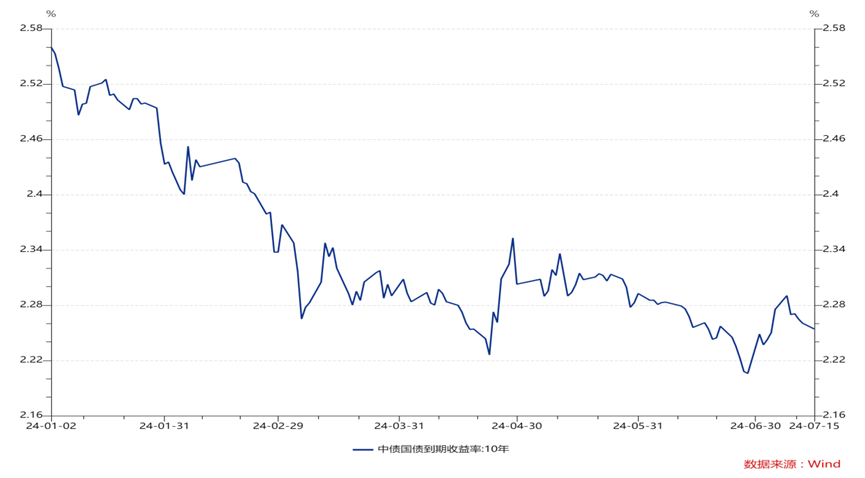

年初以来,债券市场就像坐上了一辆牛市的快车,主要受益于经济增速不高,央行持续的宽松政策。在“资产荒”的逻辑推动下,市场更青睐高静态品种,信用债的收益率下行幅度超过了利率债。不过,到了4月末,利率出现了大幅调整,进入5月后,市场波动逐渐平息,牛市的势头转向震荡,央行也开始对利率进行了一定的干预。在经济结构转型的背景下,虽然债券收益率温和下行的趋势依然看好,但如果下行速度过快,可能会引发市场的回调。

我们认为,债券市场仍是一个提供绝对收益的重要资产类别,可以为投资组合提供防守性保障。尽管短期内债券市场可能会经历一些波动,但整体来看,债券收益率和利率的缓慢下行趋势依然存在。市场的利率下限可能会不断被试探,因此,不宜根据过去几年的市场模式简单预测今年的走势。总体而言,我们对债券市场持中性偏乐观的态度,在经济结构转型背景下,仍看好债券收益率温和下行趋势,同时也需要警惕短期内可能的波动风险。

在当前的市场环境下,资产配置应更加注重多元化和风险管理。A股市场在经历波动后,估值和情绪层面都显示出一定的配置价值,结构性机会可能在多个领域涌现。对于A股市场,我们建议投资者关注大盘价值股、红利质量板块和国央企改革等领域的投资机会,而债券市场可以作为稳定收益的来源,但短期内仍需关注其波动风险。在管理司南股债平衡组合时,我们将持续关注市场变化,积极把握结构性机会,通过合理配置股票和债券资产,在追求收益的同时有效控制风险。

#资配新发现#

$南方中证500ETF联接C(OTCFUND|004348)$

$南方7-10年国开债A(OTCFUND|006961)$

摘自:司南投顾

风险提示:本公司承诺以诚实守信、勤勉尽责的原则管理投顾账户的资产,但不保证投顾账户一定盈利,也不保证最低收益。投资者进行投资存在本金亏损的风险。投顾业务的过往业绩并不预示其未来业绩表现,为其他客户创造的收益并不构成业绩表现的保证。本公司提醒投资者投顾业务及基金投资遵循“买者自负”原则,在决定参与投顾业务并选择投资组合策略后,投顾账户相关损益由投资者自行承受。