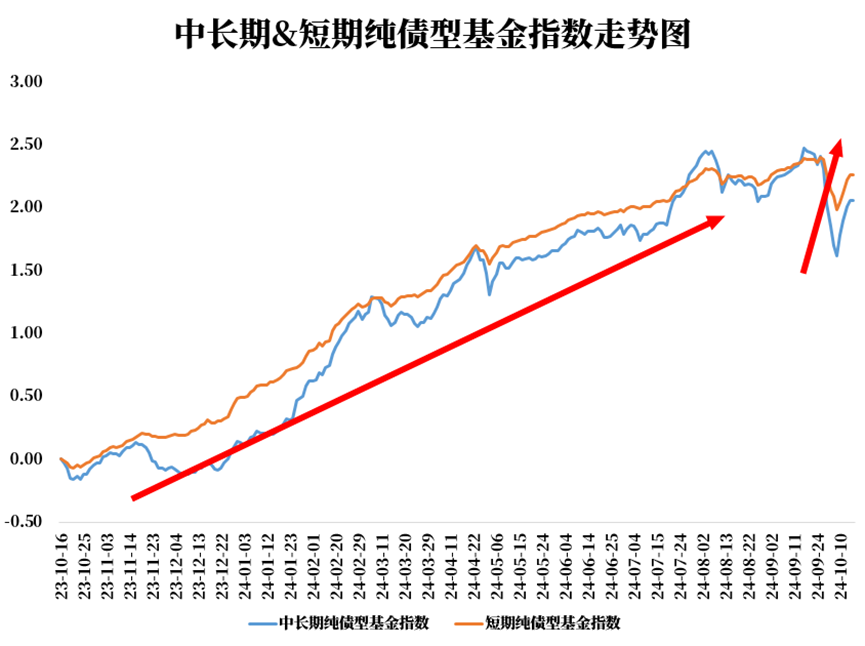

最近,权益市场波动加剧,债基行情逐渐迎来回暖,基民又开始“收蛋”了。

数据来源:choice,20231016-20241016,指数历史表现不预示未来

与此同时,“收蛋大军”们似乎意识到了一些问题,持有一只债基,遇到波动时收益表现就不太稳定,债基似乎也讲究怎么搭配,不同的债基还存在久期的差别。

那对债基而言,怎么能进一步分散风险呢

01

为什么要配置一个组合?

首先我们要知道,相比于投资债券,投资债基最大的优势在于流动性风险的降低,在债券市场出现流动性因素推动的尾部风险事件时,赎回债基相比卖出债券或要容易的多。

从这个角度来看,配置一个债券基金组合相比于申购单一债券基金,或能追求更进一步地分散尾部风险发生时的损失。

但要是基民自己从全市场进行选择,着实有些选不过来,那有没有不用自己逐一挑选的纯债组合呢?今天南南要给大家分享--南方纯债优选组合。

从名字我们应该能发现,该组合不投股市,只选纯债,远离股市震荡。此外,它是基于全市场精选债基,实现一键打包。具体来看,配置的资产中,组合固收类资产的仓位为100%,主要投资于货币基金、债券型基金、债券指数基金等,期望通过精选优秀债基,力争为持有人提供一套能够稳定战胜中长期纯债基金中枢水平的配置方案。

而在精选债基的过程中,基金经理还会对债市机会与风险进行研判,主要分为以下三点。

1.基于经济周期和货币政策判断利率周期。

2.结合各类债券品种的静态水平与利差水平判断相对配置价值。

3.在出现事件冲击政策带来的超调时适当参与交易性机会。

02

南方纯债优选历史表现

那组合里的基金,是通过什么样的步骤选出来的呢?

投资经理会通过构建专业完善的债基评价体系,通过5步挖掘优质债基。

第一步:得到Alpha优选组合并跟踪

第二步:纯债基金Alpha再排名

第三步:纯债基金Beta再分解,也就是说会根据债券市场风险提取五大因子再构建产品候选池,从利率水平、期限结构、信用结构层层筛选挖掘纯债基金Alpha。

第四步:根据久期和券种重新分类

第五步:基础池债基初步剔除

基于这些专业完善的体系,南方纯债优选组合也收获了不错的历史业绩。组合成立于2022年12月22日,成立以来收益为7.14%,跑赢同期业绩比较基准2.41%,近一年收益为3.65%(同期基准为3.3%)

同时,在回撤方面,近一年和成立以来最大回撤均小于基准指数。

总的来说,如果您对债基的搭配感兴趣,且投资以求稳为主,但又不知道如何挑选债基,欢迎持续关注我们的南方纯债优选投顾组合。这个组合适合追求规避债市尾部风险大于博取超额收益,中低风险水平,适合风险偏好不高的投资者。

组合会始终跟随市场保持均衡配置,在力争跟住债市收益的同时严格控制回撤,期望让大家在债市投资中省心跟随、分享债券市场投资收益。感兴趣的南粉可扫描下图二维码进行了解哦。

投资中真正能让人省心的,或许就是那些力求能够在市场起伏中稳稳地守住资产的策略。

注:南方纯债优选组合策略成立日期为2022/12/22。业绩比较基准为中债综合指数*100%。

数据来源:南方纯债优选组合策略说明书。

数据来源:组合最大回撤数据来源南方基金,截至2024年9月30日。南方纯债优选近一年/成立以来最大回撤为-0.58%/-0.58%, 业绩基准近一年/成立以来同期最大回撤为-2.31%/-2.31%。

数据来源:南方基金,截至20240930,业绩比较基准为中债综合指数*100%。组合近一年/成立以来业绩为3.65%/7.14%。2023年组合涨跌幅为4.12%,同期业绩基准涨跌幅为2.05%。

摘自:南南说理财

#10万亿来了!地方化债压力将大大减轻#

#沪企改革概念活跃 你看好吗?#

$南方中债7-10年国开行债券指数A(OTCFUND|006961)$

$南方3-5年农发债A(OTCFUND|006493)$

$南方纯债优选$

风险提示:上述内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。本公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表本公司或者其他关联机构的正式观点。历史业绩不代表未来收益,基金投资需谨慎。