2023.5.8-5.12

2023.5.8-5.12

一、债市焦点

1

央行公布4月金融统计数据,4月社融新增1.22万亿,人民币贷款增加0.72万亿;社融存量同比增长10%,M2同比增长12.4%。总体来看,低于市场预期,显示当前经济仍为恢复性增长,内生动能仍有待增强。

2

4月通胀继续下行,CPI同比0.1%,较上月下降0.6%;PPI同比-3.6%,较上月下降1.1%。

3

4月出口数据依旧较强,但对东盟贸易明显回落,进口数据指向内需疲弱。

二、债市走势回顾

上周债市明显下行,10Y 国债活跃券收益率下行 3.1BP 至 2.70%,10Y 国开活跃券收益率下行 2.9BP 至 2.87%。五一长假后债市走牛的逻辑得到进一步强化,不及预期的通胀和金融数据、宽松的资金面以及持续下跌的股市共同推动 10 年国债触及2.70%的关键点位;但随着止盈情绪累积,债市经历快速下行后做多动能逐步减弱。流动性依旧保持宽松,DR007 运行区间1.77-1.84%.

图:国开债活跃券收益率

单位:%数据来源:Wind,截至2023.5.12

三、债市策略

基本面方面

疫情管控放开后供给恢复较强,而内需持续疲软+外需下滑压力,在此背景下企业降价促销的动力较强,但居民就业收入预期不振导致去库进程并不顺利。同时,随着一季度信贷投放高峰过去,4 月金融数据出现断下滑,多重信号验证市场化融资需求依旧疲软。总体来看,经济从底部回升可能需要更多时间,弱复苏格局对债市整体仍偏有利。

流动性方面

弱复苏格局下央行主动收紧的概率较低,银行必要超储率进一步增加的空间也十分有限;同时,在全年信贷总量相对确定的情况下,后续信贷投放强度很难回到一季度的水平,对超储的消耗也将有所减少。总体来看,银行体系流动性对债市仍有支撑。但考虑到目前银行间杠杆率重回高位,叠加税期临近,资金价格的波动性可能加大。

政策方面

疫情管控放开后经济反弹斜率最大的阶段已经过去,目前经济开始表现出后劲不足的迹象,但考虑到政策层对经济增速的容忍度提升,政策可能保持较强定力,超预期刺激政策出台概率较低,或仍以结构性政策为主。需要注意的是,基本面走弱的背景下,市场政策预期抬头可能会扰动债市表现。

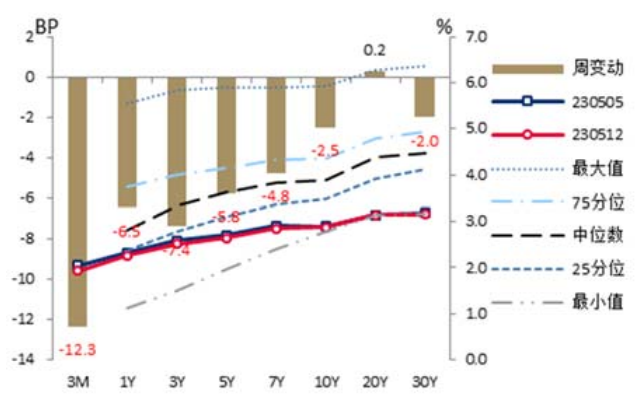

曲线结构方面

1-3年短端收益率位于历史12-25%分位附近,而10年长端收益率位于历史5%分位以内,收益率曲线整体较为平坦(国债10-1年利差位于历史47%分位,国开10-1年利差位于历史21%分位,国债30-10年利差位于历史4%分位)。

四、后市展望

利率债方面

整体依旧维持经济弱复苏的判断,基本面环境对债市仍偏友好,但政策预期变化和税期临近可能对债市有短期扰动。同时,在经历前期快速下行后,市场阶段性止盈的需求可能有所抬升,债市进一步下行动能或明显减弱。后续需要继续保持对高频经济数据以及资金利率波动情况的跟踪。

信用债方面

本轮经济周期弱复苏,关键指标仍未出现拐点信号。信用策略上仍以中短久期中高评级信用债占优。同时,需继续关注存在非标舆情、财政下滑严重的差区域弱资质城投债的信用风险。

可转债方面

股市短期市场调整,一方面是在反映悲观的需求预期,CPI和居民信贷弱于预期;另一方面是中特估轮动到低估值高股息的金融、钢铁和煤炭,这是轮动阶段性充分的信号,而 AI 交易又相对拥挤,短期缺乏新增催化。短期维持谨慎,关注可能有需求改善政策支持的消费,长期关注 AI 的加仓机会,观察无风险利率下行是否引发居民资产迁移带来增量效应。

$浦银稳鑫120天滚动持有中短债A$

$浦银稳鑫120天滚动持有中短债C$

$浦银安盛中证同业存单AAA指数7天$

风险提示:基金有风险,投资需谨慎。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。