从去年9月开始,外资就不断增持中国债券,国内债市也持续火热。

国家外汇管理局7月19日发布数据显示,2024年上半年,外资配置人民币债券规模净增持接近800亿美元。

人民银行上海总部数据显示,境外投资者已连续10个月增持中国债券。至6月末,境外机构过去十个月累计增持中国债券超过1万亿元,合计持有银行间市场债券规模再创历史新高,达到4.31万亿元。

外资持有中国债券的结构如何,青睐中国资产意欲何为?一起看看~

股债背离,外资青睐中国债券

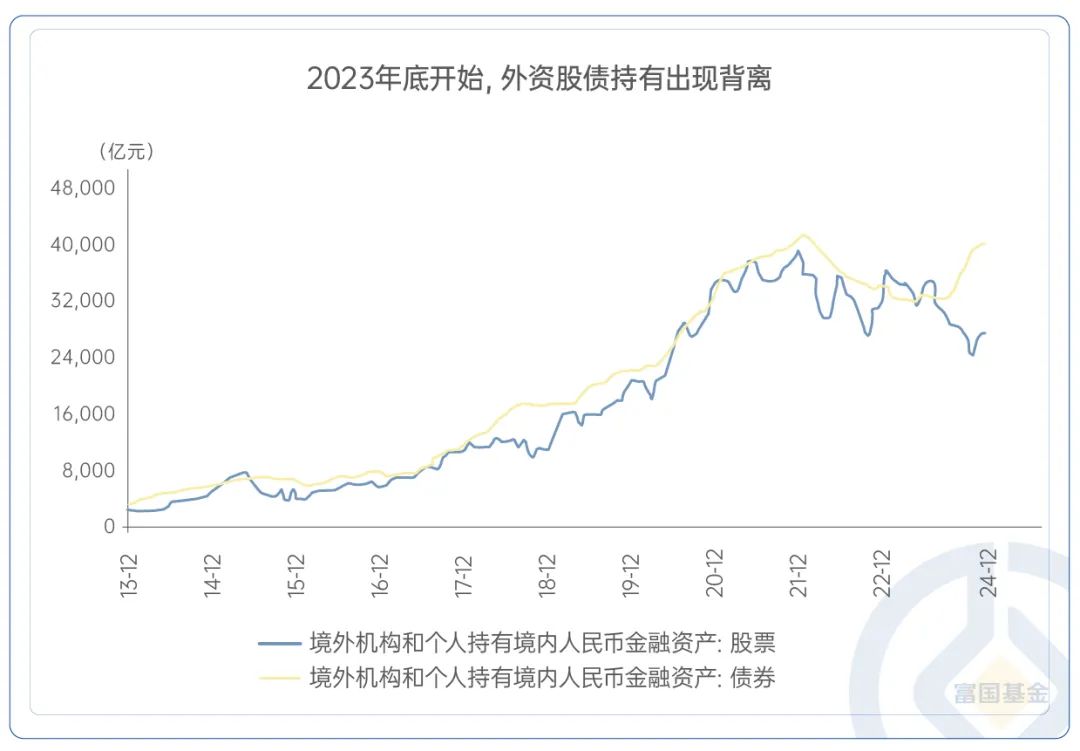

2023年底开始,境外机构和个人持有境内股票资产的量显著减少,转而增持人民币债券,自去年9月底以来,外资连续10个月增持中国债券。

数据来源:Wind

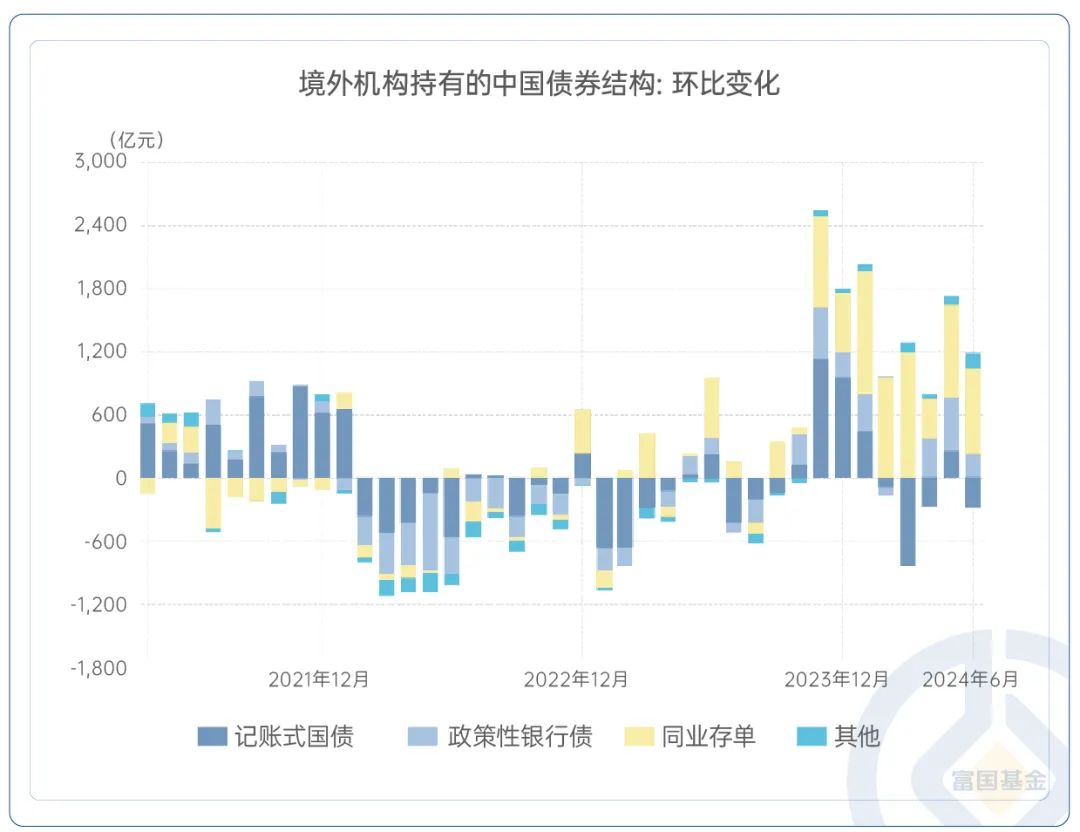

增持结构有倾向,外资“偏好”同业存单

6月份,绝大部分资金都被用于购买国债、政金债和同业存单,分别持有2.21万亿、0.93万亿和0.97万亿,三者合计占比高达95%。但是拆分看,在过去外资加仓人民币债券的10个月间,境外投资者在配置人民币债券时有倾向性。其增持国债的量有波动,比如今年3月到4月,5月到6月,其增持国债环比有一定减少;而增持同业存单的“决心”很坚定,10个月里一路加仓同业存单,合计增持超6万亿元。

数据来源:Wind,中债登、上清所

避险情绪升温,汇率较稳定、配置价值提升是增持主因

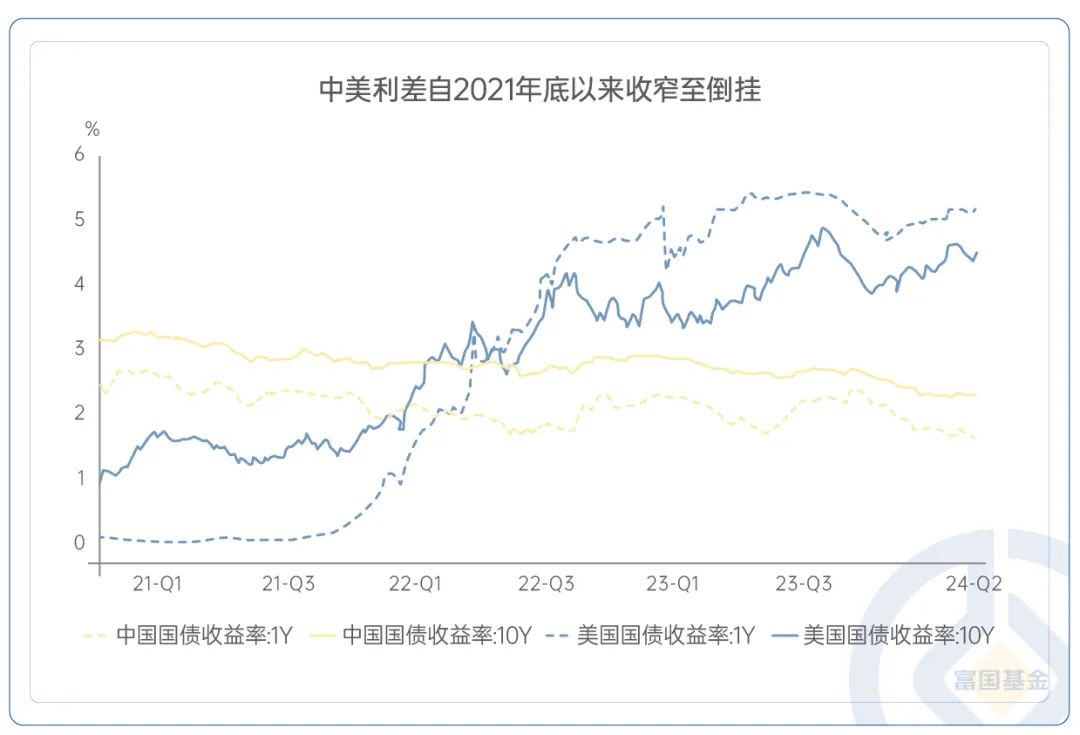

根据Wind数据,截至7月24日,十年期美债收益率4.28%,而中国十年期国债收益率2.22%,按照小白逻辑,美债收益率高企,为何不买高位美债要买低利率的中债?

这里面原因主要有二。一是,人民币汇率的相对稳定。2021年以来,中美利差逐步收窄至倒挂,2022年中美利差倒挂之后,外资开始流出中国债券市场。2023年10月起,中美利差边际收窄,但依然处于倒挂状态,而外资增持中债幅度却开始走高,这也是因为在美联储降息预期不稳的情况下,美债收益率保持在4.5%左右,并高位震荡,境外机构投资美债掣肘于负息差与高波动率,相比之下,人民币汇率的稳定使得人民币资产对境外投资者的吸引力提升。

今天,在岸、离岸人民币对美元午后大涨,离岸人民币日内最高涨超600个基点,对美元最低报7.2035。

向未来看,人行在年内多次提及要保持人民币汇率在合理均衡水平上基本稳定,随着财政政策和房地产政策共同发力,国内经济基本面有望延续平稳低斜率复苏的态势,人民币汇率有望保持在合理、稳定的区间。

数据来源:Wind

二是全球资产配置需要。在全球金融波动加剧的背景下,其稳定性和低波动性受到境外机构关注,人民币债券吸引力提升,人民币资产是全球资产配置种不可忽视的重要组成部分。

往后看,若美债利率进入下行通道,中美利差有望逐渐修正,从而有利于人民币汇率的走强。结合下半年如果中国经济能够逐渐修复,美联储又开启降息,则基本面的差异也有利于人民币汇率的走强,从而有利于人民币资产的积极表现。

随着中国资产的吸引力逐步提升,外资加仓人民币资产或仍有空间。

风险提示:市场有风险,投资需谨慎。以上内容仅供参考,不代表对市场和行业走势的预判、也不构成投资动作和投资建议。

$富国中债7-10年政策性金融债ETF发起式联接E(OTCFUND|019596)$

$富国全球债券(QDII)人民币C(OTCFUND|019518)$

$富国亚洲收益债券(QDII)人民币C(OTCFUND|019709)$

$富国稳健增强债券A/B(OTCFUND|000107)$

$富国稳健双鑫债券A(OTCFUND|021548)$

$富国稳健双鑫债券C(OTCFUND|021549)$

$富国国有企业债债券A/B(OTCFUND|000139)$

#资产配置计划##沪指失守2900点 黄金坑在什么位置?#

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。