受益于全球制造业修复,今年出口表现超出市场预期,2024年1-5月,以美元计价的出口金额同比增长2.7%,5月当月同比增长7.6%,成为国内经济的一大亮点。而面对日趋复杂的国际贸易环境,不少企业的目光从出口向出海延伸,以寻求新的增长点和潜在市场。

从出口到出海,贸易摩擦之下的破局之法

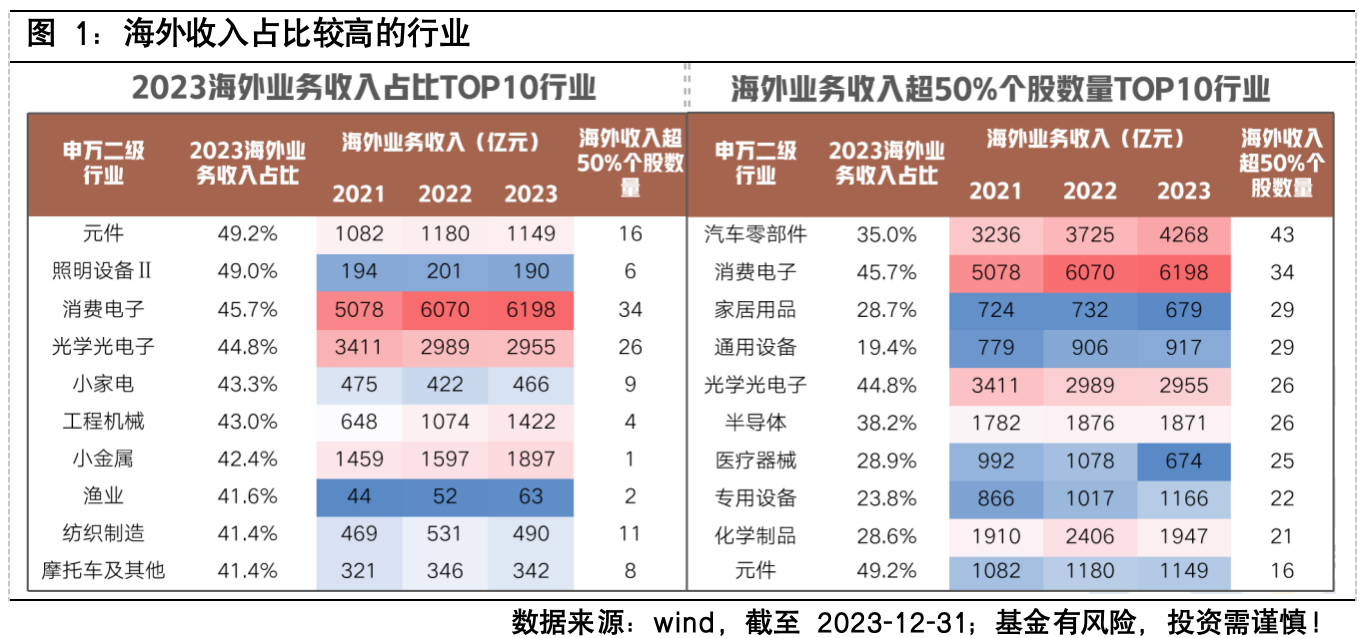

相较于“出口”,“出海”不仅仅局限在产品的出海,还包括了涵盖海外收购或建厂经营、销售、售后服务等环节的产业出海模式。面对国内经济增速中枢换挡、部分行业产能过剩的问题,出口和出海都是企业向外寻求成长空间的有效途径。2018年以来中美贸易摩擦升级,加征关税措施不断升级,从出口延伸到出海成为企业谋求增长的破局之法。基于海外业务收入占比、海外业务占比超50%个股数量等指标,近年来出海成果较好的行业主要包括汽车、电子、机械设备等;而像风电设备、航空装备、电池等行业海外业务收入增速表现则更为亮眼。整体来看,政策指导下近年来我国新能源、核心零部件、高端制造等产能逐渐实现有序出海。

积极布局海外的日本,打开第二增长曲线

1970-80年代,随着美国对日本贸易逆差的持续扩大,美日贸易摩擦不断升级,同时日本还面临着广场协议后日元走强、出口承压的困局;1990年代日本房地产泡沫破裂后,陷入“经济低增速-低通胀”的恶性循环,多数细分行业的产能利用率中枢出现显著下移。在此背景下日本企业走上海外投资建厂之途。从制造业内部看,运输设备、通用机械设备、电气机械和设备、化工与医药制品等资本、技术密集型行业对外直接投资占比较高。此外,日本产能出海存在从制造业向非制造业扩散的趋势,2008年之后以金融与保险业、批发和零售贸易行业为代表的非制造业成为日本对外直接投资的主体。

从市场结构看,不同于90年代后美欧市场在日本出口占据的份额持续震荡下行的表现,日本在对东盟等新兴市场直接投资占比缓步提升的过程中,对美欧的直接投资占比依然维持在高位,逻辑一是向新兴市场产业出海从而享受成本优势和发展红利;二是通过向发达国家产业出海,规避贸易摩擦、拓展市场以及获取发达技术转移。

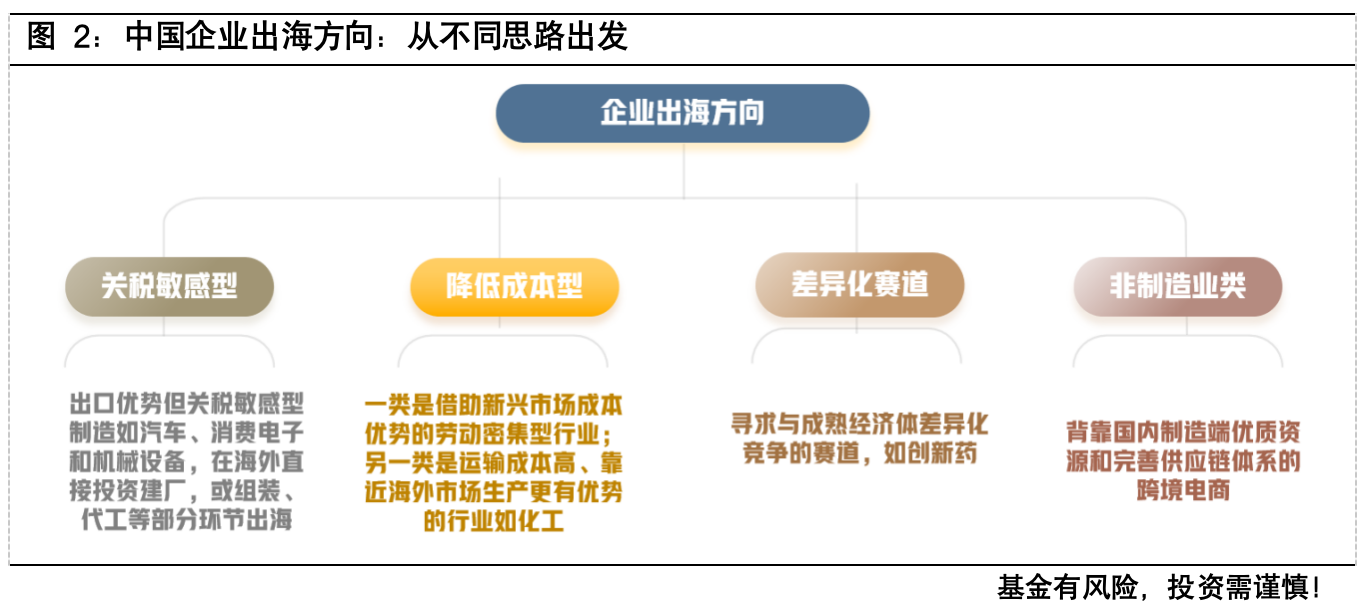

中国企业出海方向:从不同思路出发

相较于日本,我国内需市场更可观、制造业产业链更完整且成本更低,当前面临的贸易环境也更复杂,企业出海对我国和对日本的意义不可一概而论。但总体而言,我国面临的宏观环境、企业出海的步伐和90年代的日本存在诸多相似,我们在一定程度上可以借鉴日本企业出海历程,寻求中国企业出海的思路。

一是关税敏感型,如汽车、消费电子和机械设备,作为我国出口优势行业,贸易摩擦背景下通过组装、代工等部分环节出海,以及在海外直接建厂生产,在一定程度上规避进出口环节中的限制。二是降低成本型,包括借助新兴市场成本优势的劳动密集型行业,以及运输成本高、靠近海外市场生产更有优势的行业如化工。三是寻求与成熟经济体差异化竞争的赛道,如创新药;四是非制造业类,如背靠国内制造端优质资源和完善供应链体系的跨境电商。

$富国全球科技互联网(QDII)(OTCFUND|000157)$

$富国全球消费精选混合(QDII)人民币A(OTCFUND|012060)$

$富国通胀通缩主题轮动混合C(OTCFUND|015692)$

$富国全球债券(QDII)人民币C(OTCFUND|019518)$

$富国亚洲收益债券(QDII)人民币C(OTCFUND|019709)$

#回本自救指南##在投资指数基金过程中 你遇到过哪些坑?#

风险提示:以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议持有人根据自身的风险承受能力审慎作出投资决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。