市场表现

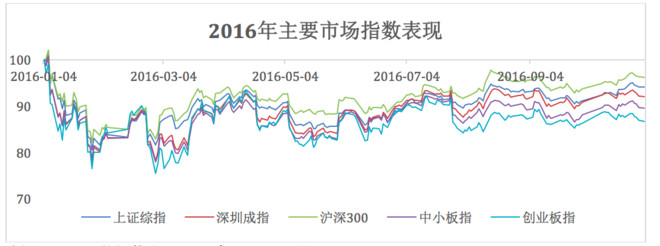

股票主要市场指数表现:

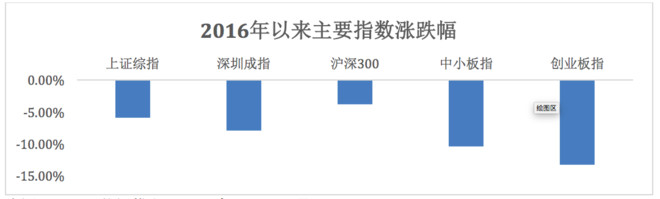

自2016年以来,截止到10月31日,整体来看,大盘、创业板等表现来说不是那么令人满意。对选股能力欠佳、短线炒股能力不行的散户来说,今年在股市盈利还是很难的。虽然经过年初的熔断机制,股票略有回暖,但是2016年四季度,还是应以谨慎为主。

来源:Wind,数据截止至2016年10月31日

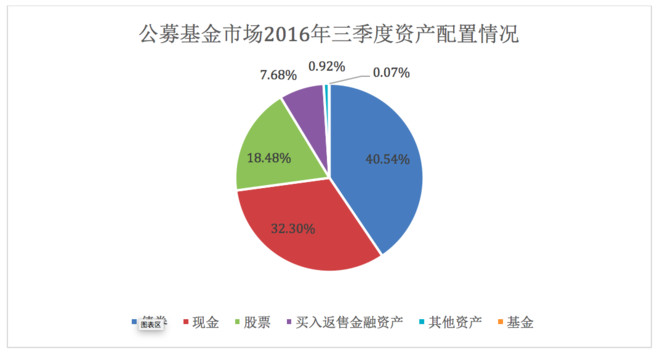

公募基金市场表现:公募基金作为一种很常见的投资品种,亦是一种较为稳健的保值品种,近年来受到投资者的追捧。至今,109家公墓基金的资产管理规模达到了8.881亿元。

截至2016年三季度,公募基金配置比例最多的资产为债权类资产,配置规模达37020亿元,占资产总值比为40.54%。债券型基金指数今年至2016年9月31日上涨2.54%。

易方达增强回报A

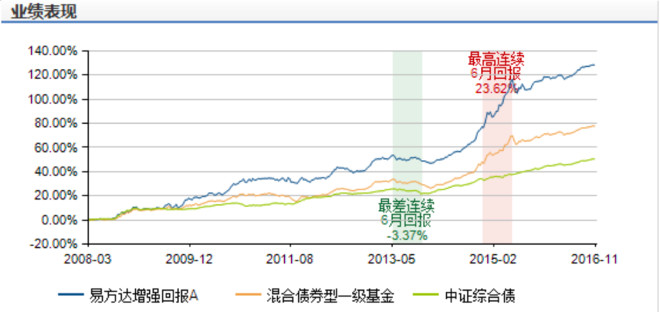

易方达增强回报A(110017)是易方达基金管理公司旗下一只混合债券型基金。基金目标是通过主要投资于债券品种,力争为基金持有人创造较高的当期收益和总回报,实现基金资产的长期稳健增值。

2008年03月19日成立以来,基金已取得128.27%的收益,年化回报为10.04%。截至2016年11月3日,基金单位净值为1.324,累计净值为1.979.

值得注意的是,基金自从成立以来总计分红13次,每年都有1-2次的分红,远远高于债券基金平均分红水平,实现了基金净值增长。

从各区间表现看,该基金今年以来表现突出,收益率4.20%,1年收益率6.65%,3年收益51.27%, 5年收益69.12%。年化回报高达10.03%。每年的同类排名都基本维持在前1/4内,业绩亮眼。

除此以外,基金也对风险进行了很好的把控。从数据上看基金夏普比率为2.15,高于市场上混合债券基金的平均夏普率1.68;收益标准差为2.2,小于同类平均。

从基金业绩的历史表现来看基金一直维持着较为稳定的增长,即使是在2013年流动性危机时,基金最差连续6月回报为-3.37%,较好地抵御了债券市场危机。同时在2015年股市危机的时候,基金也有较好的表现,保持高速增长。

来源:Wind,数据截止至2016年10月31日

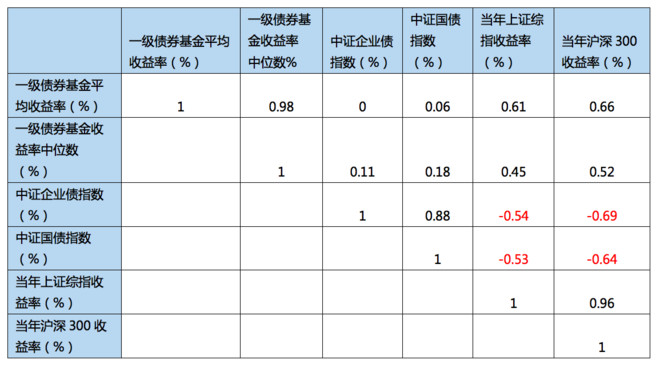

在这里得补充一下,大众经常误以为债基收益是和股市呈现负相关的,其实并不是。能够用于对冲股市风险,这也要取决于基金经理的管理能力。

从图中我们可以看出,一级债基与股指的相关性是正的,并且还高于与国债指数和企业债指数的相关系数。因此,从这个角度来看,易方达增强回报A基本做到了在熊市和牛市都能稳定自己的收益增长,对于市场风险有较好的把控。

然而过去的业绩并不能完全预示着基金未来的业绩,我们需要更进一步的看看基金的资产配置,券种配置状况来看基金未来的业绩。

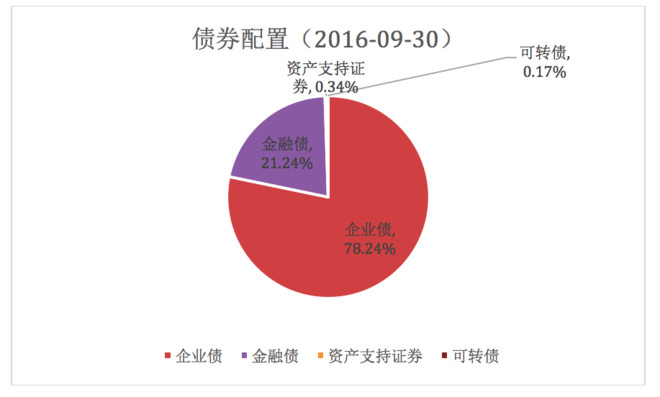

易方达增强回报81.87%配置于债券,5.3%配置于股票。债券中,主要配置于企业债和金融债。

细看基金重仓的债券,前几位的重仓企业债基本都从事基础设施建设。虽然当前公众认为地产投资在今年下半年以及明年已经过了大拐点,但是对于基建投资的可持续性分歧不大,基建投资还会成为支撑经济发展的主要动力。

例如基金重仓持有的13赣州发展MTN001,该债券被多个表现优异的基金重仓持有。债券的发行公司赣州发展投资控股集团是赣州市最主要的城市基础设施建设投融资主体,在赣州市城市基础设施建设领域处于绝对主导地位,担负着赣州市城市基础设施建设和运营的重要任务。

目前赣州市无其他从事城市基础设施建设的企业主体。债券最新信用评级维持在AA+,公司现金流充足,有很强的还本付息能力。

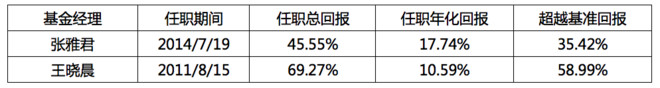

基金经理较强的管理能力也是该只基金持续优绩的重要原因。该基金现任经理是张雅君和王晓晨,两人在任职期间都取得了较高的超级准回报。

其中张雅君非常擅长于混合债券基金的管理,她手下的两只混合债券型基金年化回报均在行业前10位。

除此以外,易方达基金是国内综合性老牌资产管理公司,其公募基金资产规模为5760亿人民币,居于基金行业前三。易方达基金强大的投研实力在行业内赫赫有名,这也为基金经理提供了强有力的支持。

华夏纯债

华夏纯债(000015),顾名思义是一只中长期的纯债基金。该基金从2013-03-08,取得21.82%的收益,从各区间表现看,该基金今年以来收益率3.94%;1年收益率5.75%;3年收益22.68%。

投资者对于纯债基金会有一些误区,认为这类基金以稳健的投资品种著称,因此风险低,不会出现亏损。然而这类基金的盈利状况受到基金经理操作的风险和市场风险影响,因此风险控制显得很重要。

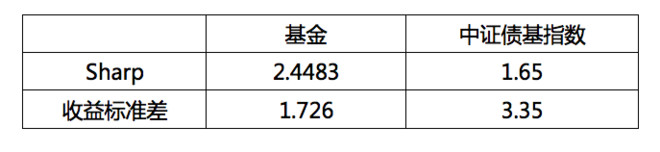

首先让我们看看该基金经理在风险上的把控。

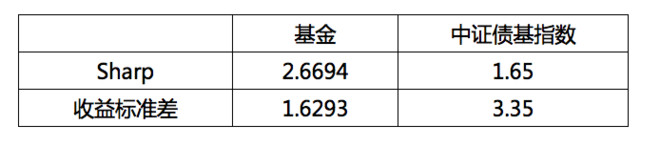

从图表中我们不难发现,该基金在风险控制上表现不俗,夏普比率远超同类基金平均水平,证明基金将承受的每一单位风险都积极转化为了收益。波动率远小于同类平均,非常适合稳健的投资者。

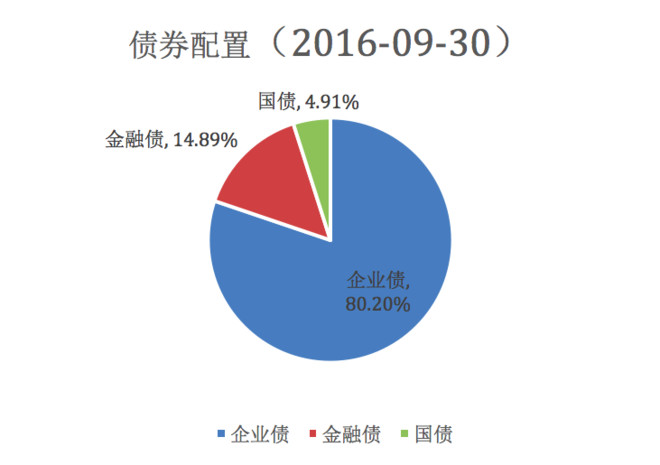

从基金的配置来看,在2016年第三季度,华夏纯债主中企业债占比80.2%,金融债占比14.89%,国债占比4.91%。相比上期基金大幅增加了国债的占比。基金的企业债基本全部投资于高信用评级的债券,其重仓债券也同样集中在从事基建的优质企业。

东方保本

东方保本(400013)是东方基金旗下的一只混合型基金。基金通过保本资产(不低于60%)与收益资产(不高于40%)的动态配置和有效的组合管理,在保本周期到期时,为保本周期内认购并持有到期的基金份额提供保本金额安全保证的基础上,力求基金资产的稳定增值。

基金从2011-04-14成立以来,已取得41.56%的收益。从各区间表现看,该基金今年以来表现突出,收益率5.07%,同类排名17/145;1年收益率6.05%,同类排名26/119;3年收益31.32%;5年收益42.70.

来源:Wind,数据截止至2016年10月31日

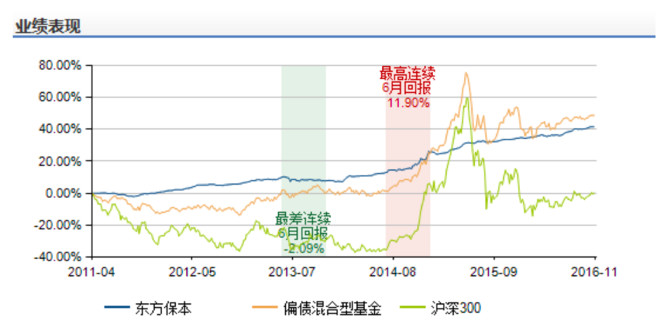

由于加入了投资组合保险技术基金表现十分稳定,除了在14年末至15年初的股市牛市时,其余时间基金业绩都远远优于沪深300和片混合债基金平均水平。

无疑,在股市表现预期不佳,或是股市表现难以预期的时候,这只基金是一个非常优越的选择。从风险控制上来看,在最近1年里,该基金的下行风险为仅为0.8233, 远远小于纯债基金的平均水平; 收益标准差为1.6293, 小于同类平均; 综合该基金的下行风险和波动率在同类基金中的排名,该基金在过去一年的风控表现十分优异。

从基金的资产配置上来看,不难发现基金较好的把握了当前市场的机会。

2016年下半年,稳增长的政策还在推进,同时也开始着力于风险的防范。从行业层面来看,食品、农业等高景气行业还将持续,上市公司业绩和股价也将受益于行业表现。10月全国制造业数据向好,指向制造业景气的改善。

总体来看,市场还将延续窄幅震荡的格局,存在一定的结构性机会,持有比交易性操作能获得能稳定的收益。因此在这一阶段基金小幅度的提升了股票的占比,并且重仓于制造业,以求在稳控风险下获得一定的超额收益。

债券方面,如前文所述,基本面环境利好债市。市场较为担忧的因素包括金融去杠杆、短端资金利率僵持等。基金在债市慢牛的预期下,加大了债券的配比。

本文基于其他作者可信的公开资料,力求研究观点独立、客观。但并不保证所包含的信息及建议会发生任何变更,本文章的观点、结论及建议仅供参考,不代表任何确定性的判断。