周五晚上,我们谈房贷利率下调的时候,《我的房贷降了0.5%》,最后给出了一个开放式的问题,就是说,如果A50和A500实在火热,机构投资者的关注程度爆表,那么肯定要把这两个指数,调入首页的十二宫格里去,问题是去掉哪两个的问题,大家的意见五花八门,具体可以去上面那条的评论区里观摩,其中调出万得微盘股指数的呼声还是蛮高的。

今天打开wind,发现wind还真调整了,把微盘股指数给调出去了,换入了,显然是机构更关注的红利板块的扛把子,中证红利,下图橙色框框的位置,上周五还是微盘股指数。

Wind主要是做机构投资者的生意的,显然所做的一切工作,主要是为了贴合机构的taste,站在当下,显然红利是机构的菜,微盘不是。

对于这块观点的转变,李蓓老师比较有发言权,最后一次密集发言,就是针对微盘股的三篇檄文,2月6日的《小盘股的风险已经被关注》,2月23日的《逃离火场后,勿重新返回》,2月28日的《佛渡有缘人》。

从逻辑上来讲,李蓓老师说的都没有问题,只不过,微盘股被贴上“火场”标签的同时,回过头看,也恰好是微盘股的最低点,在此之后,至今,微盘股从最低点完成了翻倍,涨幅超过100%,今天又领涨全场,“火场”板块创下了收盘价的历史新高,下图。

究其背后的原因,其实也很简单:机构投资者被彻底洗出去了。

一方面,私募,由于监管的原因,在年初的DMA策略收紧后,就偃旗息鼓了;

另一方面,大量的公募,其实去年追逐趋势,布局了微盘基金,或者在量化策略中,向微盘方向做了倾斜,但在年初巨大的回撤后,纷纷壮士断腕,彻底不玩了。我们年初说过,这其实是受到内外两股势力的影响,从内部来看,很多公司直接在股票池里禁投了小微盘,从外部看,很多机构投资者,也“封杀”了微盘策略,谈微盘色变,使得公募管理人的策略必须调整,否则机构的钱就全跑了。从目前来看,我微观了解过之前做微盘的机构,还在继续做的,叫得出名字的就三家,至多大概率不超过五家了。

我请数据小扒手,且涨哥,拉了一下数据,原文在这儿《散户拳打机构》。

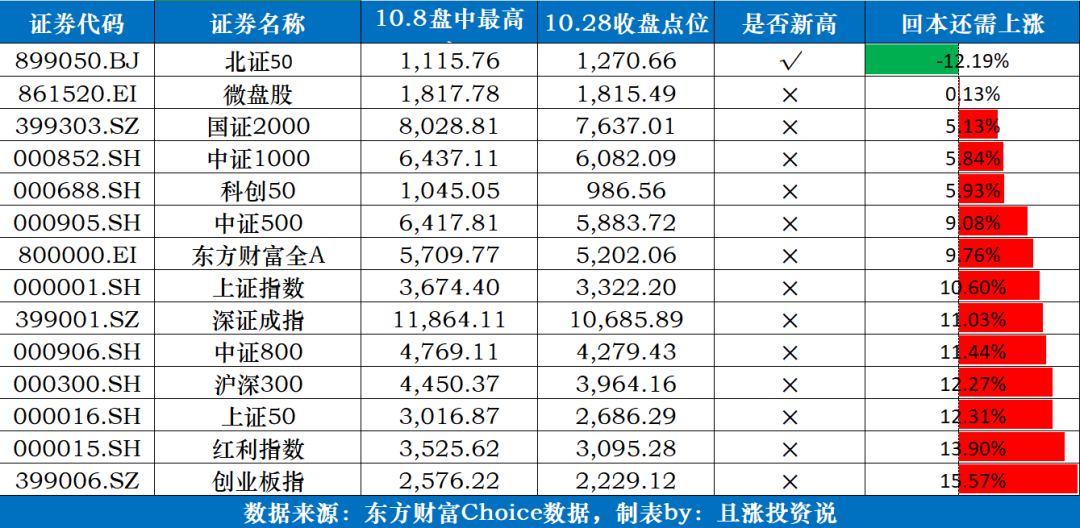

我们把10月8日的日内最高点,作为基点,北证50已经率先突破了这一基点;而今天过后,微盘股也成为了仅次于北证50的,第二个,即将超越10月8日日内高点的板块(仅仅再涨0.13%就行),而其他主流指数,普遍还有5-15%的距离,下图。

背后的逻辑其实都很简单。

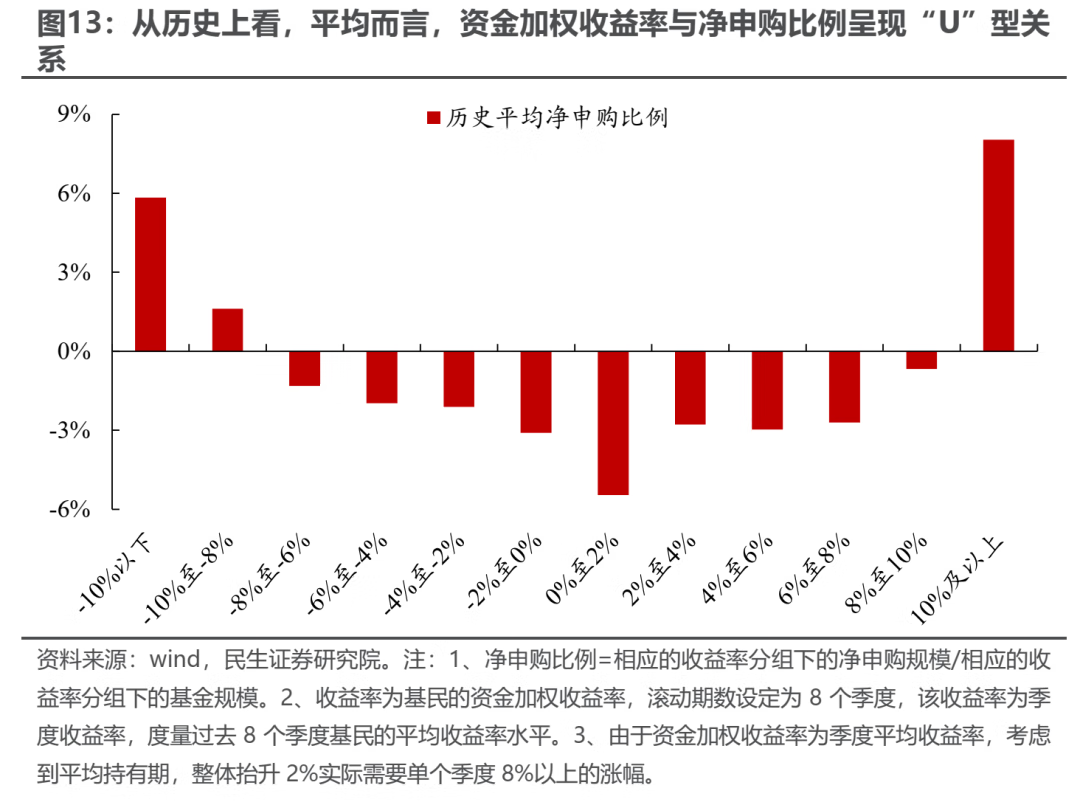

第一,这轮行情中,机构资金缺乏可持续性。主动权益基本没有获得净申购,反而是处于最容易被前期套住的基民赎回的阶段,下图,民生的策略团队做了一个图,基民的净申购和收益率呈U型相关,目前处于最容易被赎回的阶段;北上资金,我们昨天说过,海外对冲基金,已经把9月24日后,净买入的股票的80%以上,进行了卖出;国内机构资金其实也一样,近期国家队已经停止了ETF买入,而宽基ETF总量来讲,一边涨,一边是每周几百亿的净流出,上周净流出六百亿。所以,越是机构资金寡淡的板块,越是向上的阻力小,越容易被炒起来。

第二,大家对基本面的实际拐点,还是存疑的。昨天公布的,9月工业企业利润,同比下跌27%左右,而今天公布的,1-9月,国企利润总额,同比下降2.3%,只能说都还在筑底阶段。所以,市场的资金还是很聪明的,在基本面还在筑底,但资金宽松,增量政策的预期还在高位的阶段,去买业绩不容易被证伪、没有机构搅局的板块,就是阻力最小、弹性最大的。

至于要不要去凑这个热闹,也取决于,你觉得自己到时候跑不跑的过别人。

我们依然坚持前期的判断,不用眼红20cm、30cm,抓住政策的主线,追求更高的确定性,是普通人更优的参与方式。

即使是从小盘风格来讲,前期说过,回购增持专项贷款,大概率就惠及到市值前2000的公司,也就是差不多到中证1000为止(中证1000,大概等于市值排801到市值排1800的1000只票),既可以买中证1000ETF,也可以和我们跟投的组合一样,买点1000指增(组合里是富国中证1000指数增强A,之前聊过几次了,下图为我们的持仓跟踪),现阶段挺容易做出超额来的。

......

多聊几句市场的热点哈。

1、跟投基金投顾,满6个月了,一起践行长期投资、均衡配置。

从4月26日,在《表舅正在重仓买入的基金》中,开始跟投表韭系列基金投顾以来,截止本周六,正好满六个月了,算是个小小的里程碑。

从实际跟投的情况来看。

一是,实际持仓,超过100万了,算是“基金投顾大户”,对得起这个IP名了;

二是,持仓结构,三个组合,表韭全球资产配置,表韭量化指增精选,表韭纯纯的债,差不多各1/3,和我们10月上旬开始提示的一样,目前的市场,钱多,所以从资产价格来看,要么股债双牛,要么至少牛一个,所以固收+也好、多资产也罢,反正只要是股债均衡,搭配配置的模式,预计都会有不错的短期和中期表现。

2、10月以来,房贷提前还款,环比减少了20%。

这是金融时报,从某大行了解到的数据。

我觉得,现在去看这个数据,没有太多意义,一来,10月有7天国庆假期,而且这个月还没过完呢,本来就少了好几个办理的工作日,环比减少20%,无法证明“日均还款规模”减少了;二来,更重要的,还是11月的数据,毕竟10月底,几乎所有存量房贷,都会完成利率下调,下调后的房贷利率,是否能够合乎老百姓的心意,才是见真章的时刻。

这时候,突然出个这样的报道,我觉得还是放风的意味比较浓。

而要进一步减缓提前还贷的趋势,我觉得包括官媒在内,还是要多普及,后续挂钩LPR的浮动利率贷款,随着LPR的下调,还有很大的下行空间。

包括随着这轮债市的回调,30年国债利率的上行,媒体可以多给百姓宣扬一个最基本的道理:房贷,是普通老百姓,能从国内的金融体系里,拿到的期限最长、相对利率最低、还款条件最优的信贷资源了,大多数人的房贷利率,都还有20多年呢,用短期的消费贷或者其他贷款,置换房贷,如果遇到利率的上行周期,是有可能得不偿失的。

我个人认为,如果你的房贷利率已经调整为了LPR-30bps,那就真没太多必要提前还贷了,你唯一需要做的,是11月1日以后,和银行抓紧确认一下,早点调整一下利率重定价的周期,之前网友反馈,是可以改为3个月调整一次的。

3、债券方面,央妈重启买断式回购的背后意图。

具体的情况,我们中午在《两个央妈相关的消息》里讲过了。

我们直接说结论,从央妈重启买断式回购的政策初衷来看,明确来看,就是三个:

第一,长期来看,效仿海外,比如美联储的模式,让回购利率,彻底成为债券定价的“锚”,通过对回购的“价”和“量”的控制,更好地把握对债市整体的把控,未来MLF会被进一步边缘化。

第二,短期来看,要考虑到财爸和央妈联合工作小组的背景,一系列货币工具的出台,有且只有一个短期的主要目的,那就是配合财政发债,且要确保将财政发债的成本控制在合意水平(上周五的30年国债发飞,预计各方压力都蛮大的,近期会加大对债市的呵护力度),从这点来看,对债券,特别是利率债而言,超调的风险不大,我们还是坚持前期的逻辑,资金不紧,债熊不来,于此同时,还是不建议重仓超长期利率债基、或者网红的信用债基。

第三,中期的不时之需。那就是买断式回购发生后,央妈拿到的债券,是可以卖出的,如果后续再出现债市火热的情况,央妈如果想反向控制利率过快下行,则可以用这个模式,增加卖券的筹码。

说来说去,就这三方面。

最后,对债市,引用一下我们嘉宾,@X.H 老师的一段话:

“近期真是债券的。不过,等待本来也是投资修炼的一种必要功底,可能还是最重要的那种。”

就聊这么多。

#债基朋友圈##晒抱蛋收益##十月份 你打算如何操作?##飞天茅台再下跌!价格逼近2000元#

$表韭全球资产配置$$表韭量化指增精选$

$表韭纯纯的债$

$富国中证1000指数增强(LOF)C(OTCFUND|013331)$ $富国中证1000指数增强(LOF)A(OTCFUND|161039)$