#月月评估 分红可期#月月分红可期,万家红利基稳健前行!

从2021年底开始,市场逐渐转向价值风格。今年以来市场延续震荡行情,红利策略作为一种深度价值投资策略,持续表现强势,充分凸显了高股息资产配置优势,吸引了越来越多投资者的目光,市场上的红利策略基金配置价值正逐步显现。

7月12日,万亿市值级银行股中,工行、交行、中行、建行均创年内新高;农行盘中也创历史最高点,总市值居首的工行已创近六年以来新高;上证指数还在“3000点”水下艰难爬坡之际,“巨无霸”再度起舞,红利资产再度点燃市场热度。

中证红利指数是A股市场红利策略代表指数,选取了沪深两市中近3年平均现金股息率靠前的100只股票作为指数样本,反映A股市场上高股息率股票的整体表现。红利指数火了,还能上车吗?背后的动力是什么?分享一些个人的浅析拙见:

首先,红利指数的编制方式是按股息率进行选股和赋权,使其具有很强的“换血”能力,能够始终保持一个相对出色的股息率水平。

其次,红利指数天然优越性。中证红利指数主要由低估值、高分红的股票组成,在保障安全性的同时,还能提供较稳健的收益。

股息率=股息/股价=(盈利*股息支付率)/股价=(盈利/股价)*股息支付率=股息支付率/市盈率。因此,高股息往往意味着低市盈率。也就是说,高股息指标可以筛选出一批盈利稳健、公司治理良好、估值相对较低的优质上市公司。

再者,成分股这些公司大多属于成熟行业,如银行、煤炭、电力、交运行业等,已经度过了快速成长阶段,进入了稳定发展期,且这类行业的底层资产其实稳稳保持着每年10%-15%的ROE,其实是很好的投资选择;另成份股中国有企业权重占比高达76.3%,有望受益于“中特估”行情。

数据显示,红利策略在熊市、震荡市往往能够小涨或跌得较少,牛市中规中矩,总体长期表现优于市场表现,红利资产可以穿越周期。

最后,类债属性。通过红利和低波这两个逻辑,有望赚取两部分钱,低波铸盾,高息为矛,真正做到好行情可攻,淡行情可守。红利策略实力出圈,或是长期配置优选。

另外,价值投资角度。红利策略作为一种深度价值投资策略,持续表现强势,这贴合“股神”巴菲特的价值投资理念,包含红利低波、深度价值,其最大的特点就是长期保持相对稳定向上;

巴菲特通过对日本五大商社的这笔投资,是一个经典的红利投资策略,截至今年5月5日浮盈已达约788亿元人民币。

红利ETF基金跟踪的标的指数中证红利汇聚高股息上市公司,有望从中受益。市场上的红利策略又能否持续强势?会,且红利策略基金配置正当时,这是为什么呢,我想原因有以下几点;

首先,实力出圈。从过往表现来看,中证红利指数中长期业绩亮眼。据Wind数据显示,截至2024年6月27日,中证红利指数近10年年化回报14.15%,近1、3、5、10年均跑赢A股市场。

短期收益亮眼:数据显示,截至2024年6月28日,中证红利全收益指数年内上涨11.03%,跑赢沪深300指数约10个百分点。红利资产天然防御属性,或将是资产配置中不可缺少的底仓资产之一。

其次,政策利好。随着新“国九条”的出台,更加强调对上市公司现金分红的监管,为红利基金市场注入了新的动力!还有国资委将把市值管理纳入央企负责人业绩考核等等政策利好不断叠加。

再者,基本面来看。在央行持续降本降息、国债利率持续下行的背景下,股息率相较于国债收益率呈现出了非常明显的优势以及配置上的性价比。红利策略能持续强势。

第四,爱分红。在强力的政策引导下,A股上市公司整体分红金额逐年提升,2023年分红金额超过2万亿;市场整体股息率也逐步提高,目前已超过2%水平。后续高质量分红有望成为A股市场约定俗成的新生态,稀缺的高股息红利资产成为配置“心头爱”。

“分红回报是公司成长中最为可靠的部分”,这是格雷厄姆有名的一句话,也是对红利策略配置价值的较好诠释。

第五,低估值。由于过去几年地产、周期板块的调整,当前中证红利指数仍处于历史低位,价值回归潜力大。据万得数据显示,截至2024年6月30日,中证红利指数的市盈率(TTM)为7.20倍,市净率为0.75倍,均处在近10年来的较低区域,依然具备较强吸引力。

第六,不拥挤。相对于公募基金一季度末29.2万亿的总规模,占比不到1%,未来或仍有广阔发展空间;看一下红利成分股的成交占比,红利类资产的目前成交额占比只有5%左右,历史最高值超过20%。红利资产都难言拥挤。

第七,稀缺性。据华泰证券统计,目前,A股高息股规模达3.36万亿元,行业集中在金融、能源、工业三大领域。在经济转型和利率下行阶段,中证红利指数的年度股息率不断提升,由2019年的4.24%提升至2023年的6.20%。

第八,低波动。公司分红后,股价下降,有可能带来市盈利的降低,从而造成公司股票被低估,波动率低。中特估股票的投资风险相对较低,因为这些股票的价格已经低于其内在价值,因此下跌的空间相对较小。

另外,参考海外成熟市场的过往情况,上世纪40年代到2022年,标普500的投资收益结构中,分红贡献了38%的投资收益。在上世纪40年代、70年代等高通胀高利率环境里,分红和回购对投资收益的贡献力度甚至超过70%。以史为鉴,把握潮汐,拥有较高股息率“安全垫”的红利品种往往是资金的不二之选。

总之,在上市公司监管趋严、分红要求持续提高的背景下,中证红利指数有望继续占优;受益于“中特估”行情,红利ETF基金跟踪的标的指数中证红利汇聚高股息上市公司,有望从中受益;地缘风险、美联储降息、且市场还没有明显的主线等等不确定性的因素仍然较多,在宏观环境及避险需求的推动下,红利策略再度走红。短期回调不改配置价值 红利策略适合逢低买入。

在一众的具有高股息、低估值特点的红利主题基金中,“月月可分红”的万家中证红利ETF以低门槛、高频分红的产品特征脱颖而出,备受资金关注。

万家中证红利ETF联接,作为跟踪中证红利指数的基金产品,充分继承了中证红利指数的投资价值和红利资产的优势。该基金通过重点投资于中证红利指数的成分股,为投资者带来了一个便捷、高效的投资渠道并为投资者带来了稳定的分红收益。

为了助力投资者更好地把握高股息资产的布局良机而成立的万家中证红利ETF联接C,它的独特魅力在于:

1,长期业绩佳。过去2年基金净值涨跌幅11.45%,超额收益6%,跑赢中证红利指数,四分位排名优秀;过去1年基金净值涨跌幅4.75%,超额收益3%,跑赢中证红利指数,四分位排名优秀。期间经历市场大幅震荡,还能获得如此稳健的回报,令人赞叹,同时基金的出色表现也反映了其红

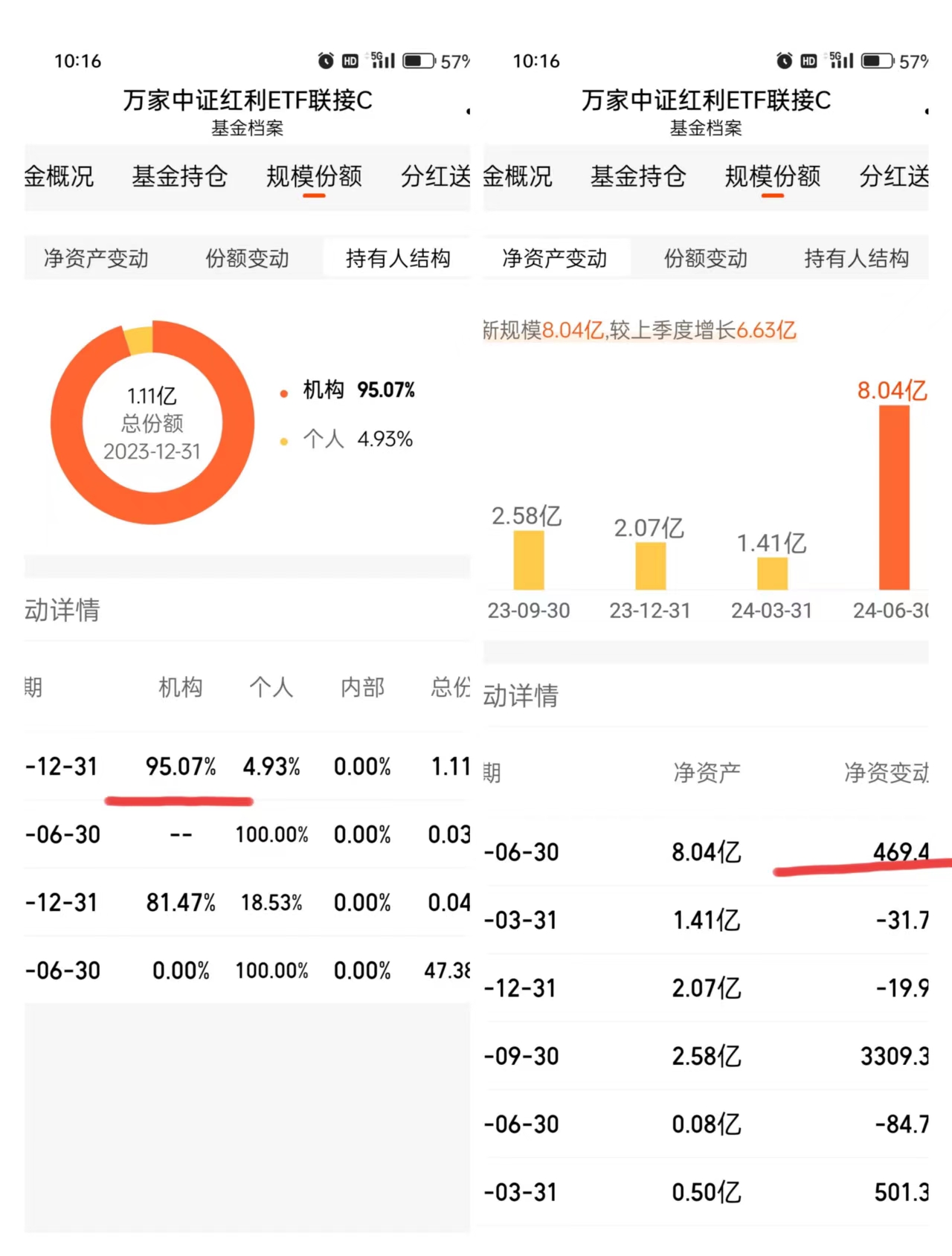

出色的收益表现吸引了越来越多投资者的目光,二季度该基金规模“水涨船高”净值变动率469.46%,机构持仓飙升至95.07%。

2,费率较低。该基金运作费费率0.7%,优于同类平均1.07%,对于投资者而言是最大普惠利好消息;投资门槛低,仅需10元即可起购;该基金C类,购买0费率,最大闪光点持有满7天即可免赎回费,这些条件降低了投资成本,提高了投资的灵活性,类债的万家中证红利ETF联接是作为稳健底仓优选基金。

3,创新设计。为了将基金的收益真正传递给投资者,提升大家的获得感,该基金创新设计“月月可分红”机制,不仅有助于给投资者提供更多选择,还有助于丰富基金产品谱系,引导长期资金入市,共享中国经济长期成长红利。

4,实力卓越。基金经理杨坤2015年进入万家基金量化团队,拥有9.5年研究及投资经验,其中4年投资管理经验,在管产品业绩可圈可点。以实力平台为依托,以优秀的量化投资团队为后盾,力争锻造精品ETF。

5,鼎力襄助。万家基金是国内较早布局指数业务的公募基金管理公司,擅长高效、科学地利用系统性量化方法,研发兼具交易价值和配置价值的产品,量化团队管理规模超210亿元。

在经济分化、股市震荡加大的环境下,高分红企业往往意味着充足的现金流和稳定的业绩,有较强的防御性,实践证明可以帮助投资者穿越牛熊周期。巴菲特95%的财富,是在他60岁以后赚到的,他所推崇的红利投资策略,成功帮助他实现了“滚雪球”。所以说,我们要站在巨人肩膀上,利用场外布局红利资产利器-------跟踪中证红利指数的绩优万家中证红利ETF联接,来成功帮助您、我、他实现“滚雪球”,让我们资产插上复利的翅膀。赛场未终、你我皆是黑马!万家基金可以的,我相信你!@万家基金 @天天精华君 @天天基金创作者中心