这6位价值型主动基金经理跑赢红利低波了吗?

不在此山中 2024年04月15日 12:27 福建

从因子投资的角度,我们希望能在因子配置时,找到合适的工具,这个工具不仅能刻画因子的表现,最好还能跑出些超额收益。

从之前的文章分析,我们得知:一是盘子越大,似乎越难跑出超额收益,例如,之前分析指增产品的超额收益时发现:

300就比500和1000更难做出超额收益,原因可能是盘子越大,公司越成熟,成长性不高,更难出现较大幅度错误定价的机会。

二是,前几天文章所分析的,似乎复合策略更能够克服单个因子的弊端,从而跑出超越单个因子的超额收益。

除了从复合策略的角度寻找超额收益,实际上,我们还可以尝试通过风格稳定的主动型基金来寻找超额收益。

为什么强调风格稳定,因为,我们是拿来当做因子配置的工具使用,风格漂移的基金必定无法实现。

今天我们就来看看,我所关注的几个风格相对稳定的价值型基金经理的表现,看看他们是否能在价值领域跑出超额。

这里的“价值”是个泛概念,意思是估值容忍度相对低,价值型(这里特指与成长策略相对)。我们这里的对比对象主要是这两年大热的红利低波。

实际上,在A股,价值和红利还有些区别。看看这五年的表现:

背后原因,红利因子包含更多的煤炭,而价值因子包含的银行比较多,银行这几年的表现不如煤炭,因此就拉开了差距。

以下的几位基金经理,我选取的是他们管理时间最长的基金,对比的时间选取在管时间内。

选的指数是含分红收益的全收益指数。主要包括中证红利、红利低波、红利低波100。丘栋荣选的是小盘类的。

一、曹名长

说到价值派,就不得不提老将曹名长,老曹以深度价值为大家所熟知,2019年到2021年时,价值被市场所抛弃。

那时,大家经常说的是,怕高都是苦命人,看估值你就输在了起跑线。行业“价值一哥”曹名长也曾被大家质疑。

而这几年,在成长大幅回调的情况下,前期坚守价值基金经理终于迎来了自己的时刻。

参与对比的基金是中欧价值发现。

从2015年11月至今,和中证红利全收益、红利低波100全收益相当。

二、鲍无可

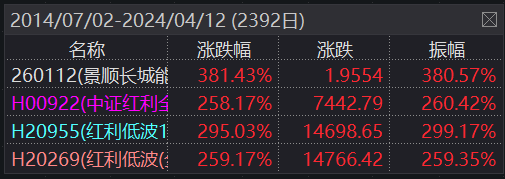

鲍无可参与对比的基金是景顺长城能源基建。

自2014年到目前近十年间,景顺长城能源基建明显跑赢了中证红利、红利低波和红利低波100全收益,一般来说,时间越长,越能体现出一个基金经理长跑的能力。

三、姜诚

首先,分享一句姜老板说的,我很喜欢的一句话:愿意慢、未必慢。

这大概是姜诚投资策略的核心,不追求短期爆发力,愿意静待花开。话不多说,看看他的业绩对比情况:

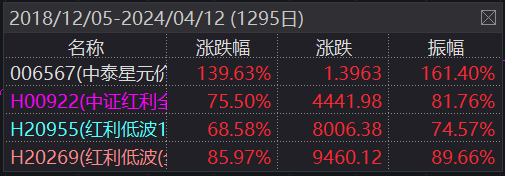

中泰星元价值自2018年12月5日成立,姜诚接管至今,从对比来看,跑赢了列举的所有指数。并且,跑赢红利低波100指数70个点,相对策略基金超额收益显著。

四、丘栋荣

关注丘栋荣主要是因为他的基金是小盘、价值的代表。

事实上,由于基金的“双十”规定,专注做小盘的基金在市场上算是少数派,因为资金容量有限。

例如,近几年表现亮眼的金元顺安元启最近两年规模就一直控制在十几亿。这是小盘基最大的、也是难以克服的劣势。

我把丘栋荣的中庚小盘价值和小盘价值全收益一对比,发现跑赢太多了;

于是找了个长期表现好于小盘价值指数的中证智选1000价值稳健策略指数(这个指数我们之前介绍过),没想到还是大幅跑赢,不得不说,丘栋荣这几年的表现确实非常优秀。

五、杨鑫鑫

杨鑫鑫曾是画线派代表之一,这几年基金市场太过冷清,管你什么派别也没人提了。

由于换了东家,他目前管理时间最长的是工银创新动力股票,虽然叫创新动力,但是持股主要还是偏价值,我截一下最近持仓的前十大,大家感受下:

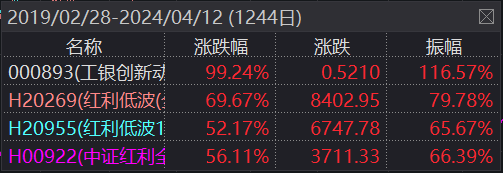

前十大的PE只有8.9倍。从行业来看,大部分也都是传统价值板块。那从2019年2月28日他管理这只基金以来,业绩如何呢?且看下图:

由上图,相较其他四个指数,全部跑赢。

六、刘旭

大成的刘旭,其代表作是大成高新技术产业股票,2015年7月29日管理至今。

虽然名为高新,感觉应该偏成长风格,但是,我们看看其持仓:

前十大占比六成以上,估值只有10.8倍,妥妥的偏价值的风格。这只基金,他管理时间比较久。历史表现相当出色。

从2015年7月刘旭接手至今,明显跑赢了那些红利低波类指数,更是完胜中证红利指数。

以上数据证明,如果我们能慧眼识珠,还是可以通过选择价值类的主动基金来代替指数做因子配置。

最后,要做几点说明:

1.以上截取的时间是接管到目前的,而截取时间不同,可能超额收益不同。只有持有时间够长才能吃到这样的超额收益,短期未必。

2.聪明贝塔基金是靠策略进行调仓,没有人为干预,更不会风格漂移;主动基调仓是建立在基金经理的主观判断之上,只能说,管理时间越长,对估值容忍度越低的,风格漂移的可能性越小。

3.客观来说,文中的业绩对比存在后视镜效应,即使是五年以上的业绩,也不一定就能确定这个人在未来的五年就能跑出超额收益。这不光需要更深的理解、分析,可能还需要一定的运气加持。

that's all.