我们无法预测市场,但我们可以学着应对市场。理财之前,先考虑风险,根据自身实际情况构建一个适合自己的投资组合,做好资产配置。资产合理配置好后,就算市场下跌,也无需过度担忧。

我们甚至可以这样想:市场行情不好时,投资标的变得相对便宜,可以在熊市或市场低迷时买入更多的基金份额,等到行情好转可以获取更多的收益,反其道而行之,在别人恐惧时贪婪。

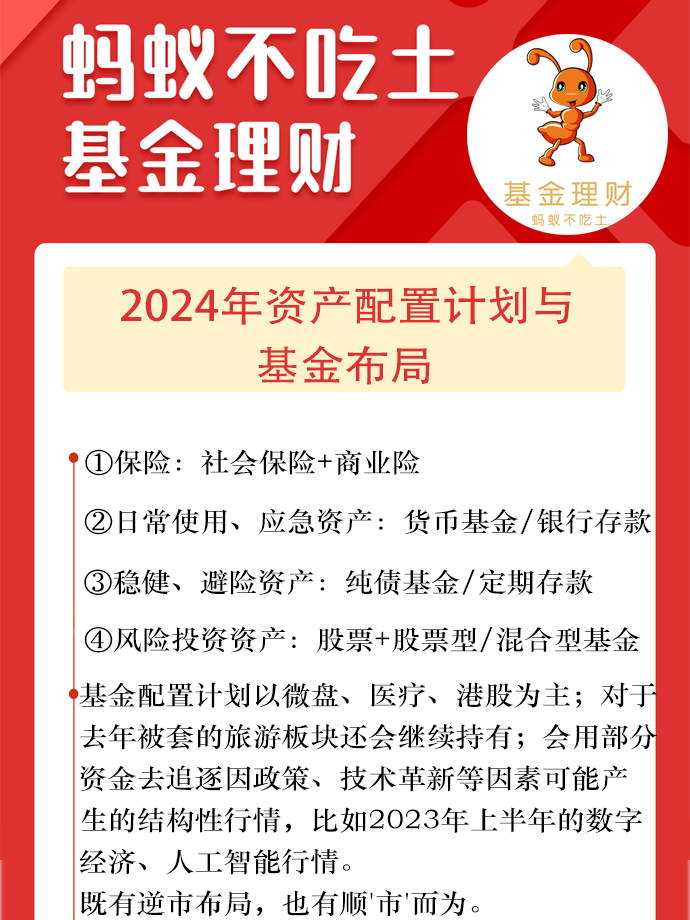

资产配置

以我的资产配置为例,抛砖引玉,目前我配置了如下产品:保险、银行存款、股票、基金。

对于每种资产配置比例因人而异,有人1%的资产就超过别人100%的资产。随着年龄渐长,风险偏好可以适当降低,在不同市场环境下,稳健资产与风险资产占比也需调整。

1.保险:社会保险+商业险

为自己及家人配置好保险,就是为自己的家庭增添一份保障,就是为自己的家庭负责。未来是不确定的,保险可以在一定程度上做到风险转移,降低‘因病致贫、意外致贫’的可能性。就算你不去做其他投资,也要为自己及家人配置合适的保险。一定要入保险,无论是职工医疗保险还是农村合作医疗,这都是最基础的。

在这些基础保险上,还可以考虑一些商业保险,因为这些基础保险保障并不是很完善,另外不同的企事业单位的报销比例也是不同的,大多数人的报销比例并不是很高。商业险不要乱买,不要被忽悠,适合自己的才是最好的。

买保险要明确自己的首要目的,无论是消费型保险还是储蓄型保险,都是以为自己及家人提供医疗保障为主。我没有买储蓄型、分红型保险,于我而言,保险是用来应对未来不确定风险的,不是用来理财的。

2.日常使用、应急资产:货币基金/银行存款

该部分资产配置是我们要花的钱,主要用于日常生活、紧急情况下的备用资金,要保证安全且随时可用,可以放在银行或者货币基金中,资金量小的话,收益差别可以忽略,我目前的该类资产占比为10%。

银行:考虑到节假日、转出限额等因素,银行到账比较快。

货币基金:部分货币基金支持快速到账,但每日限额,普通到账需T+1,这点额度是不够的。

3.稳健、避险资产:纯债基金/定期存款

主要用于未来可预见的支出,比如买车、子女教育等。该部分资产配置用来保本升值,以稳为主,同时可以带来一定的持续收益,年均收益3%-5%左右。

我主要配置纯债基金,同时也存了一部分定期存款(含大额存单),共占比30%。

纯债基金风险低,但并不代表零风险(短期内也是有一定波动风险的,这个调整时期通常不会超过半年),可以作为一个很好的避险资产。

避险资产不要求能够取得多高的收益,而是可以在你资产组合中的其他资产大幅下跌时保持稳定,甚至有小幅上涨,降低组合的波动性;当你的其他资产因为大幅下跌而产生较大损失时,你的避险资产可以拿来使用而不用担心割肉- -手中有粮,心里不慌。

表5-13为近15年沪深300指数与中证综合债指数收益情况:债券基金出现亏损的概率比较低,纯债基金就更低了,出现‘股债双杀’的情况比较少见,所以基金组合中配置部分纯债基金是可以避险的。

4.风险投资资产:股票+股票型/混合型基金

这部分投资主要是为了获取超额收益,需要承担一定的风险,要结合自己的风险承受能力来决定是否配置,量力而行,注意配置比例,我的风险投资资产占比55%(不同行情下、不同年龄阶段,每种资产的配置比例都是会改变的),宽基类指数基金我一般不会购买(收益太差),另外,对于短期内要用的资金,比如一年以内要用的资金,不适合投资风险较高的权益类基金,也不适合买封闭期过长的基金。

要记住:高风险并不等于高收益,股市或许真的不适合大多数人,不要妄图用几万块在股市实现财富自由。

我大部分资金在基金上,买股票主要是为了解市场走势,买了才在乎,有利于自己关注市场走势,关注持有基金的重仓股表现。

我风险承受能力高一些,除纯债基金外,我一般购买股票型或混合型基金,当然这其中包括行业类基金。我不会过度重仓某一行业基金,除去纯债基金,一般会将基金资产的1/4~1/3配置到某一基金上。

基金理财不能只看跑得快,还要跑得稳、跑得远。对于行业类基金,业绩很难保持稳定:当属于该行业的行情到来时,会获得远超市场的收益;当行情不再时,也会让你‘跌妈不认’。

对于已经取得高收益的行业类基金一定要及时止盈,但人性本贪婪,总想赚更多,而想赚更多就必须以我们已取得的收益和本金来做赌注。

很多基金的业绩是有一定周期性的,这也是由市场的周期性决定的,就最近几年行情来看,对于行业类基金,趋势变换太快,我感觉持有时间3/5年太长了,很少有行业能够连续上涨三年,上涨两年就很好了,尤其是很多基金成立来的业绩还不如近两三年的业绩,所以说如果我们的持仓周期没那么久的话,可以考虑适时止盈。

资产配置的工具、比例因人而异,要灵活,比如有人不想持有纯债基金,更倾向于定期存款,那完全可以把资金存定期,这里只是要让大家知道:要用资产配置的观念去理财,这样才能走的更稳,走的更远。

基金布局

今年我的配置预计以微盘、医疗、港股为主;对于去年被套的消费旅游板块还会继续持有;另外也会用部分资金去追逐因政策、技术革新等因素可能产生的结构性行情,比如2023年上半年的数字经济、人工智能行情,对于因结构性行情而大涨的行业类基金要及时止盈,不要迷信长期持有。

既有逆市布局,也有顺'市'而为,需要注意:逆势布局绝不是'一跌就买',有的行业会持续调整较长时间,一下跌就买入并不可取。

对于超跌行业(如新能源)及宽基指数(如沪深300指数)等,估值确实很诱人,虽说将来一定会上涨,但尚需看经济面、政策面上会否对其产生实质性利好,能不能引起资金兴趣,当前市场能不能支撑起大盘股走强,毕竟超跌板块想要获得好的投资收益,还需要市场大势加持。

2024年,对于一些热门行业或指数,我有以下几点浅见:

(1)纯债基金:理财之前,先虑风险,做好资产配置,我会继续将纯债基金作为避险资金,不要等到市场大跌时才想起纯债基金的好。

(2)消费板块:目前持有一只旅游相关板块为主的混合基金,收益较差,后期还会继续持有相关基金,但是该基金配置不太合理,航空股占比过大,出2023年年报后,会根据持仓判断是否转换为其他同类型基金。

至于消费板块中白酒行业,截止到目前,很多白酒公司股价已经从2021年的高点腰斩,有业绩,估值相对合理,但问题是市场趋势会不会重来,当前市场能不能支撑起这些大盘股来。

白酒类行业基金暂时不打算配置,有需要的可以考虑含有两三只酒类股票的混合基。

(3)医疗:还会继续持有,后期会控节奏逢低分批买入,但如果你持有的是某些‘女神’管理的基金,规模又比较大,业绩大幅跑输同类型基金,这个时候就不要考虑‘基金止盈不止损’的问题了,可以考虑转换为其他同类型基金。

(4)港股:恒生指数从2020年开始,已经四连跌了,作为离岸市场,港股更易受外部因素影响,波动较大,不建议普通基民持有,更不建议追高,后续操作上我会逢【大跌】分批买入。

(5)TMT:相关行业基金在2023年上半年市场中可谓是‘一枝独秀’,但下半年则大幅回调,我会持有相关混合基金,暂不考虑细分领域的行业基金(持有的微盘量化基金布局了相关行业股票)。

(6)新能源:中证新能源指数在2021年11月份涨幅触顶后便开始回调,期间虽有波动,但整体仍成下跌趋势。

感觉新能源行业在市场中‘不红了’,当前市场趋势不在新能源,虽然相关公司业绩不错,但市场认可度不高,不知道会不会有什么政策可以成为新能源股的春风。在当前回调幅度较大的情况下,如果有风来,收益应该会不错。

总的来说就是:连续回调后,估值很有性价比,但有些过时,并且当前市场行情不知道能不能支撑起新能源这个大盘子。鉴于其当前估值位置,我觉的有机会,但我暂时不打算持有,个人持有四五只基金就可以。

(7)军工:波动性大,虽然相关公司业绩还不错,但长期来看基金业绩较其他行业基金并没有什么优势,受外部因素影响较大,这么多年来,我一直没有持有过相关行业基金。

(8)半导体:题材炒来炒去,预期打的太满,上涨周期太短,赚钱效应太差,但近期市场风向有所变化,目前观望中。

半导体行业基金不打算持有,但会考虑重仓几只半导体股票的科技类混合基金,看后期是否跌出合理价位吧。

(9)北交所:截至2023年末,北交所上市公司数量达239家,总市值4496亿元,总的来说,市值较小,如果流入资金量大的话,上涨空间应该可以。但是从2023年10月份开始,北交所相关基金短期内涨幅过大,并且根据当前市场行情,应该有一定的回调压力。

波动较大,不要追高,下跌幅度大时,我会买入,但不会购买封闭式基金。

计划是死的,市场是实时变动的,要根据市场行情灵活调整自己的计划。

#启航!2024我的资产配置计划#

$金元顺安优质精选混合A(OTCFUND|620007)$

$长盛盛裕纯债A(OTCFUND|003102)$$圆信永丰兴源灵活配置混合A(OTCFUND|001965)$

作者:蚂蚁不吃土(转载请获本人授权,文章中列举的具体基金只是举例需要,并非推荐;本文亦非投资建议,不作为基金买卖依据;市场有风险,投资需谨慎。)