什么是债券的骑乘策略?

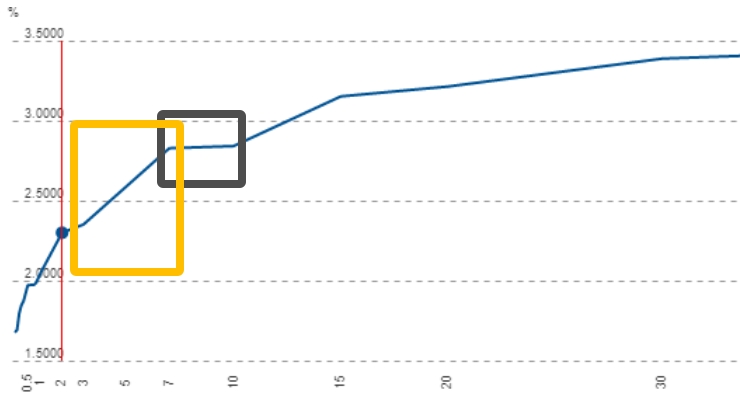

债券交易的骑乘策略就是在到期收益率曲线上赚价差(资本利得)——债券到期收益率下降,对应交易价格上涨,所以债券到期收益率下行越“陡峭”,对应的交易价格上涨就越“剧烈”。

这里有个问题,就是债券的到期收益率曲线理论上应该非常平滑——在不爆雷的情况下,债券的票面本金、利率和到期时间都是固定的,所以投资者可以将未来利息平摊至每一天,实时计算“合理”价格。

但既然是交易,就一定会有流动性问题(A股为什么比港股贵?就是因为流动性好,大家都不怕自己成为击鼓传花的最后一棒,再烂的票都能卖出去),所以债券会在特定久期节点出现流动性“爆发”,比如昨天国泰基金胡智磊提到的1年、3年、5年久期节点。

那为什么流动性会在这些节点爆发,而不是在2年、4年、7年久期节点呢?因为大家在发债的时候就默认将1、3、5、10、30等数字设定成了短、中短、中、长、超长债的“约定俗成”划断标准,所以不论是发债方发债,还是投资者买债,都会按照这个标准去配置自己产品久期,自然而然就造成了这些节点的流动性爆发现象。

当然,这个问题你还可以继续深究,就是为什么是1、3、5、10这几个数字?我感觉和货币面值的“重要数”概念应该差不多,反正不展开数学原理了。

PS,本来写了一个多小时,写得很细,但没保存。然后又做了一个小时心理建设,最终才没放弃,决定发个上面的简版。反正我感觉应该讲清楚了,不清楚大家再问吧……

郑重声明:用户在财富号/股吧/博客等社区发表的所有信息(包括但不限于文字、视频、音频、数据及图表)仅代表个人观点,与本网站立场无关,不对您构成任何投资建议,据此操作风险自担。请勿相信代客理财、免费荐股和炒股培训等宣传内容,远离非法证券活动。请勿添加发言用户的手机号码、公众号、微博、微信及QQ等信息,谨防上当受骗!

评论该主题

帖子不见了!怎么办?作者:您目前是匿名发表 登录 | 5秒注册 作者:,欢迎留言 退出发表新主题

郑重声明:用户在社区发表的所有资料、言论等仅代表个人观点,与本网站立场无关,不对您构成任何投资建议。用户应基于自己的独立判断,自行决定证券投资并承担相应风险。《东方财富社区管理规定》