10 月 30 日晚,$中国中免.SH $中国中免.HK 正式公布了 2024 年 1 季度财报。照例营收和净利润等关键数据在先前在业绩快报中已有公布,且历来 A 股季报增量信息有限,海豚投研此次就仅作一个简要快评:

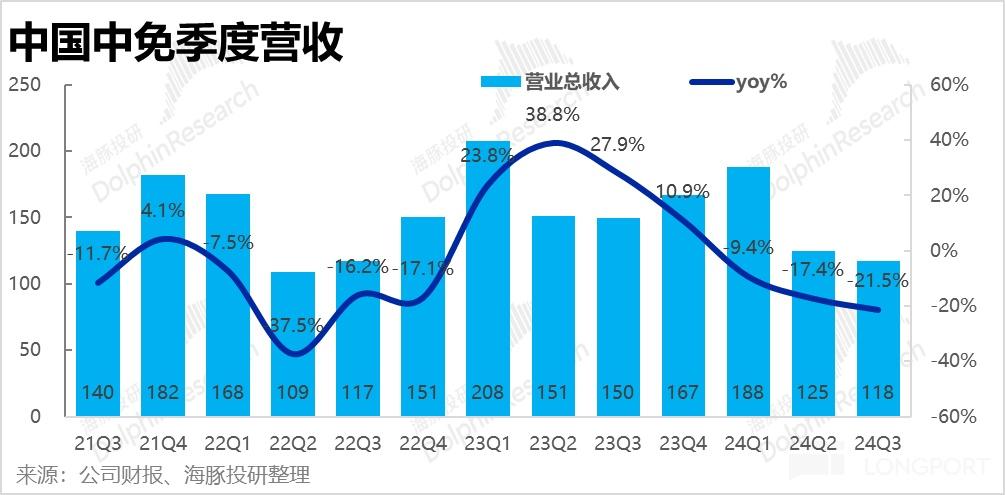

1. 三季度公司总收入 118 亿元,同比跌幅进一步扩大到 21.5%。据公司解释本季收入跌幅加速扩大,主要是受到九月份台风 “频发” 的影响,以及老生常谈的消费意愿不足的问题。

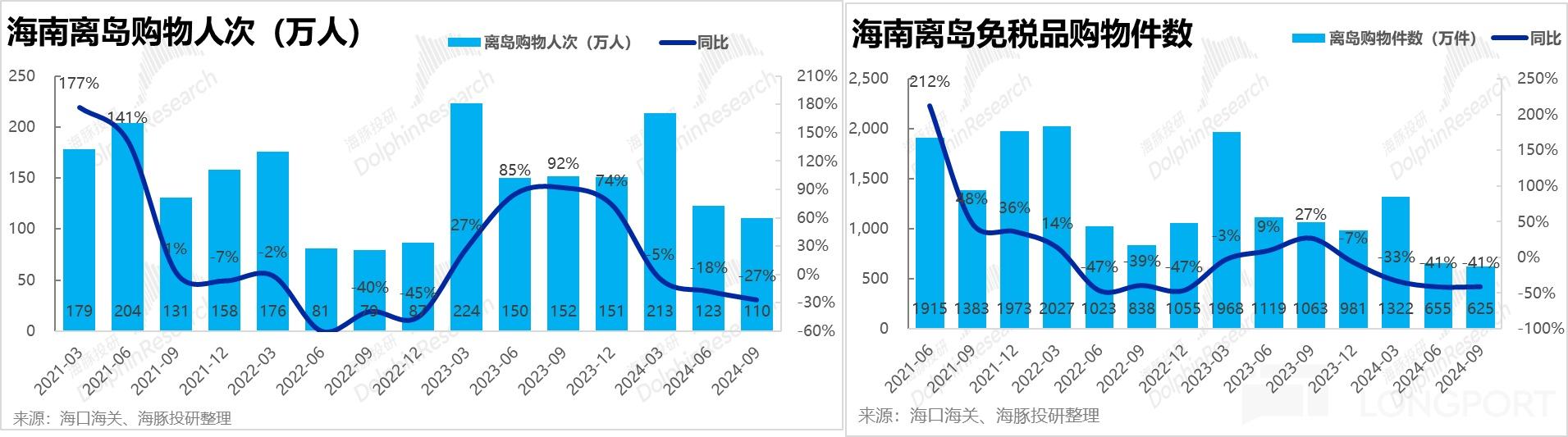

结合商务部公布的离岛免税销售数据,三季度购物人次同比下降了 27%,高于上季-18% 的降幅,可见台风确实影响了消费者入岛消费。不过虽然人流下降,但受益于人均消费金额的触底回升,离岛免税消费额的同比降幅较上季实际是缩窄了约 4pct 到-36%。虽然绝对来看仍非常疲软,但边际上实际是稍有改善趋势的。

然而中免的营收跌幅却是环比扩大的,可能的解释有公司的机场等其他渠道销售受台风可能影响更严重,或者一个更坏的可能是中免在丢失离岛免税市场的份额。

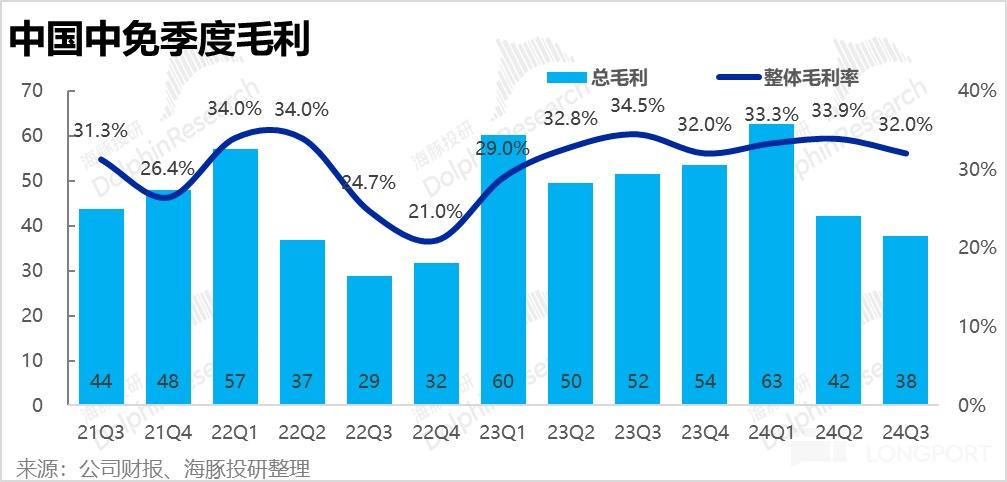

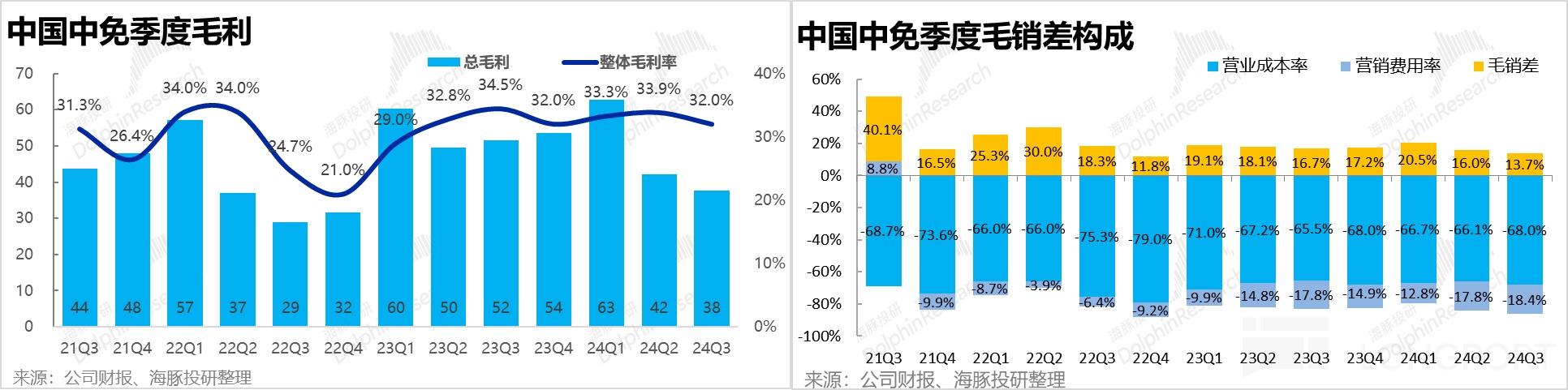

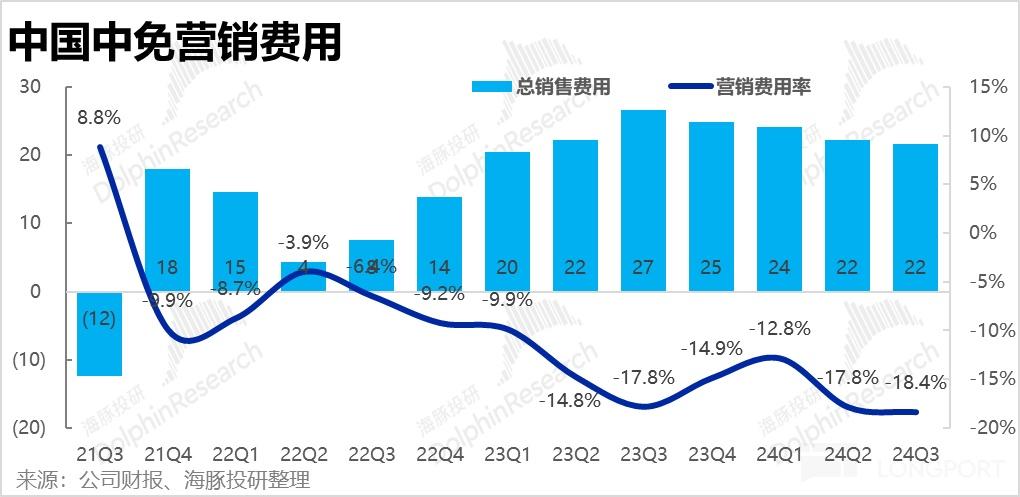

2. 营收加速下滑外,让问题更严重的是,中免的毛利率本季也环比缩窄了 1.9pct,毛利润额同比减少 27%,下跌幅度较营收进一步放大。而营销费尽管同比减少了超 5 亿元(-19%)。但由于收入跌幅更大,营销费率因分母走低、反而环比增长了 0.6pct。最终使得毛销差利润率环比下降了整整 2.5pct 到 13.7%,毛销差额同比下滑了 36%,超 1/3。消费不景气导致毛利承压收缩的同时,又必须维持营销投入以吸引客户,陷入了进退两难的恶性循环。

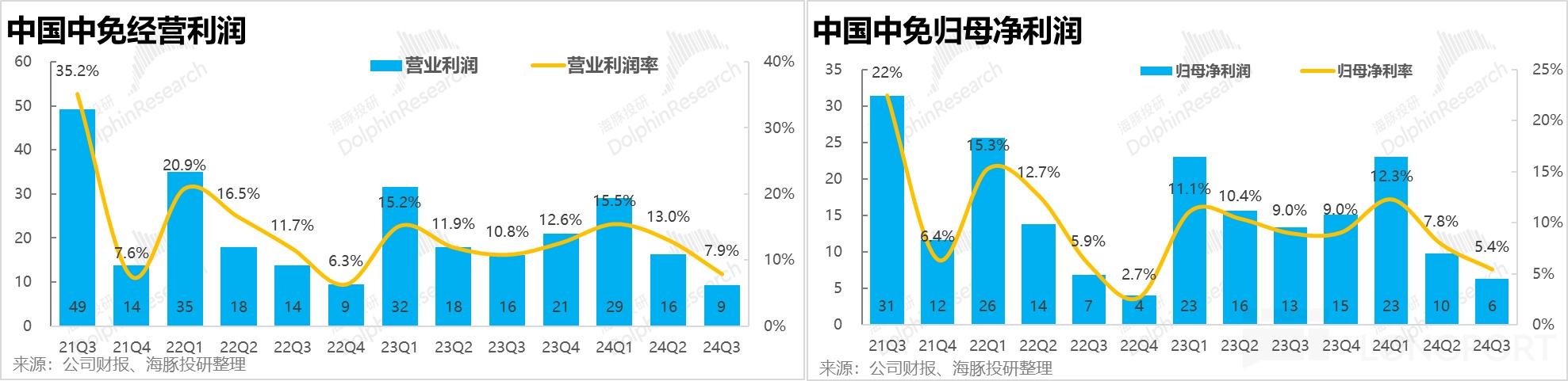

3. 在外部经营环境越发艰难的情况下,由于国企的内部费用管理比较僵硬、不易调整的特点,则失去了靠内部强力控费来守住利润的 “唯一出路”。具体来看,税金支出环比持平、管理费用更是反而环增 0.1 亿。已成利润重要贡献的利息&汇兑净收入本季也环比减少了 1.5 亿。最终中免本季度归母净利润仅仅 6.4 亿,同比腰斩了 53%。收入、毛利、净利逐层跌幅不断扩大。

海豚投研观点:

中国中免从当初 “内循环” 时代曾经最亮眼的零售标的指引,目前可谓在不断地向下突破底线。一方面,目前居民消费意普遍愿不高,典型可选的免税消费本就首当其冲;又因为出入境的逐渐恢复,出境购物和海外直邮的复苏则进一步消解了离岛免税和机场免税的稀缺性;甚至从本季的财务数据来看,中免在国内免税的绝对领导地位可能也由于牌照的放松,在逐步松动。

虽然近期市内免税的纲领性政策已经出台,但离业务大范围跑通仍需时日、室内免税的 TAM 足不足以弥补离岛免税规模的萎缩也仍需验证,属于远水难救近火。免税行业目前可谓举目四顾难寻救星。

估值角度,虽然公司据最高点已跌去 8 成有余,但由于公司单季利润从超过 20 亿,快速滑落到不足 10 亿,到本季则仅剩 6 亿出头,使得公司反而 “越跌越贵”。从目前的趋势来看,公司全年净利能否达到 40 亿似乎都已存疑,而公司目前 A 股市值仍在 1400 亿以上,估值也实在难言便宜。

以下为核心图表:

1. 营收加速下跌

2. 毛利承压、营销费率却被动放大

3. 外部环境恶劣、内部又无对冲、利润腰斩式下滑

<正文完>

(来源:海豚投研的财富号 2024-10-30 22:19) [点击查看原文]