一、2024年8月份投资总结

2024年以来的实际组合包括场内组合、场外基金和港美组合的整体收益是+2.86%。

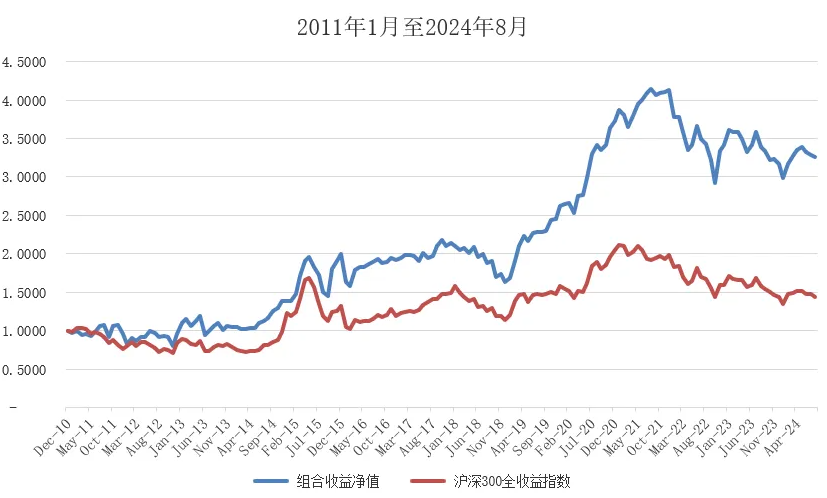

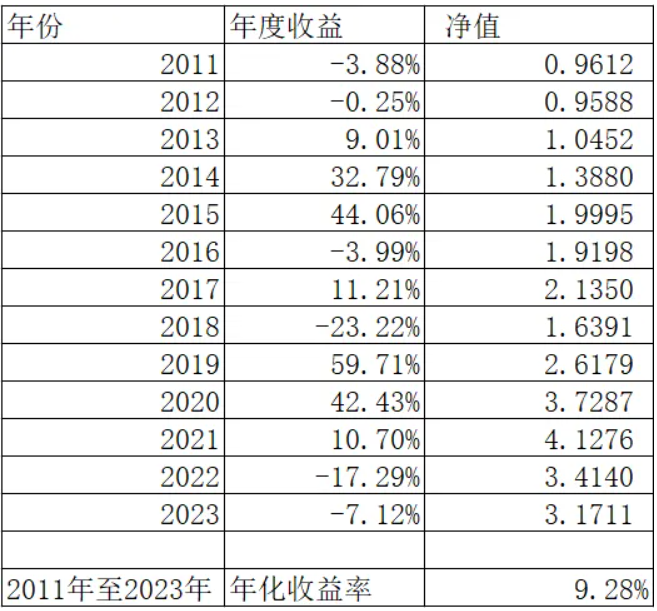

实际组合从2011年初至2024年8月份末净值是从1元至3.2620元。年化收益率是9.04%。

沪深300全收益指数从2011年初至2024年8月份末净值是从1元至1.4335元。年化收益率是2.67%。

二、本期持仓总结

(一)场内组合持仓:

场内组合持仓前30只。

腾讯控股、金选300、贵州茅台、纳斯达克100ETF、招商银行、朗源股份、黄金ETF、印度基金、中国海洋石油、中国平安H、比亚迪、标普500ETF、招商双债LOF、五粮液、宁德时代、品牌消费ETF、美国消费LOF、美国50ETF、郑煤机、易基岁丰添利债券LOF、中芯国际H、伊利股份、格力电器、口子窖、长江电力、红利低波ETF、中药ETF、A50ETF基金、标普医疗保健LOF、建设银行H。

(二)场外基金持仓:

场外基金组合和港美组合前6只。

$中金优选300指数(LOF)A(OTCFUND|501060)$、$宏利消费红利指数A(OTCFUND|008928)$、$汇丰晋信恒生龙头指数A(OTCFUND|540012)$、$广发全球医疗保健指数人民币(QDII)A(OTCFUND|000369)$、$华宝标普中国A股红利机会指数A(OTCFUND|501029)$、$华夏MSCI中国A50互联互通ETF发起式联接A(OTCFUND|014530)$

三、资产配置总结

2024年8月份末沪深300指数的市盈率(TTM)11.6倍,市净率1.15倍,股息率2.96%。

沪深300指数的资产收益率降低,连市净率都接近了1。如果指数破净会怎么样?看看香港市场的恒生指数和恒生H股指数就知道了,要知道影响指数涨跌和估值的因素,除了成分公司的质量,还有指数改编的因素。

沪深300指数的公司数量多,指数改编影响不多,关键是成分公司的质量。净利润增速近两年指数都在零和零以下晃悠,比如2024Q2的净利润增速是0%。

比起净利润下滑的中证500指数、中证1000指数、中证2000指数、国证2000指数已经很好了,比起净利润持续下滑仍然没有止跌迹象的科创板,利润都下滑了近一半,沪深300指数已经很好了。

还有统计2024年上半年,市值前300的公司,营收同比-0.63%,利润同比+1.23%;市值301至800的公司,分别同比-1.36%和-11.01%;市值801至1800的公司,分别同比-3.92%和-15.6%;市值1801至3800的公司,分别同比-3.77%和-29.49%;市值3801以后的公司,分别同比-3.6%和-76.73%。

数据有些出入,但差不了多少。这是暂时现象,但少亏就是赢。

深深体会到了不亏就是赢的意思。

从沪深市场的平均数和中位数上分析得出结论,今年以来不亏就很好了。但是,这是坚持的结果。2023年微盘股上涨得好,如果今年换到微盘股就惨了。

但是,微盘股下跌了接近三成,也要客观分析。实际上微市值的上市公司,今年以来平均数和中位数都下跌了四五成。算上微盘股的轮动,0.60*1.3=0.78,微盘股通过轮动取得了三成的超额收益,所以微盘股指数的跌幅不算很深。如果每年能够有很好的超额收益,也是值得跟踪的策略。

用稍许仓位跟踪的同时,还要坚持守正。不亏就是赢仿佛是无奈,长期连个像样的持续的龙头都极少,但是没有想想解决不了的,我们可以依然通过指数基金配置全球龙头公司。

美国纳斯达克指数可能有些高了,如果美国降息可能所有指数都会下跌。

这里我们只讨论长期可靠的投资全球龙头公司的标普500指数,十年来不断地上涨,十年前的市盈率和当下的市盈率都是二三十倍,近一个世纪以来,多数时间的市盈率一直保持在二三十倍上下。

不一定能够持续上涨,但是我们可以看看支撑标普500指数长牛的因素。

资本全球化的资源集聚,拥有全球最优质的龙头公司,汇集每一个时代最有价值的产业集群。我们通常提及的基业长青,可能运用到这里是最合适了。

指数的调仓所谓的追涨杀跌,在能够有效地变成优胜劣汰的指数里,根本不算什么事。

上世纪六十年代至八十年代:IBM、美国电话电报、通用汽车等;

上世纪九十年代至本世纪初:通用电气、埃克森美孚、可口可乐等;

本世纪以来微软登场,还有沃尔玛等;

至今苹果、英伟达、谷歌、亚马逊等陆续霸占指数头部。

优胜劣汰中有长期竞争优势和战略优势的公司,可以长期占领指数头部。

这些都是全球竞争优势级别的公司,美国本土GDP长期增速只有百分之二三,标普500指数的非金融公司的ROE长期可以保持在一成左右。即使美国本土公司,接近一半的营业收入也来自全球别的地区。

所以,长期美国普通指数,与美国红利类型指数收益不分上下,近些年来美国普通指数收益好,美国全球科技成长类型领涨普通指数。

设想一下,把标普500指数比作一个上市公司,比如比作贵州茅台,设想一下二三十倍的市盈率,有一成左右的成长,能够保持竞争优势,长期也是非常棒的标的了。况且贵州茅台是单只公司,不是一只指数。

做资产配置不能局限。准备长期把境外指数基金仓位保持在一两成左右。

公司组合、场内基金和可转债组合:

降低公司组合的比例,给了一部分仓位到指数基金做配置。2024年中报下来,无论分析多么深的投资者,总会踩中未知的雷。同一个赛道自然有非常好的出淤泥而不染的上市公司,但是极少,总有拖累,还是归因分析配置。

继续提高指数基金的仓位。今年以来指数基金组合收益最好,接近一成,不仅有境内的中金优选300指数基金的贡献,还有境外的指数基金和黄金等贡献。

可转债的溢价率虽然很高,但是绝对价格比较低了,多数都接近了100附近,因为可转债破面值的越来越多了,但是分散不影响整体稳定。

场外基金组合:

场外基金组合用Smart Beta策略为基础,以优秀策略兼顾全球配置为主,年内收益-1%。

华宝证券指数因子优选投顾组合收益了2%,仅用了七成的权益类型仓位,优秀策略和全球优秀指数基金配置好,也是一个很好的投资策略。