近日,黄金再度迈出“狂飙”的步伐,伦敦金现冲高至2640美元/蛊司。那么,黄金作为资产配置的“守门员”,能否再续“财富神话”呢?

“越是回顾历史,越能预见未来”。本期内容将带大家重温布雷顿森林体系瓦解后,黄金走过的四轮“黄金时代”,整体来看,每一轮都会呈现“爆发上涨-震荡盘整-爆发上涨”的节奏。

01

黄金的第一轮“黄金”时代

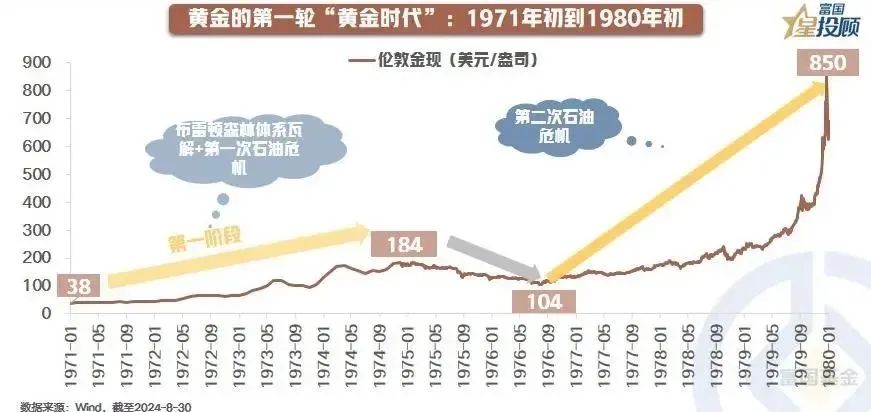

第一轮“黄金”时代是1971年初到1980年初,伦敦金现从38美元涨到850美元,涨幅近21倍。支撑这轮金价走牛的核心源头是两次石油危机导致的顽固高通胀。

爆发上涨第一阶段是1971年1月-1974年12月,伦敦金现从38美元涨到185美元,涨幅超3倍,核心驱动是布雷顿森林体系瓦解和第一次石油危机。二战结束后,美国经历了近20年的战后繁荣期。然而自上世纪60年代中期开始,战胜国的政治红利大幅消退,叠加朝鲜、越南战争的持续消耗,美国的财政赤字显著增加,贸易逆差不断扩大,导致美元出现了“信任危机”。1971年12月,布雷顿森林体系瓦解,美元与黄金脱钩,并出现大幅贬值,金价也随之大涨。1973年10月,第一次石油危机爆发,进一步冲击美国经济,失业率和通胀的高企让美国陷入深深的滞胀,黄金价格再度冲高。

爆发上涨第二阶段是1976年9月-1980年1月,伦敦金现从104美元涨到850美元,涨幅超7倍,这个阶段的核心驱动是第二次石油危机。上世纪70年代中期后,美国经济加速回落,货币政策趋于宽松,物价加速上涨,美元继续贬值,金价不断抬升,但整体节奏较为丝滑。直到第二次石油危机爆发,金价进入加速上行通道,一句话总结,就是“通胀猛于虎,黄金贵如油。”1979年前后,伊朗爆发革命,社会和经济陷入动荡,演变成第二次石油危机,一桶油的价格从1978年底的15美元涨到1979年底的42美元,美国CPI同比增速也突破10%,一路走高。实际上,沃尔克上台后就立马出重拳采取了激进的紧缩货币政策,但狂奔的通胀野马直到1980年4月才拐头向下。

02

黄金的第二轮“黄金”时代

第二轮“黄金”时代是1982年6月到1987年12月,虽然整体看,伦敦金现只从300美元涨到500美元,涨幅60%,但其中也有两波爆发上涨行情。对于这一轮而言,支撑金价走高的核心源头是美国经济的疲弱。

爆发上涨第一阶段是1982年6月-1983年2月,伦敦金现从300美元上涨到510美元,涨幅70%,这个阶段的核心驱动力是双底衰退后的联储连续降息。虽然沃尔克的的紧缩政策成功抑制了通胀,但却是以经济的双底衰退为惨痛代价,1982年的美国制造业PMI均值仅38,失业率均值高达9.7%。1982年7月后,美联储的工作重心从对抗通胀转向提振经济,联邦基金利率多次调降,10年期美债收益率快速下行454个BP,黄金价格也乘风而上。

爆发上涨第二阶段是1985年2月到1987年12月,伦敦金现从284美元上涨至500美元,涨幅76%,这个阶段的核心驱动是美国经济承压叠加广场协议。进入1980年代,美国贸易逆差大幅增加,财政赤字居高不下,经济也进入瓶颈期,于是美联储在1985年4月开始实施宽松的货币政策。此外,美国出口受挫的一个核心原因就是美元太贵了,所以美国选择“让别的国家吐出美元”。1985年9月,美国通过施压,和日本、英国、法国、德国签署了著名的《广场协议》,推动了美元贬值和非美货币升值。1985年2月到1987年12月,美元贬值近一半,而黄金正是美元的镜像。

03

黄金的第三轮“黄金”时代

第三轮“黄金”时代是2001年4月到2011年9月,伦敦金现从255美元涨到1921美元,涨幅超6倍,上涨的核心驱动是弱美元叠加美联储“大放水”。

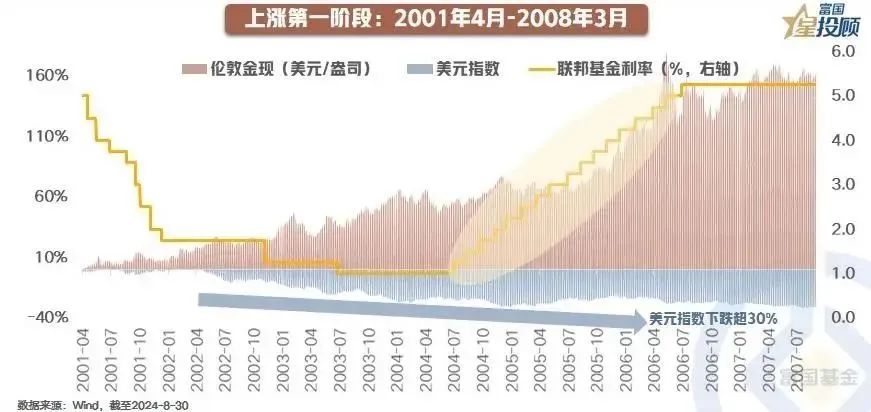

爆发上涨第一阶段是2001年4月到2008年3月,伦敦金现从255美元涨到1003美元,涨幅超1.6倍,这个阶段的核心驱动是美元的弱势。2000年互联网泡沫破裂和9.11恐怖袭击先后发生,对美国经济造成沉重的打击。为了降低恐慌、提振经济,美联储于2001年1月开始大幅降息,黄金价格随之大涨。此外,欧元的引入对美元信用体系也造成了巨大挑战。2002年7月,欧元成为欧元区唯一的合法货币,冲击了美元作为全球货币的中心地位,也刺激了黄金价格的上涨。值得注意的是,虽然2004年6月到2006年7月美国走向加息周期,但依然没有挡住黄金上涨的步伐。核心原因在于:相对欧元区经济的逐渐走强,美国经济却不断走弱,导致美元较为弱势。整体来看,这一阶段美元指数下跌超过30%,而黄金正是美元的镜像。

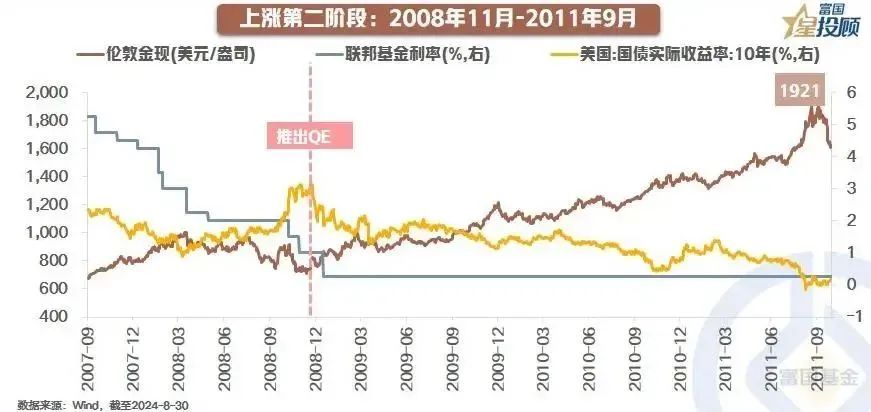

爆发上涨第二阶段是2008年11月到2011年9月,伦敦金现从712美元涨到1921美元,涨幅近1.7倍,这个阶段的核心驱动是美联储“直升机撒钱”模式开启。美国次贷危机爆发后,房地产泡沫破裂,为了防范金融风险蔓延,减轻金融市场混乱对经济造成的不利影响,美联储于2007年9月开启降息周期,并陆续下调共500个BP至2008年底的0.25%,在这期间还推出QE来托底经济,导致实际利率降至负值区间。受益于利率水平的大幅回落,黄金价格一路高歌猛进,在2011年达到1921美元的历史新高。之后,随着美国经济回暖、美联储政策转向,金价开始进入回调期。

04

黄金的第四轮“黄金”时代

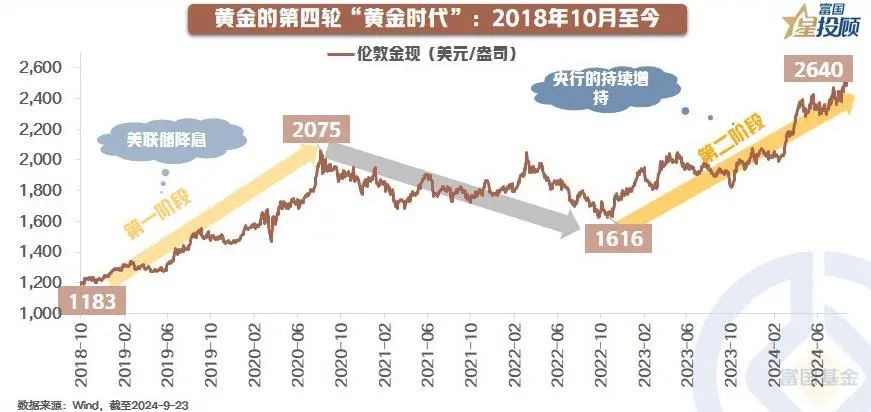

第四轮“黄金”时代是2018年10月至今,伦敦金现从1183美元涨到2640美元,涨幅1.2倍,上涨的核心驱动是美联储大“放水”叠加全球央行购金热。

爆发上涨第一阶段是2018年10月-2020年8月,伦敦金现从1183美元涨到2075美元,涨幅75%,这个阶段的核心驱动力是美联储降息。自2008年金融危机后,美国经济经历了十多年的超长扩张,进入2019年后,美国经济开始显现疲态,制造业PMI持续下行,美联储于下半年拉开了降息的帷幕,叠加2020年初新冠疫情爆发,美联储不得不紧急降息扩表,实际利率的一路下行,带动了黄金价格飙升。

爆发上涨第二阶段是2022年11月以来,伦敦金现从1616美元涨到2640美元,涨幅63%,这个阶段的核心驱动力是央行增持叠加降息预期升温。2022年11月到2024年6月,黄金价格与美债实际利率出现了明显的背离。其背后的原因是,利率高企导致美国债务螺旋攀升,市场对其债务风险关注升温,开始交易美元信用贬值。在此背景下,出于规避信用货币风险、储备资产多元化等考虑,全球央行自2022年Q2以来加快购金节奏,累计净购金量超过2500吨,成为全球购买黄金的主力军,助推了黄金价格中枢的上移。但随着7月后降息预期的升温,黄金又和美债实际利率成了一根绳上的蚂蚱,回归负相关路径。

05

对于后续金价演绎,是否还能有所期待?

一方面,美联储降息开启,黄金新一轮行情或正在演绎中。复盘1990年至今美联储5次的降息周期,黄金价格在4个降息周期中上涨。5次降息周期黄金价格平均上涨11.2%,其中最高的一次上涨了近30%。

另一方面,“去美元化”是市场共识,仍处于“现在进行时”。2008年次贷危机后,美联储开启三轮量化宽松,2020年疫情进一步无限QE开启“直升机撒钱”,所带来的结果就是美国的未偿公共债务总额攀升至35.22万亿美元,占GDP的比例达124%。美国巨额的债务压力,叠加逆全球化、地缘动荡的大背景,投资者对美元信用愈发不信任,去美元化或仍是大势所趋。

此,就当下的黄金投资,依然坚持之前的观点:一是战略上看多黄金,坚信黄金的配置价值;二是战术上逢低配置,在震荡中寻找“落子”时机。

$富国上海金ETF联接A(OTCFUND|009504)$

$富国上海金ETF联接C(OTCFUND|009505)$

#A股放巨量暴涨 如何应对?##钟爱黄金小组#

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。