“这是价值事务所的第1700篇原创文章”

所长在前一篇安井食品的文章中讲到,安井食品是一个在行业内方方面面都做得很好、市场竞争力极强的龙头企业。即便近些年终端消费承压,其业绩表现也非常逆天,2023对比疫情前的2019,营收翻了超1.5倍,利润更是翻了近3倍,即便近期增速有可能会放缓(2024H1已经有所放缓,不出意外整个2024都有可能放缓),但这大概率是短期阶段性调整,长期稳健增长的确定性还是足够强的,甚至所长还通过产能情况推算了公司2026年前后业绩的大致区间,没读过的朋友可以在《价值事务所》消息对话框输入“安井食品”查看相应文章。

今天我们就对安井食品的业务进行更进一步的分析。

按照增长的潜力来看,当下安井的业务大体可以分为两类,一个是传统优势领域,也就是速冻火锅料制品(鱼糜制品、肉制品)+速冻面米制品;另一个是未来最核心的看点,也是当下二级市场最为关注的预制菜。

这里重点还是以2023这样一个完整年度来进行说明。

01

价值事务所

安井的基石业务

2023年,安井的速冻火锅料制品(鱼糜制品、肉制品)+速冻面米制品合计贡献了近一百亿营收,占整体营收的近70%,可以说是当下最主要的业绩来源,我们姑且把它称作基石业务吧。

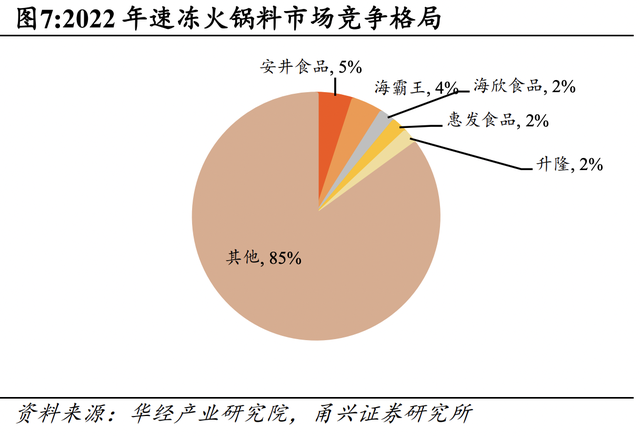

别看营收贡献已达百亿,体量挺大了,但其实还有不少的可增长空间,因为行业的市场集中度实在是太低了。即便把预制菜尤其产品季节性较强的新宏业和新柳伍算在内,公司2023年整体产能利用率都高达91%(新宏业和新柳伍在后面预制菜部分再细讲),充分说明公司现有业务未来随着产能增长还有一定的增长空间。

资料来源:Wind

除了提高市占率外,消费升级也是一个可以挖掘的点。速冻火锅料制品方面,公司在2018、2019 年推出了高端火锅料“丸之尊” 系列以及面向C端全渠道销售的“锁鲜装”,而且这两类消费升级产品还在不断迭代。按照公司近期投资者交流的说法,2023 年锁鲜装 4.0 推出后市场反馈良好,带动锁鲜装继续保持较高增速,这类产品目前市场上安井一家独大;丸之尊1.0 表现也非常突出,增速较快,后续2.0放量可期,总之这类高端产品的增长,势必带动利润率的上升。

2023全年,安井的基石业务增长9.58%,而2024H1,这块业务实现营收51.2亿,同比增长16.73%(这么大的基数还能有大两位数增长很厉害)。

其中,肉制品和鱼糜制品增速非常不错,面米制品主要是竞争太过激烈,对手都是有名有姓的龙头(思念、三全、湾仔码头等),不像火锅料市场非常分散且都是些小啰啰,所以增长要拉垮一点。

2023年肉制品26.27亿,同比增长10.22%;鱼糜制品44.09亿,同比增长11.76%;面米制品25.45亿,同比增长5.4%。

2024年没有披露肉制品、鱼糜制品的具体细节数据,速冻调制食品、速冻面米制品分别实现收入38.3、12.9亿元,同比分别+21.9%、+1.4%。

肉、鱼糜制品就不说了,关于米面制品,安井的应对方式是尽可能避开传统成熟产品(如汤圆、饺子等),发力新颖一些、既可以当早餐又可以当零食下午茶之类的产品,如手抓饼、烧麦、红糖馒头、发糕、蒸煎饺、核桃包等,但其他家也是这么想的,所以,这些产品的市场还是很成熟、很卷,而且有很多网红企业,要所长讲,能维持个位数增长不下滑其实挺不错的了。

02

价值事务所

安井的最大看点

整体来讲,安井的基石业务长期平均能保持10%左右的增速,所长就觉得非常不错了,他未来最大的看点、增长最大的抓手还是在于预制菜。

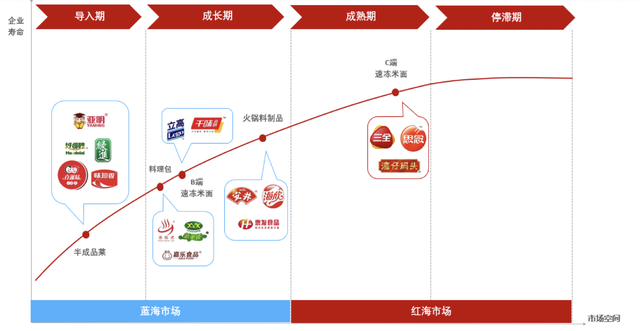

有一说一,安井做预制菜是赢在了起跑线,因为他的基石业务从某种意义上讲也属于预制菜,反正都是工厂加工好用低温冷冻,自己随便煮一煮/加加热就可以吃的东西,只是肉丸米面制品都过于“成熟”,大家习以为常,并不觉得它们和预制菜有什么瓜葛,但半成品菜、料理包、净菜、方便速食(方便面/饭)、即食食品(如绝味、周黑鸭)其实都属于预制菜,只是目前处于不同的成长阶段。

数据来源:iFinD

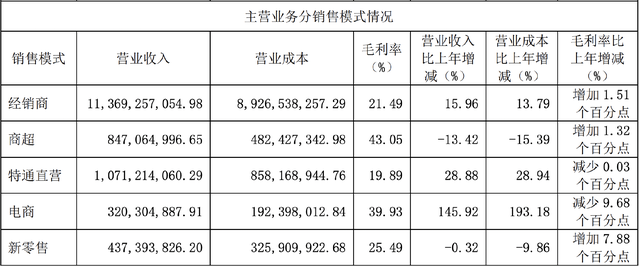

安井的基石业务既To B又To C,而且不同于大家的印象中的以To C为主,其实To B才是主导(B占了约60%、C占了40%),下图的这些渠道中,商超、电商、新零售以及部分经销商算是To C的,更多经销商、特通直营则是To B的。

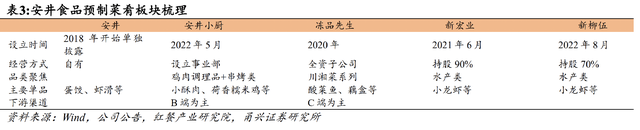

有做基石业务攒下的渠道优势(预制菜和基石业务的渠道基本都是重合的),叠加基石业务攒下的原料采购优势、研发优势、品牌优势、资金优势(并购、研发都需要钱)等等,安井的预制菜起量非常快,目前安井的预制菜分这样几条腿走路:自研自产(下图的安井小厨)、并购(下图的新宏业和新柳伍)、OEM贴牌(下图的冻品先生)。

到2023年,安井的菜肴类制品已经实现营收39.27亿,同比增长29.84%,占营收比快到30%了,不过2024这块业务有点拉胯,截至2024H1实现营收22.1亿,同比仅+0.4%,比竞争最为激烈的米面制品增速还差一点。

这里面主要是专注于龙虾的新宏业+新柳伍拖了后腿,而且从2023年就开始了,2023全年是负增长,主要是因为现在小龙虾价格下行,今年上半年虽然总体出货量在增长,但是客单价下来了,整体下滑非常明显。

其实从所长这个消费者的角度来看,小龙虾的确没有前几年那么火了,预制菜这玩意儿吧(当然也不仅限于预制菜,各行各业都如此),再火爆的大单品都有生命走向尽头的一天,必须不停上新才行,未来安井的增长大概率不太能指望小龙虾,只要能维持下去,再让利润率想办法往上走走,所长觉得就很OK了。

公司To B为主的安井小厨表现还是非常亮眼的,按照投资者交流的说法,2024H1整体有85%的增长,营收达2.6亿,毛利增加了接近14个点,2023年增速更是接近翻倍,贡献了4亿左右的营收。

尤其是小酥肉,2023年有70%+的增长,2024H1又有70%的增长。按照公司的说法,2024年小酥肉要实现基本完全自产,全年增速60%~70%保底,挑战100%的增长,这是一个10亿级别的大单品(安井小厨2023年一共才4亿左右营收)。

至于To C的冻品先生,2024H1整体只是持平,2023年增长就有所放缓,收入在7.1亿左右,同比仅增长18.3%,一方面有2023网上出现了不利于预制菜的舆论的影响,另一方面公司新切入这块业务产能跟不上,一开始先用的贴牌,而贴牌的产能其实不太稳定,从而影响了公司的放量。

目前酸菜鱼是冻品先生的第一大单品,但牛羊肉卷放量很快,按照公司的说法,2023Q4一个季度就做了5000万,2024年牛羊肉卷定的目标是1.5亿,超过酸菜鱼,今年河南工厂已经在做牛羊肉卷自产,来弥补贴牌产能不给力的情况。冻品先生目前净利率在8%-9%的样子,还有较大的上升空间。

尽管有新宏业+新柳伍这两个稍微拖后腿的存在,冻品先生的表现暂时也很一般,可也并不影响安井预制菜长期的整体上量,自研+并购+部分贴牌,叠加之前积累的渠道优势,安井预制菜的看点整体而言还是相当足。预制菜在公司体内算是新业务,规模效应还没起得来,整体毛利、净利都很低,以2023为例,这块业务全年毛利才11.65%,不及基石业务毛利的一半,于情于理预制菜的毛利都不该低于基石业务,甚至还应当高不少,毕竟基石业务都做的是基础款,加工度低,客单价也低,而预制菜的加工度高,客单价也可以做得很高。

讲到这里,所长又想说一个此前《价值事务所》总是提到的观点,千万不要轻易说某家企业碰到天花板了。像咱们今天讲的安井,很多人看不上他,认为就是一个做火锅丸子、米面制品的,结果人家靠着这些很多人看不上的业务积累了很大优势,很容易就复用在了预制菜上,而预制菜的市场空间和盈利情况比他此前的产品好得多得多;同理,公牛集团将自己插线板的优势复用在新能源充电枪/桩上;京东集团将供应链优势复用在大健康上;腾讯将微信的生态优势复用在视频号上……

只要这些大企业没有放弃努力,那就不能轻易说他们碰到了天花板。

说回预制菜,其实当下这个新行业中称得上头部的企业,基本都是我们叫得出名字的在餐饮业深耕多年的龙头,如安井、千味、三全、巴比……

(来源:价值事务所的财富号 2024-10-31 22:53) [点击查看原文]