4月,央行又增加了黄金的储备。

但因为4月金价飙得太猛,央行没有买太多,央妈用亲身经历告诉大家,黄金要买,但不能不看价格。

我之前聊过两次黄金,态度中性偏消极,因为当时黄金涨得确实看不懂。

但我不是要做黄金的大空头,我不配也不敢。

我的意思一直是,控制好仓位。

之前的文章很多说的都是关于黄金上涨的逻辑,不管是避险,还是美元替代,都过于宏大。

而我今天想讨论的是,黄金ETF(518880)虽好,配多少个点更合适?

这个问题很重要,但好像被忽视了。

达利欧的黄金配置比例是7.5%

放眼海外,达利欧是资产配置的榜样。

2016年,托尼罗宾斯(Tony Robbins)为了出版他的新书《钱,7步创造终身收入》曾经独家约访了达利欧。

达利欧应邀把“全天候”投资模型做了简化和优化,使之能够适用于更广泛的普通投资者。

当时达利欧建议的投资组合中包含以下资产类别,持有比例如下:

40%的长期债券、30%的股票、15%的中期债券、7.5%的黄金、7.5%的大宗商品。

这个策略在美国是有效的,关键是中国。

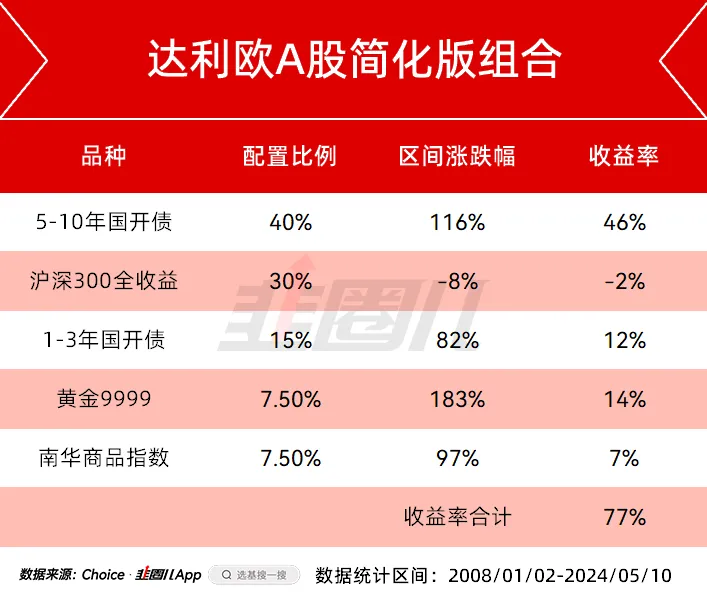

对于此,我选择沪深300,1-3年国开债,5-10年国开债,黄金9999现货,南华商品指数这几个数据,按照达利欧的资产配置方案复刻。

因为中债指数的基日是2008年年初,正是A股资本市场,空前的高点,从2008年至今沪深300价格指数的收益率是-32%,但全收益指数是-8%,单纯买权益,体验很糟。

而按照达利欧资产配置做到现在,组合的收益率是77%,是不是舒服多了。

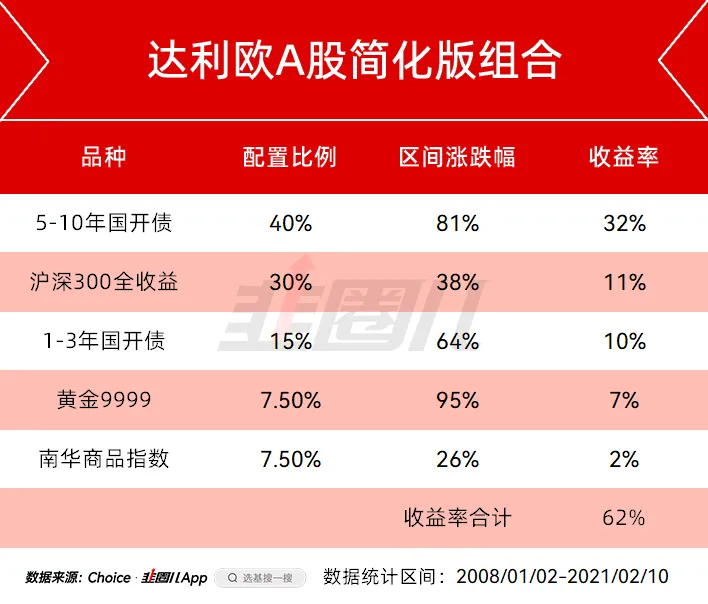

就算我们把时间拉回到2021年2月10日,沪深300还没有跌去30%,刚刚处于历史新高附近的位置。

当时的组合收益率是多少?62%。

这几年,国开债指数和表现总体稳定,只是不同的时间点,沪深300和南华商品指数的表现各有起伏罢了。

而黄金9999指数是组合里表现最好的资产,也是黄金ETF(518880)追踪的指数,有将近200亿的规模。

事实证明从组合成立以来,除了08年因为A股权益回撤过于惨烈导致组合回撤了将近20%之外,其他时间组合的风险收益比都是很好的,几乎是稳定向右上角去走。

说这件事的目的是为了什么呢?

一个相关度较低,收益来源更多样的组合,在不同市场风格中的表现,可以更舒适。

央妈的黄金仓位是4%,合理的中枢是多少?

大家在谈及央妈增持黄金的时候,大部分都忽略了黄金的占比。

在最新披露的4月官方储备中,央妈的黄金持仓是4.8%,与之相比外汇储备是93.3%。

未来黄金的比例肯定会缓慢增加,但在官方的储备表中,黄金也只是一个“配置”的位置。

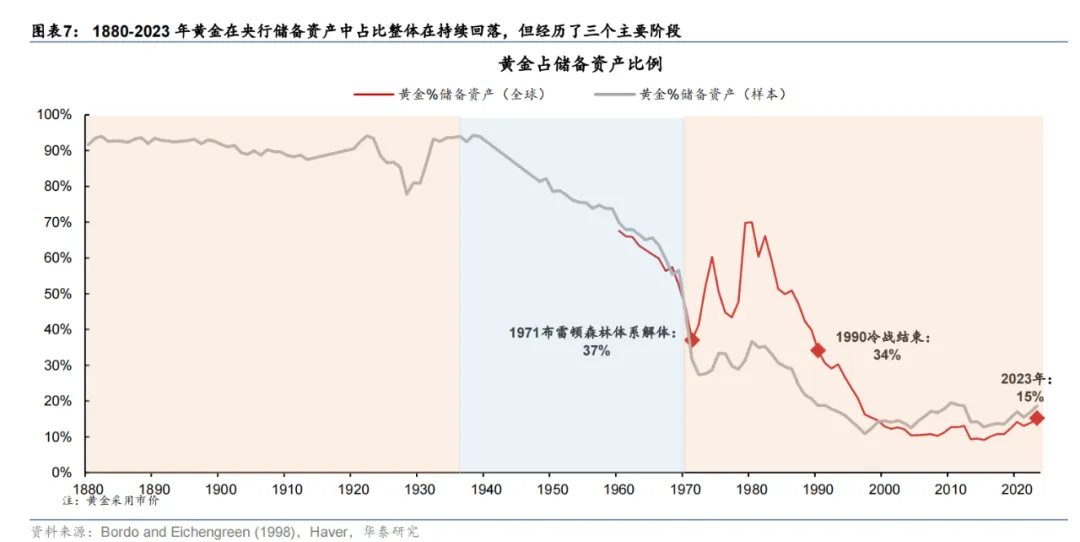

而如果我们要锚定央行的黄金储备在全球储备中的占比,华泰证券有一篇非常好的研报——《全球央行购金百年史:任重而道远》

数据显示截至2023年四季度,美元和欧元仍然是全球官方储备中占比前两大的资产,分别是58.4%和20%,而黄金占到第三大,占比15%;然后才是SDR(特别提款权),占比6%,最后是,基金组织储备头寸以及其他储备资产规模合计 0.2 万亿美元,占比分别为1%和 0.2%。

从二战之后,黄金占储备资产中的比重整体呈下降趋势,在布雷顿森林体系瓦解和1990年冷战结束的关键时间节点是37%和34%,在世界总体和平发展的30年时间里,黄金作为避险工具的重要性在迅速下降。

但2008年之后,随着美元派生出的这样那样的问题,新兴市场增持黄金的速度在增加。

2022的俄乌冲突,确实也让这种不安全感放大了,也是从那时之后,央行购金占全球黄金需求比例从此前的一成左右跳升至四分之一,在去年底回到了15%。

关键是要增加到哪个地步。

有朋友觉得,黄金占储备资产的比例至少要回到90年代的30%,冷战思维下的平均比例,个人也应该按这个比例去构建。

因为像去年10月巴以冲突爆发之后,2023年10月12日到10月30日这个区间,标普500下跌4.8%,但黄金ETF(518880)上涨5%,黄金的配置比例如果很少,那几乎起不到什么对冲的作用。

有道理,但我还是觉得,黄金毕竟是不生息资产,配太多意义并不大。

因为他的长期收益率就是跟着美国的M2走,有7%到8%的年化。

我之前和理财子的FOF团队探讨过这个问题,作为比较前瞻的布局黄金ETF(518880)的投资团队,他们的黄金头寸暴露大概在多少?

他们的回答是,与央妈差不太多。

黄金最大的作用是稳定组合的波动率,提供一个相对良好的持有体验。

所以我认为,5-10%的配置比例就可以了,取中位数的话,恰恰就是达利欧提到过的7.5%。

一定要记住,咱们配黄金的目的是为了组合配置,在这个资产荒的时代里苟住,而绝不是为了暴富。

这才是我们投黄金,最应该重视的问题。

敬请投资人关注投资黄金主题基金的特有风险,如黄金市场波动的风险、基金投资组合回报与国内黄金现货价格回报偏离的风险、上海黄金交易所黄金现货市场投资风险等主要风险。基金管理公司不保证本基金一定盈利,也不保证最低收益,基金过往业绩不能预示未来收益。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,投资需谨慎,风险自担。投资人在投资基金前应认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。