今天继续讲一家北交所的公司。传统的农业基本不好研究,也很难作为投资标的,种业相对模式简单,种子是农业之母,是农业科技的芯片,是粮食生产的源头。同时公司背景雄厚,研发能力也比较强,所以今天我们来看一下这家秋乐种业。

河南秋乐种业科技股份有限公司(以下简称“秋乐种业”)是由河南农科院种业有限公司(以下简称“农科有限”)于2011年10月21日整体变更设立的股份有限公司。农科有限由河南省农业科学院、河南省农业科学院小麦研究所等38家事业单位和河南省农业科学技术开发公司(以下简称“农开公司”)共同出资设立,于2000年12月12日注册成立。2014 年 8 月 18 日,公司股票正式在全国中小企业股份转让系统挂牌,公司于2022 年12月在北京证券交易所上市,公司股票简称“秋乐种业”,股票代码“831087”。

1

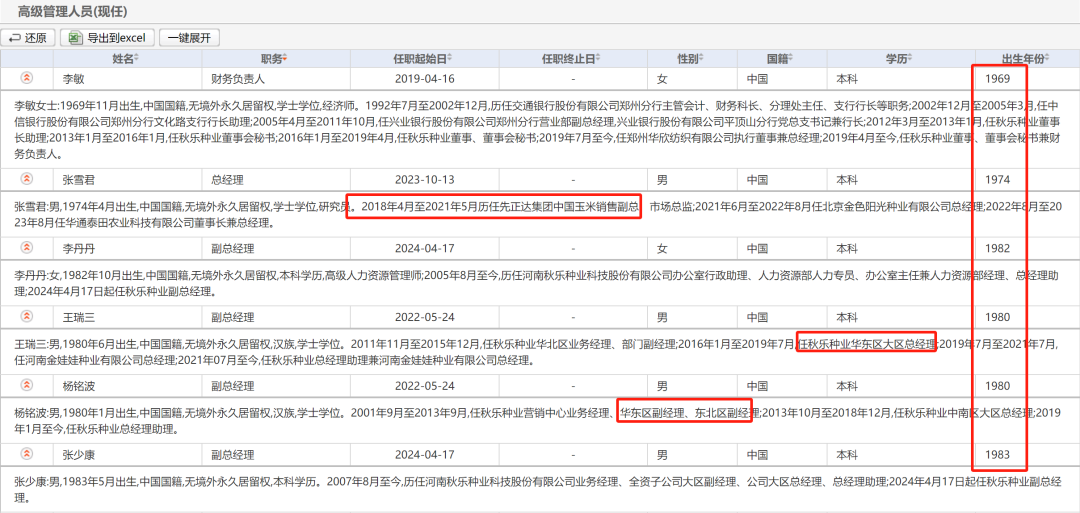

河南种业集团有限公司实控人,高管有农科院背景,最大个人高管持股人离职

公司控股股东为河南种业集团有限公司,占公司股本比例26.73%,实际控制人为河南省农业科学院。

河南省农业科学技术开发有限公司为河南种业集团有限公司全资子公司及一致行动人;

河南生物育种中心有限公司和河南农投产业投资有限公司均为河南省农业综合开发有限公司的控股子公司;

董事会层面:大部分都在河南农科院任职:

董事韩启忠在公司实际控制人河南农科院担任副院长;

董事李秀杰在公司实际控制人河南农科院担任科技成果示范推广处处长;

董事薛华政任公司实际控制人河南农科院农作物种质资源研究所所长;

董事覃坤在股东现代种业基金委托管理机构北京先农投资管理有限公司任副总经理;

监事会主席赵博在公司控股股东河南种业集团任董事长;

监事张昊飞在股东现代种业基金委托管理机构北京先农投资管理有限公司任投资一部副总经理;

监事王世杰在股东农投公司任投资三部部长。

公司的管理团队都比较年轻,大部分为80后。

总经理张雪君曾经任职先正达集团。

管理层持股不多,截止2024年中报只有:

侯传伟 董事长 1,846,400股

李敏 董秘财务负责人 1,538,500股

但此前公司高管 高伟 2,100,000股,比董事长和财务总监股份还多,这在国企不多见。

高伟,2002年11月至今,历任秋乐种业销售部经理、营销中心总经理等职务。曾任河南秋乐种业科技股份有限公司副总经理。

高伟于2024年 4 月30日起辞职,辞职后不再担任公司其它职务,持有的股票第一批于2024年11月7日解禁。

2

三大主力产品:玉米、小麦和花生,2024年玉米种子销售和毛利率同比断崖式下跌,首度扣非净利润为负值

公司销售的农作物种子主要为玉米种子、小麦种子及花生种子。

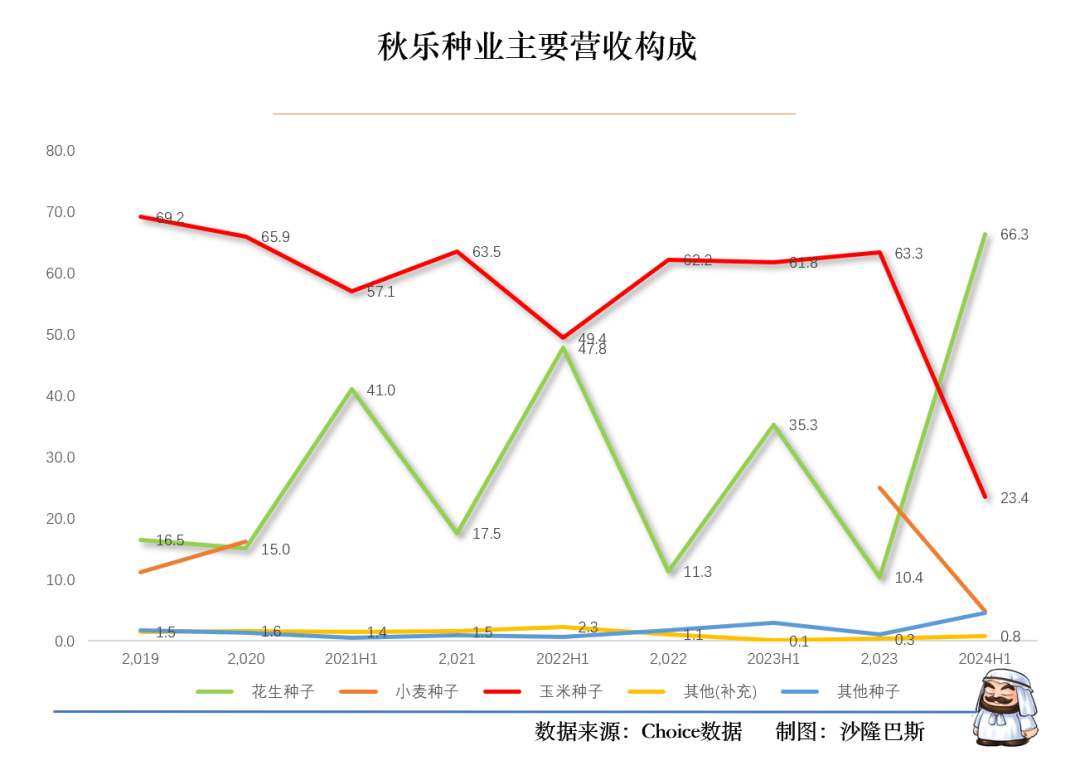

2019-2023年,公司主营业务收入结构保持稳定:

玉米种子始终为公司最主要的产品,2023年营收占比达63.50%。

小麦种子在公司主营业务收入中的占比逐年增加,2019年占比为11.35%,2023年占比达到25.0%,增加13.65pct。

花生在公司中的比重一直较低,2019年占比16%,23年占比在10.4%

但是在2024年中,公司的营收构成大变脸:

原来占比最低的花生变成最大收入构成,占比66.3%

玉米占比极速下降到只有23.4%,小麦下降到4.9%。

所以要看一下收入的具体情况。

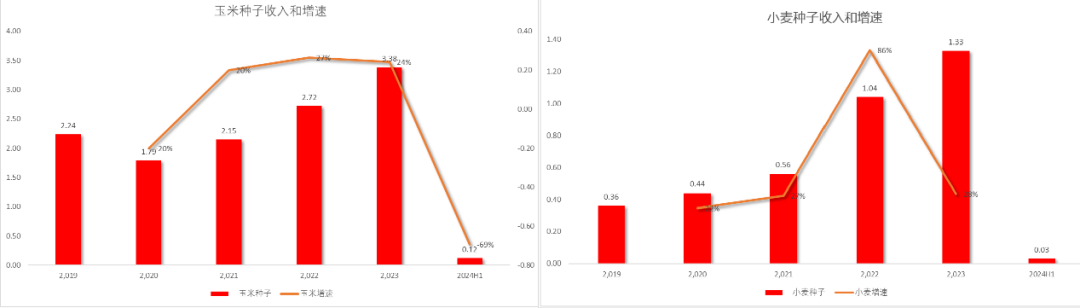

过去三年玉米的平均增速都是在24%左右,表现比较稳健,但到了2024年中,增幅为负,-69%。

过去三年小麦的处于高速发展阶段,尤其在2022年增幅在86%,最近三年平均增幅47%。

因为23年中没有披露小麦的数据,但从半年报绝对金额看,只有23年的2.2%,如果按照收入双倍计算,也只有23年的不到5%,也就是说可能24年下降90%左右。

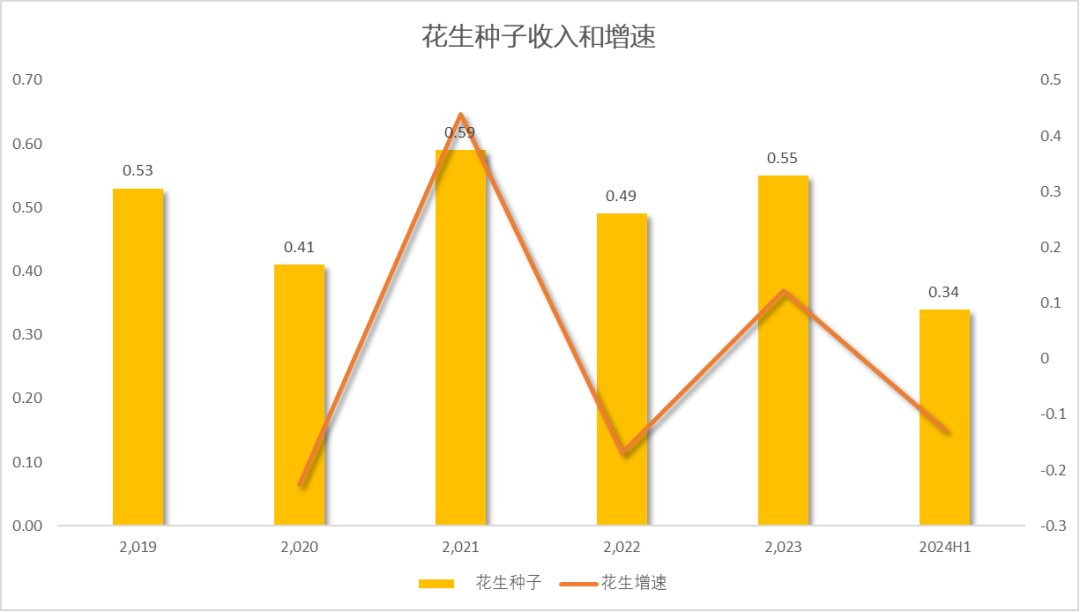

花生的收入增速还比较稳健,过去三年平均增速13%,2024年中增幅为负增长,-13%,花生似乎体现了一定的周期性,一年正增长,一年负增长。

综合看,主要是在2024年中占比6成以上的玉米种子收入的的断崖式下跌造成了收入结构的变化。

是什么造成了收入上的如此巨变?

还得先比照一下毛利率的情况。

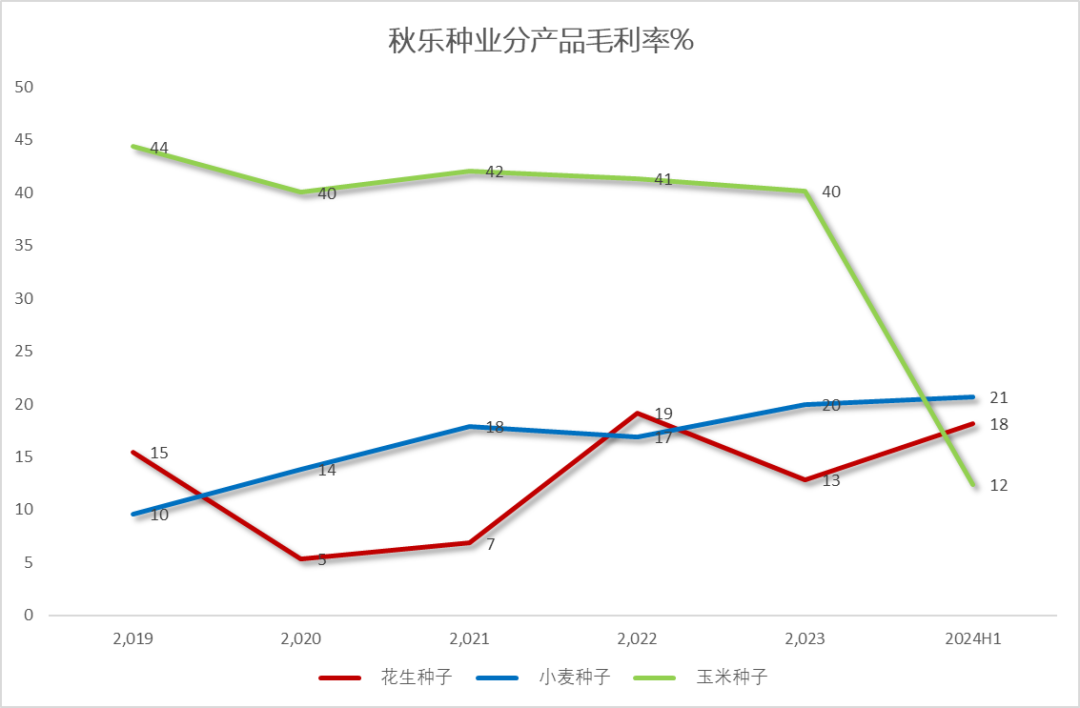

过去三年的玉米种子的毛利率一直在40%左右,但是到了2024年中毛利率下降到12%。

小麦种子的毛利率一直上升,最近2年稳定在21%左右。

花生种子的毛利率有一些不稳定,依然体现了一年好一年差的周期性,但整体还是在上升的,最新一期在18%。

在继续确认问题之前,还得看一个地理因素。

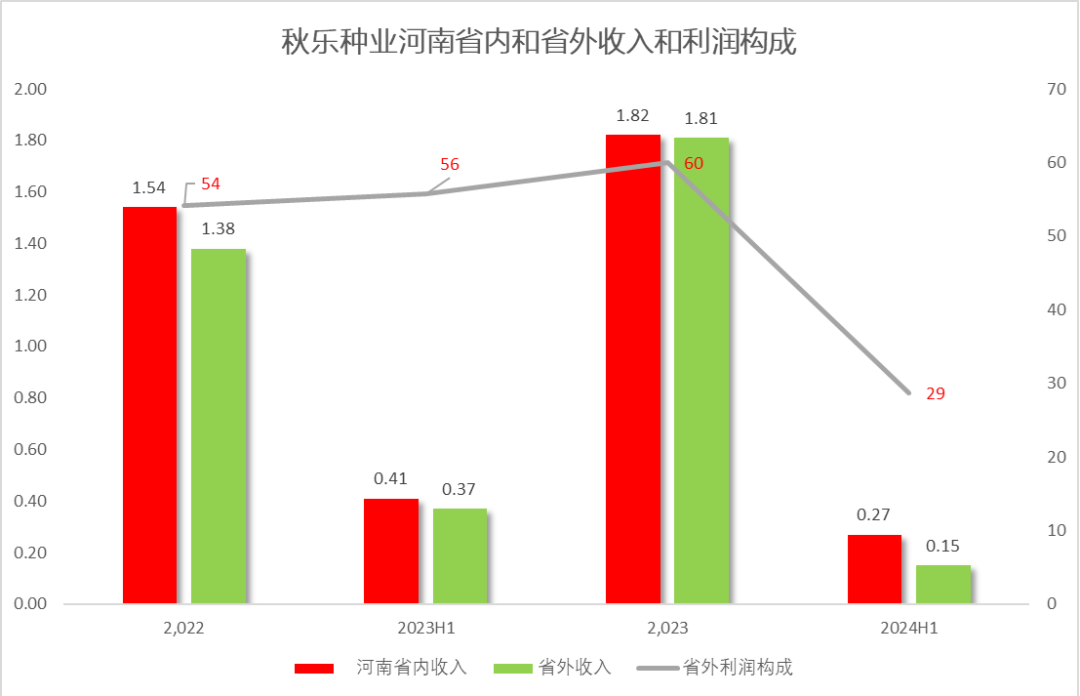

从收入看,2022年以前,省内占比略高一些,2023年省外收入超过省内收入,一般到这个环节,就可以认为企业有了做成全国性品牌的潜力。

从利润构成看,省外利润占比一直在54%,23年利润占比达到60%。但是2024年中就完全走样,省内收入占比65%,例如占比71%。

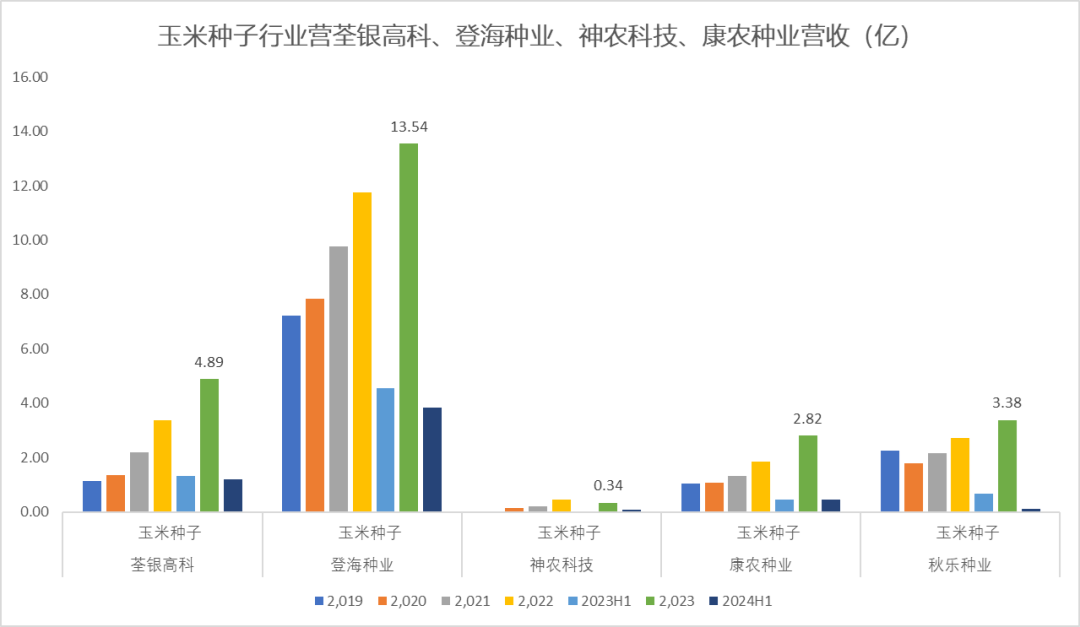

稳妥起见,再看一下种业其他公司的玉米营收情况:

根据上市公司的公告,有玉米种子业务的上市公司有荃银高科、登海种业、神农科技、康农种业。

从2021到2023年的营收增速看,基本都差不多,保持一个较高的增长。

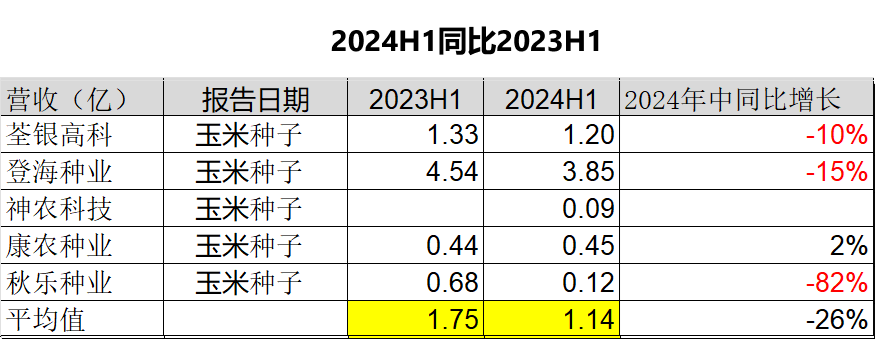

所以主要看一下2024年中与2023年中的数据对比:

比较下来,2024H1同比均出现了增速下滑,但秋乐种业的下滑比例远远超出了市场平均值。

这可能就不是上天的问题,而可能是人的问题。

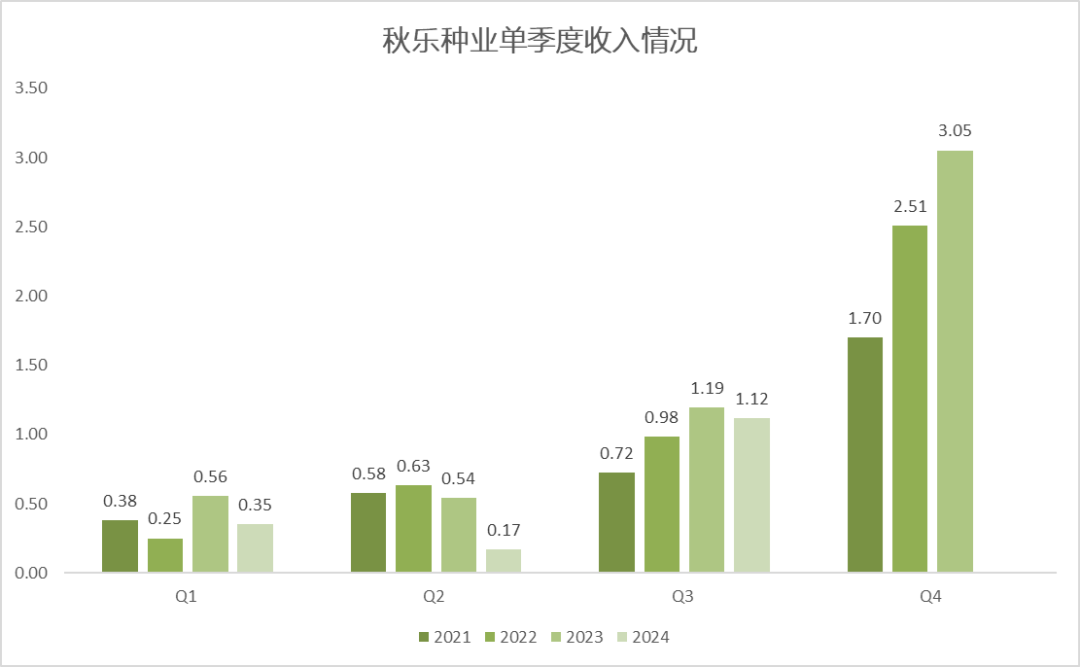

值得说一下是,公司的营收有较强的季节性,一般来说Q4的比例会高一些。公司主营的玉米种子、花生种子经营期间通常为 10月至次年9月份,小麦种子销售通常在7月至12月。

就公司以往在1-6月份产能利用率看,也是比较低。2022年上半年利用率也只有3.37%。

所以在中报的数据,仅仅做参考。

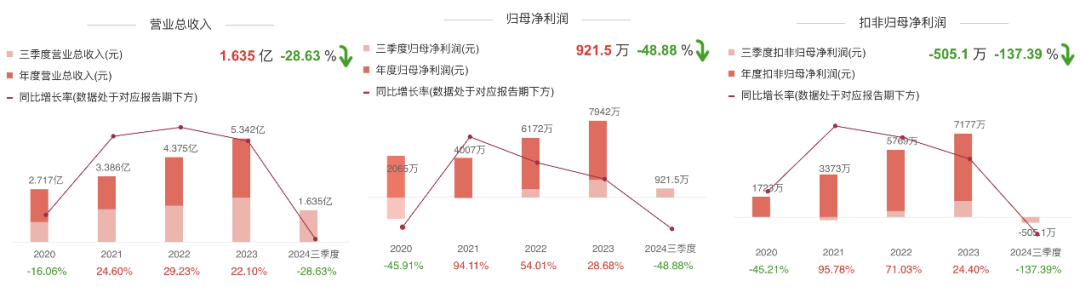

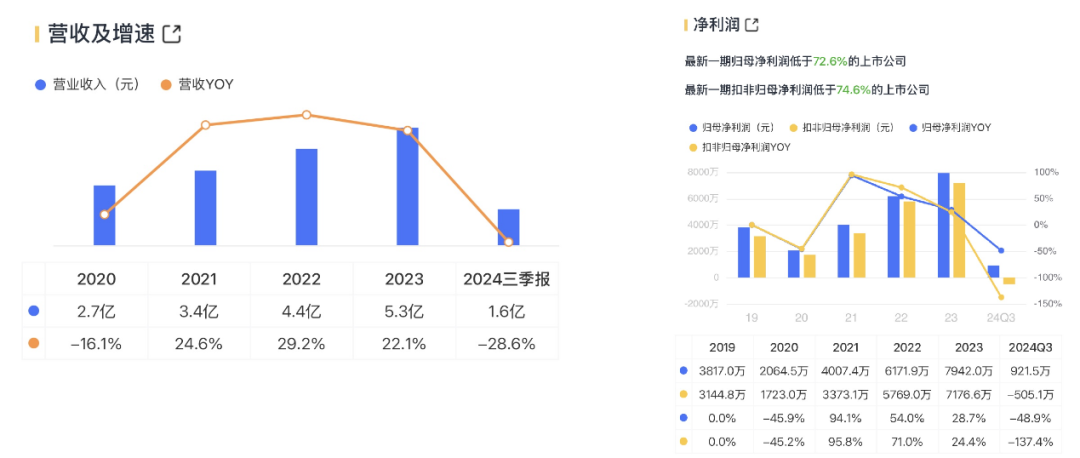

根据公司2024年三季报数据:三季报营收1.635亿,同比下降28.63%,降幅缩小,归母净利润921.5万,同比下降48.88%,依然下滑,扣非归母净利润亏损505万,下降137.39,首度扣非净利润为负。

据公司解释,主要是本期玉米粮食价格低迷,玉米种子处于供过于求的市场格局,导致本期玉米种子退货较多,玉米种子收入下降所致。

3

种业市场广阔,中国玉米市场集中度不高,种子市场供大于求,24年玉米价格跌幅15%

根据Kynetec的数据,2021年我国种业市场规模达660亿元,市场规模居全球第二仅次于美国,预计到2026年市场规模将达到893亿元,2021-2026年CAGR为6.2%。

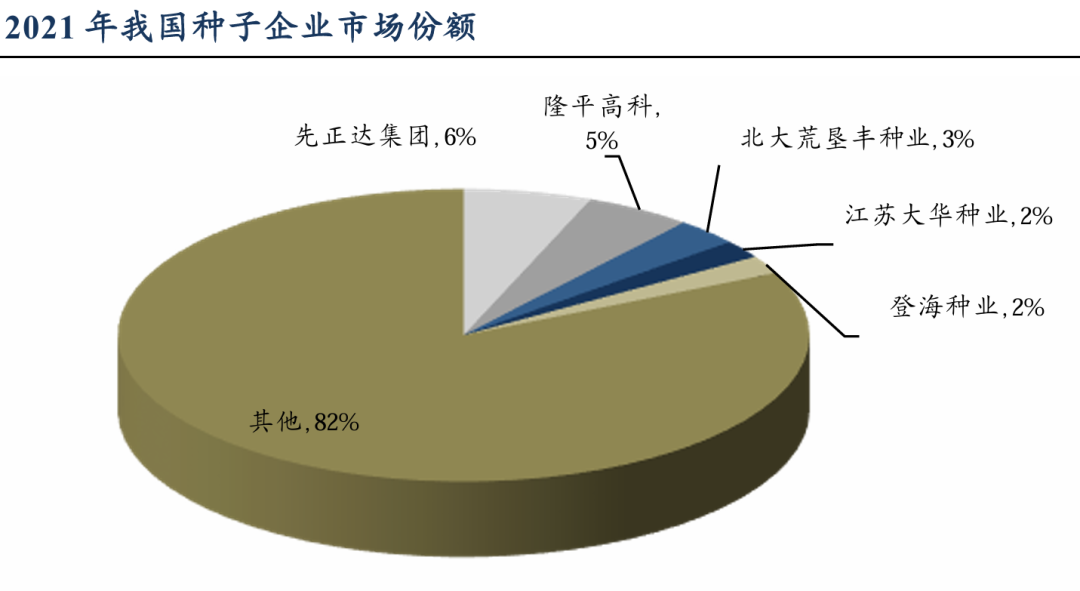

但是整个行业的集中度不高。当前我国种业市场拥有超过8000家的种企,这种分散的行业格局使得种业企业面临较大的市场竞争压力。

2021年我国种子企业市场份额占比前五的公司分别为先正达集团、隆平高科、北大荒垦丰种业、江苏大华种业和登海种业,占比分别为6%/5%/3%/2%/2%,CR5为18%。

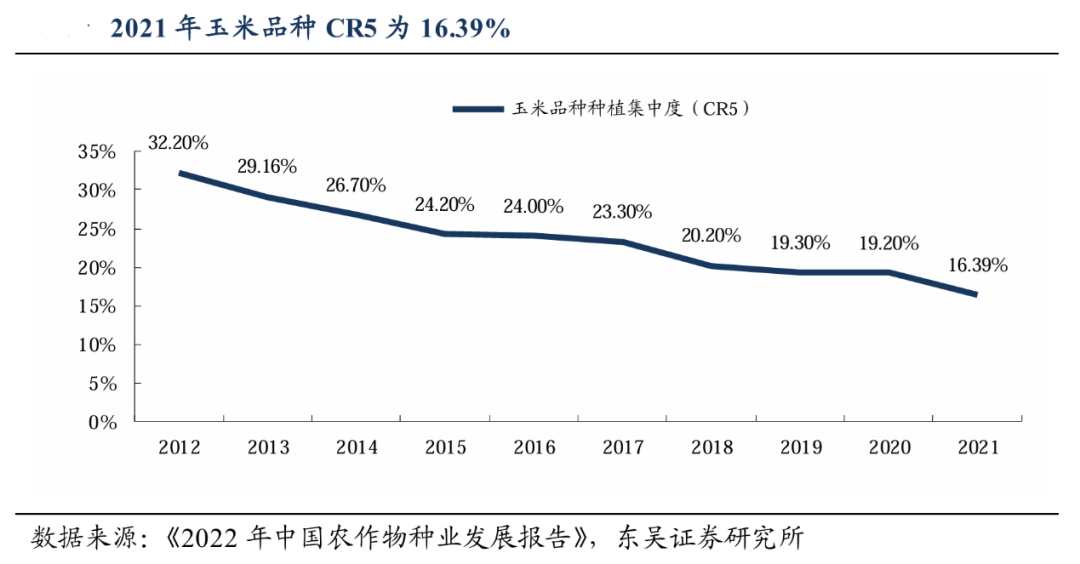

就公司主营的玉米品种看,集中度也是逐年降低,2021年CR5为16.39%。2012年玉米品种CR5为32.2%,2021 年 CR5与其相比降低了15.81pct,竞争极其惨烈。

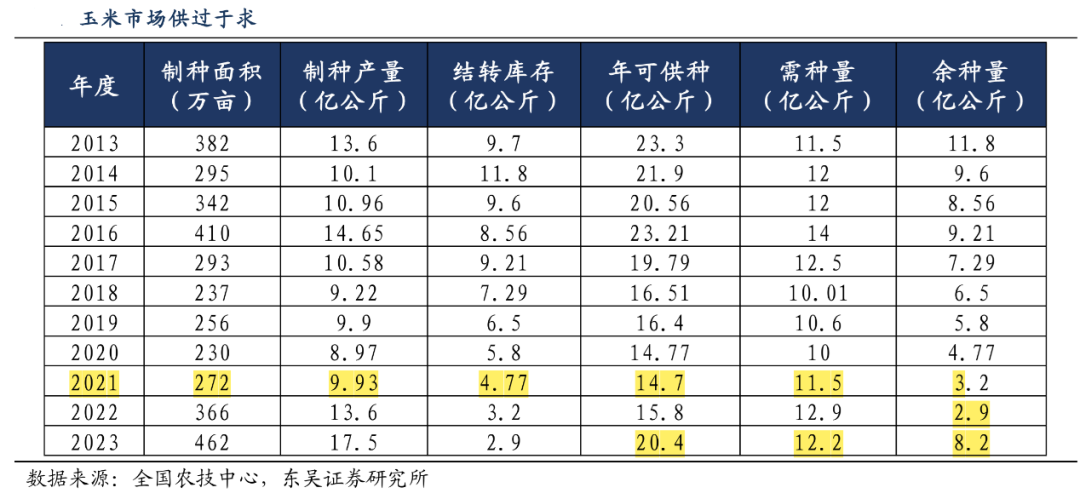

就玉米市场而言。2013-2023年我国玉米种子年可供种量连年高于需种量。根据全国农技中心的数据显示和预测,2024 年预计杂交玉米种子供大于求。预计新产种子 17.5 亿公斤,加上上季有效库存 2.9 亿公斤,总供应量20.4 亿公斤,预计总需求量 12.2 亿公斤,总体的供需比 167/100,属于供大于求。

根据中国种业平台的数据,尽管2020年有14,121个玉米品种通过了审定,但其中86.84%的品种仅通过一次审定,而只有不到0.72%的品种通过了五次以上的审定,表面只有极少数玉米能够多地推广应用。

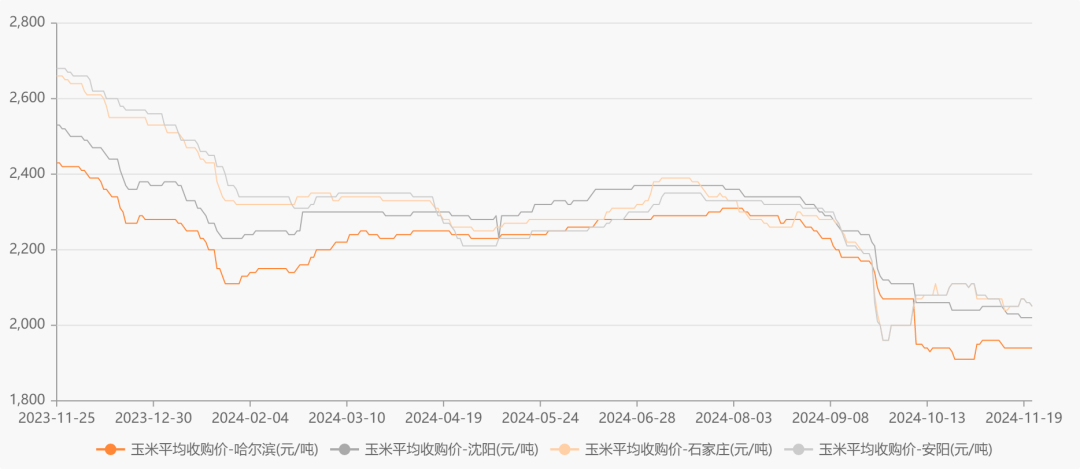

2024年中国玉米供需格局总体相对宽松,供应量同比上一年增加,需求量同比下降,导致玉米价格同比2023年略低。具体来看,2024年(1-10月)玉米年均价是2288.05元/吨,较2023年全年均价下跌了435.05元/吨,跌幅15.97%。2024年全国玉米日度均价呈先跌后涨再跌的趋势。

一旦价格低了,农民就比较谨慎,倾向于选择成本较低的种子以减少投入和风险。高品质、高价格种子的需求可能减少,而对种子性价比的要求提高。

4

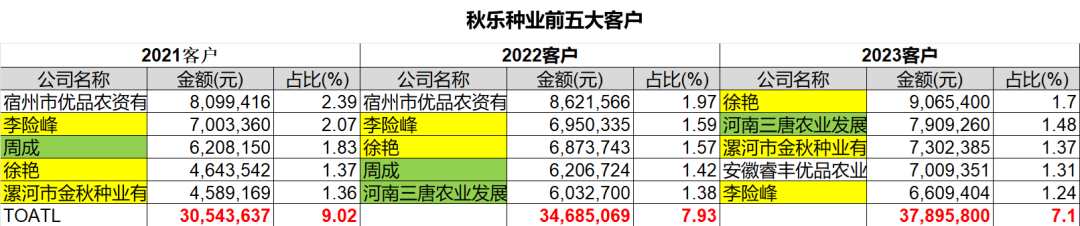

前五大客户集中度不高,23年有自然人客户,24年金娃娃下滑较大

公司的前五大客户集中度不高,不到10%,2023年前五大客户合计7.1%,比22年增长10%。

公司的前五客户还有个人客户,徐艳、李险峰2022年和2023年均在前五,徐艳23年同比增长32%,李险峰同比负增长5%。

漯河市金秋种业有限公司2021年也在前五,其实也是个人股东,相比21年,23年同比增长59%,可谓增长迅猛。

公司商品种子的生产一般需经过制种、加工两个环节。

秋乐种业玉米种子的制种基地主要位于甘肃省张掖市。

玉米种子的制种采用“公司+制种单位(或农户)”的代繁模式,公司向制种单位(或农户)发放亲本种子,制种单位(或农户)根据公司的种子生产技术操作流程及公司技术人员的生产技术指导组织生产,制种单位(或农户)制成后由公司全部回收。

秋乐种业小麦种子、花生种子等的制种主要集中在河南等区域。

小麦种子、花生种子等的制种则由种子供应商安排的制种单位(或农户)进行。提前向种子供应商下达意向订单并提供繁种规程,制种期间,跟踪种植情况,制种完成后,向种子供应商采购毛种或成品。

采购模式:公司实行“以产定采”的采购模式。

公司采购的原材料主要包括小麦、花生等种子以及种衣剂、种子包装物等辅助材料。

其中,原材料种子的采购,公司按年制定采购计划并根据计划细分采购种子类型和种子数量,执行采购;公司包装物及种衣剂等辅助材料的采购,公司根据每年对于包装物及种衣剂的需求情况,执行采购。

销售模式:以经销为主,兼有直销。

公司每年与经销商客户签订《经销合同》,并制定各品种的销售政策,约定经销品种、经销区域、经销期限、结算方式、运费承担、退货政策等条款。

整个销售季节结束后,按照种子行业销售惯例,公司允许经销商客户根据公司销售退货政策退回包装未曾开启、未破损、无霉烂、变质等的种子,退货超过一定比例的退货量向经销商收取折损费,以有效降低经销商盲目提货导致的大比例退货风险,同时根据公司销售政策与经销商客户最终结算该销售季节的货款。

公司直销主要指直接销售给地方政府、科研院所的种子以及公司自主经营的门市部。

从公司的前五大客户看,经销模式是占比最大的。

秋乐种业子公司众多,公司为了业务区分,不同的公司做不同品种的销售,其中:

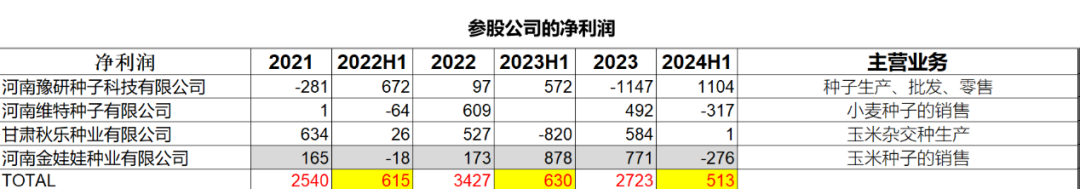

河南金娃娃种业有限公司的主营业务为玉米种子的销售;

河南维特种子有限公司的主营业务为小麦种子的销售;

甘肃秋乐种业有限公司的主营业务为玉米生产。

从最近三年的利润看,主要负责玉米种子销售的河南金娃娃种业同比下滑是比较大。2024年中旬直接亏损276万。

5

过去三年营收和增速较好,经营现金流最近2年下滑,存货逐年提高,退货惊人,跌价比例逐年降低,90%跌价准备为原材料

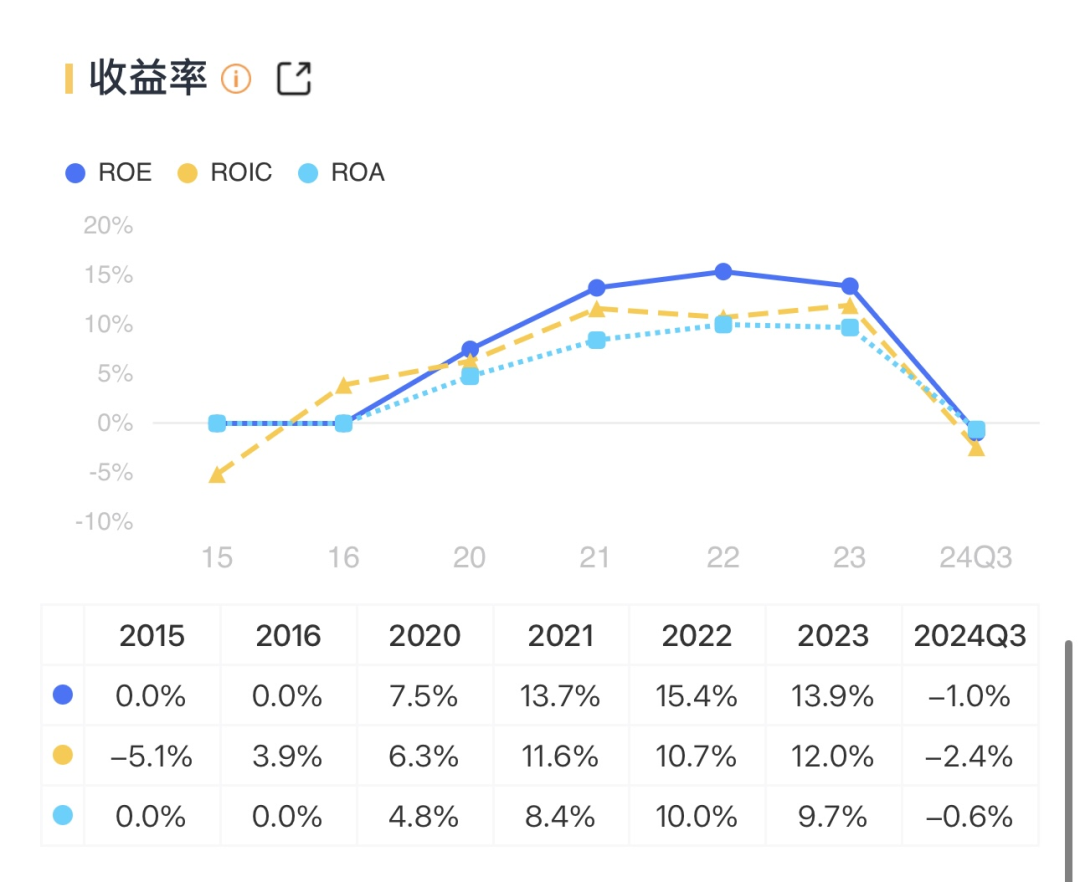

其实单独看2021-2023年,公司的营收增速和净利润增速都非常不错,营收复合增长率在22%左右,净利润复合增长率更是在41.17%。

过去三年的ROE平均14,也非常不错。%

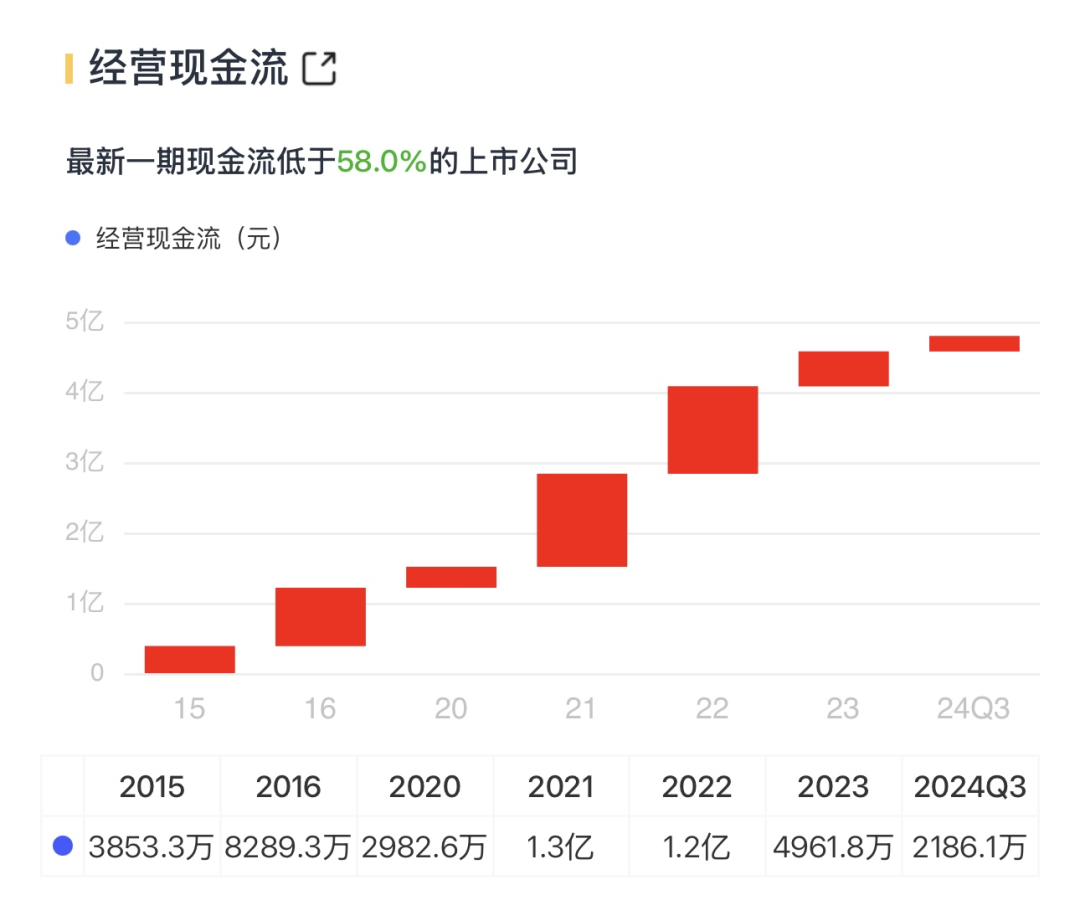

但公司的经营现金流波动比较大,农业大概都是这样的。

2021-2022还好,每年都有1.2亿的经营现金流。但2023年其实已经初现端倪,下滑58%到4961万。2024年Q3经营现金流只有2186万。

据公司公告,引起公司财务损失的最大信用风险敞口主要来自于合同另一方未能履行义务而导致本公司金融资产产生的损失以及本公司承担的财务担保。

为降低信用风险,公司专门进行信用审批,并执行其他监控程序以确保采取必要的措施回

收过期债权。公司的金融资产主要是理财,还比较好。

所以主要要看一下应收账款和计提准备。

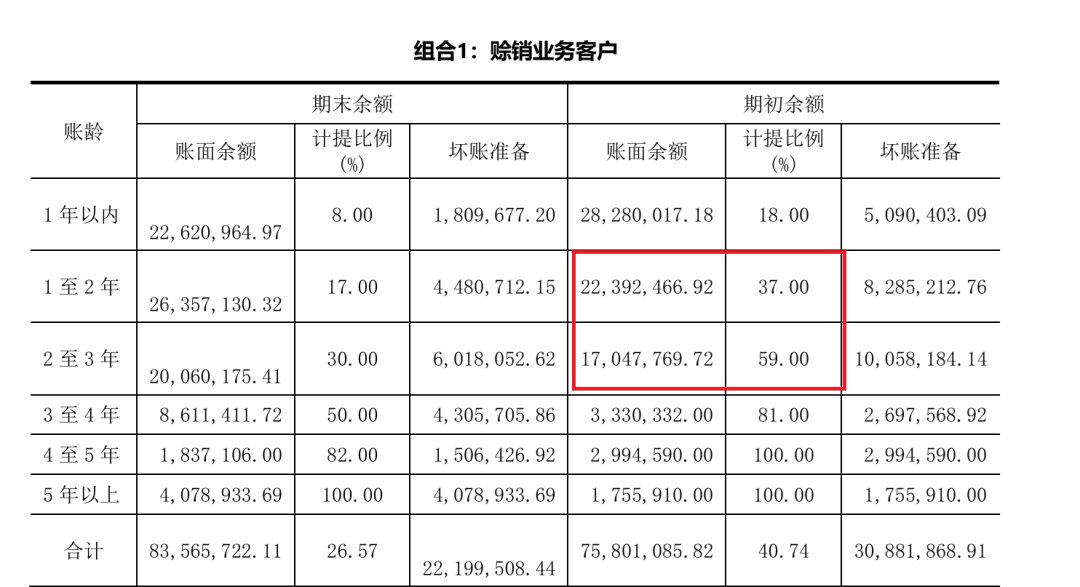

据公司称,公司根据信用风险特征将应收票据、应收账款及合同资产划分为两个组合,在组合基础上计算预期信用损失,确定组合的依据如下:

应收账款组合1:赊销业务客户

应收账款组合2:合并范围内关联方

对于赊销业务客户组合的应收账款,公司参考历史信用损失经验,结合当前状况及对未来经济状况的预测,采用账龄迁徙率矩阵模型计算预期信用损失。

根据2024年中报,公司对5年以上赊销账户计提100%。

4-5年的计提82%

3-4年的计提50%

2-3年的计提30%

1-2年的计提17%

1年以内的计提8%。

4-5年计提还能理解,1-2年的计提准备比例这么高?

在正常储存条件下,大多数农作物种子的寿命约为1-3年。对于玉米种子而言,其寿命可以是3-6年。

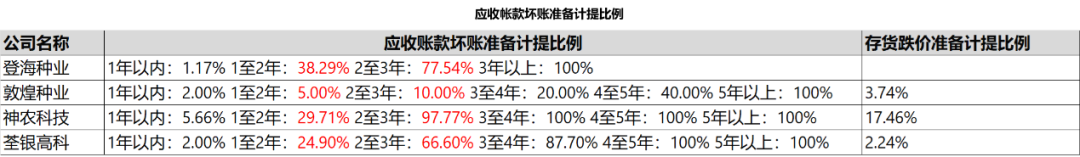

所以先参考一下同业的计提比例。

看来是错怪公司了,没想到种业公司的计提比例都那么高,只有敦煌种业的计提比例正常一些。

公司2-3年的计提比例是显著低于同业的,同行基本计提70%以上,公司只有计提30%。

根据公司2024年中报,公司的赊销业务客户计提准备2220万坏账准备,而去年同期是3088万。

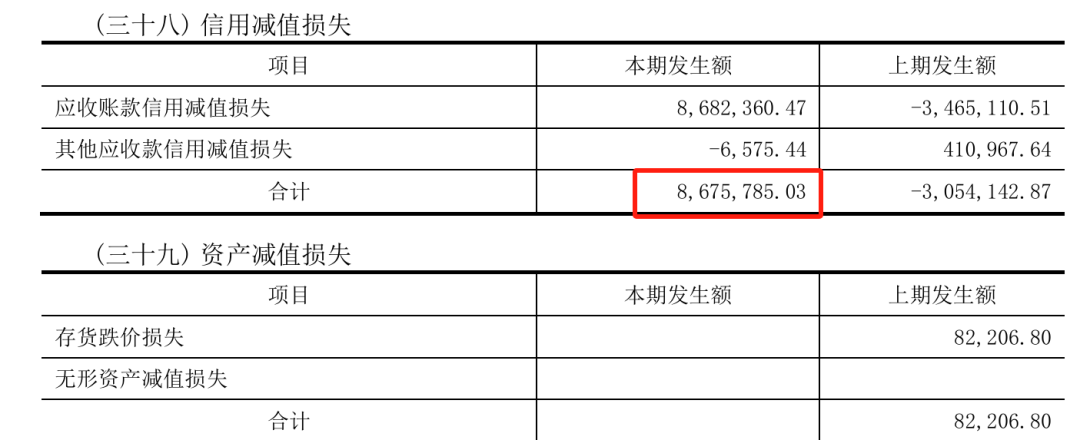

根据2024年中报,本期信用减值867万,资产减值无。信用减值损失变动384.07%,主要是本期收回部分长账龄应收账款,账龄结构变化导致信用减值损失相应变动;这不错啊。

资产减值损失较上年同期变动100%,主要是公司库存种子以新种子为主,滞销或长库龄种子均已充分计提跌价准备,本期未发生变化。

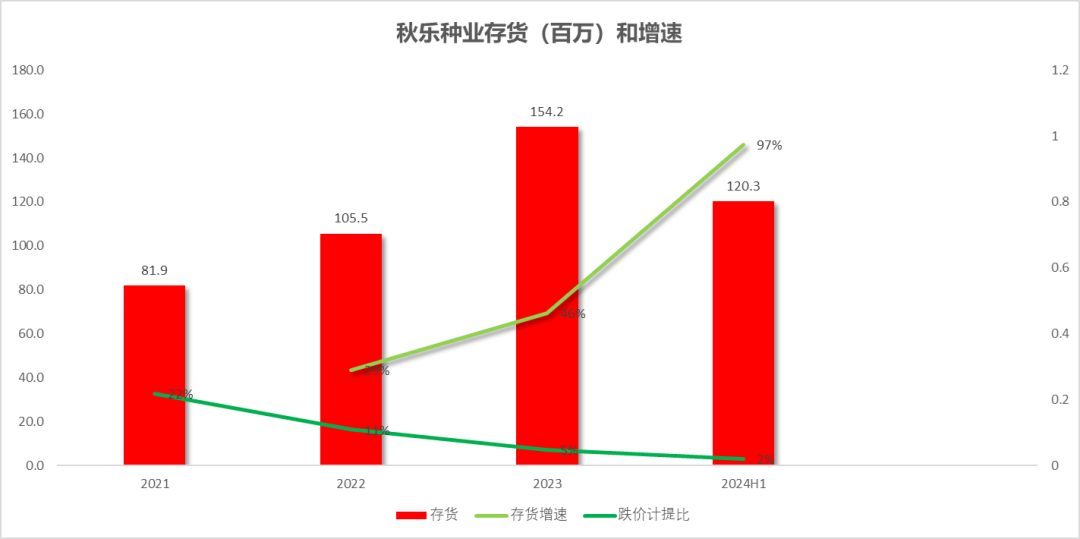

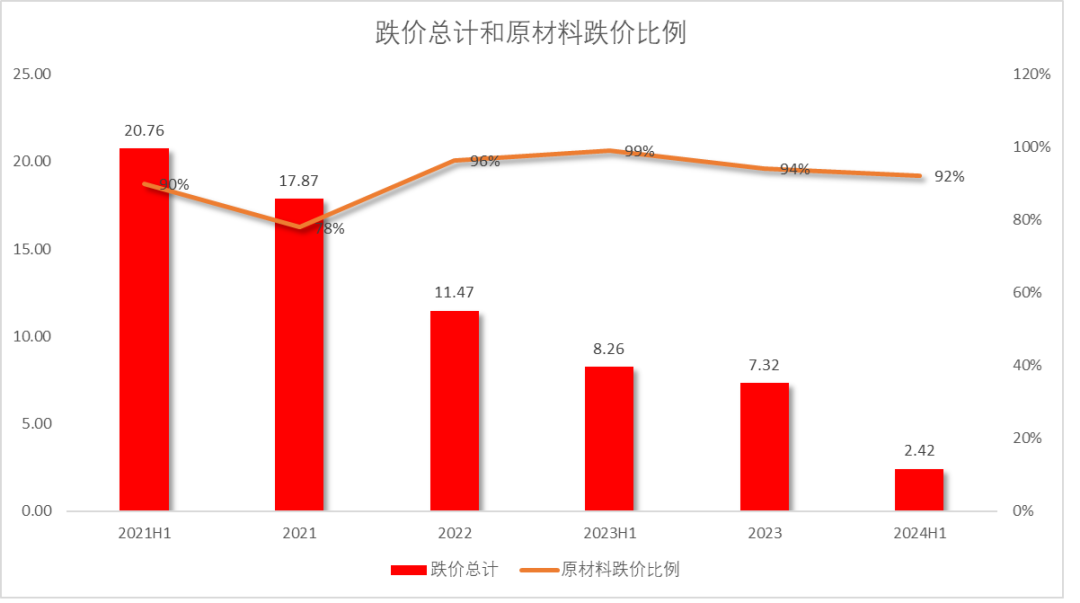

所以还是回过头看公司的存货情况:

2022年的存货增速和公司的营收增速保持一致性。

23年的存货增长46%,到1.54亿,2024年中存货增长97%,在1.2亿。

根据公司公告:存货增加主要是因为本期玉米种子退货导致库存增加。所以这个退货数字有点惊人了。

从跌价比例看,倒是逐年在下降的。最新一期只有不到2%。

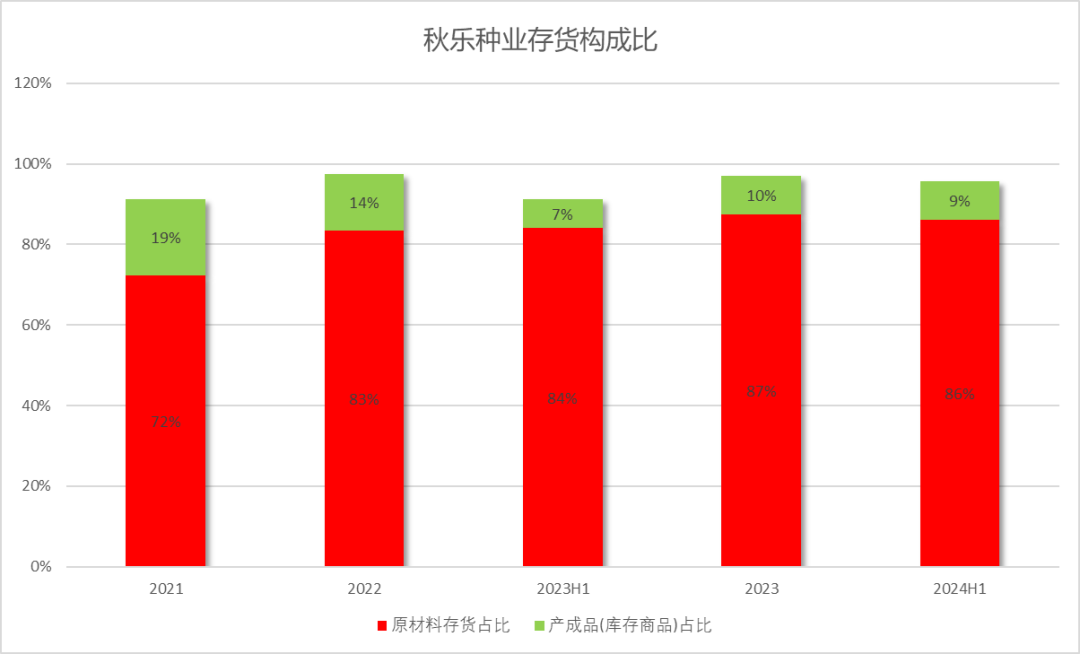

从存货构成比例看,85%以上为原材料,9%左右为产成品。

从跌价的类别看,主要也是原材料,跌价比例占比92%以上。

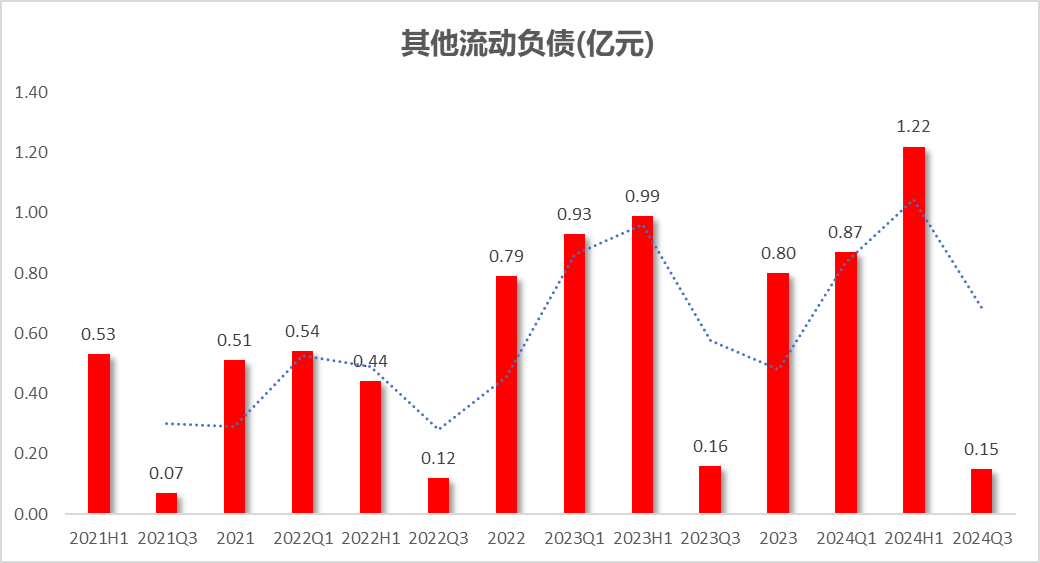

再看一下其他流动负债,比上年期末增加 52.30%,主要是预计本期销售折扣及销售退货增加所致。

总结下来,公司的存货金额逐年提高(退货),但是跌价准备逐年降低?主要是原材料跌价占比最高。一般看到这种相反的比例就不好再多说什么了。

6

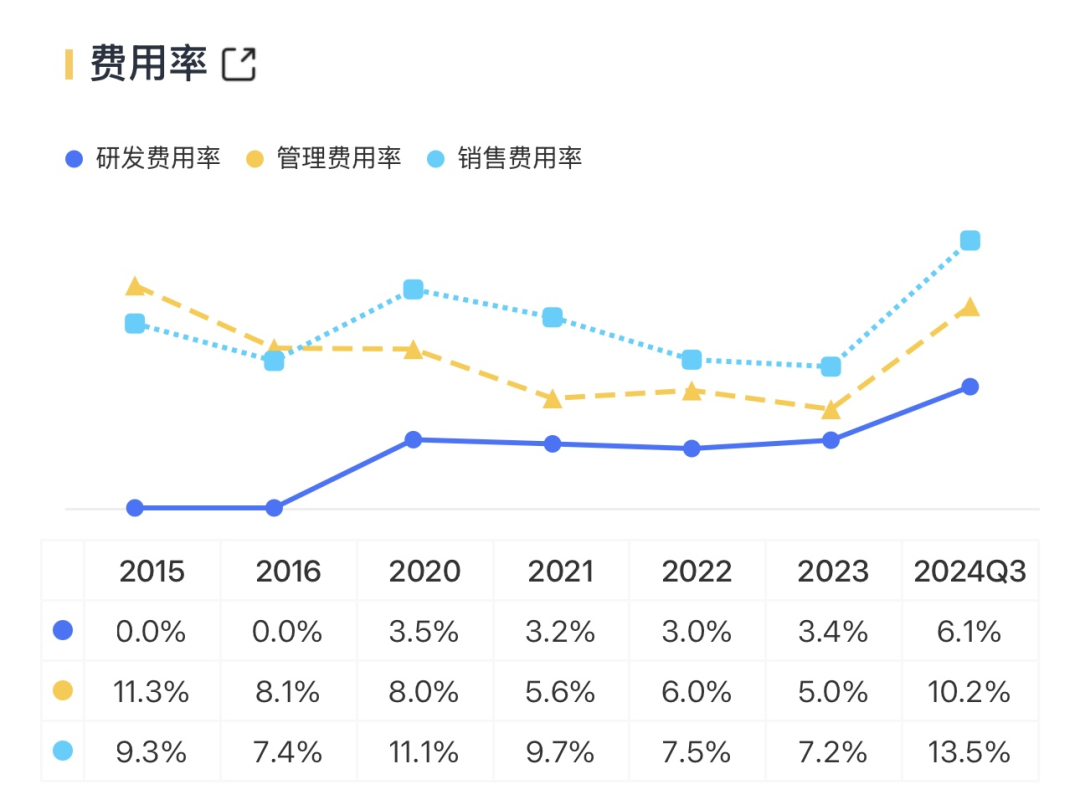

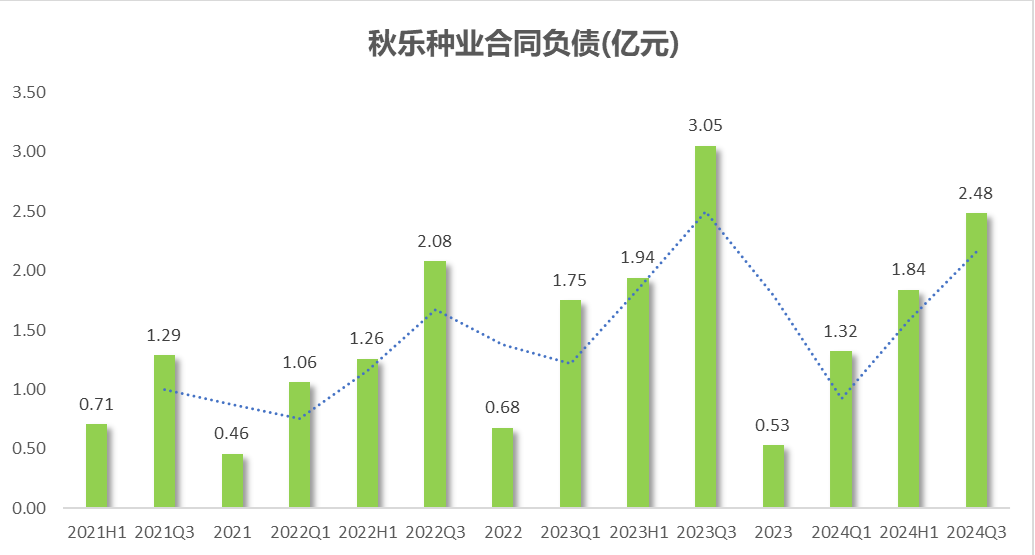

费用率较高,负债率较低,合同负债同比下降18%

公司的费用率比较高,一直在20个点左右,22年在16个点,23年在15.6%,24年Q3在19.8%,当时基数的问题。

公司的研发费用率一直在3个点左右,最近一期在6%。

公司的管理费用率上升较快。

涨幅更快的是公司的销售费用从7个点上升到13.5%。

各项数据显示,公司在2024年碰到了一些问题。

公司并没有披露管理费用上升的原因,但从半年的数据看,主要是增加了存货报废及损耗 455,341.85元。

当然更多还是基数的问题,销售费用也是这个逻辑,基数基本保持不变。

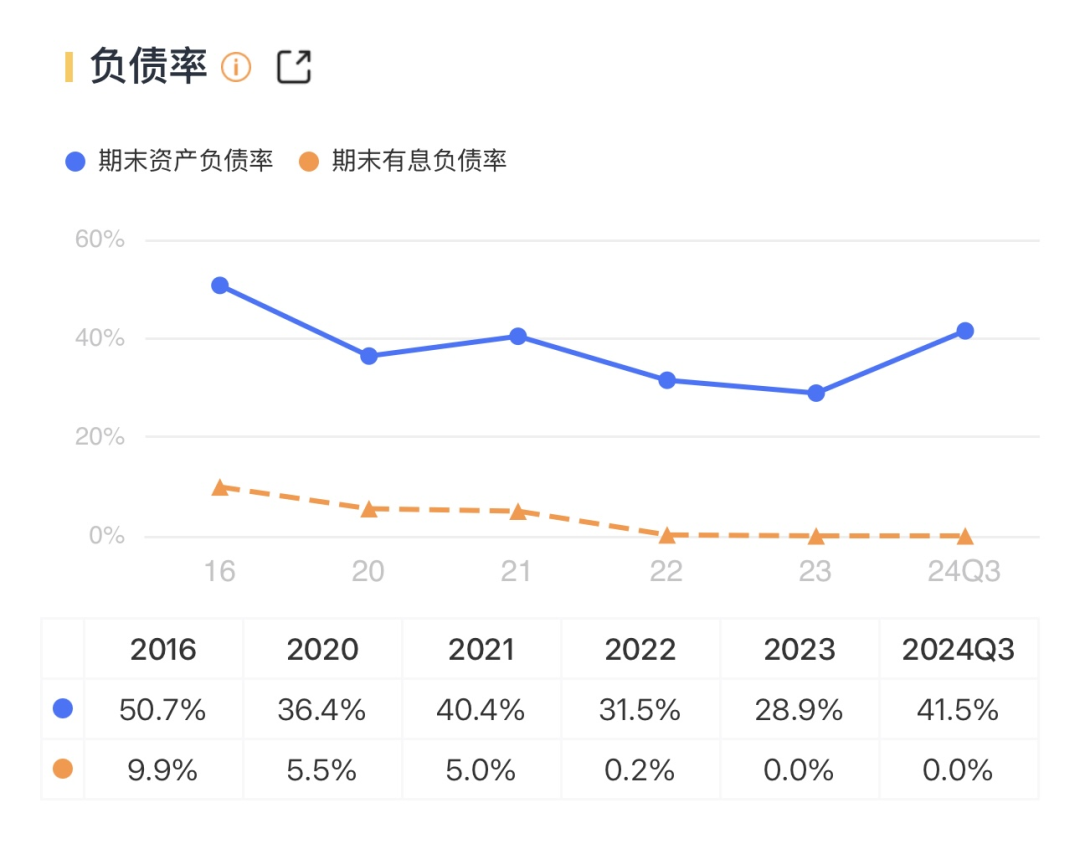

公司的负债率在上市前还最高到过50%,上市后负债率降低23年只有28.9%,最近一期负债率回到41.5%。公司没有短期借款。

负债主要也是合同负债。24年Q3合同负债2.48亿,与去年同比下降18.68%,与营收增速下降一致。

7

一号文件

2024年一号文件强调种业安全的基础作用和战略作用将会日益增强,特别是在种源“卡脖子”技术攻关方面,将聚焦我国种业自主科技创新与发达国家的差距和不足,重点研发不依赖受体基因型的高效遗传转化体系和新一代优势利用技术等育种关键技术,保障国家种业的自主性和安全性,提高种业安全的可控性。

一号文件提出“全面实施生物育种重大项目”,并进一步明确指出“加快玉米大豆生物育种产业化步伐”、“有序扩大试点范围”。这为生物育种行业提供了明确的发展方向和政策支持,有望推动生物育种技术的快速发展和应用。

一号文件强调种业安全和科技创新的重要性,为秋乐种业等种业企业的发展提供了政策支持。秋乐种业作为首批“育繁推一体化”企业,深耕种业二十余年,有望在政策和市场双重推动下,实现自身育种技术创新能力和突破性品种研发水平提升。

秋乐种业依靠自身丰厚的技术积累、较高的技术创新能力和水平,自主培育了一批以秋乐368、秋乐618、秋乐999、秋乐991、玺旺128玉米种为代表的作物新品种,科技成果转化显著,具有较强的市场竞争力和较高的客户认可度。公司也是河南45家种企雁阵企业之一。

在2025年即将开始之时,也将密切关注行业的动向。

小结

公司作为种业公司立足河南,走向省外,在过去的三年的取得不错的成绩,在2024年受玉米价格影响,公司的营收和净利润下滑较大,相信在新的一号文件的指引下,公司将迎来基本面的好转。

(来源:沙隆巴斯研究的财富号 2024-11-27 07:00) [点击查看原文]