今天继续讲一家北交所的公司。公司是一家做预制菜的公司。

盖式食品,即盖世食品股份有限公司,是一家以海藻、食用菌、鱼籽等系列海珍品为主要食材,为国内外餐饮企业提供预制凉菜的高新技术企业。公司主营海洋蔬菜类、营养菌菇类、健康素菜系列、海珍味系列、鱼子系列等五大产品系列,产品已出口到日本、美国、欧洲和东南亚等60多个国家和地区。盖世食品在2021年1月12日在新三板精选层成功挂牌,并于2021年11月15日作为精选层公司平移北交所,成为“中国预制凉菜第一股”。公司IPO实际募资7740万,2022年进行过一次增发,募资7200万。

1.

实控人结构简单,一致行动人为公司高管,股权激励三次不达标

盖泉泓为公司的实际控制人,他个人持有7.61%的股份,并通过有上海乐享家实业有限公司99.9%的股份,总控股比例55.63%,公司的一致行动人较多:盖泉泓、大连乐享食品有限公司、吴建军、张符、尹伟、刘淑晶、刘淑琴、赵海波、盖全文、金秀红、荆杰、盖守利、历艳春、王盼盼、白中兵、孙红宇、杨懿、曲炳壮、李晶、李建军、艾青松、王文宝、张鑫、王立新、雷军、张莎莎、于泽娟、王廷华、徐广利、金佐、代志威、杜明红、时婷婷、杨娟。

其中大部分一致行动人都担任公司公司高管:

盖泉泓:担任公司董事长、总经理。

尹伟:担任公司董事。

杨懿:担任公司董事、财务负责人。

王盼盼:担任公司董事。

曲炳壮:担任公司董事。

张符:担任公司监事。

艾青松:曾任监事会主席,后离职。

盖世食品在2022年实施了股权激励计划,首次授予股票期权的行权价格为7.5元/份,为期三期。

公司行权条件为:

2022年(1)以2021年营业收入为基数,2022年营业收入增长率不低于23%;(2)以2021年净利润为基数,2022年净利润增长率不低于7%

2023年(1)以2021年营业收入为基数,2023年营业收入增长率不低于50%;(2)以2021年净利润为基数,2023年净利润增长率不低于28%

2024年(1)以2021年营业收入为基数,2024年营业收入增长率不低于87%。(2)以2021年净利润为基数,2024年净利润增长率不低于61%。

22年和23年都没有,24年营收目3.866亿,基本不大可能完成,净利润3122万,目测也不大可能完成。

从目标看,主要是YQ影响了公司在2022年营收和净利润,但是在23年也有点增速乏力,,公司的发展是不是真的有局限性呢?

另外公司也一直在进行回购,通过回购股份专用证券账户以连续竞价转让方式累计回购公司股份1,830,450股,占公司总股本1.56%,占预计回购总数量上限的58.73%,24年8月份公告把用途变更为“回购股份用于员工持股计划或股权激励”。新的一期也许要开始了。

2.

前五大客户集中度下降,第一大客户海底捞下滑,第二大客户安井食品增速同比正常,后三大客户汇总22年和23年分别同比增长26%和22%

公司的前五大客户集中度不高,2021年前五大客户合计占比44%,到2023年合计占比只有33%,集中度逐年下降。

因为2022年参考意义不大,主要看23年和21年同比增长,营收同比8%,增速一般,这个业绩增速,股权激励要实现是比较难的。

公司虽然没有公布前五大客户的情况,根据以往披露的情况看,海里捞和安井食品为公司的第一和第二大客户。

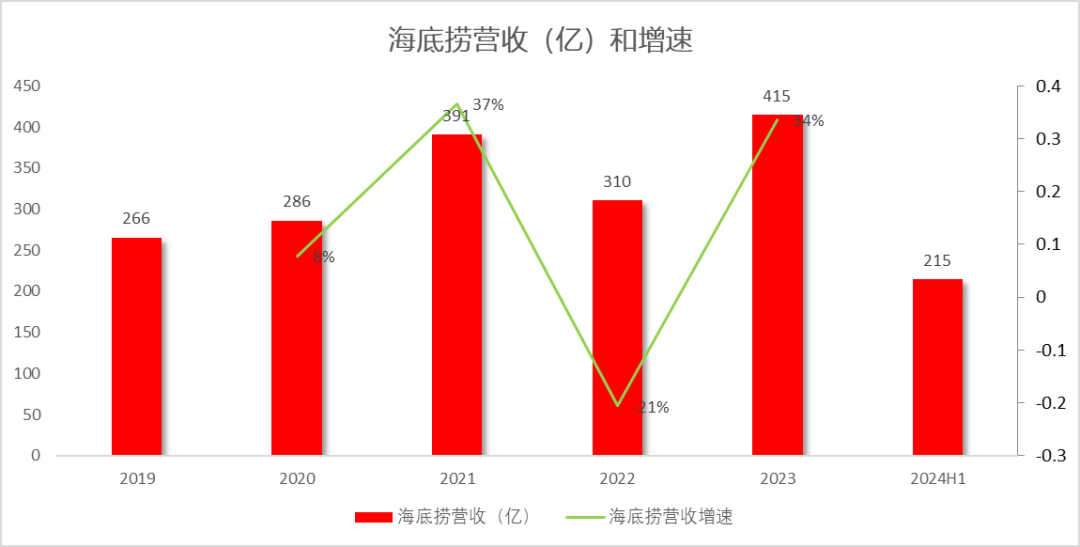

从海底捞公开披露的21年到23年的营收增速看,22年因为YQ也是断崖式下跌21%,但是23年增速同比上升34%。

但是作为盖式食品第一个客户的营收却是三年几乎都没有变化,平均都在1个亿左右。

有点奇怪不是吗?

我们再看看第二大客户安井食品的情况。

安井食品在YQ期间没有什么影响,22年同比增长31%,23年同比增长15%。

盖式食品在安井食品的营收,最近三年差不多都是在1700万,22年持平,23年1962万,同比增长18%,23年的营收增长与安井食品的营收增速是基本对上了。

其他三个客户体量相对小一些,但是从加总统计看,却比前两大客户保持良好的增速,分别22年增长26.5%,23年增长22%。

3.

最大单品藻类,最高曾做到3亿,营收和毛利率双降,鱼仔增速翻倍,菌类增速一般,两者单品均1亿左右,毛利率受上游涨价影响逐年下降。

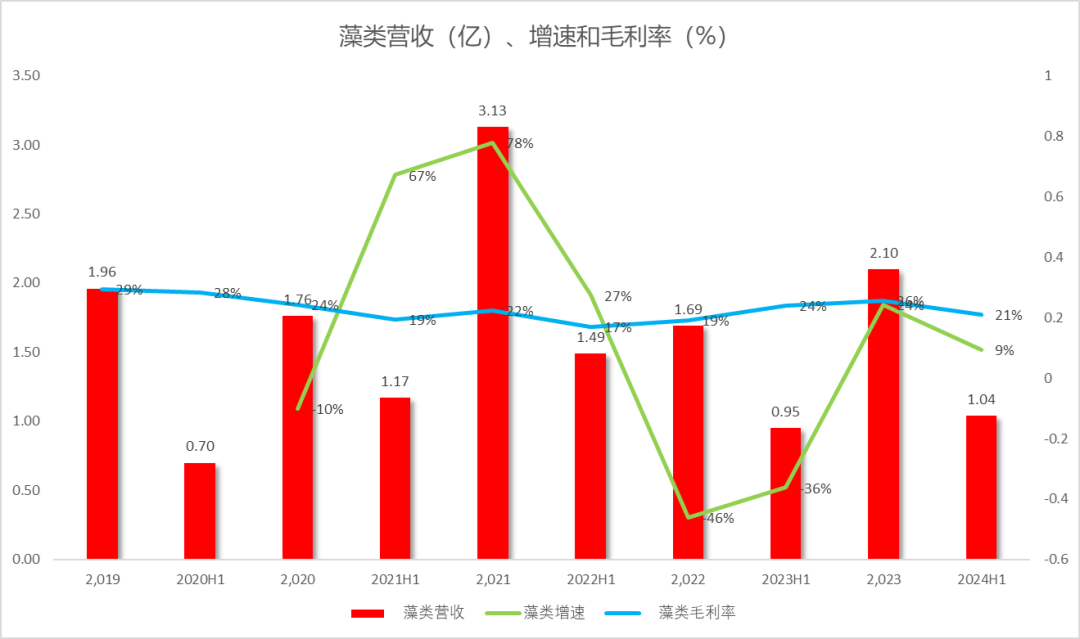

从产品收入情况看,占比最高的是藻类,毛利率也属于最高的。藻类单品在2021年最高做到3.13亿营收,22年下滑到1.69亿,23年恢复到2.1亿营收,依然没有到巅峰水平。

藻类的收入构成在2022年之前一度占到90%,随后23年下降到43%。利润构成一度占据90%,随后23年下降到56.8%,24年中下降到50.35%。公司的收入和利润结构都发生了变化,是不是能成为公司的第二增长单品呢?

但实际看,藻类的营收增速较为不稳定,2021年营收同比增速为78%,随后碰到YQ,22年下降46%,23年恢复增长到24%,但2024H1仅有9%。

22年的增速属于正常调整,比较尴尬的是2024藻类的增速还没有恢复过来。

何况藻类的毛利率持续处于下降通道,从2019年到额29%下降到2023年到额26%,到2024H1继续下降到21%。

藻类产品的增速和毛利率的双降,是导致公司营收和净利润下降的主要原因。

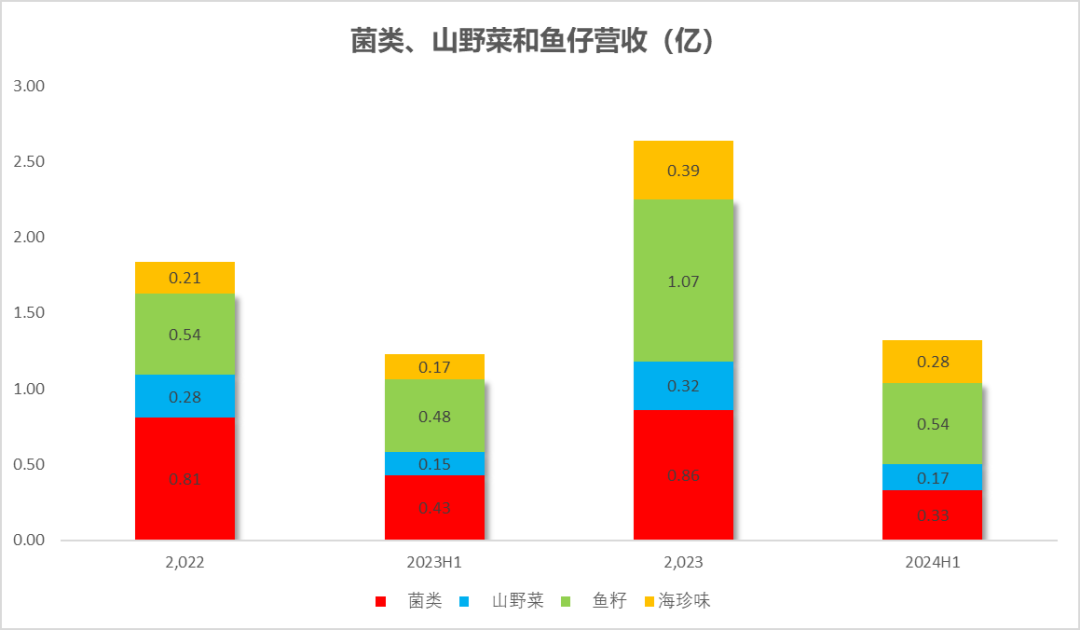

其他的品类开发主要是在2022年,公司主要开发了菌类、鱼仔和山野菜。

鱼仔的增速相对较高,23年也做到将近1亿的水平,同比增长100%,24年中同比增长12.5%。

菌类的营收增速比较稳定,最近两年都维持在8000多万的营收(接近一个亿),菌类24年中同比下降23%。

海珍味的营收较少,23年不到4000万,同比增长85.7%,24年中2800万,同比增长64%。

整体而言,其他单品过亿左右的只有菌类和鱼仔,但增速不一。暂时不能说能给公司贡献稳定的收入。山野菜和海珍味体量较小,但海珍味的增速较高。公司从2022年开始逐渐推向市场新的单品,结构不再单一,但目前收入结构不稳定。

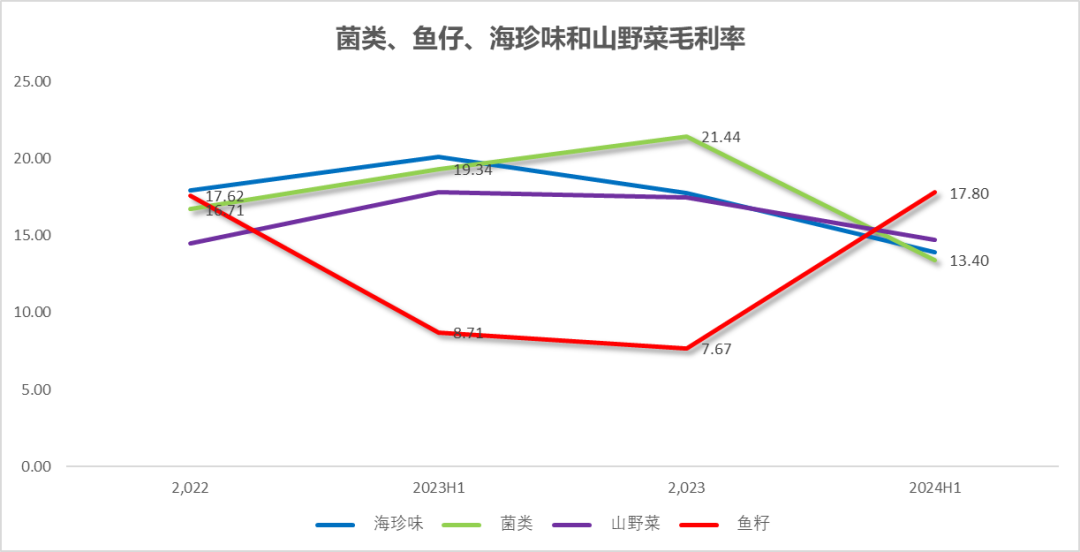

从毛利率看,鱼仔的毛利率经历了一个起伏,最低曾经到过7.67%,24年中回到17.8%,如果能保持这个毛利率,是有可能作为公司的第二大产品系列的。

菌类的毛利率从16%上升到23年的21.44%,但是24年中降到13.4%,基于前面的分析,菌类的营收和毛利率双降,似乎难以承担大任。

总结说其他两个单品由于体量的原因,毛利率只有14%左右,也远远低于第一大单品藻类的毛利率。

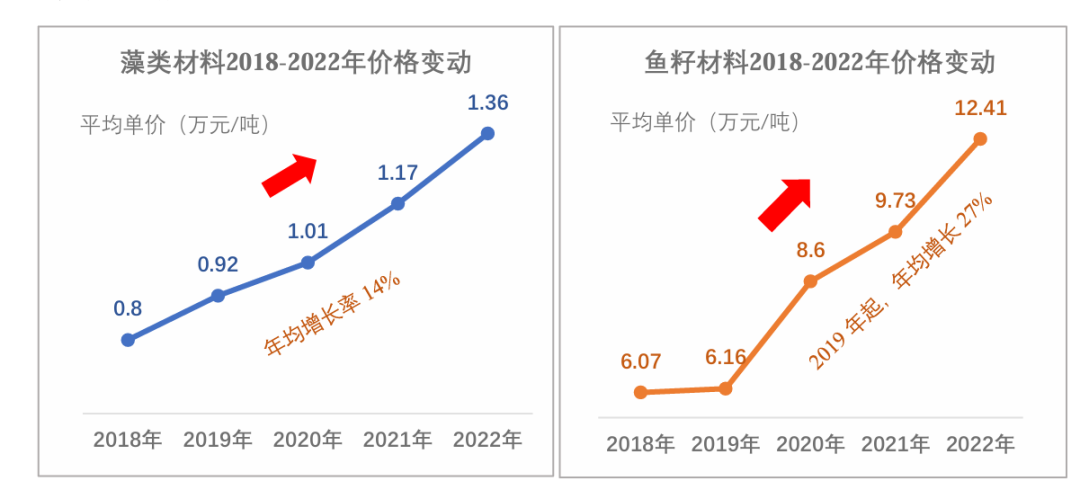

实际上,预制菜受原材料的价格影响较大,从过去三年看,公司的主要产品藻类和鱼仔的价格每年增长分别为14%和27%,这种价格变化,对公司的毛利率产生了直接的影响。

总结下来,目前看,能稳定营收成为公司第二大单品无论从营收增速还是毛利率看,都有一些缺陷。公司的第二增长曲线,需要再观察一段时间。

近年来,中国预制菜市场规模快速增长。2022-2025年,复合年均增长率达29.25%。2023年市场规模已突破3000亿元,预计2024年,市场规模将增长至5705亿元,2025年将达到5000亿元,年均增长率超过20%。

4.

国内国外比1:1,国外利润占比高,毛利率稳定性高于国内,23年美元现金增速与营收增速不匹配

盖世食品拥有29年的食品出口经验,产品已出口到日本、美国、欧洲和东南亚等60多个国家和地区。

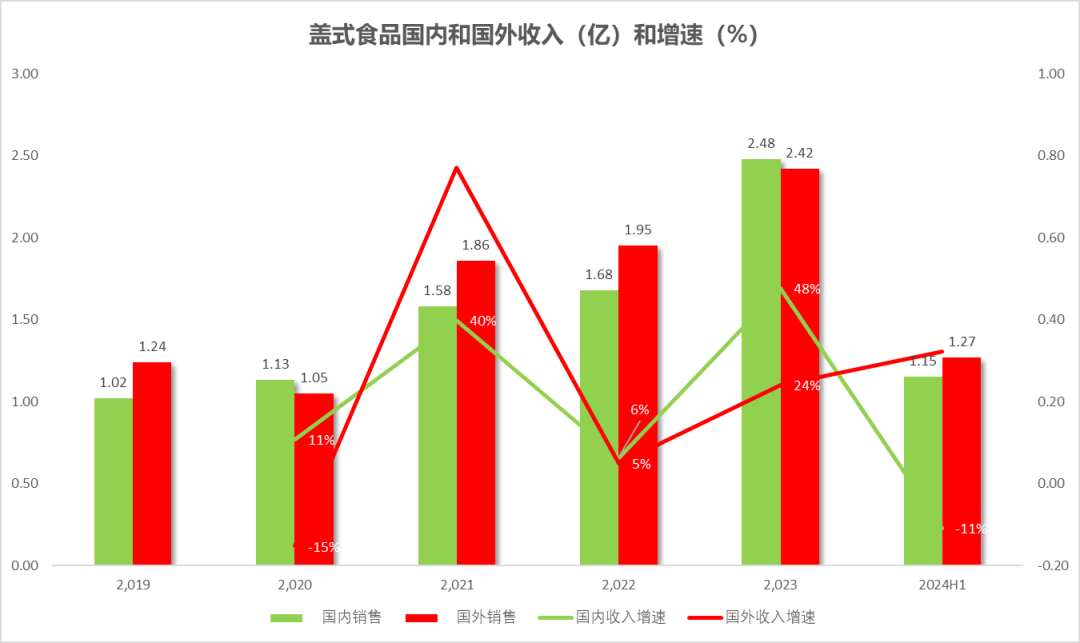

从收入结构看,国外和国内的比例差不多1:1,在2022年以前,国内收入略低于国外收入,23年国内收入略高于国内收入。从利润构成看,国外的利润占比一直在56%左右,高于国内。

从营收增速看,23年国内收入增速恢复最快达到48%,而国外增速只有24%,但2024年中国内收入同比下降11%,而国外收入依然正增长32%,显示了国外收入的稳定性。

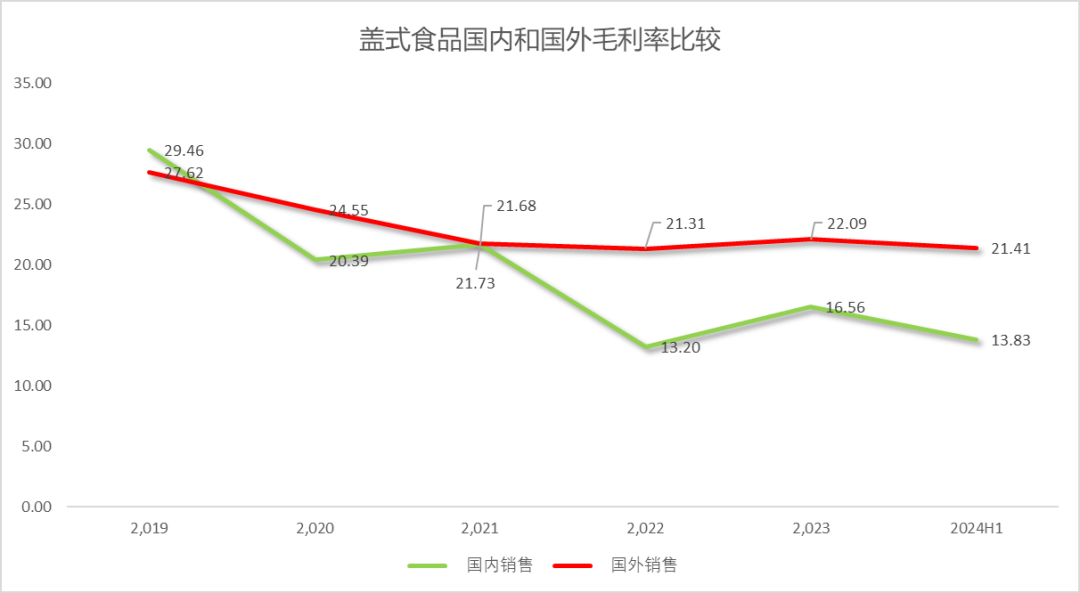

从毛利率看,国内和国外的毛利率下降都比较明显,尤其是国内的毛利率,下滑较为严重。国外的毛利率从2019年的29.46%下降到23年的22.09%。

23年国内和国外毛利率相差将近5.5个点,2024年中相差7.58个点,毛利率差距拉阔。这其中既有国内和国际的差距,也有产品结构的不同:

国外销售含有鱼籽、海珍味等多为调味品,属于高附加值的产品,平均单价较高;而国内销售的鱼籽类产品主要以初级加工品为主。

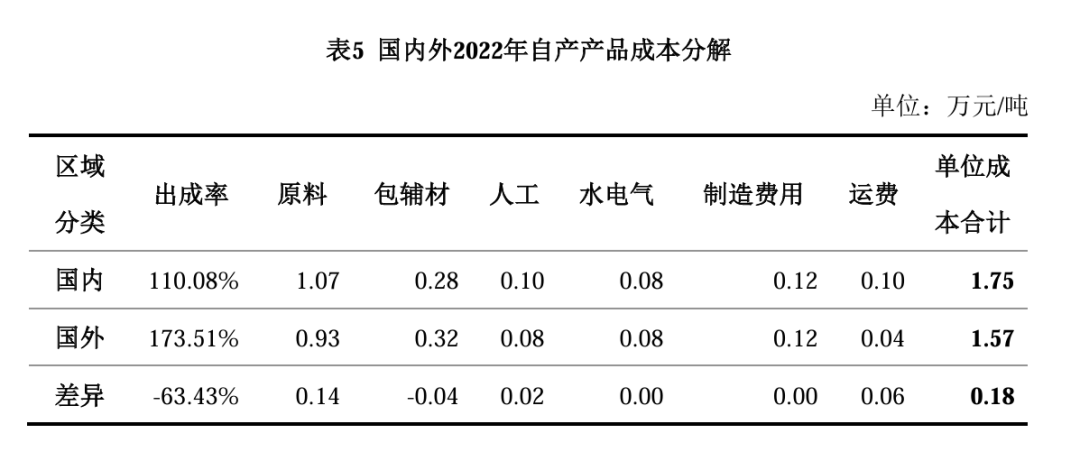

从单位成本来看,国外明显低于国,国内外自产产品的单位成本差异主要体现在原料成本,每吨成本差异0.14万元,主要原因为产品需求配方标准不同,国外产品平均出成率高于国内63.43%,因此国外单位原料成本明显较低。

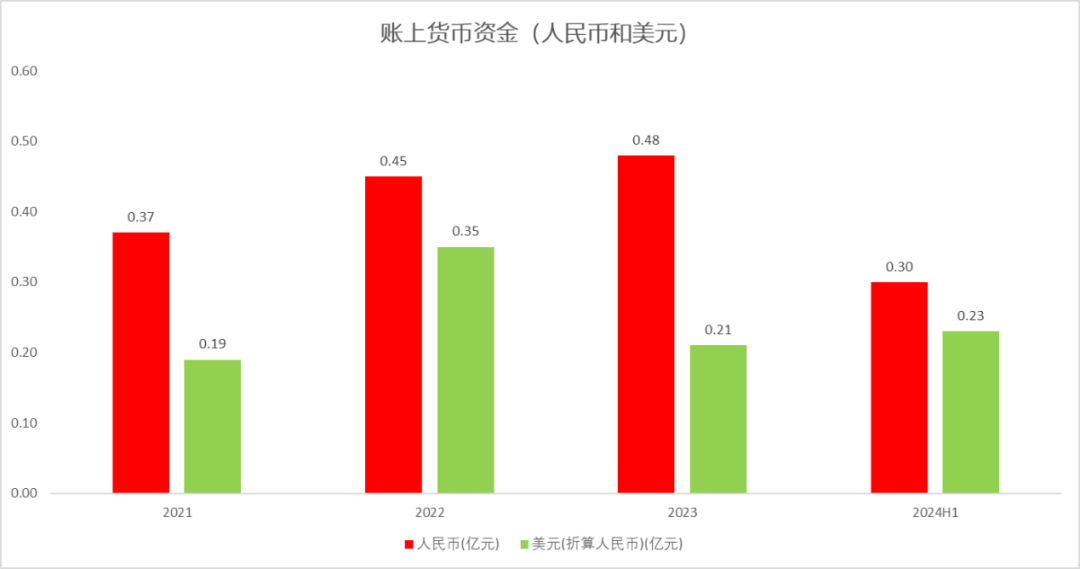

从账上货币资金看,美元21年折算成人民币0.19亿,22年0.35亿,23年0.21亿,美元货币现金增速与国外营收增速不匹配。

盖世食品最先开拓就是日本市场,合作渠道包括食品加工厂、商超、连锁餐饮、便民超市等。合作客户超40家,包括神户物产、永旺、7-11、日清食品、CO·OP等 。公司深耕日本市场近30年,从未发生任何食品安全问题,受到新老客户一致好评。

其实公司境外产品销售范围比较广,但主要集中在欧洲(2020年、2021年分别为44.70%、51.62%)、亚洲(2020年、2021年分别为37.87%、26.03%)和北美洲(2020年、2021年分别为10.84%、19.14%),占公司出口业务比重超过5%的主要出口国家为日本、荷兰、西班牙、意大利、法国、俄罗斯、德国、美国。

2024年公司设立新加坡全资子公司打造国际市场桥头堡,依托新加坡的地域优势,更好地满足海外客户需求。

盖世食品通过了美国UL社会责任、欧盟BSCI社会责任相关认证,现已通过HACCP食品安全管理体系、ISO9001:2015国际质量体系认证、SC许可、美国FDA-NAI级、欧盟水产注册、俄罗斯水产注册、越南水产注册、BRC和清真认证等多项国内外食品相关认证。

5.

存货高速增长,跌价准备不高,22年存货激增

盖世食品需要维持适当水平的存货以满足未来的市场需求,但由于期末存货主要为农副产品等原材料和食品等产成品,对保管和保质期管理比较严格,可能存在减值准备计提不充分的风险。所以非常有必要看存货情况。

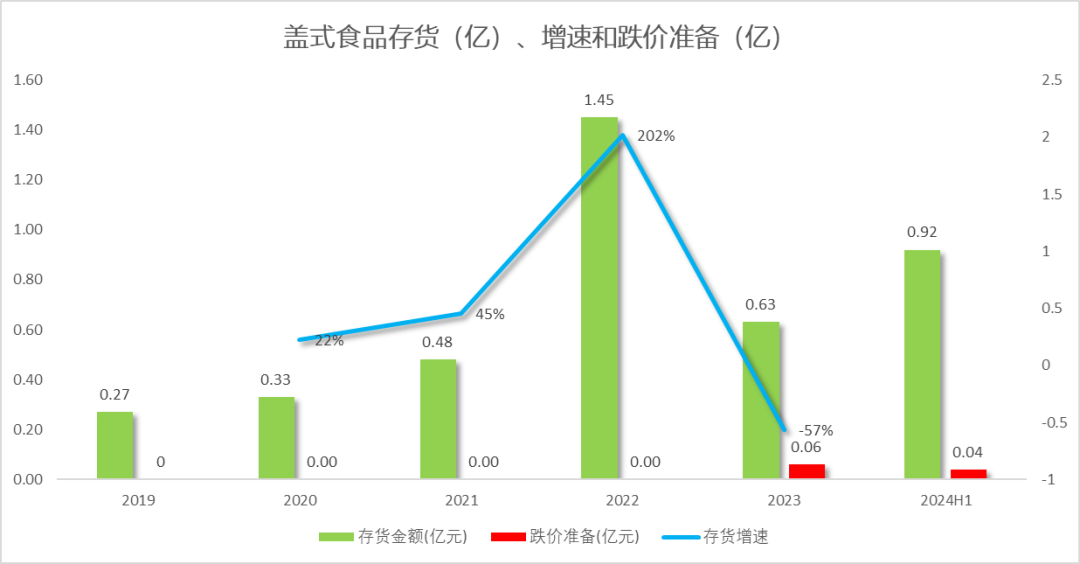

公司的存货一直在增长,21年增长45%,22年增长202%,23年下降57%。2022年因为YQ的影响增幅较大。

值得注意的是,即使YQ期间,公司也没有对存货进行跌价准备,反而在23年做了一些,但数额不大,23年不到600万,24年中不到400万。

从存货构成看:

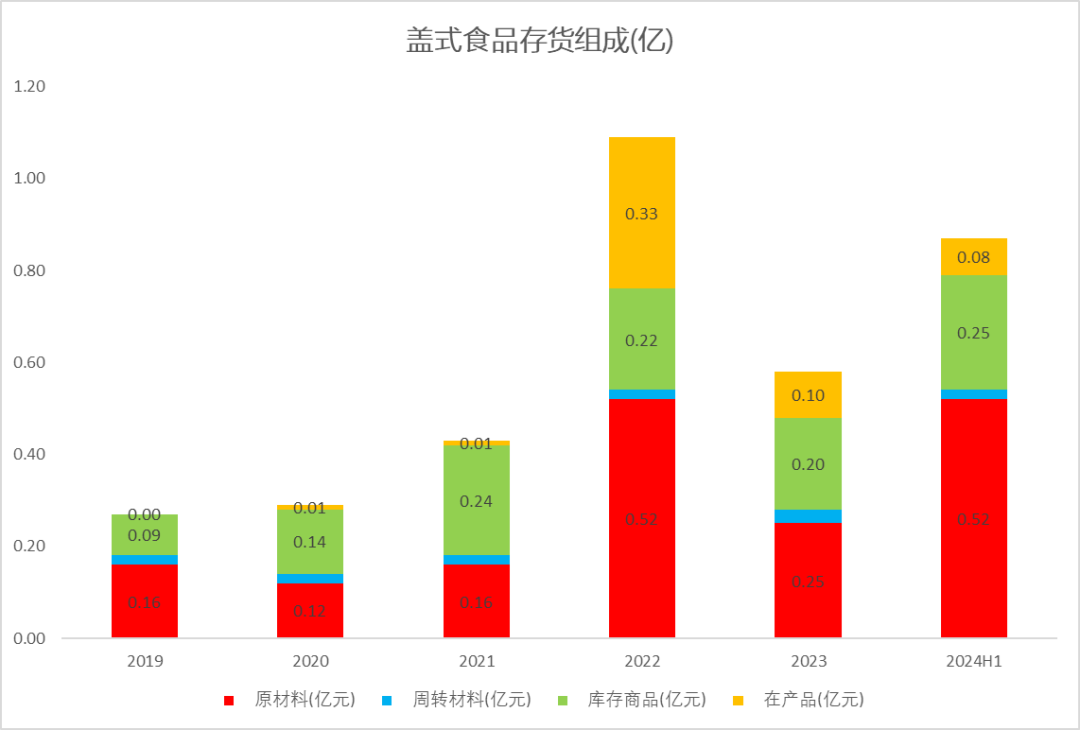

原材料占比2019年占比59%,随后三年基本维持在36%,23年占比40%,24年中上升到57%。

库存商品占比2019年占比33%,21年最高占比50%,但在YQ期间下降到15%,23年恢复到32%。

难道是2022年公司没有库存商品了?

在产品一直占比不高,2021年占比2%,但是23年占比23%,在产品加库存商品占比也不过才38%。

存货去哪儿了?

根据2022年存货明细,多了一个客户在途物资0.32亿,就是这个数字和比例了。

但是公司在2023年计提的只有在产品和库存商品。

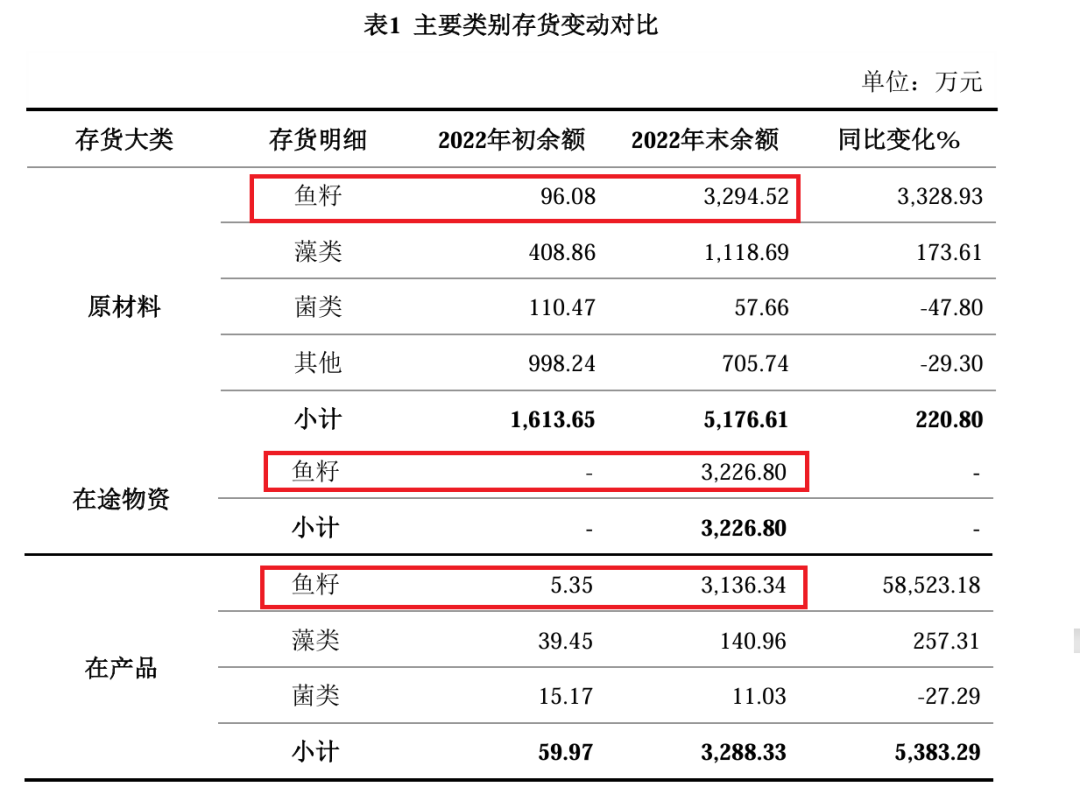

根据公司的回复,2022年的在途物资主要指的是鱼仔。

那鱼仔发生了什么?毕竟鱼仔的保质期3年。

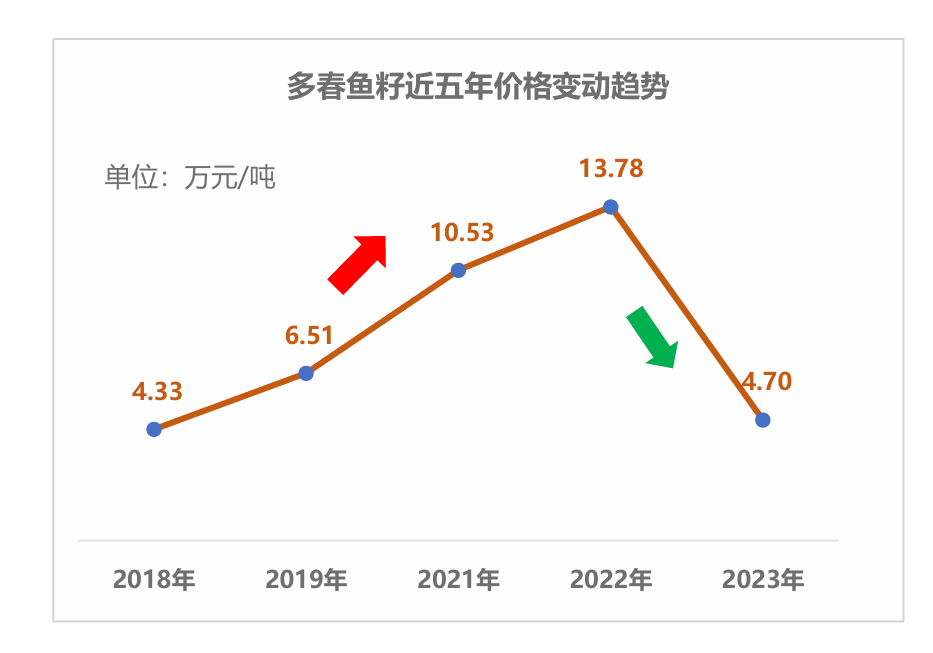

从价格看,22年之前多春鱼仔的价格在22年以前一直在增长,但是23年,由于冰岛产地新产品的上市和库存积压问题,导致市场价格异常骤降,实际最新报价较去年同比下跌66%,几乎跌落到五年前水平。

这……

根据公司介绍,2023年3月多春鱼籽新产季,市场采购报价呈现持续下跌趋势,因当季鱼群丰收、产量增大,且亚洲市场库存积压较多,导致冰岛产地的鱼籽库存压力增大,卖家为尽可能降低长期货物存储的成本压力,普遍开始降价销售,依据当时所掌握的市场采购价格,多春鱼籽的存货减值迹象明显。同时,公司通过市场调研和客户沟通,了解到采购价格下跌的影响即将传导到下游市场,销售价格将随之调整。

6.

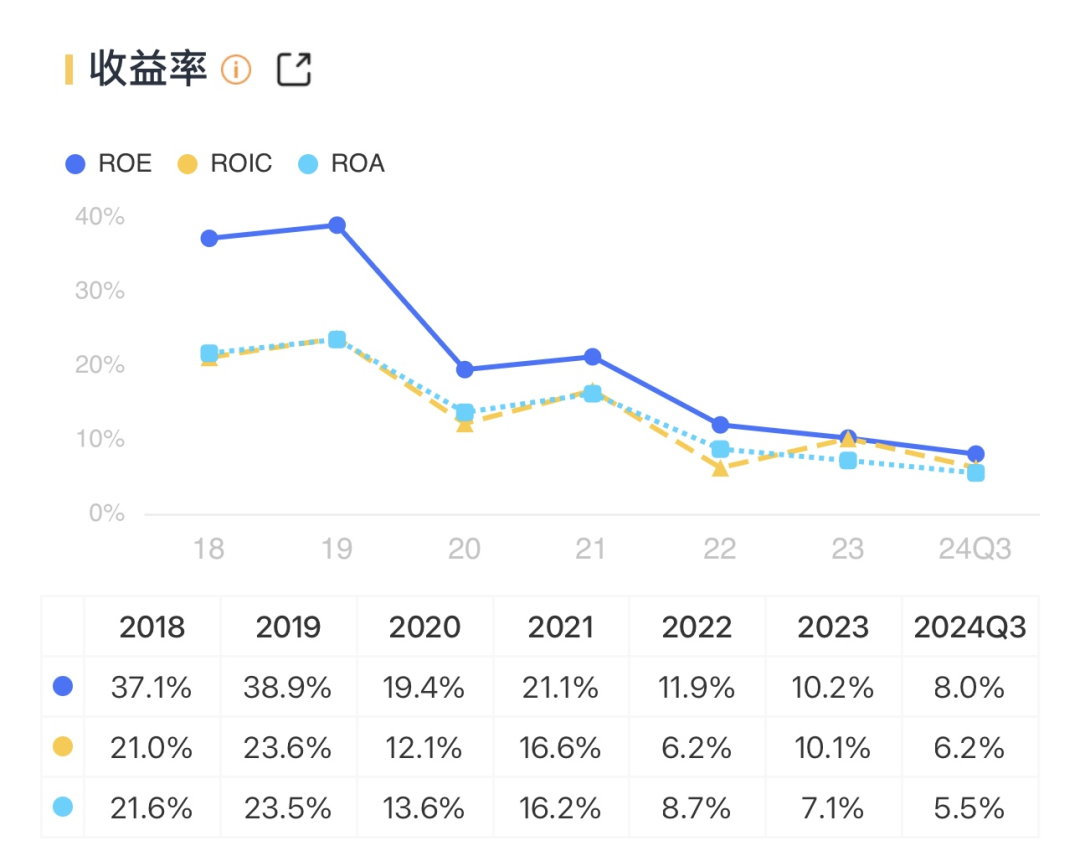

ROE逐年下降,存货周转天数恢复,应收账款天数在30天,24年经营现金流低,整体费用率低,有息负债率高,分红率较高。

公司的ROE逐年下降,最近三年平均14.4%。24年Q3在8%

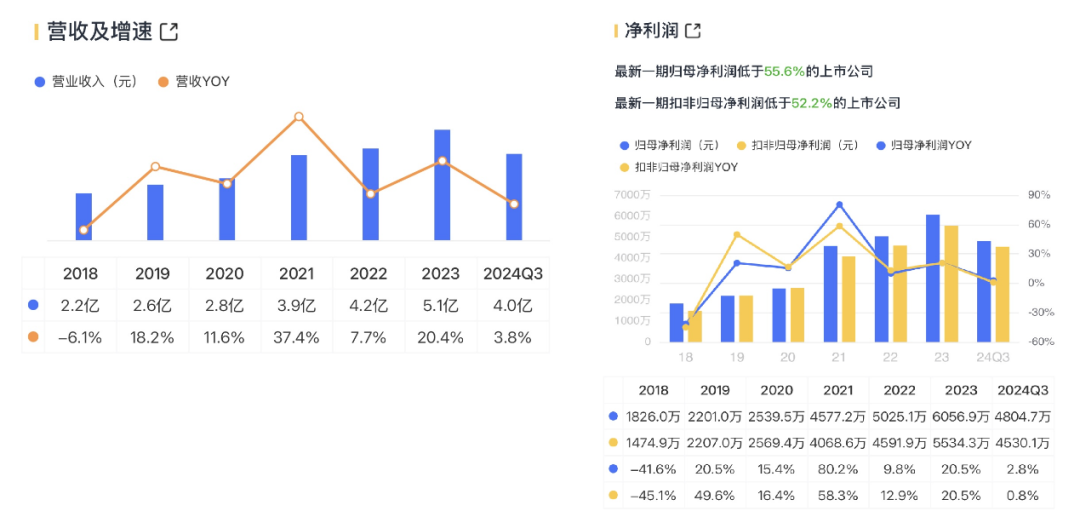

盖世食品的总营收自2018年至2023年的CAGR为20.84%,归母净利润复合增长率(CAGR):2018年至2023年的CAGR为12.12%。

增收不增利。

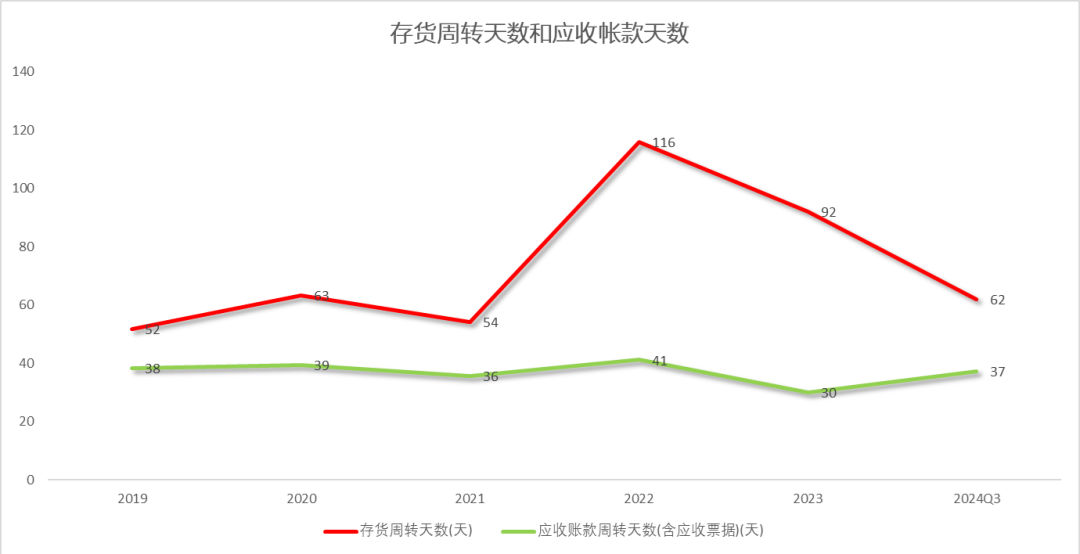

公司的应收帐款天数一直比较优秀,23年在30天左右,24年中在37天。

公司的存货周转天数只有在22年达到峰值116天,后面逐渐下滑,23年回到92天,24年中在62天,基本已经回到2020年之前的水平。

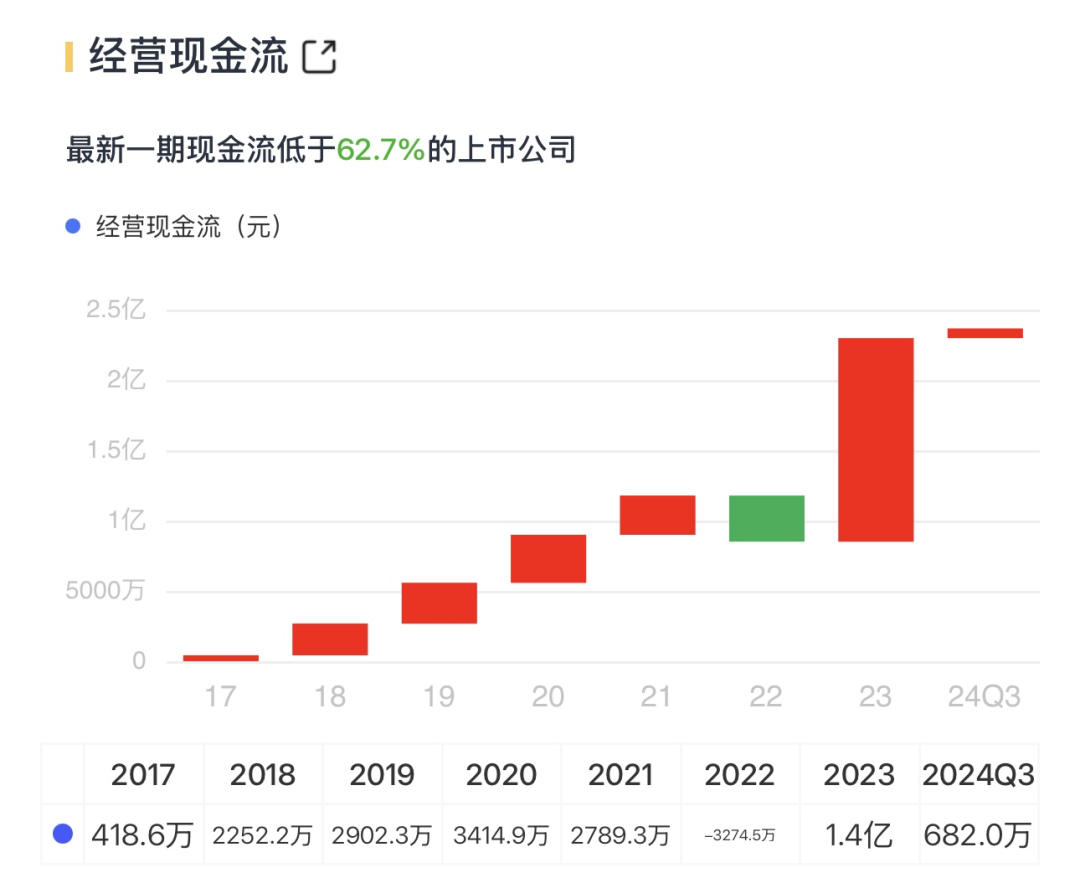

公司的经营现金流在2022年为负,23年恢复到1.4亿,历史最高,但24年Q3只有682万。

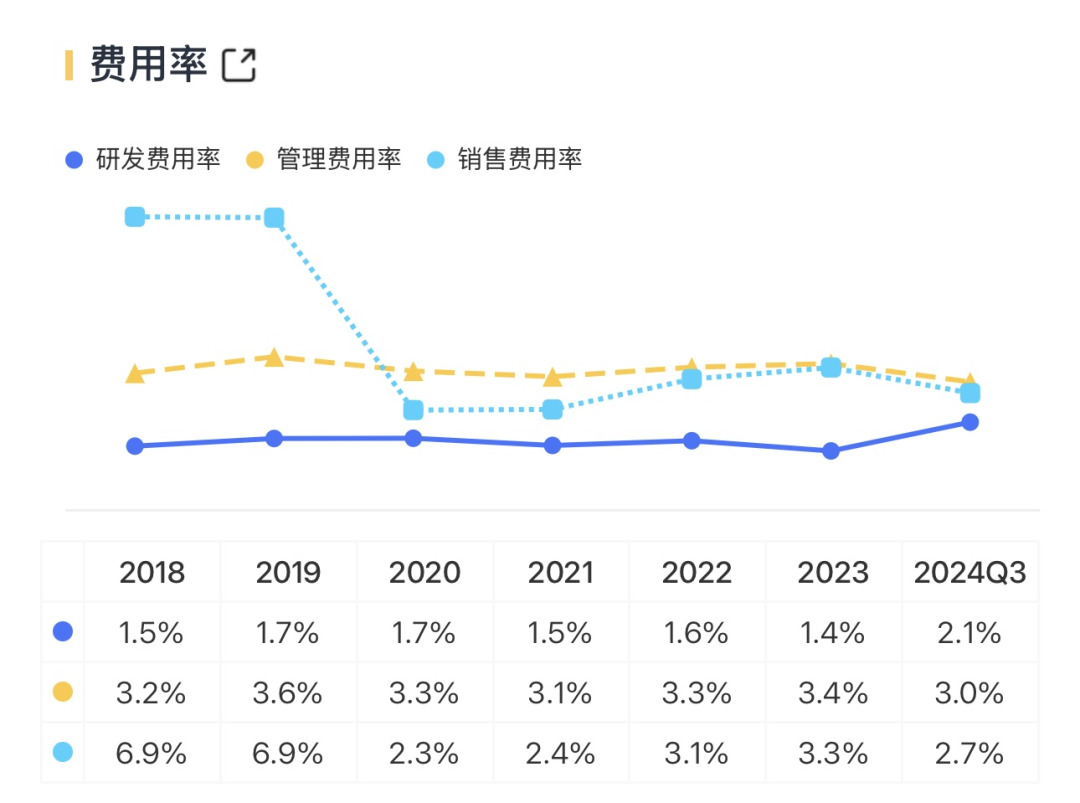

公司的费用率在8%左右,整体不高。

23年研发费用率在1.4%,绝对金额不高。管理费用率逐年下降,23年在3.4% 。销售费用率逐年下降,23年在3.3%,24Q3在2.7%。

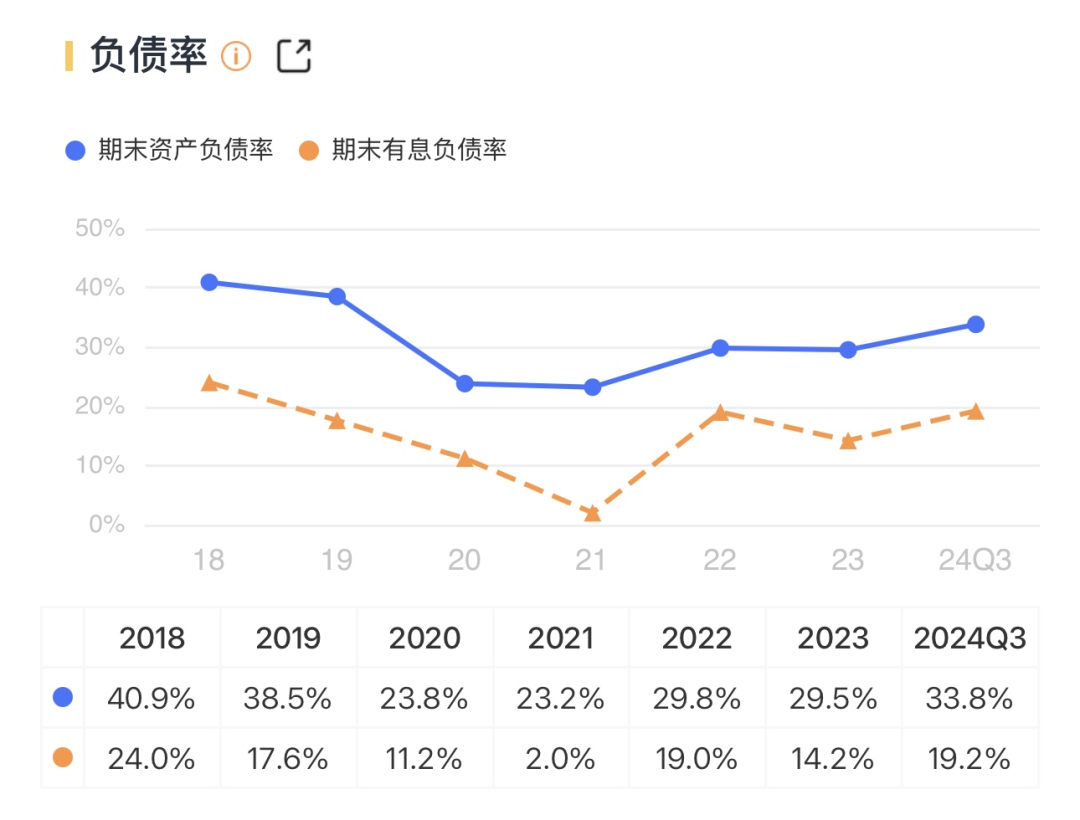

公司的负债率在30%,但是有息负债率较高,23年有息负债率在14.2%,24Q3在19.2%。

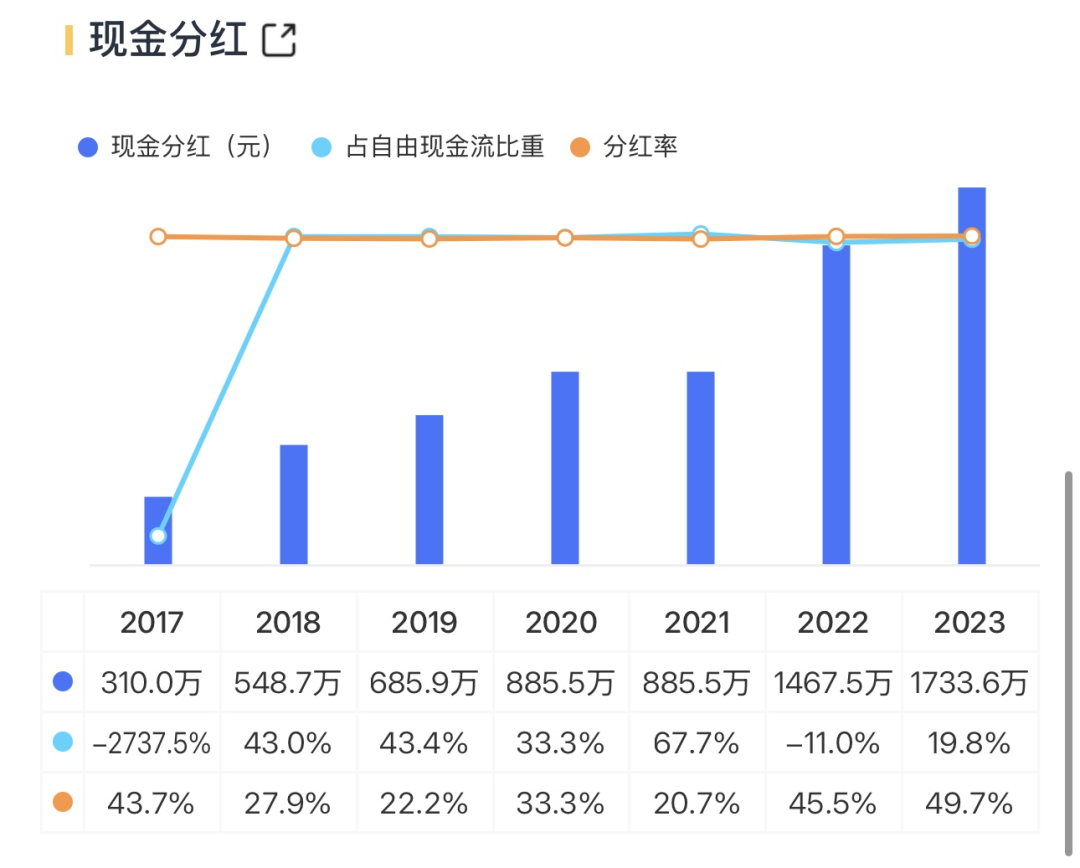

虽然如此公司的最近三年的现金分红一直较高,累计分红1736万,23年分红率接近49%。

小结

公司处于预制菜的一个细致分类,除了传统的藻类单品外,公司积极开拓鱼仔和菌类单品,但目前产品结构并不稳定。公司在发展的过程中一方面绑定国内大客户,一方面积极出海,但公司对上游材料把控力较差,毛利率逐年下降。公司在22年YQ之后,营收逐渐有恢复,但需要注意存货计提风险。

(来源:沙隆巴斯研究的财富号 2024-12-02 07:07) [点击查看原文]