尘埃,即将落地!

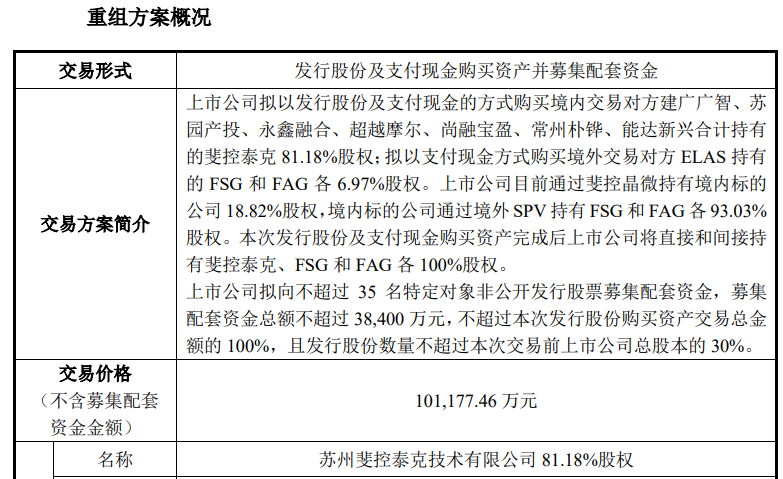

就在12月19日,光伏小寡头,罗博特科公布了最新的并购方案,公司拟收购斐控泰克81.18%的股权,以及ELAS持有的FSG和FAG各6.97%股权,合计金额超10亿。

本次收购完成后,罗博特科将100%控股斐控泰克、FSG和FAG。

这其中,最为焦点的是,公司通过100%控股斐控泰克,进而间接取得了ficonTEC的100%股权。

其实,早在2020年开始,罗博特科就通过参股斐控泰克的方式,间接取得了ficonTEC18.82%的股权,这次直接实现了100%控股。

而斐控泰克旗下的ficonTEC,是德国一家公司,主要业务是半导体设备,给光芯片、光电子器件及大功率激光器件提供全自动晶圆测试、芯片测试等服务。

这也让罗博特科这个光伏小寡头,一举成为了光伏、芯片双寡头。

那么,为何罗博特科搞起了跨行并购呢?

从当下来看,推动因素有三个;

第一,业绩回暖。

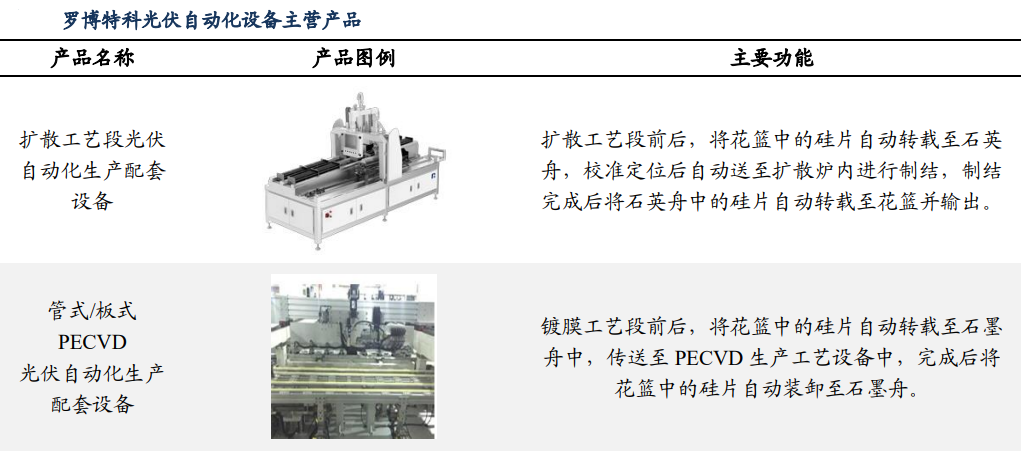

罗博特科一直是光伏设备细分寡头企业,核心产品在光伏电池片自动化设备,包括扩散自动化设备、管式/板式PECVD自动化设备等,并且掌握了电池片和硅片在厚度、隐裂、色差等方面的光学检测技术。

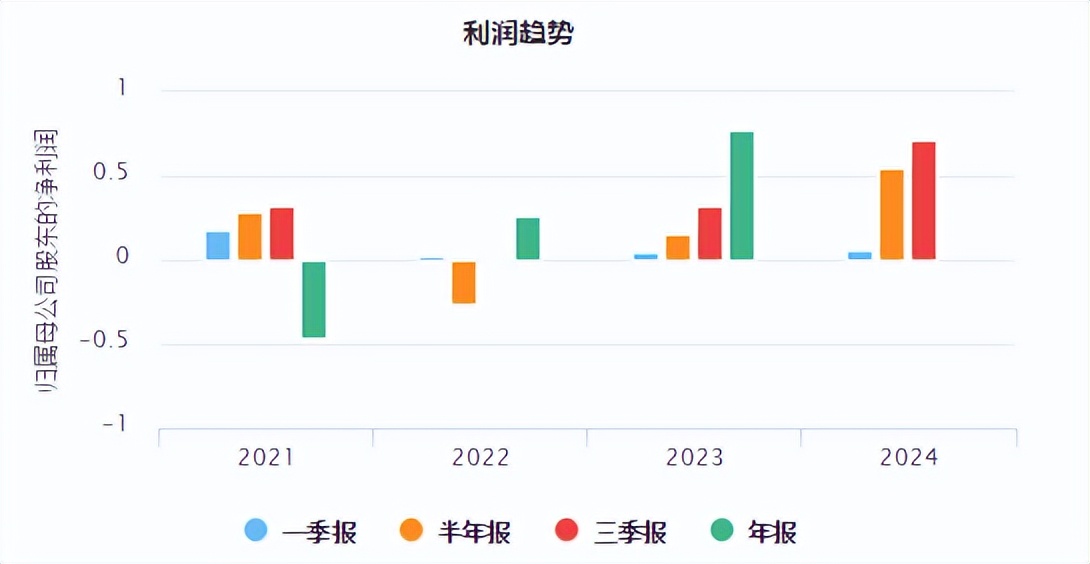

在光伏大周期下,隆基绿能、通威股份、TCL中环的均陷入亏损的局面下,罗博特科业绩却出现了逆市,2023年公司实现净利润7713万,同比大增195%;2024年前三季度实现净利润7118万,同比大增120%。

这完全体现了逆周期属性,甚至比迈为股份、帝尔激光等设备企业增速还要好很多。

这种业绩端的持续走强,也给企业提供了外延并购的资金和信心。

第二,抵御周期。

从营收结构看,目前罗博特科核心营收还是在光伏行业,甚至占比高达98%,依然是典型的光伏公司。

而光伏行业的大周期持续存在,尽管目前受影响较小,但未来不一定不会被影响,公司有延伸业务平衡周期的必要。

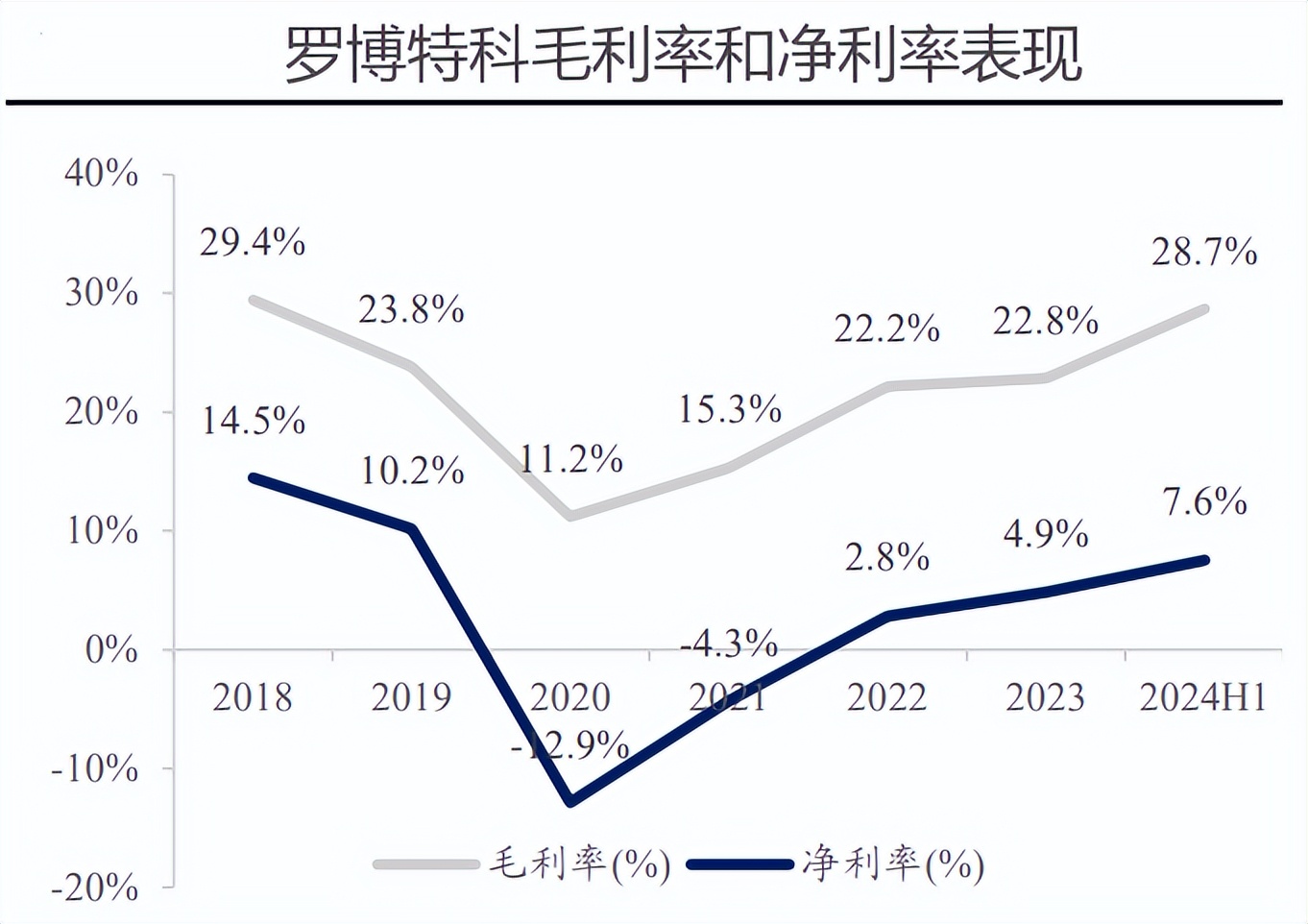

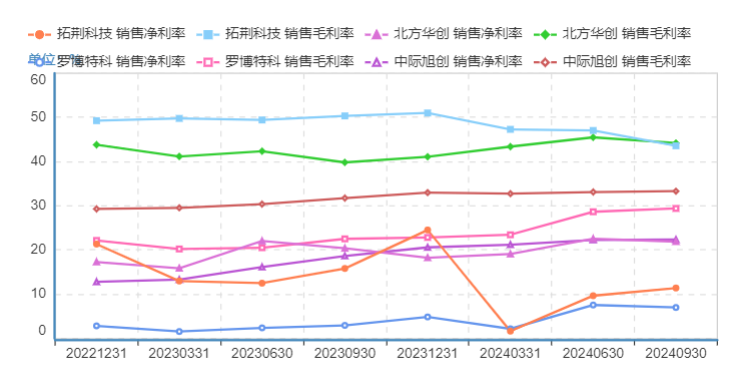

同时,光伏行业目前竞争激烈,尽管2021年以来公司的毛利率和净利率水平得到了持续的提升,盈利能力出现了较大的修复,在光伏行业中是比较强悍的存在。

但是,5%左右的净利率水平依然是较低的存在,尤其是相对于芯片企业来说,远远低于北方华创、拓荆科技、中际旭创等,公司切入芯片行业,有望快速提升基础盈利水平,增强抗风险能力。

第三,芯片需求爆发。

目前,半导体行业出现了2个明显的变化,一个是回暖复苏在加快,从江波龙、兆易创新、汇顶科技等业绩大幅反转上也能看出来;一个是国产替代在加速,尤其像寒武纪、海光信息等出货量明显加快。

带动半导体回暖的,核心就是AI的爆发,而AI目前核心技术在光模块、CPO以及HBM等领域。

尤其是光模块,通过将电信号转换为光信号,直接影响到网络的速度和稳定性。

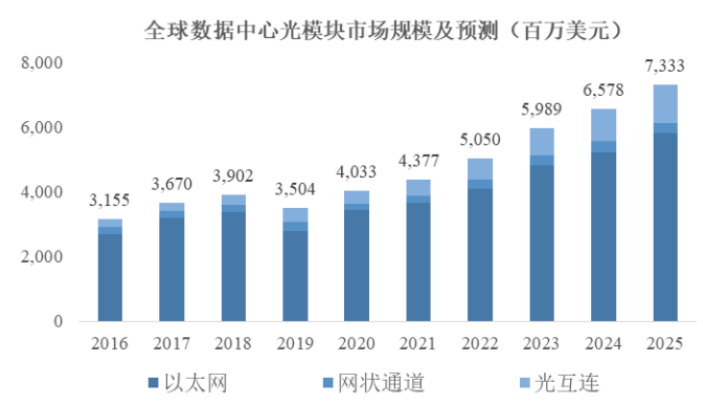

在AI带来的数据传输巨量需求下,大大提升光模块需求。

而在光模块方面,目前硅光技术是最主流的,其次是薄膜铌酸锂。尤其是硅光模块具备更低功耗、高速率、低成本,正在加速渗透。硅光模块市场份额有望从2022年的24%攀升到2027年的45%。

市场规模方面,2019年全球数据中心光模块市场规模为35亿美元左右,预测到2027年,将超过210亿美元,年复合增速在20%附近。而硅光模块增速更好,

2027年硅光模块设备市场规模有望突破50亿美元,年复合增速高达50%,是典型的高成长赛道。

所以,像中际旭创、天孚通信、新易盛、光迅科技等纷纷布局800G、1.6T 光模块和CPO等领域,并且很快实现了业绩的爆发增长。

而罗博特科并购的ficonTEC,正是做硅光、CPO的,公司期望快速切入该领域,实现第二成长曲线。

那么,罗博特科为何会选择ficonTEC呢?

做光模块的企业并不少,为何罗博特科会选择一家德国企业呢?

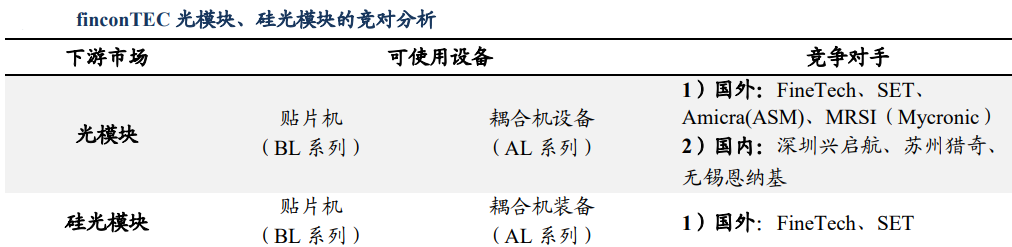

对于外延并购来说,要就要最好的,ficonTEC具备2个核心护城河;

1、绝对的技术壁垒。

ficonTEC是全球光模块封测设备龙头,在硅光、CPO及LPO耦合、封装测试等领域全球领先。适用于400G/800G高速光模块的封装及测试设备已经量产,最先进的1.6T级光模块自动耦合设备即将出货。

目前,公司在全球累计交付设备超过1000 台,在硅光领域市占率超50%,而硅光中的耦合设备更是市占率超80%,绝对的光模块全球寡头。这也让罗博特科一举成为,硅光设备里正宗的公司,将彻底打破这一领域被垄断的局面。

2、强悍的客户壁垒。

由于具备极强的寡头壁垒,ficonTEC深度绑定大客户,其中包括英伟达、华为、中际旭创等。数据显示,截止2024年上半年ficontec在手订单约6752万欧元,其中英伟达跃升为第一大客户。

所以,在两大核心优势下,罗博特科才迫切的100%控股。并且这个收购看似新业务,但仍和光伏业务形成了生产协同、研发协同、客户互补等双赢的局面。

这导致,目前再看罗博特科,具备2个硬核成长逻辑;

一个是,光伏业务,稳定业绩基本盘。

光伏行业目前新增装机增速依然很好,并且降本增效在提速,硅片大尺寸化和去银化是两个技术分支。

目前TOPCon已经达到125um,HJT已经导入了110微米的硅片,未来硅片厚度有望将至100微米甚至80 微米,这必然会带来对硅片自动化设备性能的提升,具备量价齐升的逻辑。

预计,到2025年,光伏电池片自动化设备新增规模超200亿,增速超40%。而

罗博特科的产品在超薄片方面技术突出,可处理100um厚度硅片,有望充分受益行业需求红利。公司客户涵盖了通威、天合光能、晶科能源等,稳定营收基本盘。

一个是,半导体业务,增强业绩弹性。

同时,公司通过收购ficonTEC,切入目前大热的光模块,有望打造第二成长曲线,增强业绩弹性。

所以,罗博特科通过并购,确立了光伏和芯片的新业务格局,并且在两个行业都具备寡头优势,堪称制造业的小而美。

(来源:老张投研的财富号 2024-12-21 18:34) [点击查看原文]