随着年底将近,又到了财务老师提醒大家把“个人所得税”app下回手机,确认专项附加扣除信息的时候。不过,就在大家默默下载之时,小编的一位同事忽然提出了这样一个问题:“所以为啥每年12月和3月都要做汇算清缴?这两次有啥区别?我可以只挑其中的一次做吗?”

此问一出,“满朝文武竟无一人敢言”,纷纷开始搜索起了某某百科——所以,我们12月与3月做的事情,到底区别在哪里?如果省略一次,会不会发生什么问题,或者说,会有什么损失吗?

什么是“汇算清缴”?

在区分12月与3月究竟干的是什么事前,我们先花一些篇幅,来捋捋汇算清缴到底是个啥。

财务老师日常说的汇算清缴,全名为“个人所得税综合所得年度汇算清缴”,简单来讲,就是一年结束后,纳税人在平时已预缴税款的基础上“查遗补漏,汇总收支,按年算账,多退少补”的过程。也就是说,汇算清缴可以说是一个核查自己预缴税额与应纳税额是否一致的过程,如果在汇算清缴中,发现预缴税额超过了应纳税额,那么在审核通过后我们就可以收到一笔退税;而若预缴税额不太足够,我们就需要补上一定的税款——因此汇算清缴,其实可以说是帮助纳税人充分享受税收政策福利、保障合法权益的一个过程。

看到这里你可能会问,既然有可能会“被补税”的话,不操作汇算清缴是不是会更加划算一点?根据规定,有四种情况的纳税人是无需办理年度汇算的:

1. 年度汇算需补税,但综合所得收入全年不超过12万元的;

2. 年度汇算需补税金额不超过400元的;

3. 已预缴税额与年度汇算应纳税额一致的;

4. 符合年度汇算退税条件但不申请退税的。

由于少于400元无需补税,而一旦预缴税额超过应纳税额就可以享受退税,所以一般来说,我们还是建议每一位纳税人都在汇算清缴期间,前往个税app确认查询,指不定就能获得一笔额外的退税“奖金”了呢!

为什么会需要汇算清缴?

既然汇算清缴是个“查漏补缺”的过程,那到底为什么从一开始就会出现“漏”和“缺”,应缴税额和预缴税额为什么会有差别呢?

这就要说到综合所得所包含的范围。根据规定,我们的1.工资、薪金;2劳务报酬;3.稿酬;4.特许权使用费等这四项,都属于综合所得的范畴,计入年度汇算范围,需要在汇算清缴时被“查漏补缺”。

值得注意的是,这四个项目被计入综合所得的比例其实是不一样的,例如,工资按100%计入,劳务所得及特许权使用费则按80%计入,稿费则是先8折再7折,按56%(80%x70%)计入。这四项费用按上述比例计算后相加,才是每人每年的综合所得收入——将综合所得扣除全年可抵扣的费用,再结合个人所得税税率表,最终就可以得出我们实际的应纳税额。

对于只在一家企业上班,且没有副业的“打工人”来说,全年的综合所得一般只有工资而没有其他三项收入,与此同时,企业每月也会按要求为员工代扣代缴,在这样的情况下,我们的预缴税额与应纳税额一般来说基本是一致的,不会出现补税或退税的状况。但若除工资外还有其他收入,那么就可能出现应缴税额与预缴税额有差别的情况,而这些不一致的税费,就需要通过汇算清缴来“查漏补缺”。

12月 & 3月,我们在做不一样的事

在了解了汇算清缴究竟是在干什么之后,我们就可以来解答12月与3月的区别这个问题了。

事实上,每年的12月与3月,我们所操作的项目确实是不一样的,这一点,从名称上就可以窥得一二:每年12月1日至12月31日之间进行的,叫做“专项附加扣除”确认,而次年3月1日至6月30日内办理的,则是“综合所得年度汇算”,也就是“汇算清缴”。

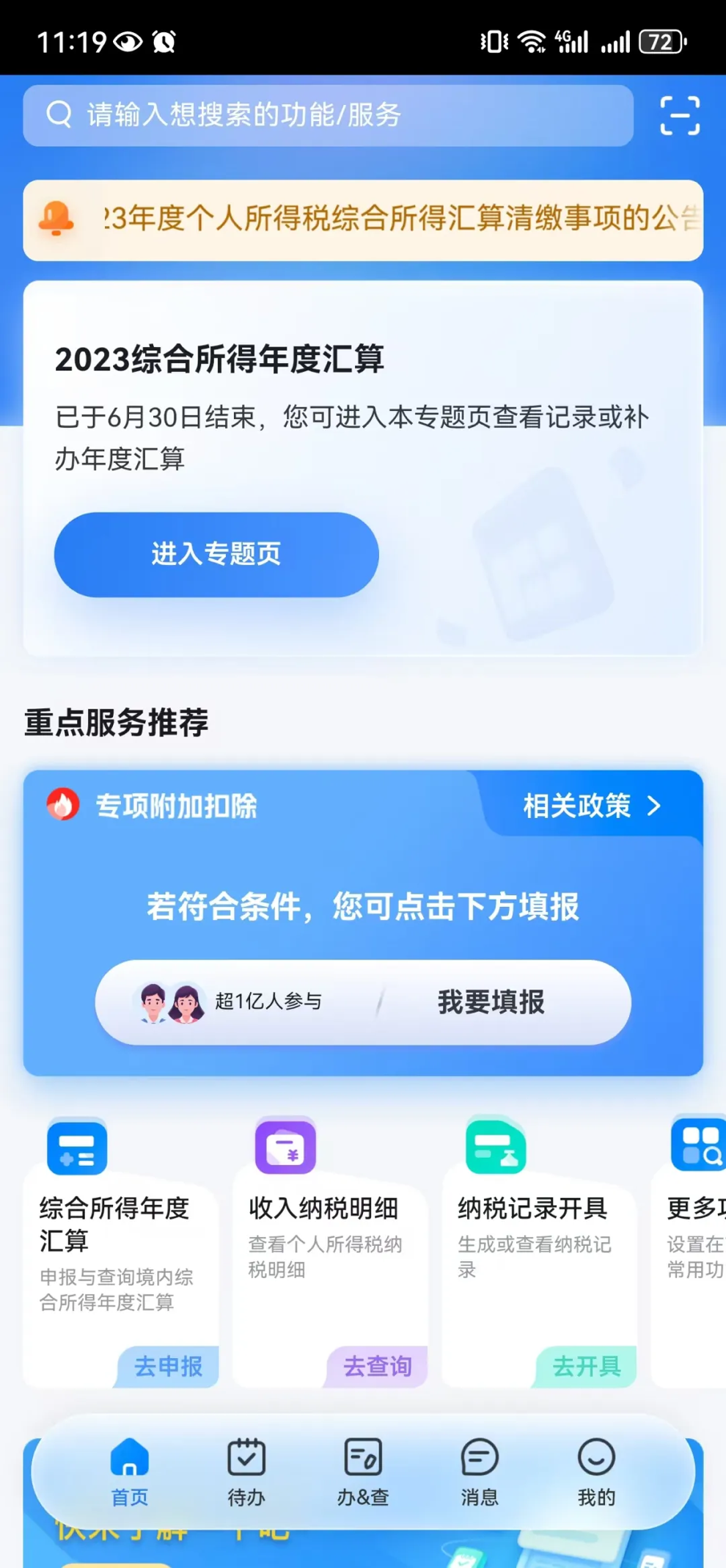

个税app上12月份的界面(左)与3月份的界面(右),可以看到名称是不同的所以,上述提到的汇算清缴,实际上就是我们在每年的3月1日至6月30日期间进行的项目,在这段时间内,我们将确认我们上一年的综合所得情况,对上一年的预缴税进行多退少补。再具体一点来说,2024年3月我们汇算清缴的对象,其实是2023年全年的综合所得,而明年3月即将展开的汇算清缴,针对的是2024年全年的综合所得。

那么,既然汇算清缴都在3月至6月间“查漏补缺”完了,12月的时候我们又是在干什么?

如上述提到的,汇算清缴是把我们全年的综合所得相加,扣除全年可以抵扣的费用后,再根据个人所得税税率表,得出纳税人一年实际需要缴纳的税费。在汇算中,可抵扣的“福利”共有6项:1.60000元/年的基本费用扣除;2.平时缴纳的“三险一金”等专项扣除;3.依法确定的其他扣除;4.符合条件的公益慈善捐赠;5.专项附加扣除;6.从2022年开始的个人养老金扣除。用公式表达的话就是:年度汇算应退或应补税额=[(综合所得收入-60000元-“三险一金”等专项扣除-专项附加扣除-依法确定的其他扣除-捐赠)×适用税率-速算扣除数]-已预缴税额。

其中的第五项——专项附加扣除,根据规定,“纳税人次年需要由扣缴义务人继续办理专项附加扣除的,应当于每年12月份对次年享受专项附加扣除的内容进行确认”,简单来说,每年的12月,我们其实是在个税app上确认下一年的专项附加扣除内容,以便后续在进行这一年的综合所得汇算清缴时,享受到这些扣除的税收福利。

一条时间轴或许能帮助我们更好地理解3月与12月的“分工合作”:

……

2023年12月1日至12月31日:

确认2024年会发生的专项附加扣除项目

2024年3月1日至6月30日:

汇算清缴2023年全年综合所得

2024年12月1日至12月31日:

确认2025年会发生的专项附加扣除项目

2025年3月1日至6月30日:

汇算清缴2024年全年综合所得

2025年12月1日至12月31日

确认2026年会发生的专项附加扣除项目

2026年3月1日至6月30日:

汇算清缴2025年全年综合所得

……

目前,纳税人总共可享受7类专项附加扣除,分别为:子女教育(每个子女2000元/月)、继续教育(技能人员/专业技术人员职业资格继续教育取得相关证书3600元/年;学历继续教育期间4800元/年)、大病医疗(扣除医保报销后个人负担累计超过15000元的部分,在80000元限额内据实扣除)、住房贷款利息(1000元/月)、住房租金(直辖市、省会/首府、计划单列市及国务院确定的其他城市1500元/月;除上述外,户籍人口超过100万的城市1100元/月;户籍人口不超过100万的城市800元/月)、赡养老人(3000元/月)及3岁以下婴幼儿照护(每个婴幼儿2000元/月),更具体的扣除范围、标准、方式及起止时间,可前往个税app等渠道详细查询填报。

不过,特别要高亮提醒的是,如果我们在12月时,忘记/没来得及填报某一年专项附加扣除项目,或者在12月时,某项专项附加扣除还没有发生,我们是可以在这一年的汇算清缴时补录并获得退税的,并不是没有弥补的机会。

比如,我在2023年12月确认2024年的专项附加扣除项目时,还没有发生租房行为,但因为某些原因,2024年我开始租房了,那么这笔扣除,我可以在2025年3月1日至6月30日,汇算清缴2024年全年综合所得时补录,获得一笔退税。

这样看来,12月的确认似乎并不是特别重要?也不尽然。在已知自己的家庭、个人有哪些扣除项目,如子女教育、住房租金、赡养老人、婴幼儿照顾这些可以预期的项目的情况下,还是建议在12月期间就确认完毕,这样我们从一开始就可以因为扣除而少缴一笔税款,而不是等到一年之后,再去补填申请退税;当然,如果发生了预期之外的抵扣项目,比如上述例子中所提到的那样,那请也一定一定记得要在汇算清缴时进行补录,好好享受一把税收政策的福利。