《十年》是一首歌,也可以是一段视频。

这些年,基金经理和持有人沟通的方式越来越丰富,线下沙龙、线上直播、定期报告……在变幻莫测的市场中,与持有人多点沟通总是好事情。

近日,看到财通基金的一段视频《老朋友,新见面》,镜头语言并不复杂,几把竹椅,一壶茶。十年的“老朋友”初次见面,在秋日的黄浦江边倾心而谈。

金梓才管理财通价值动量混合都已经十年了,从数据上看,似乎管得还不错。但是再看看这一期视频,你会发现金梓才这十年其实也有另一个版本。

版本一

数据里的十年:成长与轮动

根据Wind数据,在全市场1万多只股票及混合型基金的产品中,全市场能有“双十”荣誉的只有41只(多份额仅保留A类)。

所谓“双十”指的是基金经理上任时间满十年,并且任职以来的年化回报超10%。

这些凤毛麟角的基金自然有些过人之处,纵观这十年,在金梓才投资组合里看到了成长与轮动,但更打动我的是其背后的坦诚。

2014年11月,金梓才正式接手财通价值动量混合基金的管理工作。十年时光,用数据来丈量,是一个令人欣喜的数字:近十年年化回报率16.25%。*

这个数字背后是一位基金经理对投资框架的持续打磨,以及对投资的热爱。

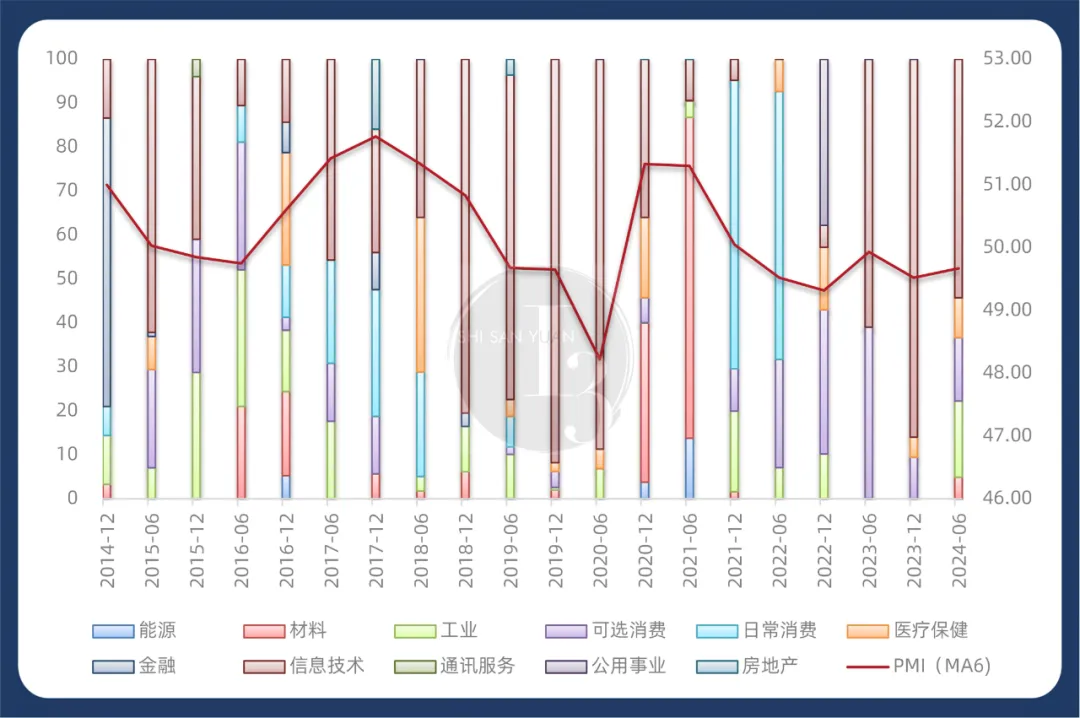

数据来源:定期报告,数据区间2014/12 - 2024/6;风险提示:提及行业和板块不构成投资推介亦不对产品实际投资构成保证,基金持仓会根据市场行情变化调整。基金有风险,投资需谨慎

我们翻看财通价值动量混合近十年的行业配置变化,可以发现其与中国经济周期的相关性逐渐提升。

刚接手基金的时候,市场正好在金梓才的能力圈内行走,持仓和经济周期的相关性并不那么明显。直到在2016年市场迎来“供给侧改革”这一重大转折,他也遇到了那堵“新秀墙”。

在经历那次波折后,金梓才对市场看得更加透彻,“中国市场大部分的收益来自于行业选择”,而不同行业的景气度又和经济周期息息相关。由此他开启了行业轮动的投资路径,并且一直坚守着“先有贝塔,再要阿尔法”的理念。

从近五年的行业选择中,可以看到金梓才的这套打法愈加成熟。在2019年流动性边际宽松时,左侧布局通信板块,成功捕捉到了5G行情;2020年迎来经济复苏预期,开始加仓周期股,而此时正值行业上行拐点。

到了2021年,金梓才将重点布局放在了一个大家未曾想到的方向,开始逐步加仓生猪养殖,也是此轮中最早布局猪周期的基金经理之一。

后续又成功捕捉到了火电价值重构行情,并且在自己管理产品的十年之际,熟悉的TMT浪潮再度袭来。

我们从另一个维度,同样能观察到金梓才这十年的进化。

数据来源:Wind,数据区间:2014/11/19 - 2024/11/13;风险提示:我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。

整体来说,金梓才在牛市中的进攻爆发力较为强劲。在市场行情欠佳的时候,投资生涯初期能做到不跑输沪深300指数。而在最近这一轮低迷行情里,也开始有了明显的超额。

如今在他的投资版图中,没有明显的偏好,只有不断的进化——

从最初被贴上“科技赛道基金经理”的标签,到后来展现出在周期股、养殖股等领域的洞察;从管好自己、管好一只基金,到如今成为财通基金的副总经理,权益投资的领军人,带领能力多元、经验丰富的团队给更多的持有人以获得感。

当然,这种大刀阔斧又集中度较高的行业配置,不免带来较大的波动。对此,金梓才能做的就是应对,对组合进行快速调整,去降低犯错的概率。

金梓才通过快速的调整,力图缓解高波动带来的焦虑。我们拉取了财通价值动量混合不同时间区间内回撤的最长修复天数,我们发现该产品的此项数据远优于同类平均水平,近三年的表现更是突出,或许这正是他提升持有体验努力的展现。

风险提示: 我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。

版本二

故事里的十年:透彻与真诚

然而,仅仅用收益和数据来线性归纳这十年,未免太过单薄,数字背后的故事更耐人寻味。

文章开头的对话里,金梓才见到了两位特殊的“老朋友”——他们都是财通价值动量混合基金的十年持有人,却是第一次与基金经理面对面。这场跨越十年的初见,注定不同寻常。

“从第一次买就开始算,应该是十年了。”当被问及持有时间,两位持有人的回答竟让人有些小感动。十年,看似漫长,却在他们的语气中显得那样自然。更令人有所触动的是持有人赵先生的一句话:“就像交朋友一样,咱俩投缘谈得来,也许这个持有过程就会持续很长时间。”

在偏爱结果导向又缺少耐心的当下,金梓才的轮动其实并不讨喜,常常还未等到结果,质疑声就已先行,而一旦结果不及预期,质疑便会进一步升级。对于成长风格的基金经理来说,这无疑是一场冒险。

在对话中金梓才也对当下大家都比较关注的组合波动问题进行了回应。

作为偏成长又带有行业轮动的投资组合,高波动是一个难以回避的话题。

对此,金梓才进行了一个复盘,直言这些资产本身进攻性就非常强,没办法完全回避掉回撤这个问题。“好比两支球队在踢球,可能想形成4:0或者5:0的结果,但是最后你可能不得不4:1或者5:2这种比分。”

当然,他也坦言,之前回撤较大的时候自己确有忽略一些宏观变量,让市场走在了前面。后续会加强对重仓行业、个股的风险收益认知,并且会适时调整仓位配比,尽可能让整个组合变得更为健康,给持有人更舒适的体验。

又如和“老朋友”江边聊天中,关于“逆人性”的讨论,态度和能力是先决条件,最后的大幅切换只是执行力的体现罢了。金梓才的持仓很少有中间状态,目的就是为了尽量缩短基金的平淡期或者是低迷期。

金梓才能够做好成长、做好轮动,除了在投资上时刻保持着的理性,更重要的还是他一以贯之的坦诚。因为市场不会说谎,如果你心有杂念,它必会给人一记重拳。

在面对持有人时,金梓才同样时刻以一种虚心且坦诚的态度,去倾听他们的诉求,并且不断反思。

十年间,如此真诚的交流也是收获持有人信任的关键。

金梓才十分敢于发声,似乎你敢问,他就敢答,而且回答也绝不含糊。

此前有一场金梓才的直播被热议,因为在直播中他提及了对很多行业的看法,看好与不看好,说得过分明确。

但是从投资者的角度而言,我其实是很高兴,也很欢迎这类基金经理的,因为他能够很明确地告诉你他对于这个行业的观点,你觉得看法一致就持有他的产品,观点不同就可以观望。

都说选基金就是在选择基金经理,如果基金经理对自己的想法遮遮掩掩、泛泛而谈,那么又如何让基民选到真正合意的产品。

这样的反思与迭代正是主动权益基金生命力之所在,也是金梓才坚守十年的初衷。在市场波动较大的市场里,真正让基民有获得感的投资方式才是未来的方向。

写在最后

近年来,多周期多因素的叠加,使得主动权益基金经理的发声愈加艰难,可实际上这恰恰是基民们所需要的。

在视频中,我也注意到两位持有人曾多次提到希望能多些交流的机会,这不仅是方便持有人了解基金经理的想法,在产生大的波动时,能够知晓原因,不会太过不安。

更为重要的是,它会给持有人带来一种陪伴感,特别是在市场低谷的时候,能够有人来引领我们,告诉我们方向所在。

专业的事情交给专业的人,不仅仅在投资端,更在于整个生态。我们的关系不应该只是一串交易的数字,更是一篇篇温暖的投资故事。

相信老朋友如果投缘,就会走过一个又一个十年。