据说有很多关注我的朋友,起初都是因为我放在每周实盘里的估值表,但同时表示看不太懂,但不明觉厉,因为股价确实经常在我给的某个点位,出现剧烈波动。

这篇文章会把大家的疑问,一并解答。

---

1、解读这张估值表前,先回答一个核心问题:Z先生的投资理念是什么?

回答:师从巴菲特,做价值投资。

不过令人遗憾的是,简体中文互联网把“价值投资”玩坏了,完全曲解了巴菲特老师的本意。

简体中文互联网上的价值投资:

1)认准某几只股票,无视价格,只买不卖,准备长期无脑拿着,还起了个名字叫“封仓”。

此类行为,多发生在国内财经大V的嘴里,是否真实这样做了存疑(基本不会)。

2)因某种原因买入某只股票,然后被套了,选择硬抗的方式幻想能回本,并改口称自己准备价值投资。

此类行为多发生在亏钱散户身上。

3)意识形态先行,无视公司基本面和投资常识,因“爱国”、“反美”等原因买入某类股票,意图用宏大叙事让祖国替自己“赢”。

此类行为多发生在亏钱散户身上。

Z先生理解的价值投资(巴菲特原意的本地化翻译):

1)所有的钱都是平等的,投资黄金并不比投资大高级,重要的是它到底值不值这个价。

2)所有的股票/公司/商品,都是可以估值的,但估值是很主观的行为,每个人依据自己的认知,对不同标的给出不同的价格,有分歧才产生交易。

3)估值一定是模糊的区间,且一定有估错的时候,所以一定要留足安全边际,在合理估值之下买入,距离越远越安全;在合理估值之上卖出,距离越远收益越高,但也越难达到。

4)没有任何标的值得永远不卖,不卖的原因要么是没达到自己的卖点,要么是没有赔率更高的备选,绝不能是因为我不想卖。

举一个现实中的例子,方便大家理解:

可口可乐,在国内市场价一瓶3元,维持了很多年,常规渠道基本都这个价。

如果你在景区买,那就得5-10元了;

但如果你在拼多多买,就能买到2.5元还包邮的;

可如果你再深挖一挖,一些特殊渠道甚至能买到2元的,只是距离有点远,需要自提,得考虑交通和时间成本等。

基于上述生活常识,我们就能用价值投资的思路得到结论:

1)一瓶可口可乐的合理价格为3元,也就是它的锚点。

超过这个值就贵了,低于这个值就便宜。

2)现在到底该不该,并没有统一标准,需要具体场景具体分析:

我特别渴特想喝,那在景区5块钱也得买,沙漠里100块钱我也要!

但如果我没有很渴,也不是很爱喝,那2.5元虽然“稍微低估”了,但也没多大吸引力,依旧不会买。

可是,要是能拿到2元以下的货,那性质就不一样了。因为这个价格不只可以让自己畅饮无压力,甚至不喝,转手倒买给其他卖家,当二道贩子都有得赚!一旦利润能盖过油费等成本,稳赚不亏躺赢!

我用绝对的大白话,花了很大篇幅,来解释什么才是真·价值投资,希望正在阅读的你,此刻完全理解了它。

---

2、关于Z先生估值表的各种问题

1)估值表是如何制作的

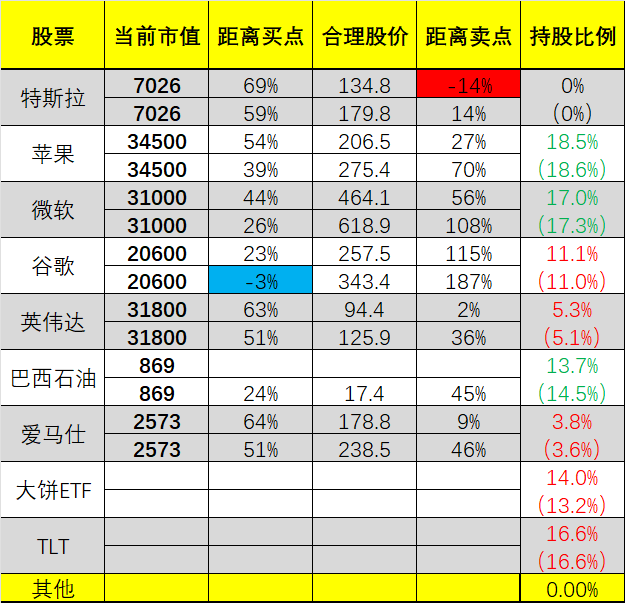

我对外展示的这张表,并不是这张表的完整内容,在原始EXCEL文件里,含有大量函数、公式以及我主观设定的参数。

每家公司的估值计算方式也不尽相同,这张表展现的是我计算出的结果,省去了外人很难看懂、我也不想与之讨论的过程量。

因企业在发展过程中,会不断有新的利好/利空发布,所以我会不定期调整原始EXCEL内的参数,上调/下调各家公司的数据,所以不要随便存一张就当长期参考答案。

2)估值表应该怎么看?

在第一部分,我用可口可乐的案例,解释了价值投资的理念,即找到合理估值的锚点,并依据环境等外部变量,来判断当下是否值得买入。

这张表就是上述思路的量化结果,绝大多数公司,拥有2个买点,2个合理股价和2个卖点。

由于股票不能像可口可乐那样,给出一个准确的值,所以每个区间用2个值做切割,高的是上限,低的是下限。

所以,这张表最常规的使用方法,是看一下当前股价,再看一下3个区间,直观的获取它目前所在的区域。

知道它在哪了,就该买/卖吗?

回答:错!

区间是让你有个大致的范围判断,该不该买“这瓶可乐”,还是得看你主观的想不想喝,渴不渴,有没有得赚。

当你悲观的时候,跌破买点下限再买也行,当你乐观的时候,超过卖点上限再卖也行,没有统一标准。只是距离边界越近,赔率越高,同时风险也越高。

记住,做决策的人永远是你自己,绝不是这张表,它是用来参考的!

3)估值表内的公司是固定的吗?

回答:不是。

我的能力圈主要在科技、消费和能源领域的几家头部公司。

在估值表上的代表我现阶段重点关注的,当我认为中短期没有机会时,就会将它移出,不浪费精力。

此外,基金类标的,虽然有持仓的也会放在表内,但因它们不适合像股票一样估值,所以那一项就会是空的,往往参考的是该基金的重仓股估值,比如我在国内买的标普信息科技,我主要参考微软苹果和英伟达的估值。

4)我最常用的估值法是什么?

虽然参数和具体算法,都很主观,但投资的底层逻辑基本是互通的,我最常用的是现金流折现法和席勒市盈率估值法。

具体名词含义就不在这里解释了,各位自行百度,主要聊聊用法:

前者主要用于每年产生稳定现金流且业务健康增长的企业上;后者多用于受到宏观影响较大,利润可能被动大起大落的周期股上。

但这只是我常用的,不代表只能这么用,更不代表别的方法不对,这道题没有标准答案。

我认为能赚钱的方法都是对的,切勿与他人为此进行争论,重要的是摆事实讲逻辑分享思路,而不是说服他人。

---

全文完

还有任何不明白的,请在评论区留言。

(来源:京城Z先生的财富号 2024-08-27 14:55) [点击查看原文]