一、美元、美元指数与美元周期

1、美元

谈起货币,我们耳熟能详的货币主要有美元、英镑、欧元、日元、人民币,其中无论是消费还是投资,除了日常使用的人民币以外,大家最关注的还是美元。美元之所以能够成为国际最强势的货币,主要源于美国作为世界第一大经济体,拥有压倒性的经济实力和金融市场深度,以及丰富的黄金储备。

就经济实力来看,根据美国商务部公布的数据,美国2021年GDP为23.04万亿美元,再度位居全球第一名,强大的经济实力为美国经济在全球的影响力提供了有力的保障。与实体经济同步发展的还有美国的金融市场。美国具备多层次的金融市场和完善的制度建设,美元在股市、外汇市场和大宗商品交易中运用的也最为广泛,诸多重要衍生品的交易场所均发生在美国,进一步巩固了其世界货币的地位。

2、美元指数

可以看出,美元作为世界货币在全球货币体系中占主导地位,主要通过“定价”的途径,即“汇率”影响他国交易。由于其他非美货币种类众多,因此市场参与者发明了“美元指数”这个指标,以直观的衡量美元相对于一揽子货币汇率的综合变化情况。

目前金融市场上通常所说的美元指数,是由美国洲际交易所(Intercontinental Exchange,简称ICE)发布的,也简称为“ICE美元指数”。

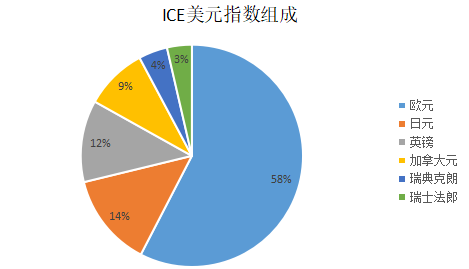

ICE美元指数货币篮子的构成最初是根据1973年美国与其他国家之间的贸易情况挑选10种货币的汇率加权平均而成,1991年欧元推出后10种货币减少为6种并延续至今,这6种分别为:欧元(57.6%)、日元(13.6%)、英镑(11.9%)、加拿大元(9.1%)、瑞典克朗(4.2%)、瑞士法郎(3.6%)。

(图1美元指数构成图,数据来源:ICE)

ICE美元指数中的六种货币权重固定不变,且根据六种货币汇率的最新波动情况及时更新、发布数据,因此能够最敏感的反映美元相对于货币市场上几种主要货币的强弱变化情况,是研究美元周期的主要观测指标。

3、美元周期

简单的说,美元周期就是美元指数的周期性变动,包括周期性上涨、周期性下跌及周期性震荡。

自1973年布雷顿森林体系瓦解之后,全球经济步入“美元本位制”的信用货币时代。美元承担了世界货币的职能,避险保值功能及投资收益功能也逐渐加强,成为全球投资者选择美元资产的决定性因素,历史上每一轮美元周期都面临着不同的宏观背景、政策环境和外部事件性影响,使得美元指数走势的影响因素纷繁复杂。

总结来看,历史上,美元指数的快速上涨阶段为:1980-1985年(5年)、1995-2002年(7年)、2021年至今(1年);快速下跌阶段为:1971-1980年(9年)、1985-1988年(3年)、2002-2008年(6年)。

值得注意的是,历史上美联储加息与美元指数强势的关系并不如预想中紧密,并非美联储的每个加息周期都伴随着美元指数的强势周期。

二、美元周期影响因素

影响美元波动的因素林林总总,学术界对于美元周期背后的驱动因素也存在明显争议。传统的分析框架比较关注实体经济层面,美国国内经济层面和比较短期的驱动因素,似乎不足以解释具备金融周期属性的美元周期变化。

厦门大学王亚南经济研究院副院长周颖刚教授最新研究认为,驱动美元周期的因素主要包括美国经济地位、美国货币政策、国际事件等。一是,美国经济地位对美元整体上起到支撑作用,美国GDP占全球比重与实际美元指数的相关系数达55.5%。二是,美国货币政策旨在熨平经济周期,但同时,对美元的强弱转换起到重要作用。美联储政策利率走势往往领先于美元指数,其背后原因主要是利差引发资本流入或流出美国。三是,1971年美元与黄金脱钩、1985年《广场协议》、1999年欧元诞生、2020年新冠疫情等国际事件的发生都是美元贬值的重要催化剂。

1、美元强周期

美元走强,可以浅显的理解为美元升值,主要由基本面因素和货币因素两方引起。基本面来看,通常一国货币竞争力,离不开国家综合实力的支撑。当美国经济内生动力较强,经济基本面向好,呈现增速走高、通胀走低、失业下降、国际贸易赤字收窄时,往往拉动美元走强;货币层面来看,一国货币的升值与其流动性有密不可分的联系。当一国货币的流动性收紧时,根据供求关系,币值自然有升值的动力,通俗地讲,即美联储采取加息政策时,通常会推升美元价值。

在美元强周期中,可以说基本面向好是必要条件,而加息则同美元强周期是相互推动相互引起的关系,加息作为一项货币政策工具,其目的性相较于基本面走势更为明确。基于美国加息历史和经济学理论,美联储加息的目的在于抑制高赤字下“印钞”产生的本国资产泡沫和通胀,对冲其高位的财政赤字引起的本币贬值压力,维护美元国际货币的地位。

美元强周期往往伴随着美国国力强盛,同时提升美元的购买力,引导美元回流美国,巩固美元国际货币地位和避险属性,在替代效应下导致黄金等其他避险资产价格的下降。但同时,在美元强周期下,美国的制造业倾向于外流,因为本土劳动力成本上升,长期以往将造成失业率上升。同时,由于本币升值(对于美国而言),购买力增强,进口相较于出口更有优势,因此国际贸易更容易出现逆差,贸易赤字扩大,长期以往又对经济增长造成拖累。上述两项负面影响是美元强周期无法长期维持的重要原因。

2、美元弱周期

美元走弱,也就是美元贬值,相较于其他货币购买力下降。美元弱周期主要由基本面走弱引起。在一段时间的强周期后,贸易逆差、产业外流带来的负面影响逐渐扩大,美国内生增长动力开始转弱,呈现经济增速走低、通胀走高以及失业率上升时,美元往往不可避免的进入弱周期。

在美元弱周期下,美联储倾向于采取宽松的货币政策,启动降息甚至QE,通过扩大财政赤字、举债等方式增加本国货币的流动性,刺激经济复苏。美元的贬值,有利于美国产品出口,和制造业回流,扭转贸易逆差。同时美国本土以美元计价的资产价格相对也会下降,有利于吸引外资投资美国资产,进一步推动经济复苏。美元贬值通过替代效应,将推升黄金等避险资产的价格,而过度的贬值将会影响美元的避险特性和国家信用,动摇美元霸权的地位,因此在美元适当贬值提振经济,当经济复苏后,弱周期又将慢慢转向强周期。

三、美元周期与大宗商品

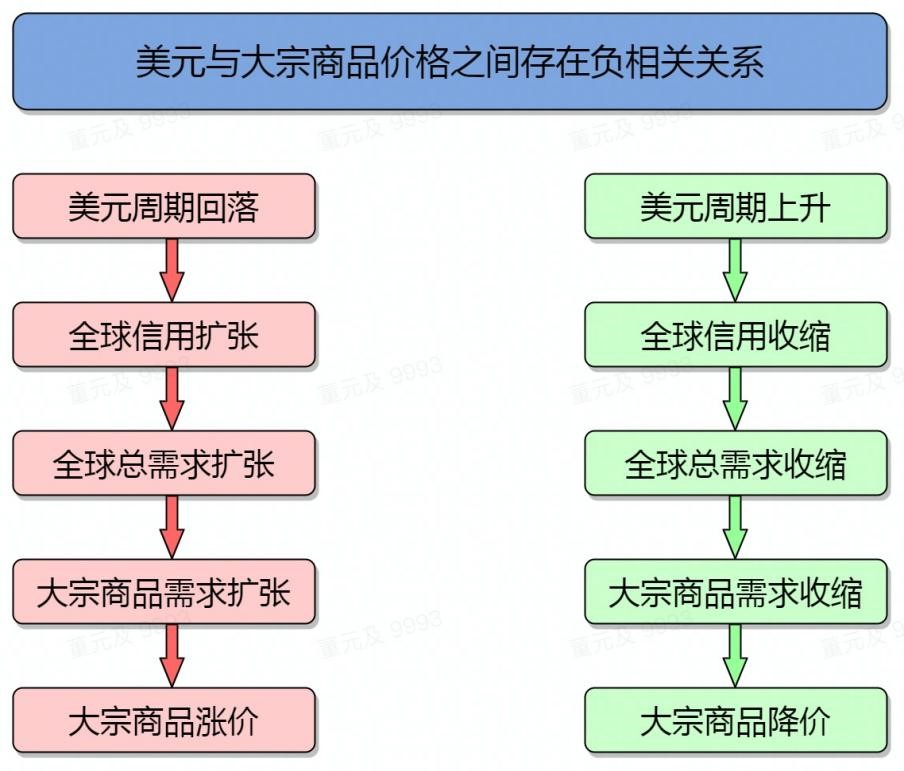

理论上,美元与大宗商品价格(CRB现货指数)之间存在负相关关系,即所谓的“跷跷板”效应。其背后有美元周期回落(上升)→全球信用扩张(收缩)→全球总需求扩张(收缩)→对大宗商品需求扩张(收缩)的经济基本面逻辑。如下图所示:

(图2;大宗商品与美元周期关系图)

举个例子,以2008年为例,金融危机爆发引起全球资产价格暴跌,大宗商品随着经济的下滑走弱。美联储为了救市,开了一剂“量化宽松”的猛药,通过购买抵押支持债券(MBS)和长期国债直接向市场投入了大量的货币。同时,将联邦基准利率从5.25%一路降至0.25%。

这一波的经济刺激,使得经济衰退快速过渡到经济扩张,直接拉动了大宗商品的需求。即美联储投放货币→市场上美元多了→美元贬值(周期性回落)→全球资产价格变相对便宜→导致投资、消费需求增加→大宗商品需求扩张。

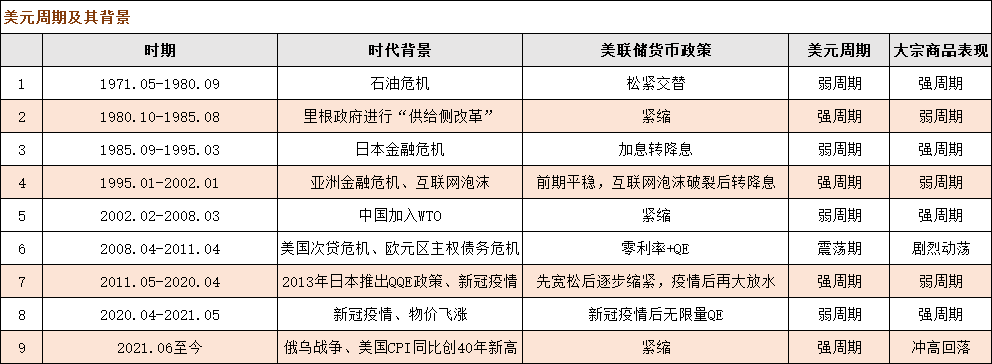

实际上,从历史数据来看,按照美元指数的走势以及相关历史背景,可以将美元指数的走势划分为九个阶段,期间大宗商品与美元也呈一定负相关,但近一年美元指数与大宗商品却呈现同向关系:

第一阶段(1971.05-1980.09),石油危机的外生冲击显著影响了发达国家经济,美国经济恶化,美元指数波动中走弱,期间CRB大宗商品指数呈现极为强烈的涨势;

第二阶段(1980.10-1985.08),里根的减税与大规模财政刺激政策带来的强劲增长以及为应对高通胀采取高利率所吸引的资本流入推动了美元走强,期间CRB大宗商品指数整体震荡走弱;

第三阶段(1985.09-1995.03),美国经济增长下滑和“广场协议”使美元指数下行,期间商品CRB指数呈震荡态势,并于1995年初步见顶,1996年5月确认最高顶点;

第四阶段(1995.01-2002.01),美国自身的信息产业大发展和外部的亚洲金融危机造就强势美元,期间CRB商品呈弱势;

第五阶段(2002.02-2008.03),利差收窄和中国崛起带来的美国贸易逆差扩大使得美元弱势,期间CRB商品走升;

第六阶段(2008.04-2011.04),全球共同经济低迷背景下美国多轮QE带来了美元震荡期,期间CRB指数出现剧烈震荡,先从最高点485.73点暴跌至298.57点,随后再创历史新高至580.32点;

第七阶段(2011.05-2020.04),美国经济复苏带来的美国与欧日基本面和货币政策分化带来了强势美元周期,期间CRB大宗商品指数从580.32点不断走弱,至2020年4月价格较最高点近乎腰斩。

第八阶段(2020.05-2021.05),伴随2019年末全球范围内发生新冠疫情,致使全球央行大放水,整体美元呈偏弱周期,CRB大宗商品指数则表现强劲。

第九阶段(2021.06至今),俄乌战争助推油价疯涨,叠加粮食运输受阻,全球粮食价格走强,多国CPI数据持续走强,美联储采取货币紧缩策略,美元进入强周期。此阶段大宗商品表现出冲高回落态势。

值得注意的是,第九阶段中美元与CRB大宗商品指数负相关不明显,CRB大宗商品指数理论上应该呈现回落态势,但实际走势却是冲高回落,需要持续关注,但整体上仍存在负相关关系。

(图3:美元走势与大宗商品CRB指数关联图)

综述以上,美元通过美元周期这一概念与大宗商品产生联系,目前多数情况下存在负相关关系,即美元回落引起全球信用扩张,进而刺激全球总需求扩张,从而引起大宗商品总需求扩张,最后致使大宗商品价格上涨,反之亦然。

附:

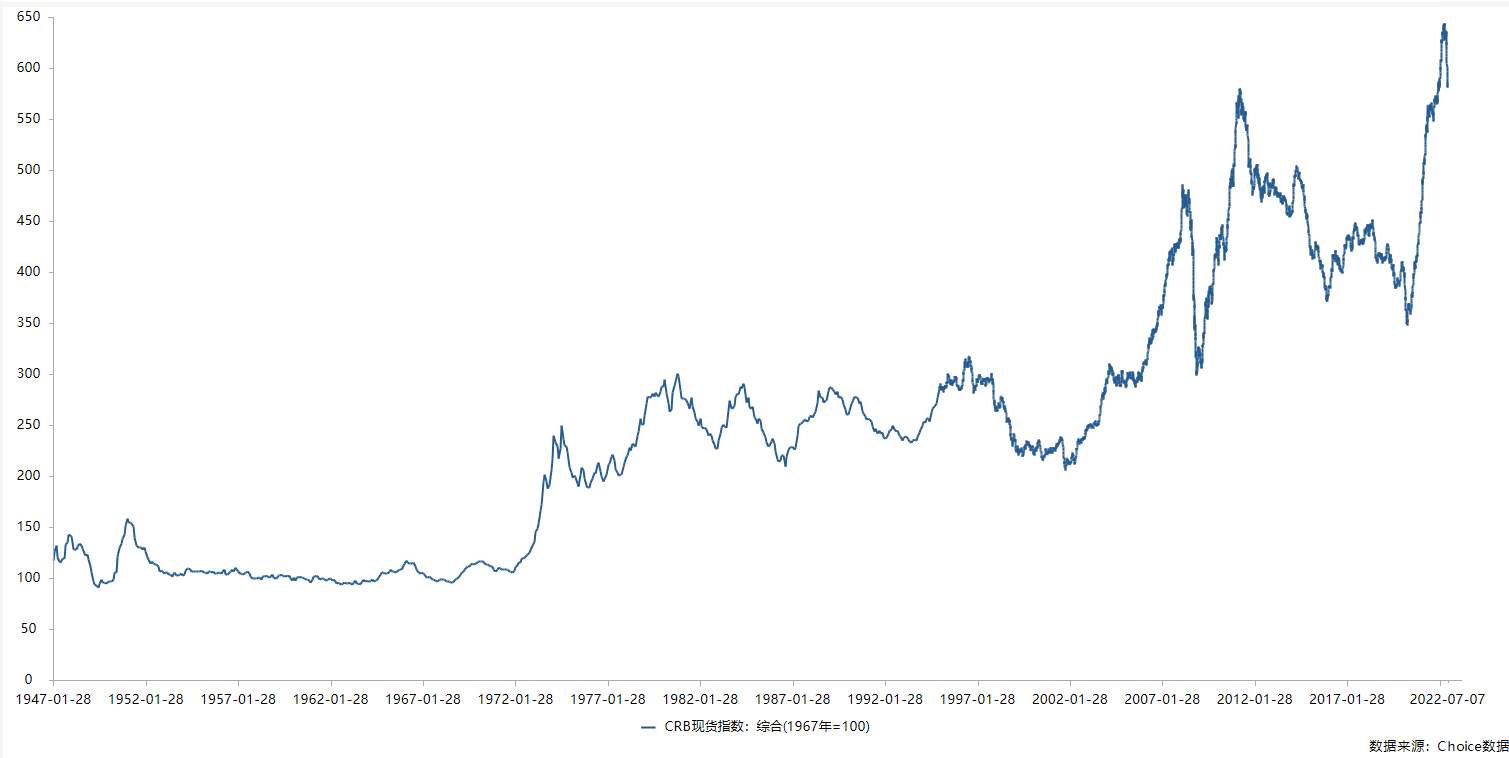

1、CRB商品指数

(图4:CRB商品指数;1947年至2022年)

2、美元指数走势图

(图5:美元指数走势图;1971年至2022年)

3、CRB指数简介

路透商品研究局指数(RJ/CRB)是全球最具影响力的商品价格指数。

CRB指数包括19个商品期货品种,分为4组及4个权重等级,除第一组的原油在指数中的权重高达23%之外,其他每组中各期货品种的所占权重相同。

第一组包括3种原油类的产品( WTI原油、燃料油、无铅汽油),权重为33%;

第二组包括7种流动性很强的商品(天然气、玉米、大豆、活牛、黄金、铝、铜),权重为42%;

第三组由4种农产品(白糖、棉花、可可、咖啡)构成,权重为20%;

第四组包括价值多样性的商品(镍、小麦、生猪、橙汁、白银)权重为5%。

CRB指数涵盖的商品都是原材料性质的大宗商品,而且价格指数采集来自期货市场,因此,CRB指数在反映全球商品价格的总体动态上发挥了重要作用。该指数不仅能够较好地反映出生产者物价指数(PPI)和消费者物价指数(CPI)的变化,甚至比CPI和PPI作用更加超前和敏感,可以看作通货膨胀的指示器。研究表明,CRB指数是一个有效反应通货膨胀的指标,与通货膨胀指数、债券收益率均在同一个方向波动,在一定程度上反映了经济发展的趋势。