年底了,很多马上要发年终奖的朋友,手头就要多出来一笔钱,也在规划明年的配置计划。

但具体到买什么,真有点发愁。

接着买定期、存货币基金?

当前1年期国债收益率0.8%,明年货币基金年化破1%也是大概率。

买纯债类的理财?

最近的热点是,理财不得通过自建估值模型、收盘价调整或平滑估值等手段来减少产品净值的波动。

虽然这类举措可以推动理财产品实现真正的净值化,但后面理财的波动也会相应加大,想要简单梭哈某一类产品,实现丝滑顺畅无回撤的体验,估计也有点难了。

而且,年末债券市场刚刚走了一轮炸裂的牛市行情,就算后续调整幅度不大,调低对债券的预期收益率,也是必要的。

定投纳指?

你想买,额度没这么多,不少场外QDII日限额都达到了100块,根本买不进去,而且最新联储议息会议大家也看到了,鲍叔对明年的降息前景非常鹰。

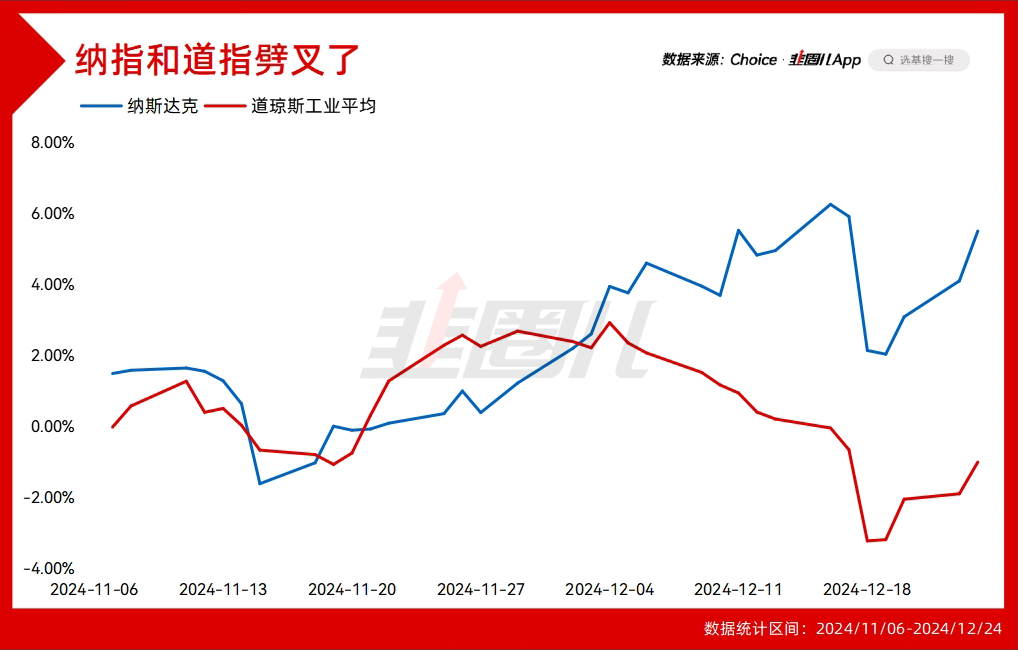

而美股的波动也在加大,比如纳指与道指的分叉。

降息政策一出分歧,各类资产也都跟着波动。

美债,年内收益率先下后上,10年期美债已经来到了4.6%左右。

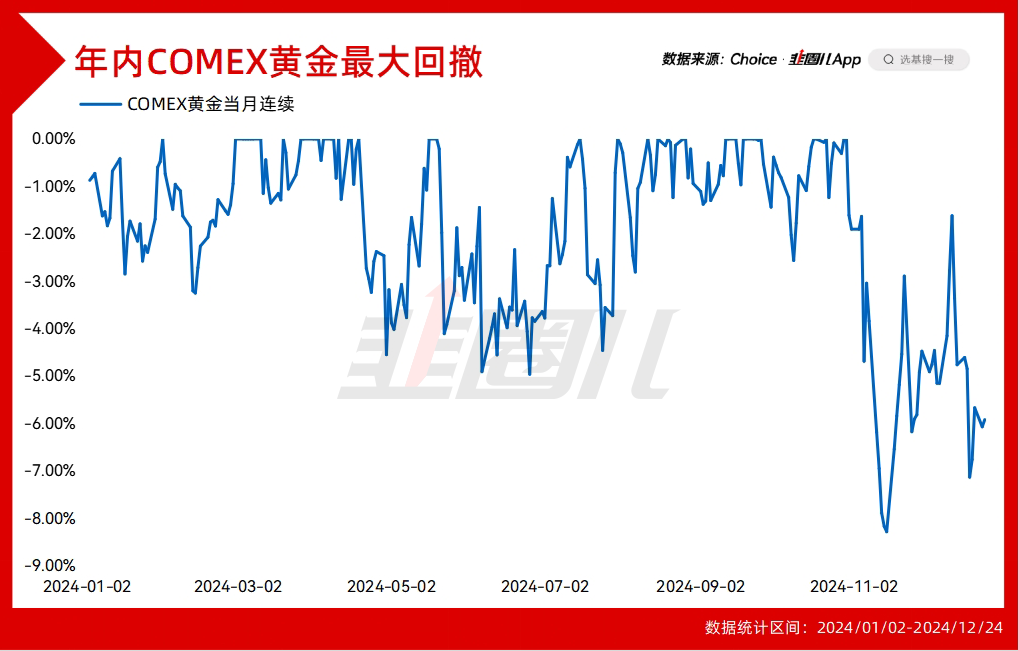

联储降息预期被打乱,黄金的逻辑也会受损,加之目前金价位置并不低,黄金也在年末创下了今年以来的最大回撤。

种种迹象表明,梭哈某一类资产的风险越来越高了,怎么办?

美国的降息前景,受到掣肘

当前美国的问题是,市场对美联储降息的需要与通胀得不到控制的矛盾。

特朗普上台,又带来了相当多的不确定性。

第一,当前美国利率居高不下,每年的利息支出已经成为美国政府的第二大支出项目,接近1.2万亿美元,并且未来还有继续上升的趋势,所以从削减财政支出压力的角度,美联储应该降息。

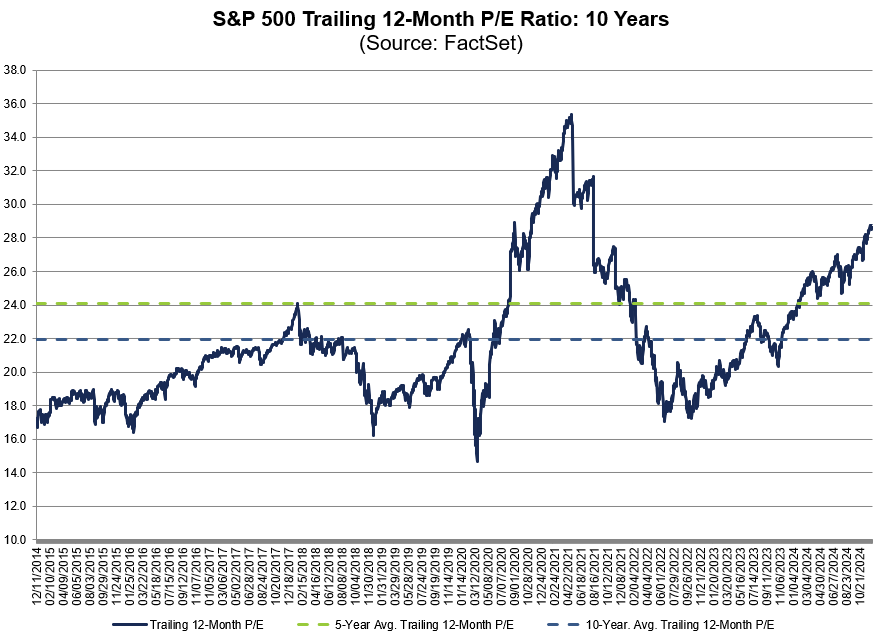

第二,在AI科技的景气度支撑下,标普500的估值水平处于历史较高区间,想继续维持更高的估值,一边需要分子端,科技股业绩指引继续超预期;另一边也需要分母端美联储的降息支持。

但联储降息,要建立在美国通胀得到良好的控制的基础上。

而美国经济前景非常乐观,特朗普对内减税,放松管制、对外增加关税、驱逐移民的政策,又会使市场担心美国通胀的失控...

这就使联储未来的降息比较纠结。

更进一步,假如联储降息空间的收窄,会一定程度上限制国内央妈的降息空间。

最近一段时间国内资产股债双牛的核心逻辑在于美联储降息——央妈跟随,这就给债市和国内小盘成长股,提供了宽松的流动性基础,但如果美联储降息放缓,央妈被掣肘,后续的市场怎么走?

并不好判断。

国内资产,是骡子是马还得看政策

而当前中国的情况,是强预期弱现实之间的矛盾。

这一点,在年底债市的涨幅上体现得非常明显。

10年国债活跃券收益率一路下到1.7%。

当央妈继续降息的空间也受到制约,当央妈开始提示利率风险,短期中债的调整风险也在提高。

而股票,经历过924的反弹,现在的市场不能算贵,当然也谈不上多便宜。

如果复盘今年以来国内权益资产的上涨,其实主要分几类——

第一,红利股,最典型的像五大行。收入端并没有特别明显的增长,本质还是价值发现性质的估值重估。

第二,降本增效带来的利润率的增长,比如港股互联网。

第三,风险偏好抬升驱动下的拔估值,比如924之后市场的普遍反弹,以及小盘、科创方向的流动性牛市。

这种反弹,很容易见到天花板。

想要实现反弹到反转的真正改变,一方面要看到利润表的收入和利润增长,另一方面要看到现金流量表实质性的修复,这只能继续等待明年,更加强有力的刺激内需的政策。

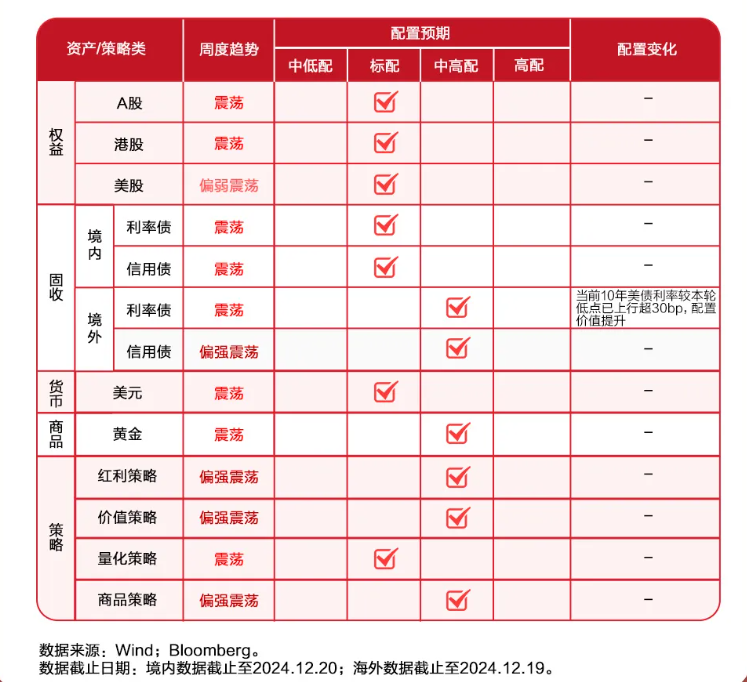

所以在各类资产的确定性都面临一定程度的考验时,我们能做的只有——

逢跌买入、继续多元配置。

不预测只应对,坚持多元的资产配置

多元配置的意义不是抓涨得最好的资产,抢最高的收益率。

而是为了降低组合波动率、提升投资体验,尤其是在这种不确定条件下,提高自己的抗风险能力。

由于今年的美股、黄金、中债都在大涨,很多朋友几乎是一种追涨的态度,去做多资产配置的,假如日后,各类资产的波动性放大、调整幅度增加,还能拿得住吗?

主动配置和被动配置,最大的不同在于,前者是观点先行,需要管理人根据不同资产的性价比,挑选合适的资产,做止盈或者加仓的动作;后者是按照业绩比较基准,把各类资产拼凑在一起。

所以真要做好资产配置,必须要有更科学的分析框架以及配置观点。

现在我了解多资产配置的渠道,主要是招银理财官方公号,每周六定时更新的《晨会必备》栏目,有对多资产的行情复盘和配置建议。

事实上,多元配置一直都是招银理财的核心理念。

为此还在招银理财全+福的产品矩阵中设立了一个单独的子品牌——多元+。

所谓多元+,其实就是通过寻找更多高夏普的资产,分散组合的收益来源,提高抗风险能力。

从更具体的资产选择来看,固收一般是资产配置部分的底仓,最重要,所以我们从固收的占比由高到低排序简单聊几个有代表性的产品——

第一,招银嘉悦(507051),90%的固收+10%的增强,定位是低波固收+。

固收部分投高等级信用债,信用风险较低,增强部分包括境内外股票(含基金)、量化对冲、CTA、黄金等。

增强部分最能体现理财的牌照优势,可选的资产工具更加丰富,理论上抗回撤的手段也就越强。

在具体配置上,招银嘉悦采用的是风险平价策略。

所谓风险平价,其实是让投资组合中不同资产对组合风险的贡献相等。这意味着在构建组合时,不是按照投资者的主观观点来做资产分配,而是基于每种资产的风险来分配,使得每种资产对整个组合风险的影响程度相同。

风险平价策略比较有代表性的就是桥水,而招银嘉悦这种多元理财,可以作为对普通人更友好的桥水平替。

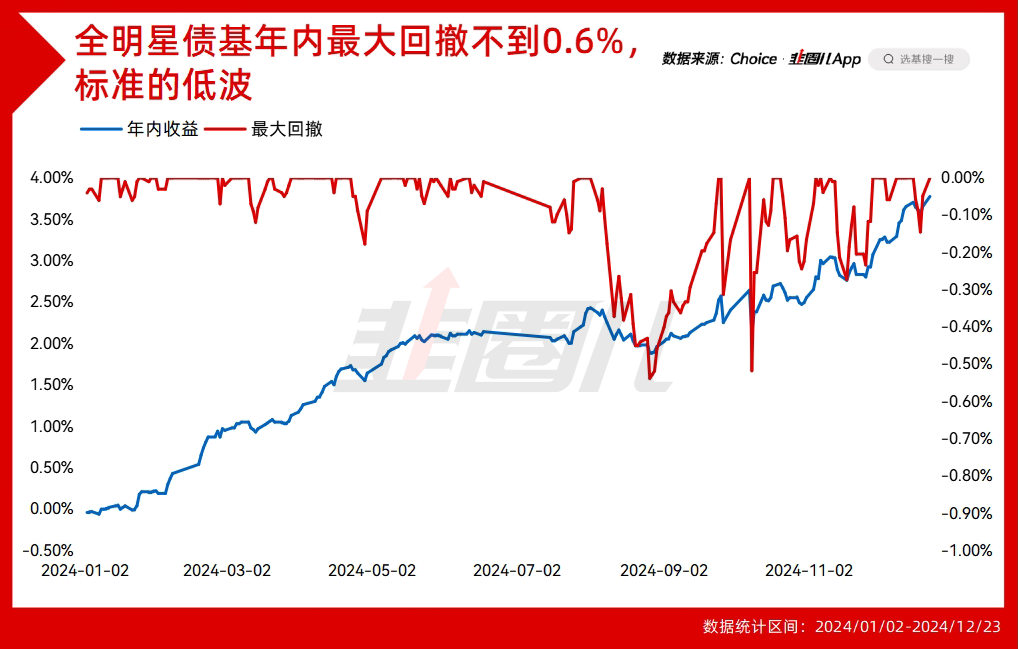

第二,全明星债基(100763),固收占比85%,今年也是仿照桥水的全天候策略做了优化,追求“低波动、多策略和全天候”三大特征,年内收益将近4%,但最大回撤不到0.6%。

以债券型基金筑底,结合风险平价模型,分散投资于债券型基金、境内外股票(含基金)、商品和黄金等资产或策略,产品配置多元,攻守兼备,适配震荡市场环境的固收增强产品。

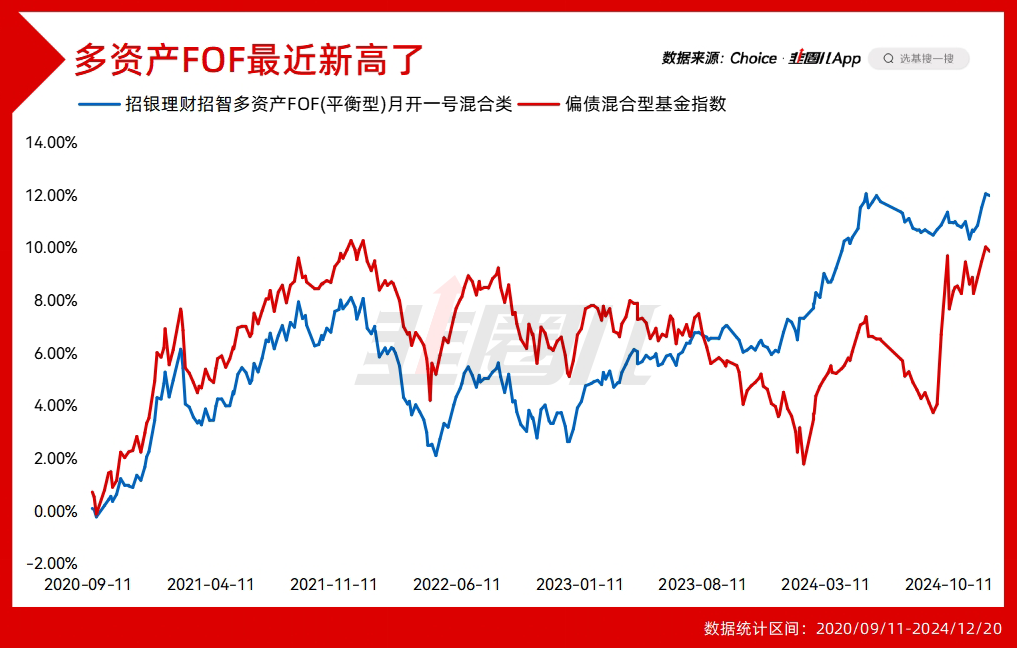

第三,招智多资产FOF(100750),固收占比约70%,2020年9月成立,2023年进行了策略优化,并已在近期创下了历史新高。

当前,固收部分配债基,权益部分红利低波为底仓,辅之以指增策略增厚,另类部分投资黄金、中性,分散收益来源。

关于多资产FOF的运作理念以及工具箱,参考前文《理财大厂的FOF真香》。

总之,大家对多元资产有自己的观点,那可自己去做配置;如果还没这个能力,那就去配这些在净值上已经证明了自己的产品。

不只是海外,国内权益的选择同样可以更多元

假如你对宏观没有观点,也没能力做判断,就想做一个朴素的价值投资者,坚信质地最好的一批公司,能够靠公司管理和商业模式的的阿尔法扛过周期波动,当然也是可以的。

毕竟很多古典主义的价投大师,就是这么做的。

虽然在如今的A股,聊ROIC、聊公司质地和成长性,甚至“价值投资”这个词本身,都不是一件讨喜的事,但以我对A股的理解,市场风格往往更像一阵风。

景气度爆发的成长牛市,丝毫不考虑分红和估值;市场风偏下降,又不会在意公司的质地和成长性。

这非常偏颇。

不管宏观大势如何变化,微观上咱们买股票总要找到自己的锚——价格和价值。

从这个角度看,招银理财的GARP(质量价值)、红利(深度价值),就是最贴近朴素的价值投资的两个策略。

虽然是理财子,其实招银也有自己的纯权益产品R5风险。

第一,深度价值策略,张英的招卓价值精选,之前给大家说过,详见《那只不赚钱不收管理费的理财产品,现在赚了多少?》。

第二,质量价值策略,郝雪梅的招卓沪港深精选和招卓消费精选。

之前听郝雪梅谈到过她对分红的理解。

“如果不考虑股价的填权,分红除息后是一个变相减持的期权。我们希望找到那些分完红之后,价值还能不断增长的企业,因为分红本身并不创造价值。”

这就又回到前面我跟大家聊到的那个话题,我们表面上买的是高分红资产,可实际上还是要赚企业利润增长的钱,这是根本。

郝雪梅自称GARP策略,也就是找估值合理的成长,但与我之前接触过的大部分GARP投资经理都不同的地方在于,她很看重公司的质量。

毕竟是管消费出身的投资经理,对商业模式、竞争格局,先天考虑会多一些,所以持股的ROIC整体不会低。

但有一点值得注意,理财子对R5风险的产品约束比较严,你想买的话必须去银行网点开通权限。

很多朋友没时间、嫌麻烦就不买了,这是理财子的R5不容易上规模的地方,因为不方便。

但往好处想,理财子的权益产品规模小,更容易做超额,正因为买产品不方便,所以购买决策上要更严谨,极大减少了草率下单、盲目亏钱的风险。

写在最后

一个时期有一个时期的牛市叙事。

在消费升级、产业链重整的国内权益资产大牛市的叙事里讲多资产配置,性价比注定非常低。

可在如今这种复杂宏观的扰动期,单纯的聚焦某一类资产难以避免地会受到宏观大势的深度影响。

理想状态下,作为市场参与者的我们,会跟随市场成长,在一轮轮的周期切换中,不断总结经验和教训。

踩过的雷、亏过的钱变多了,大家对商业模式、对资产配置、对某一类资产的涨跌就更加理性,这样市场的有效性,也就慢慢提升了

既然今天大家广泛接受了多元配置的逻辑,那不妨沿着这个思路,实践下去。

风险提示及免责声明

基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。