家人们,东财正在举行投资者投票,有幸入围,文章末尾在进行投资者投票,请大家帮忙投一票~~谢谢

文/徒步投资笔记 编辑/一禾 美美

遵从理性良知,执着研究远见。跟随不眠金钱,广挖资产主升浪

三千字长文,全球找牛市系列,美国篇2

在上篇天文章《三千字长文说透,普通人如何买遍全球,抓住更多牛市(美国篇1)》中,我们说可以利用海内外股市,低相关性和涨跌不同步的特征,打造自己的牛市。

主要讨论了三个问题:

配置全球必要性:因为,此地无牛他处牛;

交易全球资产方式:QDII-ETF或QDII基金;

为什么必配置美股ETF:基本面优良,制度完善,投资手段多样,分红能力强,市场拥有强大的再生能力。

总之,投资美股相当于持有美元资产,因为美元是国际储备货币,在全球经济动荡时具有避险作用。

本篇我主要讲美股三大标杆指数——标普500、纳指100和道琼斯指数。

******

数据显示,过往10年,道琼斯工业指数上涨约150%,标普500指数上涨约200%,纳斯达克100指数上涨约430%,纳斯达克科市值加权指数上涨600%。

图:过往十年三大主流指数涨跌幅

仔细观察,你会发现一个规律:美股宽基指数中,科技股含量越高、成分股越集中,涨幅越大。

表1:三大指数前十大重仓股对比

从表2中,可以发现道琼斯、标普500、纳斯达克综指、纳指100和纳指科技几个指数的异同。

表2:美股核心宽基指数比较表

标普500指数:蓝星最强蓝筹指数

(1)简介:

纳指500,覆盖美股市值最大的500家公司,行业分布广泛,涵盖了金融、科技、医疗、消费、能源等多个领域,是美国股市的代表性指数,能够较为全面地反映美国整体经济和股市的走势。

(2)投资逻辑:

经济晴雨表:作为美国经济的重要指标,与美国宏观经济状况密切相关。当美国经济增长强劲时,企业盈利增加,标普 500 指数通常会上涨;反之,经济衰退时,指数可能下跌。

行业多元化:成分股涵盖多个行业,分散了单一行业波动的风险。这种多元化的特点使得指数相对稳定,适合长期投资。

全球竞争力:标普 500 指数中的许多成分股都是全球知名企业,在全球市场具有很强的竞争力和影响力。

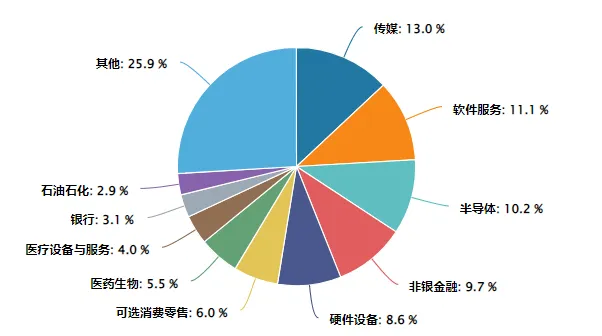

(3)行业分布:

(4)指数估值:

目前标普500的PE-band显示,指数估值近期虽然有所回落,但当前标普500指数依然处于过往十年最高的档位区间,风险大于机遇,不宜大比例配置。

(5)相关基金:

目前,跟踪标普500指数的基金,场内场外都有。

由于外汇额度的原因,QDII基金存在限额问题。表中浅黄色基金限额较高,可以选择——低费率、规模大、单日申购额度高的。

比较而言,首先$天弘标普500发起(QDII-FOF)C(OTCFUND|007722)$ 天弘标普A/C,可以重点关注,规模相对较大,新申赎金额对基金净值冲击更小,国泰标普500次之。

纳斯达克100指数:蓝星最强beta指数

(1)简介:

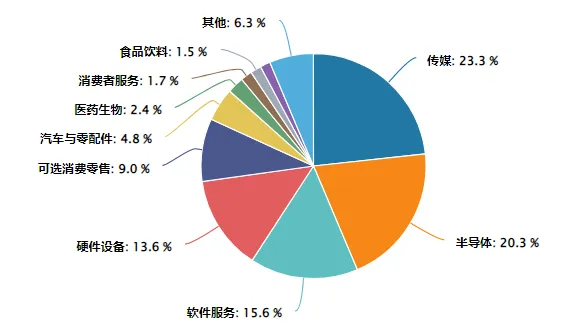

纳指100,涵盖纳斯达克市场100 家大型上市公司,成份股主要是科技股,前 10 大成分股包括微软、苹果、英伟达、亚马逊、特斯拉、谷歌、Meta 等行业巨头,权重占比高达 50%,具有较高的成长性和流动性

(2)投资逻辑:

科技属性强:成分股集中于科技领域,在全球科技发展浪潮中,如人工智能、云计算、大数据等新兴技术不断涌现,这些科技巨头往往能凭借技术优势和创新能力,实现业绩的快速增长,从而推动指数的上涨。

高盈利与成长潜力:自2013年至2023年,纳斯达克100净利润均值超15%,ROE均值超 20%,整体盈利能力较强,具有较高的长期回报潜力。

宏观环境与政策影响:美国的货币政策、利率水平等宏观因素对纳斯达克 100 指数影响较大。

例如,当美联储降息或维持低利率环境时,市场流动性充裕,资金更倾向于流入高成长的科技股,对指数形成支撑

(3)行业分布:

(4)指数估值:

目前纳指100的PE-band显示,当前纳指100处于过往十年最高的档位区间,风险大于机遇,不宜大比例配置。

(5)相关基金:

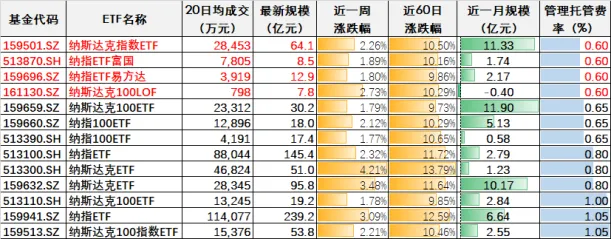

跟踪纳指100的场内基金:

费率最便宜的几只场内纳指100ETF,用红色标出了,其中159501、159696规模和流动性也还不错。

跟踪纳指100的场外基金:

目前存在的问题是,费率低的业绩不如费率高的。

主要是低费率基金,一般都是新成立的,规模相对较小,申购资金会导致仓位降低,最后被迫持续建仓,对基金净值有冲击,规模大的高费率老基金影响相对较小。

我用红色标记出费率便宜,规模相对较大的纳指100场外基金。

比较而言,华泰柏瑞纳斯达克100、嘉实纳斯达克100、南方纳斯达克100,规模和费率相对适中。

道琼斯工业指数:工业蓝筹大本营

(1)简介:

由30家在纽交所和纳斯达克上市的著名大型公司组成,是美国股市中历史最悠久且最受关注的股票指数之一。金融、医疗、工业的权重明显高于大盘,而 TMT 的权重明显低于大盘。

(2)投资逻辑:

蓝筹股代表:成分股多为具有长期稳定经营历史、业绩优良的蓝筹股公司。

这些公司在各自行业中具有领先地位,具有较强的抗风险能力和盈利能力,分红也较为稳定,为投资者提供了相对稳定的收益。

经济稳定性:与美国经济的整体走势密切相关,能够反映美国经济的基本面和市场信心。

在经济复苏和繁荣时期,道琼斯工业指数通常会跟随上涨;在经济衰退时,也会受到一定影响,但由于成分股的稳定性,跌幅相对可能较小。

价值投资风格:整体风格偏价值投资,适合追求稳健收益、风险偏好较低的投资者

(3)行业分布:

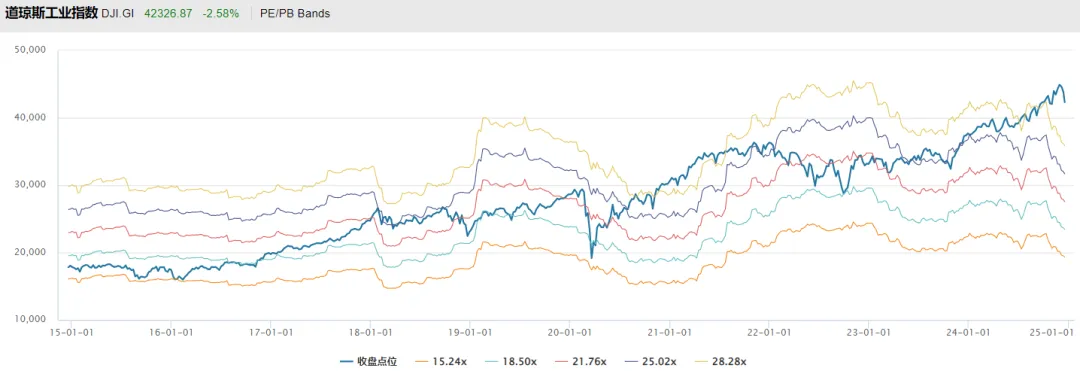

(4)指数估值:

目前道琼斯工业指数PE-band显示,道琼斯指数当前处于过往十年最高的档位区间,风险大于机遇,不宜大比例配置。

(5)相关基金:

目前市场上跟踪道琼斯工业指数的基金仅有道$道琼斯ETF(SH513400)$,再造美国工业的计划,利好对道琼斯指数利好多一些。

下一期,我们将会探讨美股特色指数:纳指科技、标普消费、美国消费和纳指生物科技。

$华宝纳斯达克精选股票发起式(QDII)C(OTCFUND|017437)$

#股市怎么看##Meta智能眼镜应用下载量爆炸式增长#

PS:股市有风险,任何投资决策需要建立在独立思考的基础上

(来源:徒步滚雪球的财富号 2024-12-27 12:57) [点击查看原文]