白酒巨头们,明面上是厂子,背地里早就成了金融巨头,五粮液有宜宾商业银行有金融集团,茅台有贵州银行有白酒交易所,泸州老窖也有泸州银行。

文丨金融八卦女特约作者:兴华

· · ·

2024年12月30日,宜宾市商业银行在港交所发布公告称,拟在香港公开发售6.884亿股H股,发售价将为每股2.59至2.72港元,预期股份将于2025年1月13日开始在港交所买卖。根据公告,宜宾银行此次IPO拟募资额在17.8亿至18.7亿港元之间。

这是宜宾商业银行第三次冲击上市,背后的老板五粮液也不着急,毕竟布局的金融版图不止宜宾商业银行这一家。

白酒巨头们,明面上是厂子,背地里早就成了金融巨头,五粮液有宜宾商业银行有金融集团,茅台有贵州银行有白酒交易所,泸州老窖也有泸州银行。

不仅如此,茅台五粮液还早早组建了投资基金,投了科技公司、生物医药等方向,瞄准的是和主业截然不同的方向。

最近一个月,上市酒企们还密集发布分红计划,贵州茅台、五粮液、山西汾酒、泸州老窖、古井贡酒和洋河的中期分红合计超过490亿,看来这些新投资也没少给酒企贡献利润。

1.

/ 四川第二大城商行,

第三次冲击IPO /

四川省内第二大的城商行,宜宾商业银行,已经是第三次IPO了。

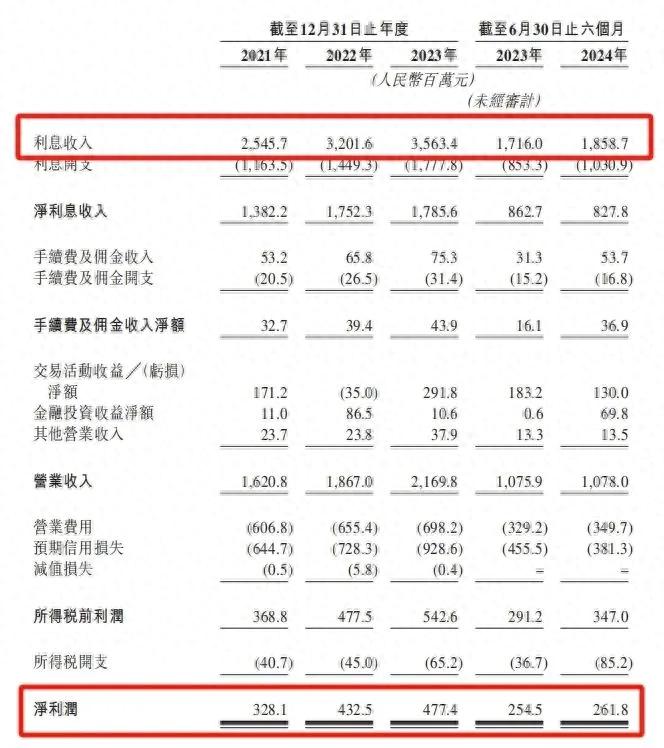

这几年,宜宾商业银行的资产规模猛增,盈利状况也还不错。招股说明书中显示,2021-2024年6月底,宜宾商业银行的收入分别是16.21亿元、18.67亿元、21.70亿元和10.78亿元,保持了较高的增长。同期的净利润分别为3.28亿元、4.33亿元、4.77亿元和2.62亿元,对应年复合增长率为20.6%。

同时,宜宾商业银行也有一些被外界质疑的小瑕疵,比如旗下村镇银行不良率偏高,贷款业务多数与白酒行业上下游捆绑,受到行业波动风险影响等等,所以上市之路屡战屡败,这已经是第三次递表港交所了。

宜宾商业银行成立于2006年,前身是宜宾市城市信用社,也是宜宾市第一家政府控股的金融机构。2014-2016年,天风证券通过受让老股+股份认购的方式,拿到14.57%的持股,一度成为宜宾商业银行的大股东。但是,在2020年到2021年,经过两轮增资扩股之后,宜宾商业银行的大股东之位易主,到了五粮液集团名下。

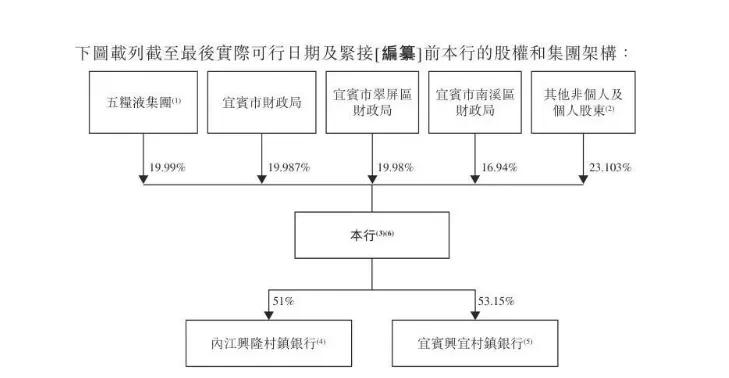

截至目前,大股东五粮液集团持有宜宾商业银行19.99%的股份,第二第三和第四位的分别是宜宾市财政局、宜宾市翠屏区财政局、宜宾市南溪区财政局,其持有的股权分别是19.98%、19.98%和16.94%。

五粮液这大股东可是一根粗壮的大腿,不仅入了股,还是大客户,存款第一名,业务也是第一名。

宜宾商业银行的《招股说明书》显示,截至2024年6月底,宜宾市商业银行的公司业务存款总额为395.35亿元。根据五粮液的2024年半年报数据,截至6月底,存放于宜宾市商业银行的存款余额为129.09亿元,占了将近三分之一。

另外,宜宾商业银行自称“服务白酒产业链的特色银行”,特地成立了五粮液支行和酒圣路支行,还向五粮液集团提供支付结算服务,为白酒产业链上下游的客户打造了多种特色贷款,包括“基酒抵押贷款”“窖池抵押贷款”“五粮贷”“酒企高管信用贷”“白酒互助信用贷”等。

2015年后白酒行业的大发展,顺带着宜宾商业银行起飞,到2021年宜宾商业银行甚至提出加快建设成千亿上市银行的目标,希望冲刺1000亿元的总资产,这个目标在今年上半年达成了。

但是,背后部分贷款的不良率也有抬头迹象。

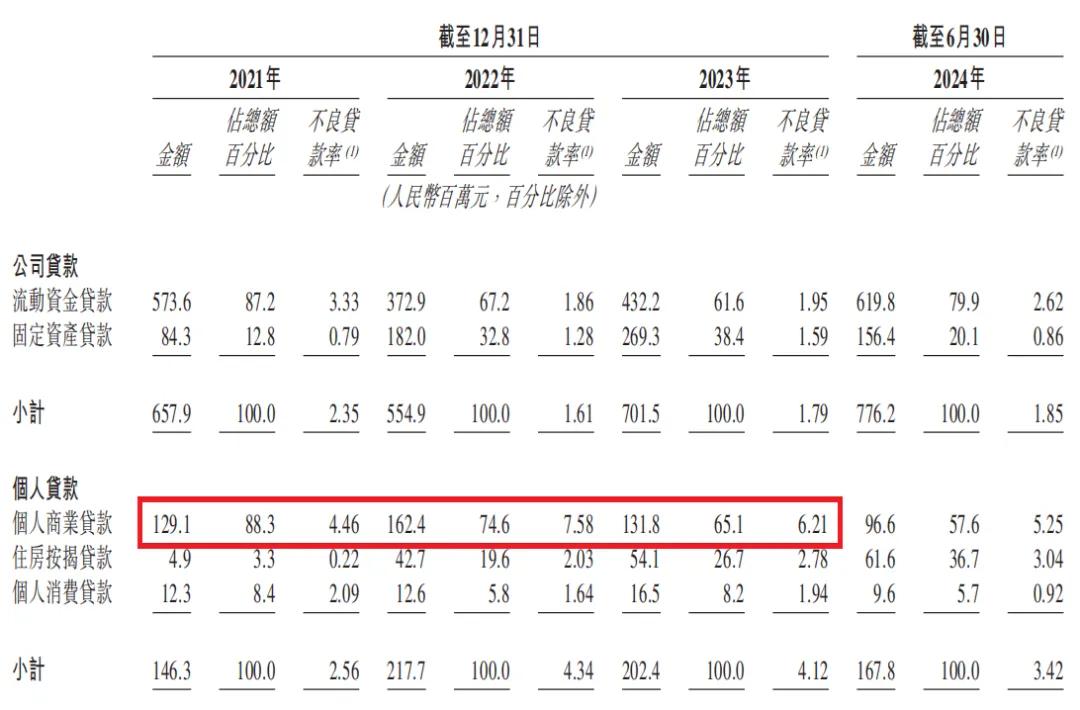

《招股说明书》显示,在报告期的完整财年里,宜宾银行的不良贷款余额分别为8.04亿元、7.73亿元和9.04亿元,所对应的不良贷款率为2.27%、1.77%和1.76%,以及拨备覆盖率分别为198.35%、213.40%和262.02%。

数字看起来不大,里面个人贷款不良率却比较高,分别是2.56%、4.34%和4.12%。这其中占比较高的个人商业贷款不良率更是扎眼,分别达到了4.46%、7.58%和6.21%,已经连续两年超过5%的风险警示线。

另外,宜宾商业银行旗下有两家村镇银行,分别是内江兴隆村镇银行(持股51%)、宜宾兴宜村镇银行两家(53.15%)。其中,宜宾兴宜村镇银行的不良贷款率从2021年的3.96%飙升至2023年的4.95%,已经逼近监管要求的5%红线。对于相关的风险,宜宾银行在招股书中说,承认内江兴隆村镇银行和宜宾兴宜村镇银行的独立身份,努力保持其自主经营。

个人贷款、个体户和小微企业的贷款,目前确实风险增加了不少,所以这也成了宜宾商业银行的一个小负担。加上白酒今年卖得比往年要慢了些,所以宜宾商业银行这个时间点的上市之路,注定会好事多磨。

2.

/ 背靠地方的酒系银行,

成金融圈强大新势力 /

宜宾商业银行已经不是第一家上市的“白酒系银行”了,在此之前,背靠茅台集团的贵州银行,背靠泸州老窖的泸州农商行,都已经是上市公司。

其他白酒巨头们,更是在观望宜宾商业银行的情况,看自己旗下的银行能不能排个队,也踏入上市之路。

茅台集团持有贵州银行12%的股份,系仅次于贵州省财政厅的第二大股东,茅台集团在贵州银行的存款规模超百亿元。另外,茅台集团还持有贵阳银行1.65%股权和贵阳凤岗村农商行1.98%的股权。

泸州老窖集团则是泸州银行的第一大股东,目前持有该行约15.97%股份,泸州银行在2018年底登陆H股,数年间资产规模从825亿元扩大到超过1650亿元。同时,泸州老窖集团还是泸州农商行的第一大股东,持股比例为7.18%。

此外,沱牌舍得集团持有遂宁银行12.39%的股权,位列第二大股东;安徽迎驾集团持有安徽霍山联合村镇银行和霍山农商行少数股权;会稽山第一大股东精功集团和古越龙山均参股绍兴银行,精功集团持股比例为12.32%,位列绍兴银行第二大股东。

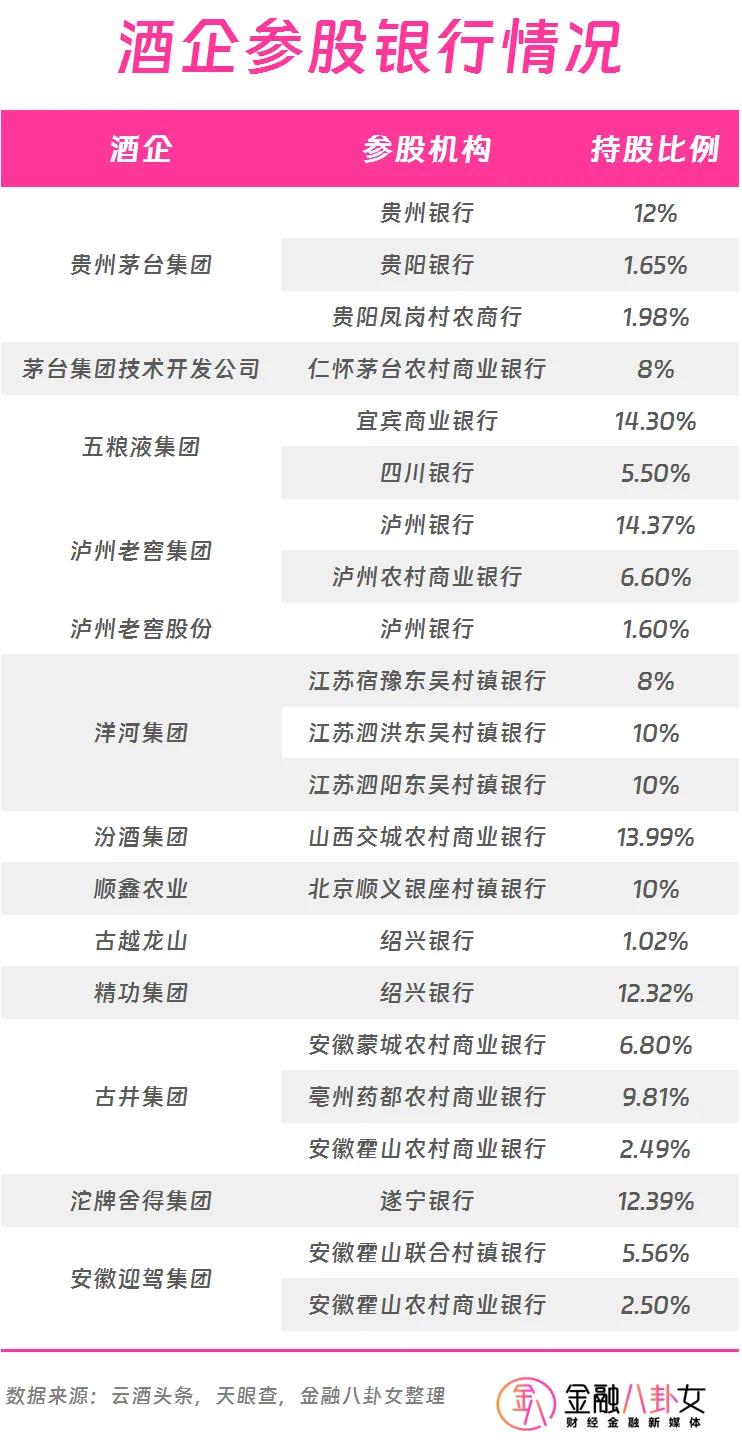

目前,已经有十多家酒企参股了二十多家银行,看来白酒巨头们对银行这种稳健的资产非常偏爱。

不只是银行,部分酒企还参股了保险、券商等金融机构,如贵州茅台集团持有华贵人寿20%的股份,古井集团持有华安证券2.76%的股份,上海市糖业烟酒(集团)持有兴业证券1.87%的股份等。

除了靠参股涉足金融,还有酒企的金融子公司在逐步扩张。

去年3月,泸州老窖旗下龙马兴达小贷公司正式推出产业链金融服务平台,并一口气上线了三款贷款产品——“酒商贷”“酒企贷”“酒人贷”,三款贷款产品分别面向泸州老窖产业链下游经销商、上游供应商和优质个人客户。

这一骚操作,实现了“借我的钱,买我的酒”闭环,把利息和酒钱一起赚了。

3.

/ 参股金融,

只是白酒巨头投资版图一角 /

当然,酒企的跨界业务不止是金融,还有实体,而且不能保证每项投资都能赚大钱。

比如,五粮液集团控制的另一家上市公司宜宾纸业业绩多年表现都不太理想,跨界造车也是“一波三折”。

但是整体来说,酒企的闲钱规模,做产业基金已经成了资本圈一股财大气粗的力量。

目前,茅台集团对外投资已经达到57家企业,远远不只是金融业,既有软件及信息服务业,也有房地产业,有白酒交易所,也有生物医药等科技企业。

2012年,茅台投资10.7亿元,成为贵阳机场的第二大股东。

2013年3月,公司专门成立“茅台财务公司”,逐渐将商业版图延伸到银行、保险、基金、证券、租赁、投资等领域,构建起接近完整的“茅台系”金融版图。

2014年,茅台建信(贵州)投资基金管理有限公司、茅台(上海)融资租赁有限公司相继成立。同一年,茅台在三亚海棠湾投资22亿元,进行海南旅游地产项目的建设。

2018年,茅台入股了云上贵州大数据(集团)有限公司,出资额为4.5亿元,成为其第二大股东,占比26.47%。

目前,茅台旗下的产业基金已经投资了稻源科技、嘉美包装、衣拉拉、李子园、天宜上佳、中国盐业、万凯新材料、新巨丰包装、白家食品、京东物流、锅圈食汇、贵广网络、匹克、虹摹生物等数十家公司,其中部分公司已经成功上市。

同样的,五粮液集团和老窖集团也布局了很多其他产业。

五粮液的操作跟茅台差不多,早已形成了“1+5”产业布局(酒业主业+大机械、大包装、大物流、大金融、大健康五大多元产业)。老窖集团紧随其后,目前对外投资企业多达58家,参股或控股的金融企业有12家,其他的都是延伸产业链的实业企业。

白酒巨头们的闲钱,不扩产就搞投资,总会转起来。

最近一个月,上市酒企们密集发布了分红计划,贵州茅台、五粮液、山西汾酒、泸州老窖、古井贡酒和洋河的中期分红合计超过490亿元:

12月30日晚间,古井贡酒和洋河股份发布了中期利润分配预案。古井贡酒拟向全体股东每10股派发10元(含税),合计派发现金红利5.29亿元;洋河股份拟向全体股东每10股派发现金红利23.30元(含税),合计派发现金红利35.1亿元(含税)。

11月底,贵州茅台和五粮液发布了中期分红计划。贵州茅台每股派发现金红利23.882元(含税),共计派发现金红利300亿元(含税)。五粮液公告称,拟向全体股东每10股派发现金红利25.76元(含税),合计拟派发现金红利100亿元(含税)。

12月24日晚,山西汾酒、泸州老窖双双发布了中期利润分配预案。山西汾酒拟向全体股东每股派发现金红利2.46元(含税),合计拟派发现金红利30.01亿元(含税)。泸州老窖拟向全体股东每10股派发现金红利13.58元(含税),合计派发现金红利约20亿元(含税)。

看来,卖酒投资两步走,这些多元产业也没少给酒企贡献利润。

参考资料:

《不止于白酒!深读“茅台系”金融版图》,山东商报

《A股白酒巨头,要分红超35亿元!酒企密集出手》,证券时报

《屡败屡战,千亿宜宾银行三战港股IPO!五粮液会“惆怅”吗?》,文轩财经

原创声明:本文为金融八卦女原创,未经授权禁止转载,否则将追究相关法律责任。如需转载,请后台或留言联系小编。

(来源:金融八卦女的财富号 2025-01-02 12:52) [点击查看原文]