四月末,强势许久的债券市场迎来快速调整,各期限国债收益率大幅上行,10年期国债收益率从4月23日的2.22%上行至30日的2.30%,同期30年期国债收益率从2.42%上行至2.54%。(数据来源:wind)

突如其来的波动,给债券基金带来一定冲击,也加大了市场对利率未来走势的分歧,当下债券资产配置价值几何、债券基金值得关注吗,成为大众关心的问题。

为何波动?

值得关注的是,四月里,央行已3次发声,对长期国债收益率变化表示明确关切。

4月3日,央行官网刊发货币政策委员会2024年第一季度例会相关文章,明确提及“在经济回升过程中,也要关注长期收益率的变化”。

4月18日,在国务院新闻办公室举行的新闻发布会上,央行也明确提到“防止利率过低”。

4月23日,央行相关负责人表示,我国长期国债收益率总体会运行在与长期经济增长预期相匹配的合理区间内。

(政策来源:央行官网、国务院官网)

在央行持续发声背后,是此前长端利率大幅下行与经济基本面修复不匹配和当前债券市场交易结构较为拥挤。今年来长期债券利率保持下行态势,30年期国债到期收益率更是在2月28日跌破2.5%,创2006年历史新低,并于MLF形成一定倒挂。而债券市场供给节奏相比往年偏慢,信用扩张仍较乏力,“资产荒”格局暂未得到缓解,在市场机构对于固定收益资产的配置需求旺盛的作用下,长端债券交易结构逐渐拥挤。

浙商证券也认为,平坦化的国债收益率曲线多传递出相对经济预期仍有提升空间,而近期长期收益率走低或主要由供需失衡驱动,即一季度政府债发行节奏偏慢,导致机构面临一定程度“资产荒”,不得不通过拉久期的方式进行资产配置。

(浙商证券-《如何理解央行政策表态对债市的潜在影响》-24/4/24以上引自外部机构的观点或信息,仅供参考,不构成投资建议或承诺,不构成投资者选择产品的依据。我司不对其观点或信息的真实性、准确性、完整性做任何实质性的保证或承诺。)

会急转弯吗?

利率的边际变化,不仅反映了债券交易拥挤度情况,还映经济增长和通胀在预期上的变化。也因此,从这两个维度上进行拆解、剖析,我们或能摸索债市未来大体的走向。

短期交易层面上当前信用债“资产荒”局面仍未有缓解迹象,理财和基金等机构依旧面临欠配的局面,在短期负面情绪消化过后,债市长端利率上行的概率与空间或相对有限。

中长期经济基本面上

当前经济增速相比去年有所回升,但物价水平延续偏低,实体经济发展仍需较为宽松的流动性环境支持,货币政策的方向并未改变,债券市场或仍处于一个相对较好的环境中。

华泰柏瑞固定收益部认为,“展望后市,当前的宏观经济和政策环境可能依然有利于债券市场的表现,连续几天的债券市场大幅波动,已经部分释放了因前期下行过快导致的市场风险。往后看,当前市场资金宽裕,配置需求仍在,债券收益率大幅上行的概率较低。后续需关注债券供给以及资金面的变化情况”。

此外,从债券整表现来看,尽管2013年以来债市难免发生回撤,但中证全债指数整体保持上升趋势,波动长期来看也较为平滑。

不妨加点权益力争优化配置效果

近年来利率中枢下行到一个较低的位置,在债券投资上也意味着未来票息的下降,传统固收产品的收益空间或受到制约,权益资产逐渐成为越来越多债基的增强选项之一。

当然,通过股票增强不是简单地增加权益资产,而是利用股债资产的对冲与搭配,弥补单一资产的周期波动,发挥资产配置的效果,力争实现组合整体风险收益特征的优化。

数据显示,如果以沪深300代表股票资产、以中证全债指数代表债券资产,“债九股一“的策略在近十年(2014-2023年)每年都实现了正涨幅。

华泰柏瑞安盛一年持有债券(A类代码016983,C类代码016984)就是采用“债九股一“策略的产品——

华泰柏瑞安盛一年持有债券采用精选优质债券打底、辅以权益基金增加弹性的配置策略。在产品设计方面,为维持策略持续,安盛规定权益基金投资比例限制在基金资产净值的10%以内,帮助形成天然的股债一九配置组合。

从定期报告数据来看,产品成立以来,在不直接配置股票的同时,权益基金占基金资产净值的比重在5.4%-9.5%的范围区间。股债两类低相关资产的搭配,或能帮助安盛达到平衡“优化收益”和“控制波动”的目标、带来较优持有体验。

(权益基金仓位数据来源:定期报告,24Q1、23Q4、23Q3、23Q2、23Q1权益基金占基金资产净值比例分别为,5.42%、7.52%、7.42%、9.18%、9.49%,持仓数据仅为定期报告报告期末数值,具体数据会发生变化且历史数据不代表未来。)

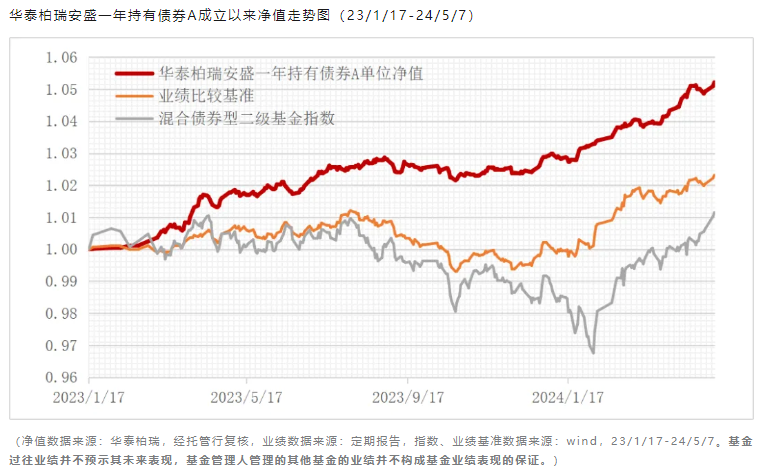

得益于别具匠心的产品设计和实力突出的基金经理,安盛一年持有期债券A自成立以来历史表现靓丽,在股债波动的市场画出了靓丽的业绩曲线。5月7日,华泰柏瑞安盛一年持有债券A单位净值创下新高,不仅扛住了震荡的权益市场,也较好穿越了债市的短期调整。

$华泰柏瑞安盛一年持有期债券A(OTCFUND|016983)$

$华泰柏瑞安盛一年持有期债券C(OTCFUND|016984)$

$华泰柏瑞季季红债券A(OTCFUND|000186)$

(基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。)

非特殊说明数据来源:wind,非特殊说明截至24/4/30。

备注:罗远航先生掌管的债券型基金有华泰柏瑞季季红债券、华泰柏瑞益通三个月定开债、华泰柏瑞益商一年定开、华泰柏瑞稳健收益、华泰柏瑞锦乾、华泰柏瑞锦元、华泰柏瑞益安三个月定开、华泰柏瑞锦合、华泰柏瑞安盛一年期债券、华泰柏瑞锦悦债券十只。华泰柏瑞季季红A成立于20131113,2019-2023年每年收益依次为4.19%、2.32%、5.32%、2.16%、4.52%。业绩比较基准为:一年期银行定期存款收益率(税后)+1%,同期收益依次为2.56%、2.55%、2.54%、2.53%、2.53%。华泰柏瑞季季红C设立于20220311,2022年(成立至年底)、2023年收益为1.32%、4.27%,同期业绩比较基准收益为2.06%、2.53%。历任基金经理:陈东(20131113-20171127)、罗远航(20170316至今)。华泰柏瑞益通三个月定开债成立于20191115,2020-2023年每年收益为2.73%、4.76%、2.87%、5.92%。业绩比较基准为:中债综合指数收益率,同期收益为-0.06%、2.10%、0.51%、2.05%。历任基金经理:罗远航(20191115至今)、刘礼彬(20231031至今)。华泰柏瑞益商一年定开成立于20200120,2020年(成立至年底)-2023年每年收益为1.54%、3.36%、2.33%、2.98%。业绩比较基准为:中债综合指数收益率,同期收益为-0.24%、2.10%、0.50%、2.05%。历任基金经理:罗远航(20200120至今)。华泰柏瑞稳健收益成立于20121204,A类份额2019-2023年每年收益依次为3.87%、0.83%、4.05%、2.50%、2.83%,业绩比较基准为:一年期银行定期存款收益率(税后)+1%,同期收益为2.13%、2.09%、2.04%、2.00 %、1.96%。C类份额同期收益依次为3.40%、0.41%、3.63%、2.09%、2.41%,业绩比较基准收益同A类。历任基金经理:陈东(20171122-20210203)、董元星(20131016-20230413)、罗远航(20200721至今)、刘礼彬(20231107至今)。华泰柏瑞锦乾成立于20201030,2021-2023年每年收益为7.29%、2.54%、2.60%。业绩比较基准为:中债综合全价指数收益率,同期收益依次为2.10%、0.50%、2.05%。历任基金经理:罗远航(20201030至今)。华泰柏瑞锦元成立于20211111,2022-2023年每年收益为1.95%、4.24%,业绩比较基准为:中债综合全价指数收益率,同期业绩比较基准收益为0.50%、2.06%。历任基金经理:罗远航(20211111至今)、刘礼彬(20231031至今)。华泰柏瑞益安三个月定开成立于20221108,2023年收益率为2.72%,业绩比较基准为:中债综合全价指数收益率,同期业绩基准增长率为2.05%。历任基金经理:罗远航(20221108至今)。华泰柏瑞安盛一年期债券成立于20230117,2023年(成立至年底)收益率为2.89%,业绩比较基准为:中债综合全价指数收益率*90%+中证800指数收益率*10%,历任基金经理:罗远航(20230117至今)。华泰柏瑞锦合债券成立于20230728,成立至24年三月底回报为1.77%,业绩比较基准为:中债综合全价指数收益率,业绩比较基准同期回报为3.70%;历任基金经理:罗远航(20230728至今)截至最新报告期运作时间不满6个月业绩暂不予以列示。华泰柏瑞锦悦债券成立于20240119,业绩比较基准为:中债综合全价指数收益率,历任基金经理:罗远航(20240119至今)截至最新报告期运作时间不满6个月业绩暂不予以列示。以上数据摘自基金定期报告。

#回调、赎回接连上演 持有的债基该怎么办?#