上周,4月社融数据出炉,市场上的讨论比较多。

1-4月,社融新增12.73万亿,人民币贷款增加10.19万亿;4月末,社融规模存量同比增长8.3%,M2同比增长7.2%。

4月社融减少1987 亿元,同比少增1.4万亿,这是2005年后首次单月负增,也是有统计数据以来的次低点。

社融数据的全称是社会融资规模数据,是指在一定时期内,非金融企业和个人通过各种金融工具从金融体系获得的资金总额。

通常来说,社融数据与经济增长正相关,反映了金融体系对经济的供给能力。因此4月社融数据的表现,不免引起了一些投资者的议论和恐慌。

社融数据披露后,本周的前两个交易日,市场的表现还算比较平稳,也一定程度上平息了关于“社融负增会不会大跌”的议论,看来是“问题不大”。

若仔细分析,社融数据负增,背后的原因还是比较复杂的。

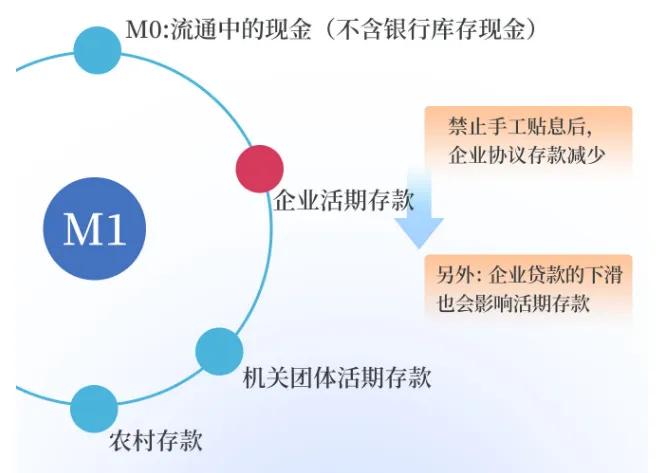

比如说,M1作为表征活期存款的数据走弱,受到金融数据“挤水分”影响。

近期银行规范了资金空转、手工补息等现象,尤其是企业活期存款中的手工补息部分受影响比较大,叠加债券理财产品收益率走高,存款流向理财的趋势明显。

此外,国家统计局对金融业增加值的季度核算方式进行了优化调整。新的核算方法短期可能带来“挤水分”的扰动,对货币信贷总量短期造成下拉影响,也对社融数据带来扰动。

因此,4月社融并不完全反映实体经济情况。不论是从仍然站在荣枯线以上的PMI,还是从低位修复的通胀数据,以及各行业的微观开工率来看,经济依然处于由制造业补库带动的弱修复状态。

不过客观上说,去除这些技术面因素的影响,社融数据确实在一定程度上也反映了需求不足的问题。

但值得注意的是,股市反应的是预期而非现实,当金融数据偏弱时,后续政策的发力预期反而升温。

从历史数据来看

信贷数据的高低和经济基本面未必完全正相关,而M1数据往往在市场低位同步见底。我们数据短片中的数据内容可以作为参考。

再从长线思维看

越来越多的资金开始认知中国资产已经走过U型底部的左侧拐点。年初以来经济、政策、地缘等方面都出现了边际改善,逐步打破了前期市场下跌时“预期-现实”的恶性循环。

做一个总结,就是,无需恐慌!

当前A股市场的宏观不确定性也在回落。无论是两会“增强资本市场的内在稳定性”,还是新国九条的出炉,都反映股市波动的底线明确。

如果后续财政政策发力、政府债供给放量,房地产以旧换新、限购调整等政策已经在持续落地,金融数据有望逐步企稳。

A股市场偏低的估值和人民币汇率相对稳定的情况下,海外资金仍有流入空间,市场中期表现是可以积极看待的。

风险提示:观点仅供参考,不构成投资建议或承诺。市场有风险,投资需谨慎。

$国泰上证综合ETF联接A(OTCFUND|011319)$ $国泰上证综合ETF联接C(OTCFUND|011320)$ $国泰上证科创板100ETF发起联接C(OTCFUND|019867)$ $国泰国证食品饮料行业(LOF)A(OTCFUND|160222)$ $国泰国证食品饮料行业(LOF)C(OTCFUND|015040)$ $国泰黄金ETF联接A(OTCFUND|000218)$ $国泰黄金ETF联接C(OTCFUND|004253)$ $国泰中证全指通信设备ETF联接C(OTCFUND|007818)$ $国泰中证申万证券行业指数(LOF)A(OTCFUND|501016)$ $国泰国证房地产行业指数A(OTCFUND|160218)$

#老基民坦白局:养基过程中你吃过哪些亏?# #胡锡进又加仓4万 A股是要反弹了吗?# #指数集体下跌 上涨中继还是反弹终结?#