摘 要

1、就业数据显示美国劳动力市场降温,叠加通胀回落,美联储下半年开启降息可期。降息周期来临利好金价表现,地缘政治风险以及去美元化需求下,全球央行增持黄金的趋势还会延续,或可重点关注国泰黄金ETF联接A(000218)。

2、上周五国常会审议通过了《全链条支持创新药发展实施方案》,有望为整个创新药行业带来信心。未来创新药的价格机制有望从临床需求、药物稀缺性等多维度切入,支持高质量创新药合理定价。

正 文

一、大盘分析

上周市场延续下跌趋势,上证指数周跌0.59%,A股日均成交额持续缩量,上周仅约6000元。行业板块中,有色、商贸零售、钢铁领涨,军工、机械设备等领跌。北向资金上周净流出139.47亿元。

上周五披露了美国6月就业数据。美国6月非农就业人口增长20.6万人,尽管超过预期的19万人,但仍较前值27.2万人显著下滑;4月和5月新增就业人数合计较修正前减少11.1万人;失业率在6月份上升至4.1%,预期和前值均为4%,同时为2021年11月以来最高水平。

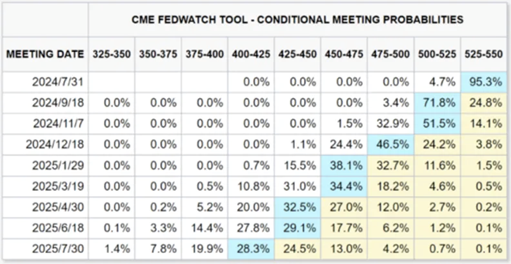

就业数据显示美国劳动力市场降温,叠加通胀回落,美联储下半年开启降息可期。根据芝商所FedWatch工具,美联储9月开启年内首次降息的可能性为71.8%,高于报告公布前的66.5%。

来源:CME

当前A股市场情绪低迷,二季度经济数据表现不强,官方PMI数据表明,制造业活动已在5-6月连续两个月回落。虽然6月百强房企销售额降幅收窄,但仍需观察持续性。

接下来市场将迎来重要会议期,具体改革方向关注度较高。另外A股也迎来半年报预告密集披露期,基本面较好的方向或受到资金青睐。

目前A股整体估值历史低位,具备较高的赔率。但后续可能需要更多经济数据验证,或海外降息趋势明确,带动市场风险偏好提升,短期或维持震荡格局,中期来看对于市场表现依然乐观,或可关注$国泰上证综合ETF联接C(OTCFUND|011320)$。

二、黄金板块

就业数据疲软,加上PMI下行表明美国经济热度正在降温,美债收益率及美元指数下行,推升大宗商品及风险资产的风险偏好。上周黄金价格表现突出,伦敦黄金现货价格逼近2340美元,预计随着美联储降息概率的攀升,黄金价格有望开启新一轮上涨周期。

来源:Wind

上周末国内央行披露6月末黄金储备7280万盎司(约2264.33吨),与上个月持平。但全球央行增持黄金的意愿仍然较强。

世界黄金协会发布的2024年央行黄金储备(CBGR)调查报告称,29%的受访央行计划在未来12个月内增加黄金储备,这是自2018年调查开始以来的最高比例。该调查于2024年2月19日至4月30日进行,共收到70份回复。

约13%的发达经济体计划在未来一年增加黄金储备,高于去年的8%,也是自调查开始以来的最高水平。在新兴市场中,近40%的央行计划增持黄金。去年全球央行增持黄金数量达到1037吨,为史上第二高,紧随2022年创纪录的1082吨。

往后看,降息周期来临利好金价表现,地缘政治风险以及去美元化需求下,全球央行增持黄金的趋势还会延续,或可重点关注$国泰黄金ETF联接A(OTCFUND|000218)$。

三、医药板块

上周五国常会审议通过了《全链条支持创新药发展实施方案》,市场期待已久的创新药支持政策落地。

会议指出,发展创新药关系医药产业发展,关系人民健康福祉。要全链条强化政策保障,统筹用好价格管理、医保支付、商业保险、药品配备使用、投融资等政策,优化审评审批和医疗机构考核机制,合力助推创新药突破发展。要调动各方面科技创新资源,强化新药创制基础研究,夯实我国创新药发展根基。

今年4月初,北京、广州、珠海同时发布支持医药创新发展的政策或征求意见稿,各地对创新药产业支持政策正逐步落地。从地方政策来看,支持举措包括审评加速、支付端松绑、入院加速、鼓励出海等。

本次中央层面政策出台,有望为整个创新药行业带来信心。近年来医保谈判平均降幅逐步缓和,成功率提升,未来创新药的价格机制有望从临床需求、药物稀缺性等多维度切入,支持高质量创新药合理定价。

长期看,医药板块还受益于人口老龄化、消费升级的逻辑。经过调整后,此前影响医药板块的负面因素已逐渐体现在股价之中,深度调整后医药板块估值水平较低,具备一定的布局性价比,感兴趣的小伙伴或可继续关注$国泰中证沪港深创新药产业ETF发起联接C(OTCFUND|014118)$、$国泰中证生物医药ETF联接C(OTCFUND|006757)$、$国泰中证医疗ETF联接C(OTCFUND|012635)$、$国泰国证疫苗与生物科技ETF发起联接C(OTCFUND|017186)$。

#回本自救指南##红利基金为何能成为进攻的矛?##在投资指数基金过程中 你遇到过哪些坑?#

国泰黄金ETF联接A基金成立于2016.04.13,2019-2023年净值增长/业绩比较基准(%):18.88/18.74,13.54/13.77,-4.87/-3.89,9.94/9.34,16.45/ 15.98。业绩比较基准:上海黄金交易所挂盘交易的Au99.99合约收益率*95%+银行活期存款收益率(税后)*5%,数据来源:基金定期报告。本基金主要投资对象为国泰黄金ETF,预期风险收益水平与黄金资产相似,不同于股票基金、混合基金、债券基金和货币市场基金。

国泰上证综合ETF联接C基金成立于2021.1.22,国泰上证综合ETF联接C自成立-2023年净值增长率/业绩比较基准(%):6.53/0.54,-7.16/-14.35,-0.46/-3.47。业绩比较基准:上证综合指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证生物医药ETF联接C成立于2019.04.16,国泰中证生物医药ETF联接C基金2019-2023年净值增长率/业绩基准(%):18.08/7.99,53.72/51.79,-15.21/-14.06,-22.77/-23.97,-5.36/-6.31。业绩比较基准:中证生物医药指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证沪港深创新药产业ETF联接C基金成立于2021.11.22。自成立以来-2023年净值增长率/业绩比较基准(%):-6.51/-7.43,-19.32/-21.10,-12.70/-13.83。业绩比较基准:中证沪港深创新药产业指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。本基金投资港股通标的股票,将面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

国泰国证疫苗与生物科技ETF发起联接C成立于2022.11.21。业绩比较基准:国证疫苗与生物科技指数收益率*95%+银行活期存款利率(税后)*5%。自成立以来-2023年净值增长率/业绩比较基准(%):-3.08/-8.50,-14.10/-14.98。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证医疗ETF联接C基金成立于2021.06.23。国泰中证医疗ETF联接C自成立以来-2023年净值增长/业绩比较基准(%):-19.02/-25.28,-22.83/-23.82,-21.88/-23.11。业绩比较基准为:中证医疗指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。