前言

2023年3月7日,ETF风火轮正式成立,作为我对指数投资的一个实践,我希望用这个组合,锻炼我在中观行业的投资能力。

PART/ 01 组合表现

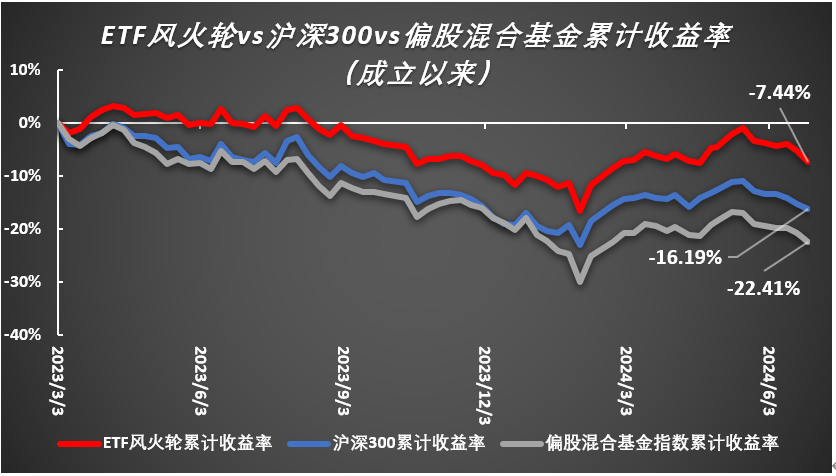

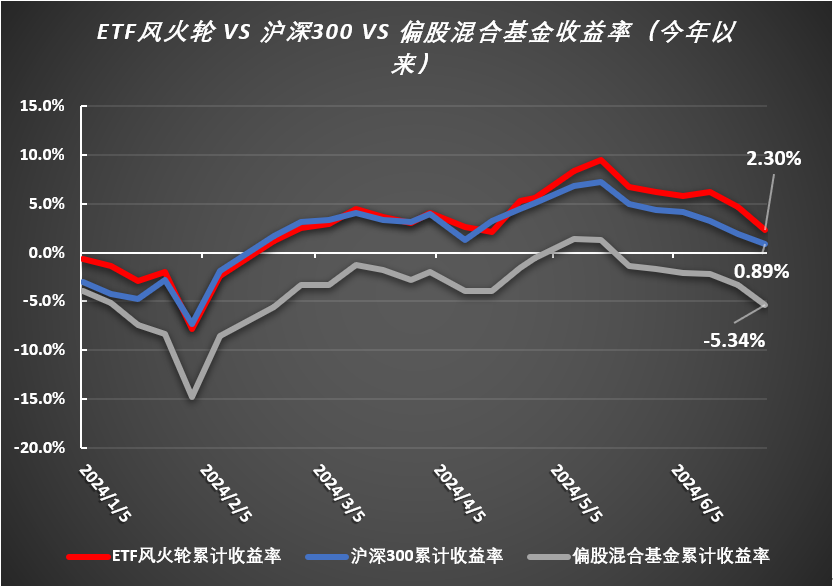

截止2024年6月底,ETF风火轮表现可圈可点。组合净值目前0.93,仍然没有回到“水上”。但组合成立以来收益率和今年以来收益率分别为-7.44%和2.3%,还是高于同期沪深300(-16.19%和0.89%)和偏股混合基金收益率(-22.41%和-5.34%)。以下是ETF风火轮成立以来和今年以来和市场表现的对比。

成立至今,ETF风火轮进行过10笔调仓。时间主要集中在组合刚成立的2023年3月和4月,下表展示了调仓内容和每笔调仓的效果。除了加仓上证红利和中国互联网50取得正收益外,其他加仓都是一片惨绿。中证军工、创成长、中证新能源指数加仓后亏损都在30%左右。这些指数近3年下跌的时间和幅度都大大超出了我的想象,新低之后还有新低。

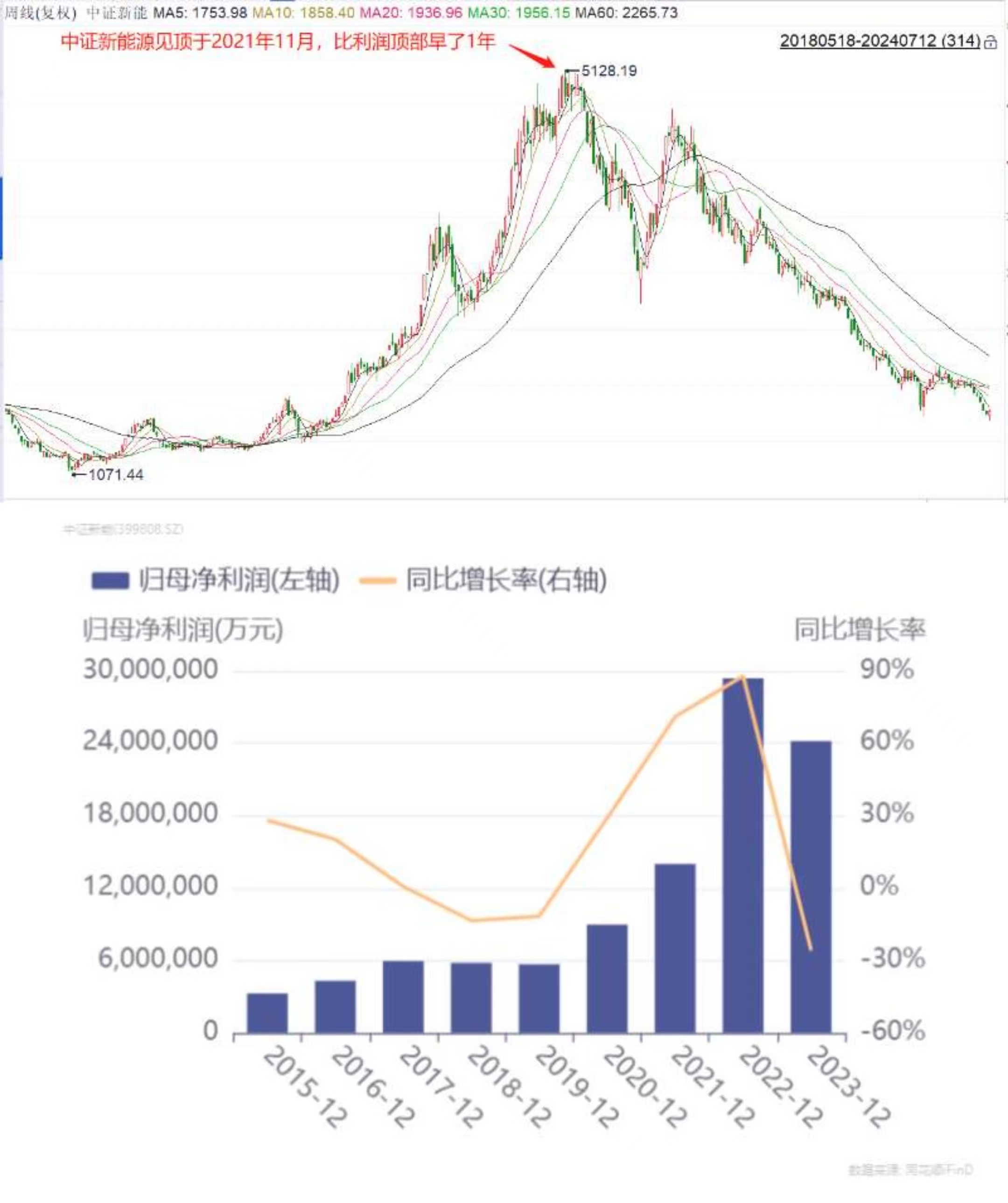

中证军工2021年12月创下高点,到2023年3月加仓时已经下跌21.7%,但加仓后仍然下跌了28%。创成长高点同样在2021年12月,到2023年3月加仓时已经下跌33%,但加仓后依然下跌31%。中证新能源最夸张,高点在2021年11月,到2023年8月加仓时已经下跌51%,2024年1月加仓时已经下跌58%。但加仓后仍然有20%-30%的跌幅。若从高点算起,这些指数的下跌在40%-67%之间。

但将时间拉到更长,与其说这波熊市惨烈,不如说之前那波牛市太过疯狂。2020-2021年,短短两年创成长、中证新能源涨幅都超过4-5倍,而目前即便从高点下跌50%-60%,依然没跌到行情启动前的位置。当年泡沫吹得越大,如今摔得就越狠。

PART/ 02 行业未来有机会吗?

目前创成长、中证新能源、上证红利、中国互联网50都完成四阶段建仓,达到了我设定的仓位上限,后续也没有加仓打算。中证军工目前只完成阶段二建仓,距离满仓还有2笔加仓空间,但短期我并不考虑买入,原因后面会说。接下来就聊聊我对每个指数具体的观点

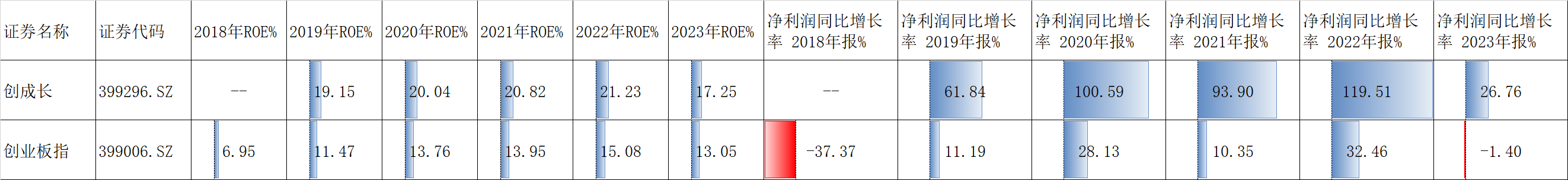

创成长指数是在创业板中选取50只成长性和动量效应好的股票组成的smart beta指数。前3大成分行业通信、医药生物、电力设备合计占比超过了60%。从成长性来看,创成长比创业板指表现更好。创成长2019-2023年均净利润增长率为80.6%,创业板同期只有16.15%。创成长2019-2023年的年均ROE也比创业板指数高。目前指数PE 26.37倍,历史分位3.33%,无论从绝对估值和相对估值来看,都已经算便宜了。尽管价格和质量都不错,但在当前缺乏流动性的背景下,成长类指数很难有大的行情。唯一能做的只有等待。

中证新能源指数的细分行业由光伏、电池、电力、能源金属组成,实际上涵盖了上游设备、中游制造、下游发电的全产业链环节。但从近几年看,行业的周期性十分明显:2018-2022年,行业净利润保持加速增长,但2023年净利润同比却断崖式下跌60%。一个有意思的事情是,行业净利润走势与股价一样都是过山车走势,但股价却走在利润前面。股价见顶时间是2021年11月,而利润见顶时间则是1年后(如果考虑2022年年报在2023年4月才出来,实际上是1年半后)。这也是股价反映基本面预期的完美案例。指数估值18倍,历史分位10%,处于低估区间。今年整个行业依旧处于利润下行期,股价可能不继续跌了,但能不能提前于行业周期回升还很难说。

红利指数从长期来会逐渐替代国债,起到提供稳定收益的作用,红利资产的投资者大部分是长线资金,这也让红利成为最有可能走出长牛行情的板块。我之前在《红利的时代,时代的红利:红利板块投资全解》中写过,投资红利的时点可以锚定股息率,如果板块股息率在6%以上就可以买入。最近银行板块的走势就很好的印证了这个观点。5月底银行板块达到阶段高点,其股息率跌至5%,而后板块迎来半个月回调,到6月中旬股息率重回至6.2%,板块回调也随之结束,迎来强劲反弹。另外,上证红利目前股息率7.34%相比中证红利6.43%要更高,这也是我选择上证红利的主要原因。上证红利的持仓行业也更集中,银行(24%)、煤炭(22%)、交运(18%)合计占比超6成,而中证红利三个行业合计占比只有50%。

中国互联网50,也就是我们常说的中概50指数,行情表现与中证军工、创成长和中证新能源有很大不同,后3者创下高点时间都是在2021年12月。而中概50创下高点的时间则是在2021年2月,走势更像消费、医药板块。可以理解为市场更多将互联网公司类比为消费这种稳定行业,而非成长行业。目前指数估值21倍,历史分位8.5%,未来即使市场好转,按稳定行业估值,指数估值恐怕也很难再回到五六十倍了。不过整个互联网行业经历了2021-2022的下行期后,2023年利润修复明显,2023年年报净利润同比大增32%,今年一季报净利润增速进一步提高到57%。估值低位叠加业绩加速,未来继续看好。

中证军工是目前持仓品种中唯一还有加仓空间的,但我短期并不考虑出手。首先是因为军工绝对估值太高。军工目前估值51倍,历史上也从未低过45倍,如果是在全市场选行业的话,有许多估值更低的行业选择,尤其是资金面紧缺的情况下,这种估值奇高的行业更不会受青睐。其次,如果估值能有稳定持续的利润增长消化倒也能接受,但军工又偏偏是利润和盈利能力极不稳定的行业。过去3年行业利润虽然增长,但增速基本在个位数,今年一季度更是出现了-13%的负增长,而行业的ROE也是长期位于5%以下,横向对比中概互联ROE能去到10%左右,“暴利行业”中证白酒能稳定在25%左右。此外军工行业并不遵循传统行业的经济周期,地缘冲突、国际关系给行业分析带来了更多不确定性。所以在半年度调仓中,我可能会用其他行业替换军工。$南方中证新能源ETF联接A(OTCFUND|012831)$$华泰柏瑞上证红利ETF联接A(OTCFUND|012761)$$易方达中证海外50ETF联接人民币A(OTCFUND|006327)$#资产配置计划#