上周,IMCI有色金属期货指数周内下跌3.52%,权益市场调整,沪深300下跌3.67%,中证500下跌2.78%,上证50下跌4.13%。(数据来源:Wind,时间区间:20240722-20240726)

宏观面上,海外方面,欧美PMI均偏弱,但美国二季度GDP环比及消费者信心指数均超预期,经济仍显韧性,关注美联储7月份议息会议。国内方面,发布多项政策利好,包括LPR调降、安排3000亿元超长期特别国债、发布《以旧换新》文件等,关注政治局会议后续的政策定调方向。

供需面上,铜TC环比继续小幅抬升,再生影响加剧,供应端持续偏紧;消费端,铜价下行消费有所改善,线缆开工率保持稳定。铝,矿山安监局出台《全力推动矿山安全高质量发展政策意见》及南方矿山安全整治,致矿石价格维持高位;西南地区水位好于季节性、减产压力不大,进口亏损下进口货源流入仍维持在低位;消费端,光伏需求增多、建筑型材依旧偏弱。

技术面上,日线级别中,铅由多转空,铜、铝、锌、镍、锡维持偏空,因此使得IMCI日线级别仍维持偏空。而在周线级别中,铅维持偏多,其它品种则延续上一周信号仍均偏空。短期来看,在海外交易衰退预期、美国总统选举不确定性增加等海外宏观利空情绪,以及叠加国内实际消费偏弱影响下,市场持续走弱;长期来看,“铜金比”近期回落至近3年来新低位置,可关注其相对低位下对于铜的长期潜在抬升动力。

整体看,宏观上,海外经济仍显韧性,国内新一轮刺激政策陆续落地;供需上,整体仍相对偏弱,关注未来基本面修复情况;技术面上,日线级别上受海外宏观情绪及国内消费双重影响持续调整,而周线级别除铅以外多数品种仍维持调整趋势。按照历史过往表现,号称“宏观之王”的有色金属铜一旦价格启动,往往会有时间跨度较长的价格表现,投资者可关注后续指数的走势。目前时点下,扰动因素纷繁复杂、尤其海外宏观利空信息影响贵金属及有色等大宗走势,IMCI短期或呈现阶段性震荡走势,建议投资者对相关信息多予以关注。

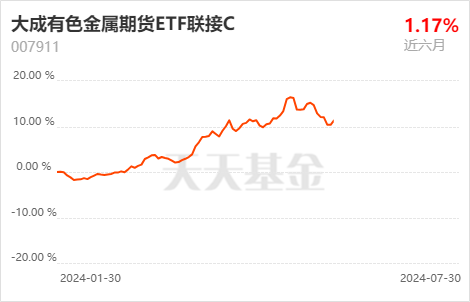

相关基金:$大成有色金属期货ETF联接A(OTCFUND|007910)$ $大成有色金属期货ETF联接C(OTCFUND|007911)$

风险提示:基金有风险,投资须谨慎。基金管理人承诺依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资者应当认真阅读《基金合同》、《招募说明书》 等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限。投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。